التحليل الأساسي

قائمة فحص لتوزيع مخاطر محفظة العملات الرقمية

قائمة فحص لتوزيع مخاطر محفظة العملات الرقمية

عندما يشتعل السوق يشعر كثير من المتداولين برغبة في وضع معظم رأس المال في عملة واحدة تتحرك بقوة في تلك اللحظة. أحياناً ينجح هذا القرار لفترة قصيرة، ثم يبرد الزخم وتنخفض العملة ومعها رصيد الحساب. تنويع المحفظة لا يحوّل المتداول إلى عبقري. دوره أن يمنع خطأ واحداً من تدمير كل شيء.

ما معنى تنويع محفظة العملات الرقمية

ثلاث عملات بديلة مع عملة مستقرة واحدة تبدو أحياناً محفظة موزعة. في عالم الكريبتو من الأفضل النظر إلى الصورة من زوايا بسيطة واضحة.

نوع الأصل: بيتكوين، عملات كبيرة، متوسطة وصغيرة القيمة السوقية، عملات مستقرة

الدور داخل المحفظة: حماية رأس المال، نمو، مخاطرة عالية

القطاع: شبكات الطبقة الأولى، الطبقة الثانية، DeFi، البنية التحتية، عملات الميم وغيرها

مصدر العائد: سبوت فقط، تخزين (staking)، بروتوكولات DeFi، عقود مشتقة

كلما تركز الوزن في زاوية واحدة زاد تأثير سيناريو واحد على الحساب بالكامل.

قائمة فحص قبل إضافة عملة جديدة

1. حجم الصفقة

العملة الواحدة لا تشكل أكثر من 5–15٪ من إجمالي رأس المال

مجموع المراكز عالية الخطورة يبقى في نطاق يمكن تحمل هبوطه نفسياً

2. مخاطر القطاع

العملة الجديدة لا تكرر المخاطر الموجودة بالفعل: نفس القطاع، نفس المنظومة، نفس نوع الأخبار المحركة

إذا كانت المحفظة ممتلئة أصلاً برموز DeFi، فإن مشروعاً مشابهاً آخر نادراً ما يغيّر طبيعة المحفظة

3. السيولة

حجم التداول اليومي كافٍ للخروج من الصفقة من دون انزلاق سعري حاد

العملة متداولة في بورصتين أو ثلاث بورصات كبرى على الأقل، وليس في منصة صغيرة واحدة فقط

الفارق بين سعري الشراء والبيع يبقى معقولاً حتى في الأوقات الهادئة

4. تاريخ السعر

العملة مرّت على الأقل بمرحلة هبوط قوية في السوق

الرسم البياني يوضح فترات تجميع وتصحيح وتفاعل مع الأخبار، وليس شمعة عمودية واحدة فقط

السعر لا يبقى لفترات طويلة في منطقة يسبب فيها أي هبوط صغير ضرراً كبيراً للمحفظة

5. مخاطر الطرف المقابل

مكان حفظ الأصل معروف: بورصة مركزية، محفظة خاصة، بروتوكول DeFi

رأس المال غير مكدّس في بورصة واحدة أو دولة واحدة أو عملة مستقرة واحدة

توجد خطة للتعامل مع الحذف من البورصة، مشكلات السحب، أو الأعطال التقنية

6. أفق الاحتفاظ

يتم تحديد الإطار الزمني قبل الدخول: صفقة سريعة جداً، سوينغ، متوسطة الأجل، أو تجميع طويل الأجل

قواعد الخروج مكتوبة: أهداف ربح، حدود خسارة، أو شروط تلغي سبب الدخول في الأصل

كيف نحافظ على هيكل ثابت للمحفظة

قيمة التنويع تظهر عندما تبقى القواعد ثابتة أثناء تقلبات السوق. إطار بسيط يكفي كنقطة انطلاق.

النواة: بيتكوين وعملات كبيرة 50–70٪

النمو: عملات متوسطة القيمة وقصص واضحة 20–40٪

التجارب: عملات صغيرة ومشروعات جديدة 5–10٪

سيولة نقدية وعملات مستقرة لفرص دخول جديدة

العمل اليومي يتحول بعد ذلك إلى إعادة توازن نحو هذه الحدود مرة في الشهر أو في الربع، بدلاً من بناء المحفظة من جديد بعد كل حركة حادة.

ملاحظة قصيرة حول الأدوات

بعض المتداولين يحتفظون بهذه القائمة في دفتر أو ملف جدول بيانات. آخرون يعتمدون على مؤشرات تجمع معلومات عن السيولة والتذبذب والارتباط بين العملات وتظهر نقاط الضعف في هيكل المحفظة. شكل الأداة لا يهم كثيراً. المهم أن تساعد على مراجعة البنود نفسها قبل كل صفقة، وأن تختصر الوقت أمام الرسوم البيانية بدلاً من جعل العمل أكثر تعقيداً.

تحليل ذهب اليوم

اليوم، أسعار الذهب تستقر مع ارتفاع عوائد السندات.

المستويات المهمة:

• المقاومة: 4209.314

• إذا تم كسرها صعوداً، سيتم سحب السيولة عند:

🎯 4218.674

🎯 4227.542

• الدعم: 4199.443

• إذا تم كسره هبوطاً، سيتم سحب السيولة عند:

🎯 4189.318

🎯 4179.743

⚠️ تنبيهات مهمة:

• راقب الكسر وإعادة الاختبار على فريم: 15 دقيقة و5 دقائق

• تجنب التداول وقت الأخبار، خليك حذر 🙏

القفز إلى العربة الأخيرة: حين يتحول الترند الجيد إلى صفقة سيئةالقفز إلى العربة الأخيرة: حين يتحول الترند الجيد إلى صفقة سيئة

السعر تحرّك بقوة في اتجاه واحد.

الشموع تتابع في نفس الاتجاه، وغرف التداول تمتلئ بلقطات الأرباح.

في الداخل صوت واحد يقول: "تأخرت عن الركوب".

في هذه اللحظة ضغط زر الشراء أو البيع لا يأتي من خطة مكتوبة، بل من الخوف من فوات الفرصة.

هكذا تولد صفقة "العربة الأخيرة".

كيف تبدو العربة الأخيرة على الرسم

لهذا السلوك ملامح متكررة.

سلسلة طويلة من الشموع في اتجاه واحد مع تصحيح ضعيف أو غائب

تسارع واضح في الحركة وحجم التذبذب

دخول قريب من قمة محلية أو قاع محلي بعيداً عن منطقة سعرية منطقية

وقف خسارة موضوع بشكل عشوائي ويتم تحريكه مع اقتراب السعر

تركيز الذهن على أرباح الآخرين أكثر من التركيز على نظامك الخاص

في هذه الحالة المتداول لا ينفذ نظاماً، بل يطارد ما حدث بالفعل.

لماذا تضر هذه الصفقات بالحساب

نسبة عائد إلى مخاطرة غير مريحة .

الدخول قرب نهاية الترند يترك مجال ربح محدود، بينما يحتاج وقف منطقي إلى مسافة كبيرة. هذا يفتح الباب لتوسيع الوقف وتحويل الخسارة الصغيرة إلى كبيرة.

اللاعبون الكبار كثيراً ما يصفّون مراكزهم هناك .

دخولهم كان من مناطق أقدم وأفضل. المنطقة التي يراها المتداول الفرد "فرصة أخيرة"، تكون أحياناً منطقة توزيع لهم.

إحصائيات الاستراتيجية تفقد معناها .

حين تُبنى الصفقات على مناطق محددة مسبقاً يمكن قراءة الأرقام بثقة. عند إدخال صفقات عشوائية متأخرة تختلط النتائج، ولا تعود الأرقام تعكس جودة الاستراتيجية.

علامات أنك تركض خلف العربة الأخيرة

بعض المؤشرات البسيطة تساعد في التشخيص.

هذا الأصل لم يكن في خطة اليوم، وظهر فقط بعد حركة حادة.

فكرة الصفقة جاءت من قناة أو خبر، لا من مراجعة هادئة للرسم.

لا توجد نقطة إلغاء واضحة للفكرة، ووقف الخسارة "في مكان ما هنا".

التنقل المستمر بين أطر زمنية عديدة، مع شعور بالفوضى على الشاشة.

الجملة السائدة في الذهن قريبة من "الجميع دخل، وأنا الوحيد خارج السوق".

إذا انطبقت عدة نقاط، فغالباً الصفقة ليست جزءاً من النظام.

قواعد بسيطة لترويض FOMO

السيطرة على إطار القرار أسهل من محاولة محو العاطفة نفسها.

لا صفقة بدون خطة مسبقة .

يدخل المتداول الصفقة فقط إذا كان السيناريو مكتوباً قبل الحركة الكبيرة. الأفكار التي تولد أثناء الانفجار السعري تُسجَّل في المذكرة لا في أمر جديد.

تحديد مسافة قصوى عن المنطقة .

يُحدَّد مسبقاً كم في المئة يمكن للسعر أن يبتعد عن منطقة رئيسية قبل إلغاء فكرة الدخول.

مثال: "إذا ابتعد السعر أكثر من 3–4 في المئة عن المنطقة دون إعادة اختبار، تُلغى الفكرة لليوم".

التداول من المناطق لا من وسط الشمعة الطويلة .

تركّز الخطة على مناطق العرض والطلب والدعم والمقاومة، لا على قلب الحركة العنيفة.

فاصل زمني قصير بعد الحركة الحادة .

بعد شمعة قوية أو خبر كبير، تتوقف الأوامر الجديدة لعدة دقائق. خلال هذا الوقت ينظر المتداول إلى الرسم ويعيد ربطه بالخطة.

ماذا تفعل عندما تشعر أن الحركة ضاعت

محاولة "أخذ أي شيء" من بقايا الحركة تزيد التوتر أكثر من الرصيد.

أنفع من ذلك:

حفظ لقطة للشارت في هذه اللحظة

تحديد نقطة بداية تسارع الترند

مراجعة خطة الصباح وكتابة سبب غياب هذا الأصل عنها

بناء سيناريو للمرحلة التالية، حين تعود السوق إلى منطقة سعرية أو تبدأ حركة جديدة قابلة للدخول بعقل

بهذا الأسلوب تتحول الصفقة الضائعة إلى مادة تدريب، لا إلى سلسلة صفقات انتقام.

قائمة سريعة قبل فتح أي صفقة

هل كان هذا السيناريو موجوداً في خطة اليوم قبل أن يتحرك السعر بقوة.

هل سعر وقف الخسارة واضح ومقبول، وهل يمكن الالتزام به فعلاً.

هل يظل حجم المخاطرة منطقياً إذا تكررت مثل هذه الصفقة مرات عديدة.

هل هذا الفعل تنفيذ لنظام مكتوب أم استجابة لضغط داخلي للخروج من حالة "الخوف من الفوات".

عند الشك في أي سطر، يكون ترك "العربة الأخيرة" أفضل من القفز إليها.

السوق يمنح رحلات جديدة كل يوم، أما رأس المال فيحتاج إلى حماية دائمة.

هل تستطيع بنية الطاقة التغلب على السيليكون في سباق الذكاء الاصطنتمثل عملية استحواذ سوفت بنك المعلنية على ديجيتال بريدج تحولًا جوهريًا في سلسلة قيمة الذكاء الاصطناعي من أشباه الموصلات إلى البنية التحتية الفيزيائية التي تغذيها بالطاقة. محفظة ديجيتال بريدج بقدرة 20.9 جيجاواط تجعلها حارس البوابة لتوسيع الذكاء الاصطناعي، معالجة أكبر عنق زجاجة في الصناعة اليوم: سعة الطاقة المتصلة بالشبكة. بينما استقرت توفر الرقائق، فإن تأخيرات طابور الربط لمدة 3-5 سنوات وارتفاع مزادات سعة PJM من 29 دولارًا إلى 329 دولارًا لكل ميغاواط-يوم يكشف أن الوصول إلى الكهرباء هو الذي يحدد الآن الميزة التنافسية. مشروع “إيزاناغي” لسوفت بنك بقيمة 100 مليار دولار لأشباه موصلات الذكاء الاصطناعي يحتاج إلى بنية نشر فورية لا يمكن بناؤها في إطار زمني تجاري معقول، مما يجعل “بنك الطاقة” الحالي لديجيتال بريدج أصلًا استراتيجيًا لا يمكن تعويضه.

تتجاوز أطروحة الصفقة إلى ما هو أبعد من أساسيات العقارات إلى التموضع الجيوسياسي في عصر الذكاء الاصطناعي السيادي. البصمة العالمية المتنوعة لديجيتال بريدج عبر Vantage وSwitch وScala توفر التوزيع الإقليمي الذي تطلبه الدول بشكل متزايد لسيادة البيانات. مرافق Switch من فئة Tier 5 Platinum، المحمية بأكثر من 950 براءة اختراع في إدارة الحرارة وبروتوكولات الأمان، تخلق خندقًا دفاعيًا حول أعباء العمل الحكومية الحرجة. ومع ذلك، فحص CFIUS يشكل مخاطر تنفيذية جوهرية؛ ملكية أجنبية للبنية التحتية التي تستضيف بيانات وزارة الدفاع المصنفة ستتطلب على الأرجح عزلًا تشغيليًا أو بيع محتمل للأصول الحساسة. مسار التنظيم مشابه لسابقة Sprint لكن في بيئة أمن قومي مشددة حيث تُصنف مراكز البيانات الآن إلى جانب الاتصالات كبنية تحتية حيوية.

سعّرت الأسواق المالية في البداية ديجيتال بريدج كصندوق استثمار عقاري انتقالي بدلاً من منصة بنية تحتية بمستوى مرفق عام، وتم تداول السهم دون تقديرات القيمة الجوهرية 25-35 دولار قبل الارتفاع 50%. نمت أرباح الرسوم 43% سنويًا في الربع الثالث 2025، معكسة تخصيص رأس المال المؤسسي للبنية التحتية الرقمية التي تجاهلها السوق بسبب تعقيد GAAP. التحقق الاستراتيجي يتجاوز سوفت بنك؛ أي مشترٍ محتمل يدرك أن تكرار 21 جيجاواط من سعة الطاقة المؤمنة سيكلف مضاعفات قيمة المؤسسة. سواء تمت الصفقة أم لا، فإن “put سوفت بنك” وضع حدًا أدنى للتقييم، مشيرًا إلى أن الأرض في مرحلة تصنيع الذكاء الاصطناعي 2025 تُباع بالميغاواط، وليس بالفدان.

XAUUSD – H1 في مرحلة تصحيح، ترقب البيع عند الارتداد – الشراء ...XAUUSD – H1 في مرحلة تصحيح، ترقب البيع عند الارتداد – الشراء عند منطقة فيبو + VAL

الذهب حاليًا يتحرك في هيكل هبوطي على H1، والمرحلة الحالية هي مجرد موجة ارتداد في الاتجاه الهبوطي بعد نهاية الأسبوع الماضي.

المنطقة السعرية المهمة التي يجب مراقبتها هي حول 4.164 – إذا لم يتم كسر هذه المنطقة، فإن الاتجاه الهبوطي على H1 سيظل كما هو. تحت ذلك، السوق "يستهدف" مجموعة فيبو 50% + منطقة VAL حول 4.125–4.132، حيث يتركز السيولة الشرائية.

🎯 السيناريو 1 – بيع الارتداد في الهيكل الهبوطي

بيع: 4.208 – 4.212

وقف الخسارة: 4.216

جني الأرباح: 4.190 – 4.176 – 4.150 – 4.130

السبب: 4.208–4.212 هي منطقة توقيت البيع على الرسم البياني:

التقاء مع منطقة المقاومة الأقرب لـ H1.

تقع مباشرة فوق منطقة "الدعم القوي" التي تم اختراقها، والآن تلعب دور المقاومة الجديدة.

إذا ارتفع السعر إلى هنا، أفضل البيع مع الاتجاه الهبوطي لـ H1، مستهدفًا منطقة القاع 4.19x – 4.176، وأعمق إلى 4.150–4.130 بالقرب من قاع منطقة فيبو.

⭐️ السيناريو 2 – الشراء عند منطقة الشراء فيبو + VAL 4.125–4.132

شراء: 4.125 – 4.132

وقف الخسارة: تحت 4.132 (وفقًا لإدارة رأس المال الشخصية، لا أسمح للسعر بكسر هذه المنطقة بعمق)

جني الأرباح: 4.155 – 4.190 – 4.225

السبب: منطقة 4.125–4.132 هي منطقة شراء تتلاقى مع VAL + فيبوناتشي 50% من الموجة الصاعدة السابقة، وهي أيضًا المكان الذي يظهر فيه ملف الحجم حجم تداول كبير.

إذا بعد موجة البيع، عاد السعر إلى هنا وظهرت ردود فعل ارتدادية واضحة، أعتبر هذه المنطقة لبدء تجميع موقف الشراء للموجة الصاعدة إلى 4.155–4.19x، وأبعد إلى 4.225.

1️⃣ السياق الأساسي – الفيدرالي وتوقعات خفض الفائدة

احتمالية خفض الفيدرالي 25 نقطة أساس في الاجتماع القادم تستمر في الارتفاع بشكل كبير:

FedWatch: ~89.4%

Polymarket: ~95%

هذا يشير إلى أن السوق تقريبًا يسعر مسبقًا قرارًا بالتيسير، مما يخلق أساسًا إيجابيًا للذهب في المدى المتوسط، على الرغم من أنه في المدى القصير قد تظهر موجات تصحيح عميقة بسبب جني الأرباح وإعادة هيكلة المواقف.

باختصار: الماكرو يدعم الذهب، لكن H1 لا يزال في مرحلة تصحيح؛ بدلاً من محاولة الإمساك بالقاع في منتصف الطريق، أختار بيع الارتداد عند منطقة المقاومة، والشراء عند منطقة فيبو + VAL الواضحة.

2️⃣ خطة العمل وإدارة المخاطر

التداول فقط في المنطقة المحددة للبيع: 4.208–4.212، وقف الخسارة 4.216، جني الأرباح 4.190–4.176–4.150–4.130.

الشراء: 4.125–4.132، وقف الخسارة تحت 4.132، جني الأرباح 4.155–4.190–4.225.

عدم الدخول في أوامر بين المنطقة 4.16x–4.19x، لتجنب "التقلب" في موجة الارتداد الجانبية.

لكل سيناريو، الحد الأقصى للمخاطرة 1–2% من الحساب، وعدم توسيع وقف الخسارة حتى مع اقتراب أخبار الفيدرالي.

إذا وجدتم هذه الرؤية مفيدة، تابعوا حساب TradingView وتركوا تعليقًا لمعرفة ما إذا كنتم تميلون اليوم إلى بيع الارتداد أو انتظار الشراء العميق في منطقة فيبو – أنا دائمًا أقرأ التعليقات قبل نشر المقالة التالية.

XAUUSD – لانا تتابع الموجة الخامسة من إليوت، الأولوية للبيع ...XAUUSD – لانا تتابع الموجة الخامسة من إليوت، الأولوية للبيع نحو منطقة 4130

1. التحليل الأساسي

تتدفق الأموال الدولية بشكل كبير إلى السندات الحكومية اليابانية (JGB)، حيث تشكل حوالي ~65% من التداولات الشهرية.

عندما يقلل بنك اليابان من شراء السندات، ترتفع عوائد JGB إلى أعلى مستوياتها منذ عقود، مما يجعل اليابان مصدرًا جديدًا لـ"تصدير التقلبات" للأسواق المالية العالمية.

كل عملية سحب أو انعكاس في JGB يمكن أن تنتقل إلى أسواق العملات والسلع، بما في ذلك الذهب.

في هذا السياق، تفضل لانا النظر إلى الذهب من زاوية موجات إليوت + السيولة، حيث تعتبر الارتفاعات الحالية بشكل رئيسي ارتدادًا تقنيًا في هيكل تصحيحي أعمق.

2. التحليل الفني

على إطار M30، تتابع لانا هيكل الموجة الخامسة من إليوت الهابطة:

المنطقة حول 4200 تلعب دور إنهاء الموجة الرابعة، وبعدها يضعف السعر تدريجيًا.

من المتوقع أن تتجه الموجة الخامسة نحو منطقة الدعم القوية 4128–4135، والتي تتزامن مع منطقة الطلب الكبيرة في الأسفل.

منطقتان للدعم الوسيط: 4164 – حيث يشير الشارت إلى "شراء سكالبينج".

4153 – منطقة القاع المهمة وسيولة البيع.

4176–4178 هي القاع القصير الأجل: إذا تم كسرها بشكل حاسم، تعتبر لانا هذا إشارة تأكيد لتوسيع الموجة الخامسة.

3. مناطق الأسعار التي يجب الانتباه إليها

المقاومة القريبة: منطقة إعادة الاختبار حول 4184–4187 (بعد كسر القاع قد تعود للاختبار).

الدعم وهدف الموجة: 4164 و4153: دعم وسيط، من السهل أن يكون هناك رد فعل.

4135 – 4130 – 4112: منطقة الأسعار المتوقعة لإكمال الموجة الخامسة والسيولة في الأسفل.

4. سيناريوهات التداول

⭐️ السيناريو الرئيسي – البيع وفقًا للموجة الخامسة من إليوت

الشرط: البيع فقط عندما يتم كسر القاع 4176–4178 بشكل مؤكد.

البيع: تحت منطقة 4176–4178 (يمكن الانتظار للعودة للاختبار حول 4180–4184 لتكون الصفقة أجمل).

SL: 4184

TP: 4155 – 4130 – 4112

⭐️ السيناريو الفرعي – شراء سكالبينج قصير الأجل

شراء سكالبينج: 4164

الهدف: ارتداد قصير من 10–15 نقطة، مناسب لمن يتداول بسرعة ولا يحتفظ بالصفقات لفترة طويلة.

هذا الأسبوع، لا تزال لانا تحتفظ بفكرة البيع كفكرة رئيسية، وكل عمليات الشراء تعتبر سكالبينج لالتقاط الارتداد، ولا تتعارض مع الاتجاه الرئيسي.

👉 تابع لانا على TradingView للحصول على تحديثات الذهب الأحدث مباشرة على هاتفك. 💛

XAUUSD – لانا تفضل البيع وفقًا لموجة إليوت في بداية الأسبوع التXAUUSD – لانا تفضل البيع وفقًا لموجة إليوت في بداية الأسبوع

التحليل الأساسي

خلال فترة التيسير الكمي (QE)، يقوم الاحتياطي الفيدرالي بضخ الأموال في النظام عن طريق شراء السندات، مما يملأ "خزان" السيولة ويدعم عادة أسعار الأصول، بما في ذلك الذهب.

على العكس من ذلك، مع التشديد الكمي (QT)، يسمح الاحتياطي الفيدرالي بتقليص الميزانية العمومية تدريجيًا، وسحب النقد من السوق، مما يجعل الظروف المالية أكثر تشددًا.

حاليًا، عندما انتهى QT، فإن الاحتياطي الفيدرالي يرسل إشارة أساسية:

هذا هو مستوى السيولة "الحد الأدنى" الذي يرونه آمنًا،

تقليل مخاطر تكرار صدمة السيولة مثل عام 2019.

هذا يساعد في تقليل الضغط على الذهب في المدى المتوسط، لكن في المدى القصير لا يزال السعر في حركة تصحيحية فنية، لذا تفضل لانا التداول وفقًا لموجة إليوت بدلاً من متابعة الأخبار.

التحليل الفني – موجة إليوت على M30

على الإطار الزمني M30، الذهب في هيكل موجة تصحيحية C، والتي قد تكون الحركة الأخيرة للنموذج الحالي.

الموجة 5 السابقة أظهرت علامات على موجة مقطوعة (truncated)، ولم تتمكن من إنشاء قمة جديدة مستدامة، مما يشير إلى ضعف قوة الشراء.

في بداية الأسبوع، استمر السعر في مسح سيولة الشراء لكنه لم يحافظ على الزخم الصعودي، مما يعكس ضعف نفسية الشراء الحالية.

في الأسفل، المنطقة 4128–4135 هي منطقة مهمة – فهي منطقة دعم، وأيضًا المكان الذي تأمل لانا أن تكتمل فيه الموجة C إذا تم توسيع الحركة الهبوطية.

مع هذا الهيكل، خطة لانا لهذا الأسبوع هي تفضيل البيع، والتمسك بحركة الموجة C بدلاً من محاولة التقاط القاع مبكرًا.

المنطقة السعرية التي يجب الانتباه إليها

منطقة مراقبة البيع:

4215 – 4218 (الدخول الرئيسي)

منطقة الهدف والسيولة في الأسفل: 4192 – 4175 – 4164: مستويات السيولة الوسيطة على الطريق.

4135 – 4130: المنطقة السعرية المتوقعة لإكمال الموجة C (تتطابق مع المنطقة 4128–4135 على الرسم البياني).

سيناريو التداول

⭐️ السيناريو الرئيسي – البيع وفقًا لموجة C إليوت

نقطة دخول البيع: 4215 – 4218

SL الأقصى: 4220

TP: الحد الأدنى: +20 نقطة من نقطة الدخول

التوسع وفقًا للموجة: المنطقة 4135 – 4130 إذا أكمل السوق الحركة التصحيحية بالكامل

هذا الأسبوع، لن تفضل لانا الشراء لالتقاط القاع مبكرًا، بل ستنتظر حتى يقترب السعر من المنطقة 4128–4135 وتظهر إشارة أوضح قبل إعادة النظر.

👉 تابع لانا على TradingView للحصول على التحديثات التالية حول الموجة الكبيرة للذهب في أقرب وقت.

� تنبيه سوق – الذهب اليوم

إخواني، من افتتاح الأسواق، الذهب حالياً في اتجاه عرضي بين:

🔻 الدعم: 4200.884

🔺 المقاومة: 4216.169

✅ في حال كسر مستوى 4216.169 صعوداً:

سيتم سحب سيولة عند المستويات التالية:

• 🎯 4320.712

• 🎯 4244.494

• 🎯 4259.502

✅ وفي حال كسر مستوى 4200.884 هبوطاً:

سيتم سحب سيولة عند:

• 🎯 4186.667

⚠️ تنبيه مهم:

يرجى مراقبة سلوك البرايس أكشن أثناء الكسر، والبحث عن إعادة الاختبار على:

🕯 فريم 5 دقائق

🕯 فريم 15 دقيقة

بالتوفيق للجميع 🤝📊🔥

هل يمكن لشركة واحدة امتلاك قاع المحيط؟برزت شركة كراكن روبوتيكس كقوة مهيمنة في مجال الاستخبارات تحت سطح البحر، مستفيدة من ثلاثة اتجاهات عملاقة متقاربة: تسليح البنية التحتية لقاع البحر، التحول العالمي للطاقة إلى طاقة الرياح البحرية، وتقادم تقنيات السونار التقليدية. توفر تقنية السونار ذات الفتحة الاصطناعية (SAS) دقة 3 سم مستقلة عن المدى – أفضل 15 مرة من الأنظمة التقليدية – وبطاريات SeaPower المقاومة للضغط تحل اختناق التحمل الذي عانى منه المركبات تحت الماء المستقلة لعقود. هذا الخندق التقني، المحمي بـ31 براءة اختراع مسجلة في 19 عائلة، حوّل كراكن من مصنّع حساسات متخصص إلى منصة استخبارات تحت بحرية مدمجة رأسيًا.

التحول المالي يؤكد هذا التموضع الاستراتيجي. ارتفعت إيرادات الربع الثالث 2025 بنسبة 60% على أساس سنوي إلى 31.3 مليون دولار، مع توسع الهوامش الإجمالية إلى 59% ونمو EBITDA المعدل 92% إلى 8.0 مليون دولار. حصن الميزانية بـ126.6 مليون دولار نقدًا (ارتفاع 750% عن العام السابق) يوفر رأس المال لتنفيذ استراتيجية مزدوجة: نمو عضوي عبر مبادرة البنية التحتية تحت البحر الحرجة لحلف الناتو، واستحواذات استراتيجية مثل شراء 3D at Depth بـ17 مليون دولار التي أضافت قدرات ليدار تحت مائية. إعادة تقييم السوق بنسبة 1000% منذ 2023 تعكس ليس مبالغة تخمينية بل اعترافًا جوهريًا بأن كراكن تسيطر على بنية تحتية حاسمة للاقتصاد الأزرق الناشئ.

شددت التوترات الجيوسياسية الطلب، مع تخريب نورد ستريم كنقطة تحول في مشتريات الدفاع. مهمة بالتيك سينتري لحلف الناتو والتركيز على مستوى التحالف لحماية 97% من حركة الإنترنت عبر الكابلات تحت البحرية تخلق رياحًا خلفية مستمرة. شاركت تقنية كراكن في سبعة فرق بحرية في REPMUS 2025، مظهرة توافقًا عابرًا للمنصات يجعلها المعيار العالمي. مع التعرض لدورة طاقة الرياح البحرية الفائقة (250 جيجاوات بحلول 2030) وعمليات التعدين في أعماق البحار بقيمة 177 تريليون دولار من الموارد، وضعت كراكن نفسها كمزود «المعاول والمجارف» الضروري لعدة مسارات نمو علمانية في آن واحد.

XAUUSD – بريان | ملف الحجم وأسبوع الفيدراليXAUUSD – بريان | ملف الحجم وأسبوع الفيدرالي: الأولوية للبيع عند VAH، الشراء فقط عند العودة إلى منطقة السعر المخفض

1. لمحة عن السوق

على H1، اختبر الذهب قمة الأسبوع الماضي ثم سقط فورًا، مما يظهر أن القوة الشرائية في المنطقة السعرية العالية لا تزال مترددة - المستثمرون غير مستعدين "لمطاردة السعر".

الهيكل الحالي غير واضح للاتجاه طويل الأمد، ولكن على المدى القصير هناك علامات على التوزيع حول المنطقة السعرية العالية، مما يسهل السيناريوهات البيعية وفقًا لملف الحجم.

اليوم، يفضل بريان مراقبة البيع بعد أن يملأ السعر FVG ويصل إلى VAH، مع الاستعداد لسيناريو شراء في منطقة أقل إذا قام السوق بمسح السيولة بقوة.

2. ملف الحجم وهيكل السعر

منطقة VAH حول 4.233–4.235 تتزامن مع منطقة FVG العلوية:

هذه هي المنطقة التي تم فيها تداول حجم كبير، ومن السهل ظهور قوة بيع لجني الأرباح/عكس الاتجاه.

في الأسفل، تنتشر نقاط السيولة على الجانب البيعي حول 4.200 – 4.175 – 4.140، متزامنة مع قيعان الجلسات السابقة.

منطقة 4.172–4.175 هي منطقة توازن جيدة لسيناريو الشراء مرة أخرى: تحتها توجد مجموعة السيولة وفوقها منطقة شراء أوسع حول 4.140 على الرسم البياني.

3. خطة التداول لهذا الأسبوع

السيناريو 1 – البيع وفقًا لملف الحجم (الأولوية)

نقطة دخول البيع: 4.233–4.235 (VAH + FVG)

SL: 4.241

TP1: 4.215

TP2: 4.200

TP3: 4.175

TP4: 4.140

الفكرة: انتظار السعر لملء FVG والوصول إلى VAH، ومراقبة رد فعل الشموع H1/M15. إذا كان هناك إشارة رفض واضحة (ذيل علوي طويل، شريط دبوس، ابتلاع...)، يتم تفعيل أمر البيع. هذا هو رهان قصير الأمد، يعتمد على الحجم والسيولة، وليس بيع مطاردة عندما يكون السعر في منتصف المنطقة.

السيناريو 2 – الشراء عندما يعود السعر إلى المنطقة المخفضة

نقطة دخول الشراء: 4.172–4.175

SL: 4.165

TP1: 4.195

TP2: 4.220

TP3: 4.245

TP4: 4.290

الفكرة: إذا تم تفريغ السعر بقوة عبر مناطق السيولة على الجانب البيعي، يمكن أن تصبح منطقة 4.172–4.175 منطقة طلب جيدة لالتقاط الارتداد، خاصة عند ظهور رد فعل شموع جميل على H1. هذا هو موقف شراء "التقاط الارتداد" في سياق أسبوع الفيدرالي، ويحتاج إلى انضباط SL.

4. السياق الكلي – لماذا السوق متردد؟

يوم الجمعة الماضي، ارتفع الذهب إلى 4.260 دولار ثم سقط بسرعة إلى 4.200 دولار، والسبب الرئيسي هو ارتفاع عوائد السندات الأمريكية بشكل حاد بينما ينتظر السوق اجتماع الفيدرالي.

على الرغم من أن السوق لا يزال يقيم احتمالية عالية لخفض الفيدرالي 25 نقطة أساس، إلا أن النفسية منقسمة بسبب سيناريو "خفض الفائدة بأسلوب الصقر":

الفيدرالي يخفض لكنه يحتفظ بنبرة صارمة بشأن التضخم → من الصعب أن تنخفض العوائد بعمق، والذهب قد يُباع في المناطق العالية.

الدولار الأمريكي يحتفظ بالنطاق، والبيانات الاقتصادية الأمريكية مستقرة نسبيًا، مما يجعل تدفق الأموال "لا يجرؤ على الدخول بالكامل" في الذهب قبل أن يكون هناك مخطط النقاط وتصريحات باول.

لذلك، هذا الأسبوع هو أسبوع الفيدرالي: الاتجاه القصير الأمد للذهب سيعتمد بشكل كبير على رسالة السياسة، خاصة توقعات مسار الخفض في العام المقبل.

تابع للحصول على المقالات الأحدث من بريان

XAUUSD – ملف تعريف الحجم: بيع عند VAH، شراء عند POC ضمن نطاق واسXAUUSD – ملف تعريف الحجم: بيع عند VAH، شراء عند POC ضمن نطاق واسع

الذهب يتداول ضمن نطاق كبير على H1، السعر متردد بعد الانخفاض في نهاية الأسبوع الماضي. المرحلة الحالية في جوهرها لا تزال موجة تصحيح في الاتجاه الهابط لـ H1، لذا أفضّل التداول وفقًا لمناطق السيولة في ملف تعريف الحجم بدلاً من تخمين اتجاه جديد.

السعر يقترب من VAH - منطقة القيمة العالية وتحتها مجموعة POC + دعم القناة الصاعدة - وهما المنطقتان الرئيسيتان لاتخاذ قراري اليوم.

🎯 السيناريو 1 – بيع عند VAH / منطقة العرض

بيع: 4.221 – 4.223

SL: 4.228

TP: 4.212 – 4.200 – 4.178 – 4.150

المنطق: VAH على H1 يقع حول 4.22x، متطابق مع منطقة المقاومة فوق القناة الصاعدة الصغيرة.

هذه أيضًا منطقة ظهرت فيها قوة بيع قوية دفعت السعر للعودة إلى منطقة القيمة، لذا إذا اختبر السعر مرة أخرى وكون شمعة ضعيفة (ذيل علوي طويل، جسم صغير)، أفضّل البيع قصير الأجل وفقًا لموجة التصحيح.

مستويات TP هي: قاع منطقة التوازن (4.212)، قاع النطاق (4.200) وأعمق هي قيعان السيولة 4.178 – 4.150.

هذا الأمر يسير مع موجة التصحيح لـ H1، لكنه لا يزال ضد الاتجاه الصاعد الأكبر، لذا أحافظ على حجم معتدل، SL ثابت عند 4.228.

⭐️ السيناريو 2 – شراء عند POC / دعم القناة

شراء: 4.193 – 4.195

SL: 4.187

TP: 4.210 – 4.235 – 4.260

المنطق: منطقة 4.193–4.195 هي POC - مركز منطقة الحجم الكبير، وأيضًا متطابقة مع خط دعم القناة الصاعدة ومنطقة الدعم القصير الأجل.

إذا بعد البيع من VAH، لامس السعر POC وظهرت قوة شراء واضحة، أعتبر هذا نقطة انعكاس داخل اليوم للشراء مرة أخرى وفقًا لنطاق القناة.

الهدف العودة إلى منطقة وسط القناة (4.210)، ثم النطاق العلوي القديم 4.235–4.260.

هذا السيناريو يستفيد من حقيقة أن الأموال الكبيرة غالبًا ما تحمي POC، خاصة عندما لا توجد أخبار سيئة كافية لكسر الهيكل تمامًا.

1️⃣ السياق الكلي المختصر

تتجه رؤوس الأموال العالمية نحو الأصول الخطرة الأخرى مثل الأسهم الصينية، مستفيدة من الذكاء الاصطناعي، وتوقعات الانتعاش الاقتصادي والتقييمات المنخفضة. ارتفع مؤشر MSCI China بشكل كبير هذا العام، متجاوزًا S&P 500.

في قطاع السلع، لا تزال Goldman Sachs تتوقع سعر الغاز الطبيعي NYMEX عند 4.50 دولار/MMBtu في صيف 2026، مما يشير إلى أن المستثمرين الكبار لا يزالون يحتفظون بنظرة إيجابية تجاه مجموعة السلع.

باختصار، لا يلغي الاتجاه نحو المخاطرة دور الذهب، لكنه يجعل الذهب يميل إلى التذبذب بشكل واسع وفقًا لتدفق الأموال المتنقل، مما يجعله أكثر ملاءمة لاستراتيجية التداول في مناطق الحجم / السيولة الواضحة بدلاً من التمسك بتوقعات أحادية الاتجاه.

2️⃣ النظرة الفنية وخطة التنفيذ

H1: السعر يتحرك في قناة صاعدة خفيفة، لكن الهيكل بأكمله لا يزال ضمن موجة تصحيح للانخفاض السابق.

VAH 4.22x: حيث يتمتع البائعون بميزة قصيرة الأجل، مناسب لسيناريو اختبار البيع VAH.

POC 4.19x + منطقة الدعم: المنطقة التي من المحتمل أن يظهر فيها المشترون لحماية القناة.

الخطة: الدخول في الأمر فقط في المنطقة المحددة، لا FOMO بين النطاق.

المخاطر لكل سيناريو محدودة بنسبة 1-2٪ من الحساب، لا توسيع SL:

بيع خاطئ فوق 4.228 → الخروج، انتظار هيكل جديد.

شراء خاطئ تحت 4.187 → البقاء خارجًا، لا تحاول "التقاط السكين الساقط".

إذا كسر السعر بقوة خارج كل من VAH و POC وحافظ على استقرار السعر، أوقف هذين السيناريوهين وأحدث وجهة النظر.

إذا وجدتم هذا السيناريو مفيدًا، تابعوا الحساب على TradingView واتركوا تعليقًا حول ما إذا كنتم تفضلون بيع VAH أو شراء POC اليوم - أقرأ دائمًا التعليقات قبل كتابة المقال التالي.

اجتماع الفيدرالي في 10 ديسمبر: هل يقترب الانعكاس الحادّ؟

سيُعقد آخر اجتماع للسياسة النقدية للفيدرالي في عام 2025 يوم الأربعاء 10 ديسمبر، وسط توقعات مرتفعة في الأسواق. ورغم أن خفض سعر الفائدة على الأموال الفيدرالية متوقَّع على نطاق واسع، فإن الرهانات الحقيقية تتجاوز هذا القرار المُسعّر مسبقًا. ما سيهمّ فعليًا هو الإشارات التي ستُرسل بشأن عام 2026: مسار أسعار الفائدة، التحديثات الجديدة للتوقعات الاقتصادية، الديناميكيات الداخلية داخل اللجنة الفيدرالية للسوق المفتوحة (FOMC)، واتجاه الميزانية العمومية. فيما يلي أهم النقاط التي يجب على المستثمرين مراقبتها.

1- خفض سعر الفائدة: متوقع، وبالتالي ثانوي

تتوقع أسواق المشتقات تقريبًا بالإجماع خفضًا بمقدار 25 نقطة أساس. وبما أن هذا القرار محسوب بالفعل في الأسعار، فلن يكون له تأثير كبير إلا إذا رافقه نبرة أكثر تشددًا من المتوقع "خفض متشدد"، أو على العكس، إذا ألمحت الفيدرالي إلى إمكانية تسريع دورة التيسير.

العنصر الحاسم لن يكون القرار نفسه، بل مسار أسعار الفائدة لعام 2026 كما سيظهر في مخطط النقاط (Dot Plot).

2- تحديث التوقعات الاقتصادية: العامل الأساسي المهيمن

ستركز الأسواق على ثلاث متغيرات رئيسية:

• التضخم PCE ونواة الـPCE :هل ما زال الفيدرالي واثقًا بقدرته على إعادة التضخم إلى 2% بحلول 2026 رغم الرسوم الجمركية؟

• البطالة: هل يخشى الفيدرالي ارتفاعًا قويًا في معدل البطالة خلال العامين المقبلين ما قد يدفعه إلى خفض أسرع للفائدة؟

• أسعار الفائدة لعام 2026: ستكون حاسمة، إذ تحتاج الأسواق المالية لمسار تيسيري للحفاظ على مستويات التقييم الحالية المرتفعة.

بالنسبة لأسواق الأسهم والسندات، سيكون الـDot Plot بمثابة نقطة الارتكاز الحقيقية للسياسة النقدية.

3- ميزان القوى داخل لجنة الـFOMC

سيكشف الاجتماع أيضًا عن التوازن بين الصقور والحمائم. فبعد عامين من الضغوط التضخمية، بدأت استراتيجية جيروم باول تواجه معارضة داخل اللجنة، خاصة من الأعضاء الأكثر قلقًا بشأن تباطؤ سوق العمل وانكماش الائتمان.

ستعكس لهجة البيان التوازن الداخلي والاتجاهات الفكرية التي قد تهيمن على عام 2026. ويُذكر أن الحصول على قرار خفض الفائدة يتطلب سبعة أصوات من أصل اثني عشر.

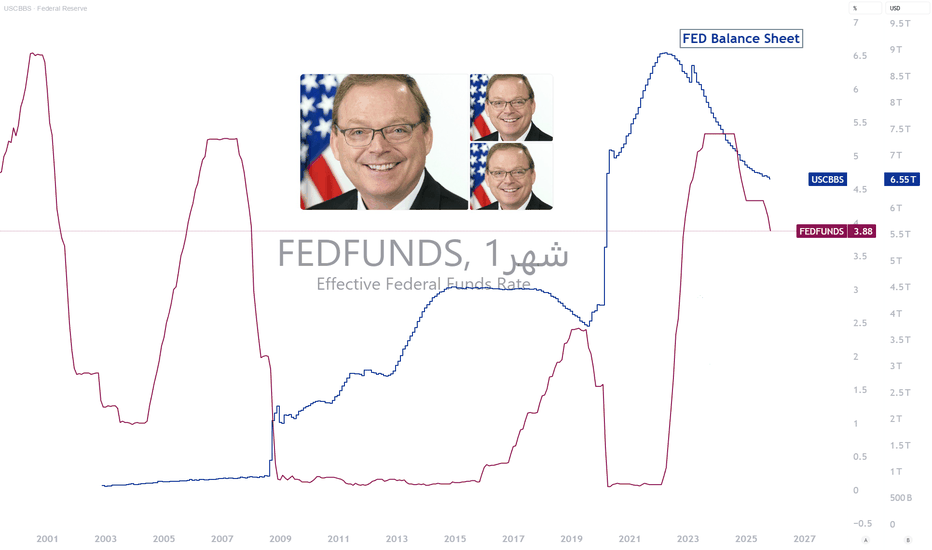

4- وجود "رئيس ظلّ للفيدرالي": كيفن هاسيت

قبل خمسة أشهر من نهاية ولاية جيروم باول مايو 2026، بدأت الأسواق تستشرف توجهات الرئيس القادم للفيدرالي. ويزداد ظهور اسم كيفن هاسيت في التحليلات، حتى بات يُنظر إليه كمحتمل أن يكون "رئيس الفيدرالي في الظل".

سمعته كصوت أكثر دعمًا للنمو ومرونة في استخدام أدوات الميزانية العمومية تجعل رد فعل الأسواق مرتبطًا أيضًا بتوقعات هذا الانتقال — وهو موضوع سيأخذ حيزًا أكبر مع إعلان الرئيس ترامب رسميًا عن مرشحه لرئاسة الفيدرالي.

5- الميزانية العمومية: من نهاية التشديد الكمي إلى احتمال بدء "تيسير كمي تقني"؟

مسألة أساسية أخرى تتعلق بالميزانية العمومية. فقد انتهى رسميًا برنامج التشديد الكمي للفيدرالي في 1 ديسمبر 2025. ويبقى السؤال: هل سيمهّد الفيدرالي الطريق لتيسير كمي تقنيّ في عام 2026 لدعم السيولة وسوق الريبو؟

إشارة كهذه ستكون إيجابية جدًا للأصول عالية المخاطر.

هذا الاجتماع ليس مجرد اجتماع ديسمبر 2025 — بل يُفتتح من خلاله بالفعل المسار النقدي لعام 2026. بالنسبة للأسواق، سيُحسم كل شيء عبر التوقعات، ديناميكيات الـ FOMC، وسياسة الميزانية العمومية، أكثر بكثير من خفض الفائدة المتوقع

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

XAUUSD إليكم أبرز ما يترقبه المستثمرون:

📅 الاثنين

⚪️ لا توجد بيانات اقتصادية مؤثرة.

📅 الثلاثاء

📊 صدور بيان فرص العمل الأميركي (JOLTS) عصرًا… مؤشر مهم لقياس قوة سوق العمل.

📅 الأربعاء – اليوم الأهم 🔥

🏦 قرار الفائدة الأميركية

🎙️ المؤتمر الصحفي لجيروم باول

⚠️ يوم شديد الخطورة… توقعوا تقلبات عنيفة في الذهب، العملات، والمؤشرات.

📅 الخميس

📝 صدور طلبات إعانة البطالة الأميركية عصرًا… بيانات تراقبها الأسواق بدقة.

📅 الجمعة

⚪️ لا بيانات اقتصادية هامة.

✨ أسبوع ناري… احرص على إدارة مخاطر قوية وعدم المبالغة في المخاطرة!

عاجل و خطير: احذر حركة الذهب القادمة !احذر حركة الذهب القادمة: بين تسعير خفض الفائدة وموسم جني الأرباح

الأسبوع من 8 إلى 12 ديسمبر 2025

إعداد: الخبير الاقتصادي محمد قيس عبدالغني

مقدمة

يقف الذهب اليوم أمام منعطف حاسم مع اقتراب نهاية عام 2025، في لحظة تتقاطع فيها ثلاثة عوامل رئيسية:

تسعير الأسواق لخفض أسعار الفائدة، واقتراب اجتماع الفيدرالي الأمريكي الأخير لهذا العام، وبداية موسم جني الأرباح السنوي.

السؤال المحوري:

هل استنفد المعدن الأصفر بالفعل أثر توقعات خفض الفائدة، ونحن على أعتاب موجة هبوط تصحيحية تتزامن مع جني الأرباح؟

أم أن قرارات الفيدرالي وخطاب جيروم باول قد يشعلان موجة صعود جديدة تقود الذهب إلى قمم تاريخية إضافية؟

هذا المقال يستعرض الصورة الاقتصادية والجيوسياسية، ويتناول السيناريوهات الفنية المحتملة، ثم يوجّه رسائل واضحة لكل فئة من المهتمين بالذهب:

متداولي المنصات، مستثمري السبائك، المدخرين، ومتداولي الذهب الكاش (الفيزيكال).

أولاً: المشهد الاقتصادي والنقدي – الفيدرالي في الواجهة

هذا الأسبوع يُعد من أهم أسابيع العام بالنسبة للذهب، لعدة أسباب رئيسية:

1. اجتماع الفيدرالي الأخير في 2025

• اجتماع حاسم لعرض قرار الفائدة وتحديث توجهات السياسة النقدية للفترة المقبلة.

• رهانات الأسواق على خفض أسعار الفائدة وصلت إلى مستويات تتجاوز 95%، ما يعني أن جزءاً كبيراً من سيناريو التيسير النقدي قد يكون سُعّر مسبقاً في حركة الذهب الصاعدة الأخيرة.

2. خطاب جيروم باول والمؤتمر الصحفي

• الكلمة المنتظرة لرئيس الاحتياطي الفيدرالي ستتضمن رسائل حول:

• تقييم مسار التضخم.

• نظرة الفيدرالي للنمو الاقتصادي.

• وتيرة وشدة دورة خفض الفائدة في 2026.

• أي إشارة إلى تيسير أقوى من المتوقع قد تعيد إشعال موجة صعود جديدة للذهب.

• وأي لهجة أكثر حذراً أو تلميح لإبطاء وتيرة الخفض قد تدفع نحو موجة جني أرباح وضغط هابط على المعدن.

3. السياق الجيوسياسي

• على الصعيد الجيوسياسي، لا توجد في الوقت الحالي تسارعات كبيرة جديدة في بؤر التوتر، ما يجعل كفة التأثير هذا الأسبوع تميل أكثر نحو:

• قرارات الفيدرالي،

• والبيانات الاقتصادية،

• وتدفقات السيولة المرتبطة بنهاية العام.

بمعنى آخر:

الكرة هذا الأسبوع في ملعب الفيدرالي وتوجهات السياسة النقدية، وليس في ملعب الأحداث الجيوسياسية.

ثانياً: القراءة الفنية لحركة الذهب – أين نقف الآن؟

1. صورة متوسطة المدى (فريم الأربع ساعات)

شهد الذهب خلال الأسابيع الماضية موجة صعود قوية دفعته للاقتراب من مقاومة محورية عند 4280 دولار للأونصة، مستفيداً من ارتفاع رهانات خفض الفائدة. مع نهاية الأسبوع الماضي، بدأت الأسعار في التراجع من هذه المنطقة، ما يضعنا أمام سيناريوهين رئيسيين:

السيناريو الصاعد (اختراق المقاومة)

• الشرط الفني:

نجاح الذهب في اختراق مستوى 4280 دولار للأونصة والثبات أعلاه.

• النتيجة المحتملة:

• فتح الطريق نحو مستويات 4400 دولار،

• مع إمكانية امتداد الصعود باتجاه 4550 دولار للأونصة على المدى المتوسط.

• هذا السيناريو غالباً يحتاج:

• لهجة تيسيرية قوية من الفيدرالي،

• أو تأكيد على دورة خفض فائدة أكثر جرأة من المتوقع.

السيناريو الهابط (فشل الاختراق وجني الأرباح)

• الشرط الفني الأول:

فشل الأسعار في تخطي 4280 دولار وبقاء الذهب أدنى هذه المقاومة.

• الشرط الفني الثاني:

كسر واضح لمستوى الدعم المحوري عند 4000 دولار للأونصة.

• النتيجة المحتملة:

• دخول الذهب في موجة جني أرباح أوسع،

• واستهداف مناطق دعم أعمق قرب 3700 دولار للأونصة على المدى المتوسط.

هذا هو سيناريو “إعادة التسعير” في حال رأت الأسواق أن الذهب بالغ في تسعير دورة خفض الفائدة مسبقاً.

2. فرصة الأسبوع للمتداولين على المنصات (قصير المدى)

على الأطر الزمنية الأقصر (مثل فريم 15 دقيقة)، يمكن رصد سيناريو بيعي محتمل في حال:

• كسر مستوى 4140 دولار للأونصة هبوطاً بثبات.

• في هذه الحالة قد تمتد الحركة نحو:

• 4060 دولار للأونصة،

• ثم منطقة حوالي 3975 دولار للأونصة كمستهدفات فنية محتملة لاحقة.

مع ضرورة التأكيد على أن:

• هذا النوع من الفرص القصيرة يكون حساساً جداً:

• لفروق الأسعار (السبريد)،

• والانزلاقات السعرية،

• والفجوات المحتملة، خاصة في أوقات الأخبار وقرارات الفائدة ونهاية العام.

ثالثاً: ماذا يعني ذلك لفئات المتعاملين مع الذهب؟

1. متداولو الذهب على المنصات (عقود ومشتقات)

• فترة ما قبل وبعد قرار الفائدة تعتبر أخطر فترات العام لمن لا يمتلك خطة تداول واضحة.

• ما الذي يجب التركيز عليه؟

• إدارة رأس المال بصرامة،

• وضع وقف خسارة حقيقي لا شكلي،

• تجنب تضخيم حجم العقود لمجرد “الثقة في الاتجاه”.

• السوق لا يكافئ الثقة العاطفية، بل يكافئ:

• الانضباط،

• الالتزام بالخطة،

• والقدرة على الخروج من الصفقة الخاسرة قبل أن تتحول إلى “استثمار إجباري”.

2. مستثمرو السبائك (أفق 7–10 سنوات)

إذا كنت تستثمر في الذهب على شكل سبائك بأفق زمني بين 7 إلى 10 سنوات:

• فإن المستويات الحالية، رغم احتمال حدوث تصحيحات، يمكن النظر إليها ضمن:

• مشروع استثماري استراتيجي طويل الأجل،

• لا كصفقة قصيرة تحكمها حركة أسبوع أو شهر.

• التوصيات العامة لمثل هذا الأفق:

• بناء المراكز بالتدرج وليس من مستوى واحد.

• عدم تضخيم أهمية التصحيحات القصيرة المرتبطة بخطاب الفيدرالي أو جني الأرباح.

• الهدف الأساسي:

• الحفاظ على القوة الشرائية للنقد،

• وتحقيق مردود استثماري على مدى سنوات، لا أسابيع.

3. المدخرون في الذهب (ادخار وليس استثمار مضاربي)

المدخر الذي يشتري الذهب لحماية مدخراته بمرور الزمن، يختلف عن المتداول والمضارب:

• الأهم عنده:

• مصدر المال (فوائض دخل لا يحتاجها فوراً)،

• وأفق الزمن،

• وليس السعر الدقيق عند كل قمة أو قاع قصير الأجل.

• في الفترات الحساسة مثل نهاية العام وقبل قرارات الفائدة:

• يُفضَّل أن يكون الشراء من فوائض الدخل وبكميات منطقية.

• تقبُّل فكرة أن السعر قد يهبط أو يصعد على المدى القصير جزء من طبيعة الذهب.

• الخطأ الأكبر:

• البيع عند أول موجة خوف،

• أو التخلي عن خطة الادخار بسبب تصريح متشدد من الفيدرالي.

4. متداولو الذهب الكاش (الفيزيكال – شراء وبيع مستمر)

بالنسبة لمتداول الكاش الذي يتعامل مع الذهب بيعاً وشراءً بشكل دوري:

• المنطقة الواقعة فوق مستوى 4000 دولار للأونصة قد تحمل فرصاً شرائية على المدى المتوسط إذا هبط السعر إليها.

• لا يُنصح بالتخلي عن المراكز الشرائية بالكامل إلا في حال:

• كسر واضح ومستقر لمستوى 4000 دولار للأونصة هبوطاً.

• السلوك الصحيح لمتداول الكاش:

• عدم الاندفاع للبيع في القاع خوفاً من الأخبار،

• وعدم ملاحقة الشراء في القمة لمجرد أن “الجميع يشتري”.

• وضع نطاقات واضحة:

• لمناطق الشراء،

• ومناطق التصريف،

• والتعامل مع المخزون بعقلية تاجر منضبط، لا متداول عاطفي.

5. لمن يسأل: هل أبيع الذهب الذي أملكه الآن؟

الإجابة تعتمد على سبب امتلاكك للذهب ومرحلة دورة استثمارك:

• إذا كنت مستثمراً طويل الأجل

ووصلت تقريباً إلى نهاية دورة استثمارك:

• يمكنك التفكير في جني أرباح جزئي أو كلي،

• خاصة مع اقتراب الأسعار من مستويات تاريخية ومع دخول موسم جني الأرباح.

• بعد ذلك يمكن الانتظار لالتقاط فرص شراء جديدة في حال حدوث تصحيح.

• إذا كنت تحتاج للسيولة لضرورة قصوى:

• قم ببيع القدر الذي تحتاجه فقط من الذهب.

• إذا لم تكن هناك ضرورة ملحّة، فالتفريط في كامل ما تملك من ذهب في هذه المرحلة قد لا يكون قراراً مثالياً.

رابعاً: خلاصة واستنتاجات استراتيجية

نحن حالياً في مرحلة مفصلية لحركة الذهب، تتقاطع فيها:

• قرارات الفائدة للفيدرالي،

• إعادة تسعير توقعات 2026،

• والإغلاقات السنوية للأسواق.

الذهب سيبقى أصلاً استراتيجياً على المدى الطويل، لكن:

• من سيخرج بأقل ضرر وأعلى استفادة هو من:

• يميّز بين كونه مستثمراً أو مدخراً أو مضارباً قصير الأجل.

• يبني خطة واضحة تناسب فئته:

• استثمار طويل الأجل،

• ادخار متدرج،

• أو تداول قصير المدى بإدارة مخاطر صارمة.

• يتعامل مع قرارات الفيدرالي كأحداث يمكن الاستعداد لها، لا كمفاجآت تُربك كل الحسابات.

تنويه مهم

هذا التحليل لأغراض تعليمية وتحليلية، ويعبر عن قراءة عامة لحركة الذهب في ضوء المعطيات الحالية، ولا يُمثل بأي حال من الأحوال توصية مباشرة بالشراء أو البيع.

قرارات الاستثمار والتداول تظل مسؤولية كاملة لصاحبها، ويُنصح دائماً بدمج هذا التحليل مع خطة إدارة رأس المال والاستراتيجية الخاصة بكل مستثمر أو متداول.

المؤشر العام (بوادر ارتداد)التوجه : شراء

الأسباب :

1-المؤشر العام وصل الى مناطق ( طلب سابقة ) الزون باللون الأصفر واعطى ردة فعل نوعا ما ايجابيه على الشموع اليوميه .

2-مؤشر RSI في مناطق تشيع بيعي على الفريم اليومي + تقاطع ايجابي مع متوسط الـ RSI .

3-تقاطع ايجابي لمؤشر CCI..

الأهداف : مناطق (العرض السابقه )الزون باللون السماوي

تحليل الذهب اليوم :

الذهب هذه الأيام في اتجاه عرضي متذبذب بتقلبات قوية، والنوع ده من السوق بيغيّر سلوك المتداولين ويدخل البعض في الطمع والدخول بدون خطة أو هدف واضح.

✅ الأفضل: الالتزام بالخطة وتجنُّب الدخول وقت الأخبار.

⸻

🔺 مستويات المقاومة:

مستوى المقاومة الحالي: 4202.369

✅ في حالة كسر المستوى بثبات، الأهداف:

• 4214.077

• 4224.678

⸻

🔻 مستويات الدعم:

مستوى الدعم الحالي: 4184.275

✅ في حالة كسر المستوى ثباتاً، الأهداف:

• 4176.342

• 4165.145

الدولار ين: تصحيح أم انعكاس؟ السيناريوهات القادمةتحليل الدولار الأمريكي مقابل الين الياباني (USD/JPY) — هل تستمر السيطرة الشرائية؟

يتم الإعلان اليوم عن مؤشر أسعار نفقات الاستهلاك الشخصي الأساسي (شهريًا)، والمتوقع أن يسجل نحو 0.2%، وهو من أهم المؤشرات التي تراقبها الأسواق لقياس التضخم واتجاهات الفيدرالي الأمريكي.

على الجانب الفني، يستمر الزوج في الحركة التصحيحية بعد وصوله إلى مستوى 157.888، ليعيد اختبار منطقة 154–155 والتي تمثل دعمًا مهمًا، بالإضافة إلى تزامنها مع مستوى المتوسط المتحرك لـ 20 يومًا.

وبناءً على حركة الأسعار حتى الآن، ربما تبرز ثلاثة سيناريوهات رئيسية للتداولات القادمة:

السيناريو الإيجابي (صعودي)

الثبات أعلى 154–155 قد يعزز من هيمنة المشترين وربما يفتح الباب لإعادة استهداف مستوى 157.888.

السيناريو المحايد (العرضي)

الهبوط والثبات أدنى 154.795 قد يدفع الزوج للتحرك عرضيًا أعلى مستوى 152.813 دون اتجاه واضح.

السيناريو السلبي (هبوطي)

كسر والثبات أدنى 152.813 ربما سيزيد احتمالات استمرار الهبوط واستهداف مستويات أدنى خلال الفترة القادمة.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

XAUUSD – لانا تراقب شراء السكالبينج 4180–4185 قبل بيانات ...XAUUSD – لانا تراقب شراء السكالبينج 4180–4185 قبل بيانات PCE

1. التحليل الأساسي

في نهاية هذا الأسبوع، السوق يكاد "يحبس أنفاسه" انتظارًا لتقرير PCE – المقياس المفضل للتضخم لدى الفيدرالي، والذي يُعتبر القطعة الأخيرة قبل الاجتماع النهائي للسنة.

الاستطلاعات تشير إلى تراجع ثقة المستهلك، وزيادة مخاطر الركود.

لكن مبيعات موسم التسوق والجمعة السوداء تظهر أن القوة الشرائية لا تزال جيدة.

لذلك، سيقرر PCE: إذا استمر التضخم في التراجع، فإن السوق سيعزز التوقعات ~87% بأن الفيدرالي سيخفض 25 نقطة أساس، مما يدعم الأسهم وعلى المدى المتوسط سيكون أساسًا إيجابيًا للذهب.

قبل صدور البيانات، يميل الذهب إلى التحرك بشكل جانبي، وضغط النطاق، والأموال تقف خارجًا في انتظار إشارات إضافية.

اليوم، تعتبر لانا أن هذا هو جلسة السكالبينج لنهاية الأسبوع، ولن تفتح مراكز طويلة إضافية.

2. التحليل الفني

الإطار الزمني H1: يتحرك الذهب في قناة سعرية صاعدة، القاع الأخير أعلى من القاع السابق. خط الاتجاه السفلي للقناة يمر عبر منطقة 4180–4185.

في الأعلى توجد منطقة المقاومة 4219 وأبعد من ذلك مجموعة POC 4241–4244، ولكن مع الحالة الجانبية الحالية، لم يظهر السعر نية واضحة للاختراق.

في جلستي الخميس وصباح الجمعة، كان نطاق التذبذب مضطربًا، والشموع متشابكة حول منتصف القناة – مما يعكس حالة التراكم، في انتظار الاختراق.

لذلك، لا تقوم لانا بالشراء/البيع في منتصف المنطقة، بل تختار منطقة سيولة واضحة بالقرب من خط الاتجاه الصاعد للسكالبينج.

3. منطقة الأسعار التي يجب الانتباه إليها

منطقة شراء السكالبينج: 4185 – 4180 (مطابقة لخط الاتجاه الصاعد + دعم)

دعم ثانوي: 4165 – 4156

مقاومة قريبة: 4219

مقاومة بعيدة / POC: 4241 – 4244

4. سيناريو التداول

⭐️ السيناريو الوحيد – شراء السكالبينج لنهاية الأسبوع

شراء: 4185 – 4180

وقف الخسارة: 4178

جني الأرباح: على الأقل +15–20 نقطة من نقطة الدخول (يمكنك الإغلاق حول مناطق المقاومة القريبة).

اليوم، لن تفتح لانا مراكز طويلة الأجل إضافية، بل تركز على نقطة واحدة لهذا الأمر. في الأسبوع المقبل، إذا تشكلت موجة كبيرة بشكل أوضح بعد بيانات PCE وقرار الفيدرالي، سأقوم بتحديث الجميع. 💛

👉 تابعوا لانا على TradingView للحصول على تحديثات الذهب في أقرب وقت

XAUUSD – قبل صدور تقرير الوظائف غير الزراعية: شراء وفقًا لنموذج XAUUSD – قبل صدور تقرير الوظائف غير الزراعية: شراء وفقًا لنموذج وولف ويف، ومراقبة البيع في منطقة التوسع

الذهب يواصل الحفاظ على وتيرة الارتفاع مع ضعف الدولار الأمريكي بشكل كبير، كاسرًا خط الاتجاه الهابط ومكونًا نموذج وولف ويف على الإطار الزمني H1.

السعر حاليًا يتذبذب حول مجموعة POC – VAH لمنطقة التوزيع، ومن السهل أن يظهر رد فعل سعري قبل صدور تقرير الوظائف غير الزراعية.

في هذه المرحلة، أُفضل الشراء وفقًا للاتجاه الرئيسي، لكنني ما زلت أُعد سيناريو بيع قصير الأجل في منطقة السعر المرتفعة إذا "اندفع" السوق بشكل مفرط قبل الأخبار.

🎯 السيناريو 1 – شراء مفضل عند POC/VAH

شراء: 4.209 – 4.212

وقف الخسارة: 4.205

أهداف الربح: 4.233 – 4.260 – 4.299

السبب: السعر يعيد اختبار مجموعة POC – VAH مباشرة بعد كسر خط الاتجاه الهابط.

نموذج وولف ويف يستهدف منطقة سعر أعلى، مما يتماشى مع سيناريو استمرار الاتجاه الصاعد.

منطقة 4.209–4.212 هي منطقة ذات سيولة جيدة، مما يسمح بوضع وقف خسارة قصير لكن نسبة المخاطرة إلى العائد لا تزال جذابة.

🔁 السيناريو 2 – بيع عند رد الفعل في منطقة السعر المرتفعة

بيع (فقط عند ظهور إشارة انعكاس واضحة): 4.323 – 4.325

وقف الخسارة: 4.333

أهداف الربح المرجعية: 4.299 – 4.260 – 4.233

السبب: منطقة 4.323–4.325 هي منطقة التوسع العلوي، حيث تتزامن مع مقاومة نموذج وولف ويف والمنطقة العرضية القديمة.

إذا تم "دفع" السعر إلى هذه المنطقة قبل تقرير الوظائف غير الزراعية ولكن ظهرت شمعة H1 بظل علوي طويل وضعف في الحجم، أعتبر هذا فرصة للبيع عكس الاتجاه إلى مناطق POC/الدعم أدناه.

هذا أمر عكس الاتجاه المتوسط الأجل، لذا يجب أن يكون الحجم صغيرًا، والدخول والخروج حاسمًا.

1️⃣ النظرة الأساسية قبل تقرير الوظائف غير الزراعية

الدولار الأمريكي يحاول التعافي من القاع في نهاية أكتوبر ولكنه مقيد بتوقعات تحول الفيدرالي إلى موقف أكثر ليونة قريبًا.

البيانات الأخيرة تظهر تباطؤ الاقتصاد الأمريكي وتباطؤ سوق العمل، مما يزيد من احتمالية خفض الفيدرالي 25 نقطة أساس في الاجتماع القادم للجنة السوق المفتوحة.

مكتب المساءلة الحكومية يفتح تحقيقًا مع "منتقدي الفيدرالي"، بينما صرح السيد هاسيت بأن الفيدرالي قد يخفض أسعار الفائدة – كل هذا يعزز قصة "أن ذروة أسعار الفائدة قد مرت".

خفض الوظائف وفقًا لتقرير تشالنجر انخفض بشكل كبير مقارنة بالشهر السابق، لكن الصورة العامة لا تزال تظهر تباطؤ النمو، مما يتماشى مع بيئة داعمة للذهب على المدى المتوسط.

الخلاصة: الأخبار الأساسية لا تزال تميل لدعم الذهب، تقرير الوظائف غير الزراعية سيحدد سرعة وعمق التعديل، وليس "كسر الاتجاه" إلا إذا كان الفارق متطرفًا للغاية.

2️⃣ التحليل الفني من الرسم البياني

الإطار الزمني H1 يظهر أن الذهب كسر خط الاتجاه الهابط، وعاد للتداول فوق منطقة POC للانخفاض السابق.

نموذج وولف ويف يظهر مع هدف أعلى من المنطقة السعرية الحالية، مما يعزز وجهة النظر الشرائية وفقًا للموجة.

السعر يلتصق حول POC – VAH: إذا استمر فوق 4.209–4.212، فمن المرجح أن يتجه نحو 4.26x–4.29x.

إذا تم رفضه بقوة عند 4.32x قبل أو بعد تقرير الوظائف غير الزراعية، فهذه منطقة مناسبة لمراقبة البيع عند رد الفعل.

3️⃣ الخطة وإدارة المخاطر

الأولوية لسيناريو الشراء 4.209–4.212، وقف الخسارة 4.205، أهداف الربح 4.233–4.260–4.299.

تفعيل سيناريو البيع 4.323–4.325 فقط إذا:

إذا تسبب تقرير الوظائف غير الزراعية في تقلبات سعرية واسعة، يُفضل الانتظار حتى يستقر السعر حول POC ثم العودة للإعداد.

إذا ساعدت هذه النظرة في تشكيل خطتك قبل تقرير الوظائف غير الزراعية، تابع حساب TradingView واترك تعليقًا.

كيفن هاسيت، الرئيس القادم للاحتياطي الفيدرالي؟

من المتوقع أن يعيّن الرئيس ترامب رئيس مجلس الاحتياطي الفيدرالي الجديد في مطلع عام 2026 (لتولّي المنصب بعد مغادرة باول في مايو .(2026 وبحسب الترجيحات الحالية، يبدو أن كيفن هاسيت هو المرشح الأوفر حظاً لخلافة جيروم باول على رأس لجنة السوق المفتوحة. وقد أعرب هاسيت مراراً عن تبنّيه موقفاً نقدياً أكثر تيسيراً؛ وبالتالي، إذا تولّى رئاسة الفيدرالي، فإن ذلك سيغيّر بشكل كبير آفاق السياسة النقدية الأمريكية لعام 2026 وما بعده. وإذا أُعلنَ ترشيحُه في يناير، فقد يُنظر إليه على أنه "رئيس فيدرالي ظلّي" حتى مغادرة باول في مايو.

1- كيفن هاسيت، المرشح الأوفر حظاً لخلافة باول

مع تبلور الانتقال نحو ولاية رئاسية جديدة، تتجه الأنظار نحو التعيين المقبل لرئاسة الاحتياطي الفيدرالي والمقرر في مايو .2026 وتشير احتمالات السوق—بما في ذلك تلك على منصة Polymarket—إلى تفوق واضح لهاسيت، الرئيس السابق لمجلس المستشارين الاقتصاديين في عهد دونالد ترامب. وباحتمالات ضمنية تتجاوز 80%، يبرز هاسيت كأقوى المرشحين، رغم أنّ هذه الأرقام تعكس توقعات أكثر مما تعكس يقينيات. لكنها تعبّر عن رؤية مشتركة على نطاق واسع: شخصية ذات مصداقية، منسجمة مع الأولويات الاقتصادية لترامب، وتُعتبر متوافقة سياسياً مع أجندة الإدارة الجديدة. وتتغير هذه الاحتمالات بسرعة، إلا أن الديناميكية الحالية تشير بوضوح إلى أن هاسيت يستفيد من زخم قوي مدفوع بإشارات سياسية وغياب بدائل تحظى بالدعم ذاته داخل الأوساط المقرّبة من ترامب.

2- فيدرالي بقيادة كيفن هاسيت سيكون أكثر تيسيراً

على الصعيد النقدي، يدافع هاسيت منذ سنوات عن موقف أكثر تيسيراً مقارنة بجيروم باول. ففي حين حافظ باول على نهج صارم في مواجهة التضخم—ما أدى إلى سياسة نقدية متشددة كثيراً ما انتقدها ترامب—يتبنّى هاسيت قراءة اقتصادية تعطي الأولوية للنمو والمرونة. وقد أبدى انفتاحاً على فكرة قدرة الولايات المتحدة على تحمّل بيئة أسعار فائدة أدنى، معتبراً أن المخاطر على النشاط الاقتصادي قد تبرر تيسيراً أسرع مما تتصوره الفيدرالي الحالية. ورغم دعمه لمكافحة التضخم، إلا أن تحليله يستند إلى فكرة أن الدورة الاقتصادية أصبحت أكثر حساسية لرفع الفائدة مما كانت عليه سابقاً، ما يدفعه إلى تفضيل النمو على التضخم. ويُتوقع أن يروق هذا التوجّه لترامب الساعي إلى بيئة مالية مواتية للاستثمار والتوسع الاقتصادي في بداية ولايته.

3- كيفن هاسيت كرئيس "ظلّي للفيدرالي"؟

إذا تم تعيين هاسيت بالفعل خلال الأشهر المقبلة، فلن يتسلم منصبه إلا في مايو 2026، ما يترك عدة أشهر يبقى خلالها باول على رأس الفيدرالي. وقد يخلق ذلك وضعاً انتقالياً غير مسبوق: وضع “رئيس فيدرالي ظلّي”. فرغم عدم امتلاكه سلطة رسمية، قد يتمكن هاسيت من التأثير في النقاش العام، والمشاركة في الحوارات الاقتصادية مع الإدارة، وإرسال إشارات حول التوجّه المستقبلي

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.