US30 - الداو جونز إتجاه صاعد السلام عليكم

الداو جونز الذي يتداول في الإتجاه الصاعد على فرايم الأربع ساعات ويشكل القناة الصاعدة باللون الأحمر، إخترق مؤخرا منطقة المقاومة 49000 للأعلى وأعاد إختبارها وصعد منها بعد أن تحولت الى منطقة دعم وشكل قمة جديدة ومنطقة مقاومة جديدة حول أسعار 49500 التي إذا إخترقها السعر للأعلى سيشكلل موجة صاعدة قوية جديدة.

أما إذا هبط السعر وأعاد إختبار منطقة الدعم 49000 أو منطقة الترند الصاعد السفلي للقناة سنبحث عن تشكل فرص شرائية مع الإتجاه الصاعد.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

ما وراء التحليل الفني

EURUSD - تغير في مسار اليورو دولار السلام عليكم

اليورو دولار على الفرايم الاربع ساعات الذي كان يتداول في الإتجاه الصاعد وقد وصل الى منطقة المقاومة 1.17800 وإرتد منها السعر هبوطا وبدأ بتشكل موجات هابطة وتغير الإتجاه من صاعد الى هابط وذلك بعد كسر منطقة الدعم 1.16800، ويرتكز السعر في هذه الأثناء عند منطقة الدعم 1.16200 التي يمكن للسعر أن يرتد منها هبوطا للأسفل،أما كسرها للأسفل يعطي مزيدا من الزخم الهبوطي نحو منطقة الدعم 1.15600.

هذه مناطق الدعوم يمكننا النظر عندها على فرص شرائية قصيرة المدى إذا تشكلت الفرص الشرائية. لكن الأفضل أن ننتظر تشكل فرص بيعية مع الإتجاه الهابط الحالي بعد كسر أي منطقة دعم للأسفل وإعادة إختبارها.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

البساطة في التحليل الفني تبدأ من التحليل البصري 9-1-2025بفتح المنصة الآن - شوفت رسالة من احد الاصدقاء ملخصها , باعت بيقولي ان الناس مبتحبش البساطة في التحليل الفني

الناس بتحب التعقيدات وتصعيب الأمور علشان لو كسب مرة يسمي نفسة القناص او ملك التحليل

ومن هنا

هستغل الوقت دا في اني احكيلك حكاية التحليل الفني وكيف نشأ بسرعه جدا

لما بدات نشأت الأسواق المالية من مئات السنين

بعض الباحثين والعلماء كانوا يعتقدوا أن الأسواق تحركها نفوس المتداولين (وتتلخص في الخوف والطمع ومنها ينتج العرض والطلب)

وكانوا يعتقدوا ان وراء هذة الحركات سر أعظم ومن يقدر يمتلك هذا السر سيجني ثروات طائلة لا حدود لها

لذلك الكثير منهم سأل ؟ ومن يحرك نفوس الناس

البعض بدأ يربط تقلبات نفوس الناس بحالات القمر ومن هنا ظهر باحثين في التحليل الفلكي والبعض بدأ يربطها بالدورات الزمنية الكونية ومن هنا ظهر باحثين في التحليل الزمني

فيبوناتشي مثلا كان عالم رياضيات وكان يعتقد ان الرياضيات قد تحل المشكلة ويمكنها ان تجد السر الأعظم

وغيرهم الكثير

الحقيقة ياصديقي : ان كل هؤلاء الأشخاص باحثين ودارسين كانوا طامحين (زيي وزيك) والحقيقة انهم لم يصلوا لشئ وهما عايشين ولما ماتوا تركوا بحوثهم التي وصلوا لها - لنا لكي نكمل ما بدأووة - لعل أحد يجد السر يوما ما - احنا خدنا بحوثهم عملناها قوانين وقواعد وعملناها علم وقرصات وهما اصلا لم يصلوا الي شئ .

والحقيقة الوحيدة أن من يحرك الأسواق هوا الاقتصاد الواقعي (التحليل المالي والاقتصادي بوجه عام) أما المضاربات قصيرة المدي لا يوجد وراها أي أسرار (غير الميكر) لما بيقرر يرفع السعر بيرفع ولما بيقرر يبيع بيبع وينزل السعر

فالتحليل الفني مش علم ولا حاجة وانت نفسك ممكن تقعد تلاحظ انماط وحاجات في الرسومات وتسمي نفسك باحث أو عالم مش هتفرق (كلها مجرد أوهام في دماغك)

الخلاصة : هتتبع البساطة والحقائق والمجازفة المدروسة .... هتكسب

أما لو هتتبع التعقيد والأوهام وهتخاف .... هتخسر

اما لو بتسعي علشان يطلق عليك لقب القناص او ملك التحليل او أيا كان (فريح نفسك لن يطلق عليك احد شئ)

اما لو بتسعي لتضليل وتخويف الناس - علشان تقولهم تعالو خدو توصيات او قرصات (هتلاقي من الناس دي كتير)

ودا اللي انا بحاول اوعي الناس منة (بتاع القرصات دا لو بيكسب كل يوم 2% بس من قيمة المحفظة يكون ملياردير - اية اللي يخلية يحتاج فلوس الناس سواء لقرصات أو لغيرة ) حكم عقلك ياراجل (بتوع التوصيات وبتوع القرصات نصابين) وبتوع قنوات اليوتيوب معظمهم كلام كتب عالفاضي

خد مني الخلاصة مرة تانية : أقرأ الدروس من 1 الي 6 اللي كتبناهم وهتكون بقيت محلل فني محترف ولا يوجد أفضل منك وتتبع الفكر البسيط وشغل عينك قبل ما ترسم أي خطوط علي الرسم - ولا تخاف

جمعه مباركة علي الجميع ,,,

الأسترالي تحت الضغط: هل يسيطر البائع أم للمشتري رأي آخر؟تحليل فني لزوج الدولار الأسترالي مقابل الدولار الأمريكي (AUD/USD) على المدى القصير – آخر التحركات والسيناريوهات المتوقعة؟

بناءً على التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

رؤية مزيد من الهبوط وكسر والثبات أدنى 0.66593 قد يشير إلى السيطرة البيعية من جانب العرض على المدى القصير، وربما نرى استهداف مستويات أقل حول 0.65921.

السيناريو العرضي:

رؤية تحركات عرضية في حالة استمرار التحرك داخل النطاق 0.67660 – 0.66593 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

الصعود والثبات أعلى 0.67660 قد يشير إلى عودة السيطرة الشرائية من جانب الطلب، وربما نرى مزيدًا من الصعود، وربما استهداف مستويات أعلى حول 0.68.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

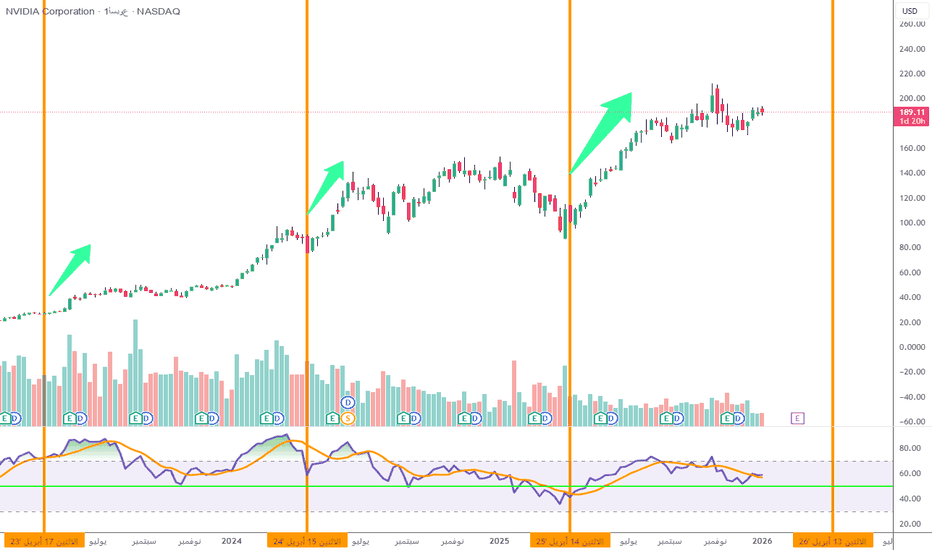

ماهو سر شهر ابريل عند (انفيديا) NVIDIA (شارت اسبوعي)هذه ليست قراءة للسهم وانما اشارة لسلوك السهم خلال فترة من العام

في شهر مارس من كل عام هناك مؤتمر (GTC) GPU Technology Conference الذي تنظمه شركة انفيديا

في هذا المؤتمر تطرح الأجيال الجديده من التقنيات المتخصصة في مجال .الذكاء الاصطناعي. مراكز البيانات . التعلم العميق. السيارات ذاتية القيادة. الحوسبه الفائقه.

من عام 2023 اصبح هذا المؤتمر له تأثير كبير على سعر سهم انفيديا ففي عام 2023 تم الاعلان عن شريحة h100 هوبر .وفي عام 2024 اعلن شريحة بلاك ويل . وفي عام 2025 اعلن عن شريحة فيرا روبين .

وبعد المؤتمر في منتصف ابريل تبدأ الحركة القويه للسهم ..

مجرد ملاحظه وتنويه للمهتمين وبالتوفيق للجميع

الذهبيشهد السوق حركة تصحيحية منظمة عقب تسجيل قمة أعلى، حيث يُظهر السعر حاليًا تماسكًا إيجابيًا أعلى خط الاتجاه الصاعد وبالقرب من منطقة الطلب المحورية. هذا الهبوط يُنظر إليه كتصحيح، بينما يبقى الاتجاه العام داعمًا للاتجاه الصاعد مع استمرار تكوين قيعان أعلى. وعلى الرغم من تراجع الزخم، لا يزال المشترون يحافظون على السيطرة داخل القناة الصاعدة الأكبر.

في حال استمرار التداول أعلى مستوى الدعم 4420، قد نشهد محاولة ارتداد باتجاه مستوى 4520، حيث تتجمع مقاومة مهمة مع امتداد خط الاتجاه. واختراق هذه المنطقة بثبات قد يمهد الطريق لاستئناف الصعود واستهداف قمم جديدة.

السيناريو المرجّح: الحفاظ على الدعم ← مواصلة الصعود نحو 4520.

سيناريو بديل: كسر واضح لمستوى 4400 قد يدفع السوق إلى مزيد من الحركة العرضية أو التماسك

النيوزيلاندي عند مفترق طرق: الضغط البيعي مستمر أم عودة الصعود؟تحليل فني لزوج الدولار النيوزيلندي مقابل الدولار الأمريكي (NZD/USD) – آخر التحركات والسيناريوهات المتوقعة؟

بناءً على التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

رؤية مزيد من الهبوط وكسر والثبات أدنى 0.57357 قد يشير ذلك إلى السيطرة البيعية من جانب العرض على المدى القصير، وربما نرى استهداف مستويات أقل حول 0.55715.

السيناريو العرضي:

رؤية تحركات عرضية في حالة استمرار التحرك داخل النطاق 0.57357 – 0.58465 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

الصعود والثبات أعلى 0.58465 قد يشير إلى عودة السيطرة الشرائية من جانب الطلب، وربما نرى مزيدًا من الصعود، وربما استهداف مستويات أعلى حول 0.60.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل يمكن لامتصاص الأكسجين أن يصنع ثورة لاسلكية؟تعمل شركة Peraso Inc. (NASDAQ: PRSO) عند تقاطع الجغرافيا السياسية والفيزياء وابتكار أشباه الموصلات في طيف الموجات المليمترية 60 جيجاهرتز. ومع قيام الحكومات الغربية بتفكيك البنية التحتية للاتصالات الصينية من خلال مبادرات "الإزالة والاستبدال"، تبرز Peraso كمستفيد استراتيجي، حيث تقدم سيليكون مصمم في أمريكا الشمالية ومصنع من قبل شركة TSMC يلبي معايير "الشبكة النظيفة". تستفيد تكنولوجيا الشركة من ميزة غريبة في الفيزياء الجوية: تمتص جزيئات الأكسجين إشارات 60 جيجاهرتز في نطاق 1-2 كيلومتر، مما يخلق قيدًا وميزة استراتيجية في آن واحد. تتيح هذه الظاهرة العزل المكاني لإعادة استخدام التردد والأمن المتأصل في الطبقة الفيزيائية، مما يجعل حلول Peraso مثالية للشبكات اللاسلكية الحضرية الكثيفة، والاتصالات التكتيكية العسكرية، وأجهزة الواقع الافتراضي والمعزز من الجيل التالي.

تتمتع قيادة الشركة بخبرة مثبتة في توحيد تقنيات الاتصال الناشئة. تمتلك Peraso تسع براءات اختراع أساسية لمعيار IEEE 802.11ay (WiGig)، مما يمنحها نفوذًا في الترخيص لأي مصنع يبني أجهزة لاسلكية عالية السرعة متوافقة. ورغم وصول إيرادات الربع الثالث من عام 2025 إلى 3.2 مليون دولار (بزيادة 45% تتابعيًا) وتوسع الهوامش الإجمالية بنسبة 56%، إلا أن السهم لا يزال مقومًا بأقل من قيمته الحقيقية، كما يتضح من محاولة الاستحواذ العدائية من قبل Mobix Labs بسعر 1.30 دولار للسهم. لقد تحولت الشركة بنجاح لتصبح متخصصة في تقنية 60 جيجاهرتز، مؤمنة عقودًا في تطبيقات الدفاع وشراكات مع كبار مزودي الوصول اللاسلكي الثابت.

تستند أطروحة الاستثمار في Peraso إلى ثلاث ركائز: الرياح الجيوسياسية المواتية، والفيزياء الفريدة لتردد 60 جيجاهرتز في حل ازدحام الطيف، ومحفظة براءات الاختراع. تشمل المخاطر الرئيسية حرق السيولة النقدية وتحديات التنفيذ وتقلبات أسهم أشباه الموصلات الصغيرة. بالنسبة للمستثمرين الذين يبحثون عن فرصة في ثورة "الألياف اللاسلكية"، تمثل Peraso فرصة تقنية عميقة في زاوية مهملة من سوق الاتصالات.

الذهب على كرسي الاعتراف

بكل هدوء… ووفق Black Crab 🦀

إعادة الصياغة كما طلبت:

الذهب

لا نلاحق الحركة،

ننتظر لحظة اعترافها.

عند مستوىٍ اختار أن يكون فاصلاً

بين العجلة والصبر،

وُضع الأثر.

“السعر لا يُؤمر…

لكنه يُستدرج.”

ما قبل اللمس صمت،

وما بعده… يرويه الشارت.

إغلاق شمعة فوق مستوى 4449.195 دخووووول

الستوب و الهدف موضح في الشارت

تحليل الفضة في الإتجاه الصاعدالسلام عليكم

تحليل الفضة الذي يتداول في الإتجاه العام الصاعد إخترق السعر منطقة 78.00 للأعلى التي كانت تشكل منطقة مقاومة والآن أصبحت منطقة دعم عندما أصبح السعر فوقها، يمكن للسعر أن يستكمل السعر الإتجاه الصاعد نحو القمة التاريخية 84.50 وربما الى قمة جديدة في ظل التطورات السياسية والأزمات الجديدة التي يشهدها العالم والمشاكل بين الدول.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

هل تحول موبيلاي فوزها بـ 19 مليون وحدة إلى سيطرة على السوق؟ضمن شركة "موبيلاي" (Mobileye Global Inc) تدفقاً تحويلياً يبلغ 19 مليون وحدة من خلال صفقتين رئيسيتين: 9 ملايين شريحة EyeQ6H لأنظمة ADAS من الجيل القادم لشركة سيارات أمريكية من بين العشر الأوائل، والتزام سابق من مجموعة فولكس فاجن. يأتي هذا الإنجاز خلال فترة صعبة تميزت بانخفاض السهم بنسبة 50% في عام 2025، ومع ذلك فإنه يشير إلى تحول جذري في نموذج عمل الشركة. إن الانتقال من بيع شرائح السلامة الأساسية بسعر 40-50 دولاراً للوحدة إلى تقديم منصة "Surround ADAS" شاملة بسعر 150-200 دولار للمركبة يمثل مضاعفة لإمكانات الإيرادات بثلاث مرات، مما يرسخ مكانة موبيلاي كمزود منصات برمجية بدلاً من مجرد مورد لمكونات مادية.

يعتمد الأساس التقني لهذه الاستراتيجية على شريحة EyeQ6H، وهي معالج بدقة 7 نانومتر قادر على معالجة البيانات من 11 مستشعراً، مع استبعاد تقنية "ليدار" (LiDAR) المكلفة عمداً. يتيح هذا التصميم المراعي للتكلفة القيادة على الطرق السريعة دون استخدام اليدين بسرعة تصل إلى 130 كم/ساعة للمركبات المخصصة للسوق الشامل، مما يدمج وظائف متعددة في وحدة تحكم إلكترونية (ECU) واحدة ويبسط الإنتاج لشركات السيارات. توفر تقنية "إدارة تجربة الطريق" (REM™) المملوكة للشركة، والتي تجمع البيانات من ملايين المركبات لإنشاء خرائط عالية الدقة، خندقاً قوياً للملكية الفكرية ضد المنافسين مثل تسلا ونيفيديا. وتضمن إمكانيات التحديث عبر الهواء بقاء المنصة حديثة طوال دورة حياة المركبة.

ومع ذلك، تواجه موبيلاي تحديات كبيرة تحد من حماس المستثمرين. فمع وجود 3000 موظف من أصل 4300 في إسرائيل، تؤثر عدم الاستقرار الجيوسياسي على التقييم والعمليات، مما أدى مؤخراً إلى تقليص القوى العاملة بنسبة 5% (200 موظف). كما تمثل المنافسة من المنافسين الصينيين مثل هواوي وإكس بينج، الذين يطورون حلولاً داخلية، تهديداً وجودياً لحصتها في السوق. تصف الشركة عام 2025 بأنه "عام انتقالي" مليء بتحديات المخزون، لكن خط الطلبات الضخم ونموذج الإيرادات المحسن يجعلان عام 2026 محورياً بشكل محتمل. يعتمد النجاح على التنفيذ المثالي لإطلاق المنتجات والقدرة على الحفاظ على الريادة التكنولوجية مع الموازنة بين التوترات الجيوسياسية والمنافسة المتزايدة في مجال القيادة الذاتية.

يشهد سعر الذهب حالياً ارتفاعاً هائلاً.1️⃣ خطوط الاتجاه

الاتجاه قصير المدى: تصحيح صعودي ضمن اتجاه هبوطي أوسع.

هناك العديد من الطرق للتصرف وفقًا للقائمة → مع ضمان بقاء البنية سليمة.

منتصف الليل، وهناك العديد من الأماكن التي يمكن زيارتها في هذا البلد → وهناك العديد من الأماكن التي يمكن زيارتها.

2️⃣ الدعم

4400 – 4402

حان وقت العودة إلى المنزل.

التركيبة: منطقة الطلب + مستوى 0.5-0.618 + المتوسط المتحرك الأسي

→

بعد 4400: بنية اتجاه صعودي سارية.

3️⃣ المقاومة

4515 – 4517

هذه المنطقة مقاومة.

التركيبة: مستوى فيبوناتشي 1.618 + منطقة العرض المؤقتة

→ تجنب الشراء بدافع الخوف من فوات الفرصة.

٤️⃣ مستويات فيبوناتشي

الإجابة أدناه.

١.٠ ← اختراق خط الاتجاه

الهدف التالي: ١.٦١٨ (٤٥١٥)

للحصول على زخم أقوى، ١.٦١٨

📌 استراتيجية التداول

شراء الذهب: ٤٤٠٢ – ٤٤٠٠

صافي الربح: ٤٣٩٠

جني الربح: ١٠٠ – ٣٠٠ – ٥٠٠ نقطة

بيع الذهب: ٤٥١٥ – ٤٥١٧

صافي الربح: ٤٥٢٧

جني الربح: ١٠٠ – ٣٠٠ – ٥٠٠ نقطة

كم سيكون سعر الذهب الأسبوع المقبل؟1️⃣ خطوط الاتجاه

التوقع: اتجاه هبوطي. للحفاظ على هذا المستوى، اختر القائمة ← "الحفاظ على المستوى المهيمن".

البنية: تصحيح فني ضعيف، يشكل قمة أدنى ← لا توجد إشارة انعكاس واضحة حتى الآن.

2️⃣ المقاومة

4445 – 4447: مستوى مقاومة، فيبوناتشي 0.618 + 0.618 + 0.618 ← ظروف جيدة للحفاظ على هذا المستوى.

3️⃣ الدعم

4396 – 4394: دعم قصير الأجل + منطقة اختراق المقاومة السابقة + ملامسة خط الاتجاه السفلي.

4333 – 4331: دعم رئيسي + منطقة فجوة + ملامسة خط الاتجاه السفلي.

4️⃣ السيناريو

الأهمية: يصعب الحفاظ على هذا المستوى لعدة أسباب.

الشراء: اشترِ فقط عند مواجهة دعم قوي. لا تدع الخوف من فوات الفرصة يفوتك!

خطة التداول

شراء الذهب: 4333-4331

وقف الخسارة: 4321

جني الربح: 100-300-500 نقطة

بيع الذهب: 4445-4447

وقف الخسارة: 4457

جني الربح: 100-300-500 نقطة

كاتريونالسهم في اتجاه هابط لكنه يحاول التماسك قرب المنطقة الحالية.

• السعر الحالي: 81 تقريبًا.

• منطقة دعم مهمة: 79.45 – 78.20

• كسرها سلبي وقد يفتح نزولًا أعمق.

• مقاومة قريبة: 89.35

• اختراقها يعزز الارتداد.

• مقاومات أعلى: 107.6 ثم 130.9

• السيناريو الأقرب: تذبذب بين الدعم والمقاومة، والاختراق أو الكسر يحدد الاتجاه القادم

هل يمكن لسهم "بني" سابق أن يصبح قوة دفاعية تكنولوجية؟حققت شركة .Ondas Holdings Inc (NASDAQ: ONDS) قفزة ملحوظة بنسبة 30%، حيث ارتفعت من أدنى مستوياتها في بداية العام عند 0.57 دولار إلى ما يقرب من أعلى مستوى لها في 52 أسبوعاً عند 11.70 دولار. يعكس هذا التعافي الدراماتيكي أكثر من مجرد زخم السوق؛ فهو يشير إلى تحول جذري من مجموعة أصول متفرقة إلى منصة موحدة لتكنولوجيا الدفاع. إن تغيير العلامة التجارية للشركة إلى "Ondas Inc" في الربع الأول من عام 2026، إلى جانب انتقالها الاستراتيجي إلى وست بالم بيتش، فلوريدا، يؤكد التزام الإدارة بتأسيس هوية متماسكة داخل قطاع الطيران والدفاع.

يرتكز مسار نمو الشركة على الفوز بعقود ضخمة ونظام بيئي متوسع للمنتجات. فقد أمنت Ondas مناقصة حكومية بارزة لنشر آلاف الطائرات بدون طيار المستقلة لحماية الحدود، بينما سجلت طلبات بقيمة 16.4 مليون دولار لأنظمة مكافحة الطائرات بدون طيار (counter-UAS) من مطارات أوروبية كبرى. ومع استهداف إيرادات لا تقل عن 110 مليون دولار لعام 2026، وهو ما يمثل نمواً بنسبة 200% مقارنة بـ 36 مليون دولار في عام 2025، تضع الشركة نفسها في موقع يتيح لها الانتقال من الشركات ذات الرأس المال الصغير إلى المتوسط. يدعم هذا التوقع تراكم طلبات قياسي بقيمة 23.3 مليون دولار وميزانية عمومية معززة باحتياطيات نقدية تبلغ 68.6 مليون دولار.

بنت Ondas مزايا تنافسية من خلال عمليات الاستحواذ الاستراتيجية والتكنولوجيا المملوكة لها. فقد جلب الاستحواذ على Sentrycs قدرات "Cyber-over-RF" المتقدمة التي تتيح تخفيف تهديدات الطائرات بدون طيار دون تشويش، وهو أمر بالغ الأهمية للعمليات في البيئات الحضرية الكثيفة. وبالاقتران مع منصة FullMAX لإنترنت الأشياء المهمة للمهمات والملكية الفكرية للبصريات الدقيقة من SPO، تقدم Ondas حلولاً شاملة للاستقلالية متعددة المجالات. يظهر النموذج التجريبي الأخير لإزالة الألغام الإنسانية المدعوم بالذكاء الاصطناعي في الشرق الأوسط، والذي حدد ما يقرب من 150 عنصراً خطراً على مساحة 22 فداناً، مدى تنوع تقنياتها خارج التطبيقات الدفاعية التقليدية.

يناير 2026: العوامل الأساسية الحاسمة فعلاً لمؤشر S&P 500

كان عام 2025 عامًا إيجابيًا للغاية للأصول عالية المخاطر في الأسواق المالية، ويبدأ مؤشر S&P 500 عام 2026 بالقرب من أعلى مستوياته التاريخية، في سياق يتسم بتقييمات سوقية مرتفعة جدًا واستمرار التفاؤل بشأن نمو أرباح الشركات، ولا سيما في قطاع التكنولوجيا الأمريكي.

يبقى السؤال المطروح: هل سيواصل مؤشر S&P 500 زخمه الصعودي أم سيدخل في مرحلة جني أرباح خلال شهر يناير؟ الإجابة تعتمد على مجموعة من العوامل الأساسية، والتي ستتضح معالمها خلال هذا الشهر الحاسم.

الأسئلة الأساسية التي ستحدد الاتجاه:

• هل تمّت السيطرة فعليًا على التضخم في الولايات المتحدة؟

(مؤشر أسعار المستهلك CPI في 13 يناير، ومؤشر نفقات الاستهلاك الشخصي PCE في 29 يناير)

• عامل حاسم محتمل: هل ستُعدّل الاحتياطي الفيدرالي هدف التضخم في عام 2026؟

• هل خرج معدل البطالة الأمريكي عن السيطرة؟

(تقرير الوظائف NFP يوم الجمعة 9 يناير)

• هل سيقوم الاحتياطي الفيدرالي بخفض أسعار الفائدة في الربع الأول؟

(اجتماع الفيدرالي في 28 يناير)

• هل سيكون نمو أرباح الشركات على مستوى التوقعات؟

• من سيكون “رئيس الفيدرالي الظلّي” مع بداية العام؟

• هل سيتحوّل برنامج QE التقني إلى QE تقليدي؟

تنطلق الأسواق في يناير 2026 وسط حالة من عدم اليقين الأساسي. فبعد سنوات من تضخم مرتفع جدًا فوق هدف 2%، وسياسة نقدية شديدة التشدد، وتركيز كبير للأداء السوقي في عدد محدود من شركات التكنولوجيا العملاقة، يجب أن تتغير هذه العوامل مجتمعة لتفادي تصحيح حاد في النصف الأول من عام 2026.

1 - التضخم الأمريكي : حجر الأساس

القضية لم تعد فقط ما إذا كان التضخم يتباطأ، بل ما إذا كان قد أصبح تحت السيطرة بشكل مستدام وقريبًا من هدف الاحتياطي الفيدرالي. بيانات يناير CPI في 13 يناير وPCE في 29 ينايرستكون محط أنظار الأسواق.

في هذا السياق، تبرز فرضية تغيير هدف التضخم في 2026 كعامل محتمل “مغيّر لقواعد اللعبة”، وهي فكرة أشار إليها وزير الخزانة الأمريكي سكوت بيسنت. يتمثل هذا الطرح في التخلي عن هدف صارم عند 2% لصالح نطاق أوسع (مثل 1.5% – 2.5%)، بهدف منح السياسة النقدية مرونة أكبر، شرط استعادة مصداقية الفيدرالي عبر عودة التضخم أولًا إلى 2%.

من شأن هذا النقاش أن يعيد تشكيل قراءة الأسواق لأسعار الفائدة الحقيقية وتقييمات الأسهم. ويُذكر أن عددًا من البنوك المركزية الكبرى يعتمد بالفعل نطاقات تضخم بدل هدف ثابت.

للحفاظ على الاتجاه الصعودي طويل الأجل للأسهم الأمريكية، من الضروري أن يؤكد التضخم مساره نحو 2%، كما تشير إليه مؤشرات التضخم في الوقت الحقيقي، وخاصة مؤشر PCE الصادر عن Truflation.

2 - سوق العمل الأمريكي : الركيزة الثانية

يمثل سوق العمل العامل الأساسي الثاني. سيتم تحليل معدل البطالة وخلق الوظائف من خلال تقرير NFP وقاعدة Sahm، التي تُستخدم كمؤشر متقدم على الركود.

أي تباطؤ حاد في التوظيف قد يقوّض سيناريو “الهبوط الناعم” ويعيد مخاوف الانكماش الاقتصادي، ما سيؤثر سلبًا على الأرباح وثقة المستثمرين. ويُذكر أن معدل البطالة الأمريكي أصبح بالفعل أعلى من المستوى المستهدف من قبل الفيدرالي لعام 2026، ما يجعل تقرير NFP ليوم الجمعة 9 يناير بالغ الأهمية.

3 - سياسة أسعار الفائدة في بداية 2026

السؤال الثالث يتمحور حول سياسة الفيدرالي بشأن أسعار الفائدة خلال النصف الأول من عام 2026. الأسواق تتساءل عن احتمال خفض أول للفائدة في الربع الأول.

اجتماع 28 يناير يمثل محطة مهمة، لكن من غير المرجح حدوث خفض فوري. هذه الاحتمالات ستتغير بشكل كبير وفقًا لتقرير NFP في 9 يناير وبيانات التضخم CPI 13 يناير وPCE 29 يناير.

4- أرباح الشركات : جوهر التقييمات

نمو الأرباح يشكل القلب النابض للتقييمات في عام 2026. موسم نتائج الربع الرابع 2025، الممتد من منتصف يناير إلى منتصف فبراير، سيكون حاسمًا لتأكيد أو نفي إجماع متفائل للغاية.

التوقعات تشير إلى نمو قوي في الإيرادات وربحية السهم عبر معظم القطاعات، مع استمرار الدور المحوري للتكنولوجيا والذكاء الاصطناعي. غير أن هذه التوقعات مطالبة بتبرير تقييمات تاريخيًا مرتفعة. أي خيبة أمل في النتائج أو التوجيهات المستقبلية قد تؤدي إلى جني أرباح بنحو 10% على مؤشر S&P 500.

5 - السيولة: عامل حاسم مجددًا

تعود السيولة إلى صدارة النقاش. تطور ميزانية الاحتياطي الفيدرالي، والسيولة الصافية في الولايات المتحدة، واحتمال الانتقال من QE تقني إلى QE تقليدي تمثل عوامل جوهرية للأصول عالية المخاطر.

الأسواق شديدة الحساسية لأي تحول في سياسة السيولة. فقد أنهى الفيدرالي برنامج QT في 1 ديسمبر، وبدأ برنامج شراء سندات قصيرة الأجل QE تقني. لكن QE تقليدي سيكون العامل الحاسم فعليًا لخفض الضغوط الناجمة عن ارتفاع العوائد طويلة الأجل.

تطور ميزانية الفيدرالي والسيولة الصافية الأمريكية سيكون له تأثير كبير على سوق الأسهم الأمريكية في النصف الأول من العام.

عوامل المخاطر الإضافية

تشمل المخاطر الأخرى: الجغرافيا السياسية (ذات الأهمية الخاصة في يناير 2026)، الوضع الفني لقطاع التكنولوجيا الأمريكي، صمود مؤشر S&P 500 رغم غياب تصحيح كبير، وسلوك عوائد السندات، لا سيما الأمريكية واليابانية، والتي تبقى مرتبطة بشكل وثيق بسياسات البنوك المركزية.

الخلاصة

تمثل بداية عام 2026 لحظة مفصلية، حيث يجب أن تتوافق التضخم، السياسة النقدية، الأرباح، السيولة والجغرافيا السياسية من أجل استمرار الاتجاه الصعودي للأسواق.

قد يحدد شهر يناير نغمة الربع الأول بأكمله، بين سيناريو جني أرباح يدفع مؤشر S&P 500 نحو دعم 6200 نقطة (المتوسط المتحرك لـ 200 يوم)، أو استمرار الزخم الصعودي للأشهر الأخيرة.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

GOLD /XAUUSDتحليل الذهب لهذا الأسبوع 2026/1/5 :

📌 النظرة العامة

الاتجاه قصير المدى هابط بعد كسر قوي من القمة.

السعر حاليًا في حركة تصحيحية داخل هيكل هابط.

السوق بين منطقتين سيولة واضحتين:

سيولة علوية (Premium) و سيولة سفلية (Discount).

🔴 المناطق العلوية (مناطق البيع المحتملة)

1️⃣ FVG D1 (فجوة قيمة يومية)

المنطقة المظللة بالأحمر أعلى السعر.

تمثل منطقة عرض قوية.

غالبًا السعر:

إما يلمسها ويرفض ⛔

أو يخترقها ثم ينعكس (Liquidity Grab).

2️⃣ PDH

مستوى مهم لاصطياد السيولة.

أي صعود باتجاهه بدون كسر هيكل = فرصة بيع.

📍 سيناريو البيع هو :

صعود → دخول داخل FVG

تأكيد على فريم أقل (5m – 15m)

🔵 المناطق السفلية (مناطق الشراء المحتملة)

1️⃣ PDL / PWL

قاع اليوم / قاع الأسبوع.

مناطق سيولة واضحة.

2️⃣ FVG D1 السفلي

منطقة طلب قوية.

متوقع حدوث:

ارتداد قوي مؤقت 🔄 أو تجميع قبل الصعود.

📍 سيناريو الشراء:

نزول إلى FVG السفلي

كنس قاع (Liquidity Sweep)

تأكيد انعكاس → شراء تصحيحي

⚠️ ملاحظات مهمة

لا دخول بدون تأكيد شموع.

إليكم أبرز ما ينتظرنا هذا الاسبوع بالأحداث والبيانات الاقتصادية المؤثرة.:

🟠 الاثنين :

▪️ ترقّب ردة فعل الأسواق على تطورات فنزويلا

▪️ صدور مؤشر مديري المشتريات الصناعي (ISM) لشهر ديسمبر

🟡 الثلاثاء :

▪️ صدور مؤشر مديري المشتريات الخدمي الأمريكي (ISM Services) خلال الفترة المسائية

🟢 الأربعاء :

▪️ بيانات التوظيف في القطاع الخاص (ADP) لشهر ديسمبر

▪️ صدور بيانات فرص العمل (JOLTS) لشهر نوفمبر

🟤 الخميس :

▪️ صدور طلبات إعانة البطالة الأمريكية خلال الفترة المسائية

🔴 الجمعة – الأهم :

▪️ صدور تقرير الوظائف الأمريكي (NFP)

📍 تقرير محوري بتأثير مباشر وقوي على :

الدولار 💵 | الذهب 🟨 | الأسهم 📊 | العملات الرقمية ₿

IONQ (رائد تكنولوجيا الكوانتم) (السوق الأمريكي)نبذه مختصره عن الشركة قبل التحليل الفني :

هي شركة رائدة في تكنولوجيا الكم او (الكوانتم ) وهي التقنيه القادمه باذن الله ولكنها مازالت في المهد ومن المبكر الحكم على النجاح ولكن مع ظهور الحديث عنها العام الماضي نرى احجام التداول العاليه على السهم من سبتمبر 2024 كما هو موضخ في الصورة اعلى الشارت.

الصورة على الشارت : هي فريم شهري ويظهر فيها احجام التداول العاليه وظهورها في اوخر 2024 وحتى يومنا هذا . وموضح بالشارت ايضا (الماركت بروفايل) والذي يقيس اعلى احجام تداول على السعر .. والخط الأسود هو منطقة ارتكاز اعلى الكميات ..

التحليل على الفريم اليومي على الشارت :

التوجه : شراء

الأسباب :

1- تراجع السهم من القمة التاريخيه 84.7 تقريبا الى مناطقة 45 -50 وسجل تداولات جانبيه قاعها 38 وقمتها 55 تقريبا (مسجلا تداولات جانبيه بين نسبة تراجع فيبو 23% ونسبة 38% )

2-تراجع السهم من القمة الأخيرة 55.5 الى 44.6 وهذا التراجع هو عبارة عن 61.8% تصحيح فيبو ناتشي بقراءة (القاع 38 والقمة 55.5 )

3- لذلك اتوقع عودته للمسار الاصلي ومواصلة الإرتداد الرئيسي الى نسبة 50% فيبو الموضحه بالشارت كهدف ثاني عند 61

الأهداف : موضحه على الشارت وهي نسبة فيبو 38% + فيبو 50% الخط باللون البرتقالي (وهي ايضا مناطق تفاعل سعري سابق)

وقف الخسارة : بعيد عن السعر الحالي ولكن هو الاغلاق تحت 37

بالتوفيق للجميع

هل ستستمر أسعار الذهب في الانخفاض في العام الجديد؟١️⃣ خطوط الاتجاه

الاتجاه الرئيسي قصير المدى: اتجاه هبوطي

← لمواجهة تقلبات الصيف، يُنصح بإنشاء قائمة تداول بين المتوسطات المتحركة الأسية.

البنية: ارتداد فني ضعيف بعد انخفاض حاد ← يتشكل نمط قاع-قمة. ظروف الانعكاس متوفرة.

التوصيات:

٢️⃣ فيبوناتشي

٠.٦١٨: ما يقارب ٤.٣٥٠-٤.٣٥٢ ← مستوى دعم

١.٠: ما يقارب ٤.٣٧٦-٤.٣٧٨ ← مستوى مقاومة قوي. تقارب منطقة العرض + المتوسط المتحرك الأسي + خط الاتجاه الهابط

⬅️ السعر بين 1.0 و0.618

3️⃣ المقاومة

4.350–4.352: مقاومة للمشكلة

4.428–4.430: 1.618 + 1.618 + 1.618

→ وجهة مثالية للأصدقاء والعائلة.

4️⃣ الدعم

4.304–4.306: دعم قصير الأجل (سعر مبدئي)

4.273–4.275: قاع بنية دعم قوية - كسر هذه المنطقة يشير إلى اختراق صعودي.

📈 خطة التداول

شراء الذهب: 4273-4275

الحد الأقصى للسعر: 4265

جني الربح: 100-300-500 نقطة

بيع الذهب: 4428-4430

الحد الأقصى للسعر: 4440

جني الربح: 100-300-500 نقطة

📍 استمرار الاتجاه الهبوطي - البيع عند ارتفاع الأسعار والتركيز على الشراء فقط عند استجابة الأسعار للإشارات الرئيسية.