Us500تمام، هذا تحليل شامل لمؤشر US500 (S&P 500) اعتماداً على الصورة المرفقة وبنفس الصيغة المنظمة 👇

⸻

🔹 أولاً: التحليل الفني (Technical Analysis)

• الفريم: 4 ساعات

• الاتجاه العام: صاعد متوسط المدى داخل قناة صاعدة

• الحركة الحالية:

• السعر خرج من القناة الصاعدة سابقاً

• ثم عاد بتصحيح صاعد واصطدم بـ منطقة عرض قوية

• السعر حالياً يتذبذب أسفل مقاومة رئيسية قرب 6840

⸻

🔹 التحليل الموجي (Elliott Wave)

• الموجة الصاعدة داخل القناة: موجة دافعة مكتملة

• الهبوط الأخير: موجة A

• الصعود الحالي: موجة B تصحيحية

• السيناريو المرجّح:

• استمرار موجة C الهابطة ما لم يتم اختراق القمة السابقة

⸻

🔹 التحليل الزمني

• السعر وصل إلى نافذة زمنية انعكاسية

• تزامن زمني بين:

• اكتمال التصحيح

• الوصول إلى مقاومة

• الاحتمال الزمني يميل إلى الضغط البيعي خلال الجلسات القادمة

⸻

🔹 التحليل الرقمي والزخم

• الزخم الإيجابي ضعيف رغم الصعود

• الهيستوغرام سلبي → تباعد سلبي

• القوة الشرائية غير قادرة على دفع السعر أعلى من منطقة العرض

⸻

🔹 التحليل الأساسي (Fundamental)

• المؤشر مدعوم على المدى البعيد بسبب:

• أرباح الشركات

• التفاؤل الاقتصادي

• لكن على المدى القصير:

• الأسواق حساسة لأي بيانات فائدة / تضخم

• أي تشدد نقدي = ضغط تصحيحي على المؤشر

⸻

🔹 البرايس أكشن (Price Action)

• شموع:

• تردد

• ذيول علوية

• فشل واضح في الإغلاق أعلى المقاومة

• السلوك السعري يشير إلى توزيع وليس تجميع

⸻

🔹 مناطق العرض والطلب (Supply & Demand)

🔴 مناطق العرض:

• 6830 – 6900 (منطقة قوية جداً)

• 7000 – 7050 (عرض علوي)

🟢 مناطق الطلب:

• 6750 – 6700

• 6600 – 6550 (طلب رئيسي)

⸻

🔹 الدعوم والمقاومات

المقاومات:

• 6840

• 6900

• 7000

الدعوم:

• 6750

• 6680

• 6600

⸻

🔹 النماذج الفنية

• نموذج:

• Rising Channel Break + Pullback

• إشارة كلاسيكية لاستمرار الهبوط بعد إعادة الاختبار

⸻

🔹 النماذج الرقمية

• تكرار قمم أضعف

• فشل رقمي في تحقيق قمة جديدة

• نموذج Weak High Formation

⸻

🔹 نماذج الهارمونيك

• احتمال تشكل:

• Bearish Gartley / Bat

• منطقة الانعكاس:

• 6830 – 6900

⸻

🔹 نقاط التثبيت (Fixation Points)

• تثبيت سعري سابق عند:

• 6750

• 6600

⸻

🔹 المنطقة المحورية (Pivot Zone)

• المنطقة المحورية الحالية:

• 6780 – 6820

• التداول أسفلها يعزز السيناريو السلبي

⸻

✅ التوصية النهائية

🔻 السيناريو المفضل (بيع)

• الدخول بيع:

6900 – 6880

• وقف الخسارة:

6950

• الأهداف:

• TP1: 6750

• TP2: 6680

⸻

🔹 سيناريو الشراء (بديل ومشروط)

❗ الشراء غير مفضل حالياً

ويُفعل فقط إذا:

• اختراق وإغلاق واضح فوق 6900

• الأهداف:

• 7000

• 7100

• وقف الخسارة:

• 6820

ما وراء التحليل الفني

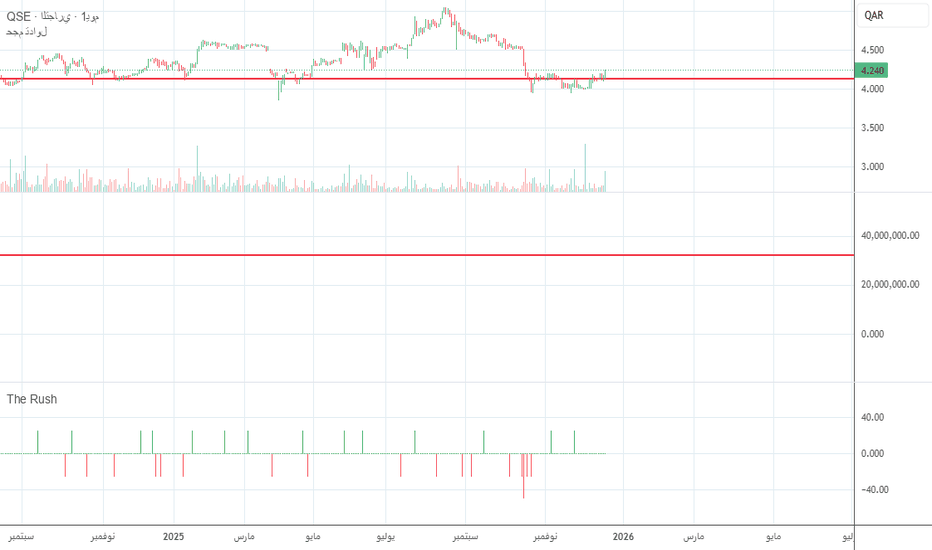

سوق قطر = سعر جيد 11.80 لشراءاستراتيجيات التداول الشائعة لصناع السوق (للمتداولين)

تحليل السيولة وحجم التداول (Volume): البحث عن مناطق يقل فيها نشاط التداول ثم الانفجار المفاجئ (Breakout) كإشارة للاتجاه، أو استخدام حجم التداول العالي (High Volume) لتحديد مناطق اهتمام صناع السوق.

تحديد مناطق العرض والطلب: تحليل سلوك السعر لتحديد المناطق التي يظهر فيها صانع السوق بقوة (مناطق العرض والطلب) للدخول أو الخروج.

متابعة سلوك السعر (Price Action): البحث عن أنماط معينة، مثل اختراق الترندات الهابطة أو الصاعدة، لتحديد نهاية الاتجاه أو انعكاسه.

استخدام "شمعة الهامور" (Whale Candle/Ultra High Volume Candle): شمعة ذات حجم تداول مرتفع جدًا، وغالبًا ما تتجاوز نطاق البولينجر باند، تشير إلى وجود صانع سوق قوي، ويتم تحديد مناطق دعم ومقاومة حولها.

كيف تستفيد من صناع السوق؟

تجنب فخاخهم: فهم أنهم قد يحركون السعر لجذب المتداولين في اتجاه معين (Fakeout) ثم ينعكس السعر، والتركيز على تحليل البيانات الحقيقية مثل حجم التداول.

التداول معهم: تحديد المناطق التي يتواجدون فيها وادخال صفقاتك مع اتجاههم بعد تأكيد السلوك السعري، باستخدام استراتيجيات مثل تحليل مناطق العرض والطلب.

سعر جيد 25.72 لشراء السهم بنك الرياضاستراتيجيات التداول الشائعة لصناع السوق (للمتداولين)

تحليل السيولة وحجم التداول (Volume): البحث عن مناطق يقل فيها نشاط التداول ثم الانفجار المفاجئ (Breakout) كإشارة للاتجاه، أو استخدام حجم التداول العالي (High Volume) لتحديد مناطق اهتمام صناع السوق.

تحديد مناطق العرض والطلب: تحليل سلوك السعر لتحديد المناطق التي يظهر فيها صانع السوق بقوة (مناطق العرض والطلب) للدخول أو الخروج.

متابعة سلوك السعر (Price Action): البحث عن أنماط معينة، مثل اختراق الترندات الهابطة أو الصاعدة، لتحديد نهاية الاتجاه أو انعكاسه.

استخدام "شمعة الهامور" (Whale Candle/Ultra High Volume Candle): شمعة ذات حجم تداول مرتفع جدًا، وغالبًا ما تتجاوز نطاق البولينجر باند، تشير إلى وجود صانع سوق قوي، ويتم تحديد مناطق دعم ومقاومة حولها.

كيف تستفيد من صناع السوق؟

تجنب فخاخهم: فهم أنهم قد يحركون السعر لجذب المتداولين في اتجاه معين (Fakeout) ثم ينعكس السعر، والتركيز على تحليل البيانات الحقيقية مثل حجم التداول.

التداول معهم: تحديد المناطق التي يتواجدون فيها وادخال صفقاتك مع اتجاههم بعد تأكيد السلوك السعري، باستخدام استراتيجيات مثل تحليل مناطق العرض والطلب.

سعر جيد لشراء سهم الشركة السعودية للكهرباء 13.75 استراتيجيات التداول الشائعة لصناع السوق (للمتداولين)

تحليل السيولة وحجم التداول (Volume): البحث عن مناطق يقل فيها نشاط التداول ثم الانفجار المفاجئ (Breakout) كإشارة للاتجاه، أو استخدام حجم التداول العالي (High Volume) لتحديد مناطق اهتمام صناع السوق.

تحديد مناطق العرض والطلب: تحليل سلوك السعر لتحديد المناطق التي يظهر فيها صانع السوق بقوة (مناطق العرض والطلب) للدخول أو الخروج.

متابعة سلوك السعر (Price Action): البحث عن أنماط معينة، مثل اختراق الترندات الهابطة أو الصاعدة، لتحديد نهاية الاتجاه أو انعكاسه.

استخدام "شمعة الهامور" (Whale Candle/Ultra High Volume Candle): شمعة ذات حجم تداول مرتفع جدًا، وغالبًا ما تتجاوز نطاق البولينجر باند، تشير إلى وجود صانع سوق قوي، ويتم تحديد مناطق دعم ومقاومة حولها.

كيف تستفيد من صناع السوق؟

تجنب فخاخهم: فهم أنهم قد يحركون السعر لجذب المتداولين في اتجاه معين (Fakeout) ثم ينعكس السعر، والتركيز على تحليل البيانات الحقيقية مثل حجم التداول.

التداول معهم: تحديد المناطق التي يتواجدون فيها وادخال صفقاتك مع اتجاههم بعد تأكيد السلوك السعري، باستخدام استراتيجيات مثل تحليل مناطق العرض والطلب.

سهم تسلا (شارت شهري) ( الإنعكاس الزمني خلال شهر يناير- مارس) ليست قراءه للسهم ولكن مجرد ملاحظة ان الفترة الزمنية من نهاية ديسمبر وبداية يناير الى شهر مارس

هي مناطق انعكاس سعري خلال نفس الفترة الزمنية (لأخر 5سنوات)

خلال هذه الفترة يغلب على السهم جني الإرباح ان كان صاعد خلال الاشهر التي قبلها والعكس صحيح

سعر جيد لشراء و بيع ب 8.5 او اكثر ان شاء الله

سعر جيد لشراء و بيع ب 8.5 او اكثر ان شاء الله

إن تتبع خطى صناع السوق (Market Makers) والربح معهم هي استراتيجية معقدة ومتقدمة في التداول، ولا تعني بالضرورة محاولة نسخ تحركاتهم بالكامل، بل **فهم مناطق تركيزهم وتحديد اتجاه السوق الكبير الذي يوجهونه**.

إليك كيف يمكن للمتداولين الأفراد (Retail Traders) محاولة "قراءة" بصمات صانع السوق والربح بناءً على هذه التحليلات:

### 1. تحليل تدفق الأوامر وحجم التداول (Order Flow and Volume Analysis)

صناع السوق يتعاملون بكميات هائلة، وهذا يترك "بصمات" في البيانات المتاحة. يمكنك استخدام أدوات متقدمة لتحليل:

* **مخططات بصمة الحجم (Footprint Charts / Cluster Charts):** تظهر هذه المخططات حجم عمليات الشراء والبيع التي تمت عند كل مستوى سعري داخل شمعة واحدة. تتيح لك رؤية:

* **مناطق التجميع والتصريف الكبيرة (Accumulation and Distribution):** عندما يتم تداول حجم كبير جدًا عند سعر معين، قد يشير ذلك إلى أن صانع السوق يجمع (يشتري) كميات كبيرة استعدادًا لتحرك صعودي، أو يصرف (يبيع) كميات استعدادًا لتحرك هبوطي.

* **مناطق عدم التوازن (Imbalances):** هي مستويات سعرية يكون فيها ضغط الشراء أو البيع هائلاً وغير متوازن، مما يشير إلى تحرك قوي من "المال الذكي".

* **عمق السوق (Depth of Market - DOM):** تظهر قائمة أوامر الشراء والبيع المعلقة. على الرغم من أن المتداول العادي لا يرى دائمًا الأوامر المؤسسية المخفية، إلا أن رؤية تراكم الأوامر الكبيرة عند مستويات معينة قد يشير إلى مناطق مهمة لدخول أو خروج صانع السوق.

### 2. تحديد مناطق السيولة ومطاردة وقف الخسارة (Liquidity and Stop Hunts)

صناع السوق غالبًا ما يحتاجون إلى "السيولة" (الكثير من أوامر البيع أو الشراء المعلقة) لتنفيذ صفقاتهم الكبيرة دون تحريك السعر ضد مصلحتهم.

* **تحديد نقاط وقف الخسارة (Stop-Losses):** يعلم صانع السوق أين يضع المتداولون الأفراد نقاط وقف الخسارة (عادةً فوق مستويات المقاومة أو تحت مستويات الدعم الواضحة).

* **مناطق "مطاردة الوقف":** قد يقوم صانع السوق بتحريك السعر عمدًا إلى هذه المناطق لتشغيل أوامر وقف الخسارة، مما يولد سيولة تمكنه من الدخول في صفقته الكبيرة.

* **استراتيجية التتبع:** بدلاً من الوقوع في الفخ، يمكنك الانتظار حتى تكتمل "مطاردة الوقف" (يتم ضرب أوامر الوقف) ثم الدخول في الاتجاه الذي بدأه صانع السوق، حيث يكون الاتجاه غالبًا عكس التحرك الأولي المفاجئ.

### 3. التداول مع الاتجاه الكبير (Trend Following)

صانع السوق يركز على تحقيق التوازن وتسييل الأصول، ولكن حركاته الكبيرة على المدى الطويل غالبًا ما تحدد **الاتجاه الرئيسي** للسوق.

* **ركز على الأطر الزمنية الأطول:** استخدم الرسوم البيانية اليومية والأسبوعية لتحديد الاتجاه العام الذي يتوافق مع المراكز الكبيرة التي تتبناها المؤسسات.

* **استخدم المؤشرات المتقدمة:** استخدم مؤشرات فنية مثل **المتوسطات المتحركة (Moving Averages)** و **مؤشر القوة النسبية (RSI)** أو **متوسط الحركة الاتجاهية (ADX)** لتأكيد قوة الاتجاه. إذا كان صانع السوق يدفع السعر صعودًا على المدى الطويل، فإن التداول في اتجاهه يمنحك أفضل فرصة للربح.

### 4. تحليل سلوك السعر حول مستويات الدعم والمقاومة

صناع السوق غالبًا ما يدخلون أو يخرجون من صفقاتهم عند مستويات فنية مهمة.

* **مستويات السعر الرئيسية (Key Price Levels):** راقب السلوك السعري حول مستويات الدعم والمقاومة القوية. إذا اخترق السعر مقاومة بحجم تداول كبير بشكل غير عادي، فهذا يشير بقوة إلى أن صانع السوق يدعم هذا الاختراق.

* **حركة السعر الكاذبة (False Breakouts):** إذا اخترق السعر مستوى دعم أو مقاومة، ثم عاد سريعًا بقوة إلى النطاق، فهذا غالبًا ما يكون إشارة إلى تلاعب من صانع السوق لخداع المتداولين، ويفضل التداول في الاتجاه المعاكس لـ"الكسر الكاذب".

سعر جيد لشراء كيان 5 ثم البيع بالربح ان شاء الله استراتيجيات التداول الشائعة لصناع السوق (للمتداولين)

تحليل السيولة وحجم التداول (Volume): البحث عن مناطق يقل فيها نشاط التداول ثم الانفجار المفاجئ (Breakout) كإشارة للاتجاه، أو استخدام حجم التداول العالي (High Volume) لتحديد مناطق اهتمام صناع السوق.

تحديد مناطق العرض والطلب: تحليل سلوك السعر لتحديد المناطق التي يظهر فيها صانع السوق بقوة (مناطق العرض والطلب) للدخول أو الخروج.

متابعة سلوك السعر (Price Action): البحث عن أنماط معينة، مثل اختراق الترندات الهابطة أو الصاعدة، لتحديد نهاية الاتجاه أو انعكاسه.

استخدام "شمعة الهامور" (Whale Candle/Ultra High Volume Candle): شمعة ذات حجم تداول مرتفع جدًا، وغالبًا ما تتجاوز نطاق البولينجر باند، تشير إلى وجود صانع سوق قوي، ويتم تحديد مناطق دعم ومقاومة حولها.

كيف تستفيد من صناع السوق؟

تجنب فخاخهم: فهم أنهم قد يحركون السعر لجذب المتداولين في اتجاه معين (Fakeout) ثم ينعكس السعر، والتركيز على تحليل البيانات الحقيقية مثل حجم التداول.

التداول معهم: تحديد المناطق التي يتواجدون فيها وادخال صفقاتك مع اتجاههم بعد تأكيد السلوك السعري، باستخدام استراتيجيات مثل تحليل مناطق العرض والطلب.

هل يمكن للعملة أن ترتفع بينما يحتضر العلم؟يقف البيزو الأرجنتيني عند مفترق طرق تاريخي في عام 2026، مدعوماً بانضباط مالي غير مسبوق، ولكنه مهدد بالتفكيك الممنهج للبنية التحتية العلمية. حققت إدارة الرئيس خافيير مايلي ما بدا مستحيلاً: فائض مالي بنسبة 1.8% من الناتج المحلي الإجمالي وتراجع التضخم من 211% إلى معدلات شهرية يمكن إدارتها عند حوالي 2%. يعتمد تحول البيزو من أصل متعثر إلى عملة مدعومة بالسلع على تشكيل "فاكا مويرتا" (Vaca Muerta) الضخم للطاقة واحتياطيات الليثيوم، بدعم من إطار تجاري متحالف مع الولايات المتحدة يقلل من مخاطر السياسة. تشير نطاقات العملة الجديدة المرتبطة بالتضخم، التي ستنطلق في يناير 2026، إلى التطبيع، بينما يُتوقع أن تدر صادرات الطاقة 300 مليار دولار بشكل تراكمي حتى عام 2050.

ومع ذلك، تخفي هذه النهضة المالية أزمة فكرية عميقة. تعرض المجلس الوطني للبحوث العلمية والتقنية (CONICET) لتخفيضات حقيقية في الميزانية بنسبة 40%، وفقد 1000 موظف، مما أدى إلى "هجرة عقول" شملت 10% من الباحثين. انهارت الرواتب بنسبة 30% بالقيمة الحقيقية، مما أجبر العلماء على العمل كسائقين في "أوبر" أو في أعمال يدوية. انخفضت طلبات براءات الاختراع إلى أدنى مستوى لها منذ عقود (406 سنوياً)، وتحتل البلاد المرتبة 92 عالمياً في مدخلات الابتكار. ترى الإدارة أن العلم العام هدر مالي، مما خلق ما يسميه النقاد "إبادة العلم" (Scienticide)، وهو التدمير المنهجي لقدرات البحث التي استغرق بناؤها عقوداً.

يعتمد مستقبل البيزو على ما إذا كانت الثروة الجيولوجية قادرة على التعويض عن الضمور المعرفي. تبلغ استثمارات الطاقة والتعدين بموجب نظام RIGI (الذي يوفر استقراراً مالياً لمدة 30 عاماً) مليارات الدولارات، مما يغير ميزان المدفوعات جذرياً. ومع ذلك، فإن إلغاء الرسوم الجمركية على استيراد التكنولوجيا يهدد 6000 وظيفة في "تييرا ديل فويغو"، بينما يؤدي تفريغ المختبرات إلى تقويض القدرة طويلة الأجل في التكنولوجيا الحيوية والطاقة النووية والبرمجيات. يوفر الرهان الجيوسياسي على التحالف مع الولايات المتحدة تمويلاً مؤقتاً عبر صندوق النقد الدولي، لكن التوترات مع الصين، الشريك التجاري الحيوي، تخلق نقاط ضعف. تتحول الأرجنتين إلى قوة عظمى في السلع الأساسية مع اقتصاد معرفي مفرغ عمداً، مما يطرح السؤال: هل يمكن لأمة أن تزدهر طويلاً باستبدال العقول ببراميل النفط؟

صفقة علي بلتون 16-12-2025علي الفريم الأسبوعي السهم في قناة صاعدة كما واضح علي الرسم لها هدف حد علوي للقناة يدور ما بين 5.75 الي 60 جنية

علي الفريم الشهري (كون نموذج وتم اختراقه صعودا وبذلك الاختراق يكون للسهم هدف ما بين 5.75 الي 6.0 جنية

إذن الفريم الأسبوعي له ويؤكده الفريم الشهري (نستخلص من ذلك ان السهم إيجابي وقابل للصعود طويل الآمد)

ومع ذلك لابد من وقف خسارة (علي الأسبوعي وقف خسارة 2.85 وبعدها يتحول إلي سلبي)

اغلاق اليوم =3.46

الهدف قد يكون طويل الآمد = 75%

وقف الخسارة = -17% (وقف كبير ولكن دا اللي علي الرسم)

يمكنك إعادة تحليل السهم ومتابعة تطور الأحداث علي الفريم اليومي ومن هنا يمكنك تقليل وقف الخسارة للمضاربة علي فريم اليوم ليكون 3.3

============(السهم لا يتحول إلي سلبي إلا بكسر دعم الفريم الأسبوعي 2.85)===========

ملحوظة هامة : هذه المقالة لا تعد دعوة للاستثمار ولا الشراء ولا البيع وإنما رؤية فنية خالصة لمشاركة الأفكار ودراسات التحليل الفني (استكمال للمقاولات التي بدأناها سابقاً عن تعليم التحليل الفني ونتابع لاحقاً مع الوقت هل تتحق أم لا - اعتبرها تمرين هنتابعة من بعيد لبعيد)

الشئ الوحيد اللي هيفيدك حاليا ً هوا المتابعة

وبالتوفيق للجميع ....

هل ستصبح الفضة المعدن الأكثر أهمية في العقد؟يقف صندوق iShares Silver Trust (SLV) عند تقاطع ثلاث قوى سوقية غير مسبوقة تحول الفضة جذرياً من أداة تحوط مالي إلى ضرورة صناعية استراتيجية. يمثل تصنيف هيئة المسح الجيولوجي الأمريكية (USGS) للفضة كـ "معدن حيوي" في نوفمبر 2025 تحولاً تنظيمياً تاريخياً، مما يفعل آليات دعم فيدرالية تشمل ما يقرب من مليار دولار من تمويل وزارة الطاقة وإعفاءات ضريبية للإنتاج بنسبة 10%. يضع هذا التصنيف الفضة جنباً إلى جنب مع المواد الأساسية للأمن القومي، مما قد يؤدي إلى تخزين حكومي يتنافس مباشرة مع الطلب الصناعي والاستثماري على نفس السبائك المادية التي يحتفظ بها صندوق SLV.

تكشف معادلة العرض والطلب عن أزمة هيكلية. مع استخراج 75-80% من إنتاج الفضة العالمي كمنتج ثانوي لعمليات تعدين أخرى، يظل العرض غير مرن ومركزاً في مناطق متقلبة بأمريكا اللاتينية. تمثل المكسيك وبيرو 40% من الناتج العالمي، بينما تعمل الصين بقوة على تأمين خطوط إمداد مباشرة في أوائل عام 2025. قفزت صادرات الفضة من بيرو بنسبة 97.5%، وتدفق 98% منها إلى الصين. يترك هذا التموضع الجيوسياسي الخزائن الغربية مستنفدة بشكل متزايد، مما يهدد آلية الإنشاء والاسترداد الخاصة بـ SLV. في الوقت نفسه، يستمر العجز المزمن، حيث من المتوقع أن يتفاقم توازن السوق من -184 مليون أونصة في 2023 إلى -250 مليون أونصة بحلول 2026.

تخلق ثلاث ثورات تكنولوجية طلباً صناعياً غير مرن يمكن أن يستهلك سلاسل التوريد بأكملها. تتطلب تقنية بطاريات الحالة الصلبة المركبة من الفضة والكربون من سامسونج، المخطط إنتاجها بحلول عام 2027، حوالي 1 كجم من الفضة لكل بطارية سيارة كهربائية بقوة 100 كيلوواط/ساعة. إذا تبنت 20% فقط من 16 مليون سيارة كهربائية سنوية هذه التقنية، فستستهلك 62% من إمدادات الفضة العالمية. بالتزامن، تتطلب مراكز بيانات الذكاء الاصطناعي موصلية الفضة الفائقة، بينما يستخدم تحول صناعة الطاقة الشمسية إلى خلايا TOPCon و HJT فضة أكثر بنسبة 50%، مع توقعات بتجاوز الطلب الكهروضوئي 150 مليون أونصة بحلول 2026. تمثل هذه الدورات الفائقة "قفلًا تكنولوجياً" يفرض إعادة تسعير تاريخية حيث يتحول السوق بالفضة من أصل تقديري إلى ضرورة استراتيجية.

هل تكسب عملاقة الصلب اليابانية الحرب الخضراء؟تقف شركة "نيبون ستيل" (Nippon Steel) عند مفترق طرق حاسم، حيث تنفذ تحولاً جذرياً من منتج محلي ياباني إلى قوة عالمية في مجال المواد. تستهدف الشركة الوصول إلى قدرة إنتاجية عالمية تبلغ 100 مليون طن من الصلب الخام بموجب "خطة الإدارة متوسطة إلى طويلة الأجل لعام 2030"، وتسعى لتحقيق أرباح تجارية أساسية سنوية تبلغ تريليون ين. ومع ذلك، يصطدم هذا الطموح بعقبات هائلة: تواجه صفقة الاستحواذ على "يو إس ستيل" بقيمة 14.1 مليار دولار معارضة سياسية من الحزبين في الولايات المتحدة، بينما يشير الانسحاب الاستراتيجي من الصين، بما في ذلك حل المشروع المشترك المستمر منذ 20 عاماً مع "باوستيل"، إلى تحول حاسم نحو "تقليل المخاطر" والتوجه نحو الأطر الأمنية الغربية.

يعتمد مستقبل الشركة على توسعها الهجومي في الهند من خلال المشروع المشترك "AM/NS India"، الذي يخطط لمضاعفة القدرة الإنتاجية ثلاث مرات لتصل إلى 25-26 مليون طن بحلول عام 2030، مستفيداً من ازدهار البنية التحتية والتركيبة السكانية المواتية في شبه القارة الهندية. في الوقت نفسه، تستغل الشركة هيمنتها على الملكية الفكرية في الصلب الكهربائي الحيوي لمحركات السيارات الكهربائية من خلال دعاوى براءات اختراع غير مسبوقة، حيث قامت بمقاضاة عميلها الرئيسي "تويوتا" لحماية تقنياتها الخاصة. هذه التحصينات التكنولوجية، المتمثلة في علامات تجارية مثل "HILITECORE" و"NSafe-AUTOLite"، تضع الشركة كمورد لا غنى عنه في ثورة تخفيف وزن السيارات وكهربتها عالمياً.

ومع ذلك، تلوح في الأفق تهديدات وجودية. تتطلب استراتيجية إزالة الكربون "NSCarbolex" نفقات رأسمالية ضخمة تبلغ 868 مليار ين لأفران القوس الكهربائي وحدها، مع الاعتماد على تقنية الاختزال المباشر للهيدروجين غير المثبتة بحلول عام 2050. وتهدد آلية تعديل حدود الكربون الأوروبية (CBAM) بفرض ضرائب باهظة على صادرات الشركة، مما يجبرنا على تسريع تقاعد الأصول القائمة على الفحم. كما كشف الهجوم السيبراني في مارس 2025 على شركة NSSOL التابعة عن نقاط ضعف رقمية. تواجه الشركة "معضلة ثلاثية" استراتيجية: الموازنة بين النمو في الأسواق المحمية، وضمان الأمن من خلال فك الارتباط في سلاسل التوريد، والقيام باستثمارات الاستدامة التي تهدد الملاءة المالية على المدى القريب. يتطلب النجاح تنفيذاً مثالياً عبر الأبعاد الجيوسياسية والتكنولوجية والمالية، وهو رهان محفوف بالمخاطر لإعادة تشكيل نظام الصلب العالمي.

شاهد ما شافش حاجة… والسوق اللي عامل نفسه نايم📢 تقرير XAUMO الأسبوعي – نسخة:

"شاهد ما شافش حاجة… والسوق اللي عامل نفسه نايم"

الوقت: الأحد 14 ديسمبر

السعر: الذهب واقف عند 4300

الحالة العامة: السوق متلخبط، والمؤسسات بتعمل نفسها مش شايفة

📘 تنويه مهم:

ده تحليل تعليمي…

يعني لو خسرت، ما تقولش:

"أصل XAUMO قالّي"

XAUMO بريء… شاهد ما شافش حاجة.

────────────────────────────────

🎭 المشهد الأول: خريطة البوابات (سيبو البوابات في حالها)

⬆️ بوابات فوق (عرض – تصريف – بيع على عينك يا تاجر):

- U1: من 4305 لـ 4337

(هنا السوق يقولك: متعودة دايمًا أطلع وبعدين ألبسك)

- U2: من 4379 لـ 4381

(رف القرار… يعني يا تطلع نجم يا تنزل كومبارس)

- U3: من 4428 لـ 4473

(ده سقف المسرح… اللي يوصله ياخد تصفيق)

⬇️ بوابات تحت (طلب – تجميع – لمّ الدور):

- D1: من 4259 لـ 4237

(سيبو لا ينطر فيه… ده إعادة تحميل)

- D2: من 4194 لـ 4154

(الزبون التقيل واقف مستني)

- D3: من 4137 لـ 4007

(هنا بقى المسرحية تخلص وننزل الستارة)

📌 القاعدة:

- فوق U1 وتثبت؟ السوق يقول: “ماشي يا سيدي”

- تحت D1 وتثبت؟ السوق يقول: “وسع شوية… في حفرة”

────────────────────────────────

🗓️ المشهد التاني: الأجندة الاقتصادية

ديسمبر = سيولة خفيفة + حركات فجأة + شموع طويلة زي اللسان

- تضخم أمريكا

- مبيعات تجزئة

- بنوك مركزية

كلهم داخلين يقولوا:

"أنا مش هأثر… بس يأثروا"

العيد قرب → السيولة قلت

يعني:

ديل طويل، رجوع سريع، ومطبات صناعية

────────────────────────────────

📸 المشهد التالت: نظرة سريعة على السوق

- الأسهم نازلة شوية

- الخوف طالع شوية

- الدولار واقف متشطر

- العائد طالع نافش ريشه

الخلاصة:

الذهب ينط… بس يتكتم

يعني:

يطلع؟ آه

يكمل؟ لأ إلا لما الدولار ينام

────────────────────────────────

📦 المشهد الرابع: العقود الآجلة (GC1 و GC2)

الوضع:

كونتانجو خفيف

يعني:

العقد اللي بعده أغلى شوية

الترجمة المسرحية:

مفيش هلع

ولا في استعجال

بس لو شوفنا العكس فجأة؟

اعرف إن في حد بيجري ورا الذهب

────────────────────────────────

📐 المشهد الخامس: الفيبوناتشي (الأرقام اللي بتضحك علينا)

- أقرب رقم مهم: 4304

- دعم تحت: 4295 → 4289 → 4283

- مقاومة فوق: 4318 → 4323 → 4337

يعني:

السوق واقف يقولك:

"اطلع؟ أنزل؟ أعمل نفسي تايه؟"

────────────────────────────────

🎯 المشهد السادس: تعدد الفريمات

- الصغير: عايز يطلع

- الكبير: يقول له استنى

- اليومي: يبيع أي طلعة

- الأسبوعي: يقول “لسه”

الخلاصة:

أسبوع صيد ستوبات

مش أسبوع اتجاه نظيف

────────────────────────────────

☁️ المشهد السابع: الإيشيموكو

سيبو السحابة في حالها

اعتبر:

4305 – 4337 = سقف المسرح

فوقها وتثبت؟ أبقى نجم

تحتها؟ كومبارس بيتشال

────────────────────────────────

📍 المشهد الثامن: VWAP (الميزان)

- فوقه والمشتري ماسك؟ خد طلعة سريعة

- تحته والبائع مسيطر؟ خد نزلة وخلاص

متطولش…

ديسمبر مش شهر رومانسية

────────────────────────────────

🧭 المشهد التاسع: الانحياز العام

- أسبوعي: مائل للبيع

- يومي: بيع الطلعات

- ساعة وأربع ساعات: محاولات شقية

نسبة الثقة:

حوالي 55%

يعني:

ولا متجوزين الاتجاه

ولا مطلقينه

────────────────────────────────

🧲 المشهد العاشر: الأهداف

لو طلع:

4379 → 4428 → 4473

لو نزل:

4237 → 4194 → 4154

ولو السوق اتجنن:

4137 → 4007

────────────────────────────────

🕰️ المشهد الحادي عشر: الجلسات

- طوكيو: يلعب ويرجع

- لندن: يقرر

- نيويورك: يكسر ويجري

────────────────────────────────

🧨 المشهد الأخير: السيولة والستوبات

ستوبات الشراء:

فوق 4337 وبعدين 4380

ستوبات البيع:

تحت 4295 وبعدين 4283 وبعدين 4237

السيناريو المعتاد:

نكنس ناحية…

وبعدين نقرر

────────────────────────────────

🎬 الخاتمة (بصوت عادل إمام):

"أنا لا شفت اتجاه…

ولا شفت اختراق…

ولا شفت حاجة"

التوصية:

ما تتداولش النص

يا تدخل بعد قبول

يا تلعب على الحافة

غير كده؟

السوق يقولك:

متعودة دايمًا…

🏆 اللي يكسب هنا:

اللي صبور

واللي بيقفل بدري

واللي سايب السوق يتفضح الأول

— نهاية المسرحية —

Platinum Market 2025: Deficit and Hydrogen Boomهل يسير العالم نائماً نحو كارثة البلاتين؟

يدخل الاقتصاد العالمي حالياً حقبة محفوفة بالمخاطر تحددها "قومية الموارد"، حيث أحكم تحالف "بريكس بلس" (BRICS+) سيطرته فعلياً على المعادن الحيوية، بما في ذلك الغالبية العظمى من إنتاج البلاتين الأولي. ومع تعمق التشرذم الجيوسياسي، يواجه الغرب ضعفاً استراتيجياً خطيراً، معتمداً بشكل كبير على خصوم مثل روسيا والصين للحصول على المعادن الضرورية لتحوله الأخضر. يتفاقم هذا الاعتماد بسبب استخدام التجارة سلاحاً، حيث تشير ضوابط التصدير المفروضة على معادن استراتيجية أخرى بالفعل إلى أن البلاتين - وهو معدن بالغ الأهمية لخلايا وقود الهيدروجين والتحليل الكهربائي - قد يكون الهدف التالي في استراتيجية "كارتل السلع" التي تلوح في الأفق.

في الوقت نفسه، يتصارع السوق مع عجز حاد وهيكلي في العرض، ومن المتوقع أن يصل إلى مستوى حرج يبلغ 850,000 أونصة بحلول عام 2025. هذا النقص مدفوع بانهيار الإنتاج الأولي في جنوب إفريقيا، حيث تؤدي البنية التحتية للطاقة المتداعية، وعدم استقرار العمالة، والفشل اللوجستي إلى خنق الإنتاج. ويزداد الوضع سوءاً بسبب "هاوية إعادة التدوير"، حيث تقلل الضغوط الاقتصادية من تفكيك المركبات القديمة، مما يؤدي إلى جفاف خطوط الإمداد الثانوية تماماً في الوقت الذي يتم فيه استنزاف المخزونات فوق الأرض بسرعة.

على الرغم من صدمات العرض هذه، فإن الطلب مهيأ لموجة عارمة يقودها اقتصاد الهيدروجين، حيث يعد البلاتين المحفز الذي لا غنى عنه للمحللات الكهربائية بغشاء تبادل البروتون (PEM) ومركبات خلايا الوقود الثقيلة. وبينما كان المستثمرون ينظرون تاريخياً إلى البلاتين من خلال العدسة الضيقة لمحركات الاحتراق الداخلي، فإن الطلب المرن من المركبات الهجينة ولوائح الانبعاثات الصارمة (Euro 7) تضمن بقاء الاستخدام في قطاع السيارات قوياً. علاوة على ذلك، من المتوقع أن ينمو قطاع الهيدروجين بمعدل نمو سنوي مركب (CAGR) مذهل يبلغ 32% حتى عام 2030، مما يخلق طلباً هيكلياً جديداً تماماً لا يمكن لسلسلة التوريد الحالية تلبيته.

في النهاية، يجادل المقال بأن البلاتين مسعر بأقل من قيمته بشكل كبير، ويتم تداوله بخصم عميق على الرغم من ضرورته الاستراتيجية وقيمته النقدية كأصل صلب. إن تقارب تدمير العرض، والنفوذ الجيوسياسي، والطلب الأخضر المتسارع يشير إلى وصول "دورة البلاتين الفائقة". ومع تشكيل الحرب السيبرانية خطراً إضافياً غير مرئي على البنية التحتية للتعدين وتأمين الصين بقوة للهيمنة على براءات الاختراع في تكنولوجيا الهيدروجين، فإن النافذة للحصول على هذا الأصل المقوم بأقل من قيمته تغلق، مما يضع البلاتين كصفقة محتملة للعقد.

هل "فريدي ماك" هي الصفقة الأكثر جاذبية في التمويل؟تقف "فريدي ماك" عند نقطة انعطاف حاسمة مع اتخاذ مايكل بوري، المستثمر الأسطوري من فيلم "The Big Short"، مركزاً كبيراً في المؤسسة التي ترعاها الحكومة. يتم تداول الشركة خارج المقصورة بجزء ضئيل من قيمتها المحتملة، وقد تحولت من ضامن للرهن العقاري إلى قوة تكنولوجية تمتلك براءات اختراع قوية في الذكاء الاصطناعي، وبنية أمن سيبراني قائمة على "انعدام الثقة" (Zero-Trust)، وأنظمة اكتتاب آلية توفر للمقرضين حوالي 1700 دولار لكل قرض. يتم تداول السهم حالياً بأقل بكثير من قيمته الدفترية، ومع ذلك يتوقع بوري تقييماً يتراوح بين 1.25 و 2 ضعف القيمة الدفترية بعد الخصخصة، مما يمثل ارتفاعاً هائلاً إذا تم حل الشكوك التنظيمية.

تتمحور أطروحة الخصخصة حول إنهاء "مسح صافي القيمة" (Net Worth Sweep)، وبناء احتياطيات رأس المال، وفي النهاية إعادة إدراج الشركة. ومع ذلك، لا تزال هناك عقبات كبيرة، لا سيما مذكرات الخزانة الخاصة بـ 79.9٪ من الأسهم العادية، وهو ما يمثل تخفيفاً هائلاً يضغط على الأسعار. على الرغم من هذه التحديات، فإن الأساسيات التشغيلية لشركة "فريدي ماك" قوية: حيث يُظهر سوق الإسكان مرونة مع معدلات تأخر في السداد منخفضة تبلغ حوالي 2.12٪، وتحتفظ الشركة بالأرباح لأول مرة منذ أكثر من عقد، وتجعلها أهميتها الجيوسياسية كركيزة لهيمنة الدولار أمراً لا غنى عنه استراتيجياً للقوة المالية الأمريكية.

إلى جانب عمليات الرهن العقاري التقليدية، تشمل الملكية الفكرية لشركة "فريدي ماك" براءات اختراع لتقييم جودة الموقع باستخدام التعلم الآلي، واختبار البرامج الآلي للنشر السريع، وأنظمة سلامة البيانات. تضع بنية الأمن السيبراني للشركة كحصن ضد التهديدات المتطورة بشكل متزايد من الجهات الفاعلة الحكومية ومجرمي الإنترنت. ومع استكشافات الحوسبة الكمومية لتحسين المحفظة والمشاريع التجريبية الموجهة نحو احتياطيات العملات المشفرة، تضع "فريدي ماك" نفسها عند تقاطع التمويل والتكنولوجيا المتطورة.

الفرصة غير المتكافئة واضحة: جانب سلبي محدود نظراً للخصم العميق، وإمكانات صعود هائلة عند إعادة الإدراج والتطبيع. يقوم حاملو السندات الأجانب، مثل اليابان (1.13 تريليون دولار) والصين (757 مليار دولار)، بتثبيت الطلب على ديون الوكالة، مما يوفر دعماً هيكلياً. وفي حين أن الطريق لا يزال "عاصفاً وصخرياً" كما يعترف بوري، فإن التقاء الأساسيات القوية، والريادة التكنولوجية، والضرورة الجيوسياسية، والمستثمر النشط المصمم يخلق حجة مقنعة لما قد يكون واحداً من أهم رهانات القيمة في هذا العقد.

XAU/USD: اغتنم فرصة الشراء قبل عاصفة الفيدرالي!1. 📰 التحليل الأساسي (FA)

تتوجه تدفقات الأموال نحو الفيدرالي يوم الأربعاء هذا الأسبوع.

خفض الفائدة: من المتوقع خفض 25 نقطة أساس. هذا يضع ضغطًا على الدولار الأمريكي، مما يدفع الذهب (الأصل غير المربح) للارتفاع.

ملاذ آمن: التوترات في أوكرانيا لم تهدأ بعد، مما يدعم زيادة أسعار المعادن الثمينة.

المخاطر: بيانات الوظائف (JOLTS) الجيدة قد تبطئ من انخفاض الدولار، لكن الاتجاه الرئيسي لا يزال نحو تيسير السياسة.

2. 📊 التحليل الفني (TA)

على إطار 1H، الذهب يكمل حركة التصحيح نحو منطقة الطلب المهمة.

منطقة الشراء (Order Block): 4,175.00 – 4,195.00. هذه هي المنطقة التي يجمع فيها المال الذكي قبل الحدث الكبير.

الهدف 1 (TP1): 4,228.214 – ملء الفجوة السعرية (FVG).

الهدف 2 (TP2): 4,259.407 – منطقة العرض المحتملة (POI).

وقف الخسارة (SL): تحت 4,170.00 لحماية الحساب إذا تغير السيناريو.

الاستراتيجية: انتظر انخفاض السعر إلى 4,176.247 وظهور إشارة انعكاس على إطار M15 لتفعيل أمر الشراء. كن حذرًا من تصريحات الرئيس باول!

#XAUUSD #الذهب #الفيدرالي #FOMC #خفض_الفائدة #مفهوم_المال_الذكي #OrderBlock #تداول_الفوركس #التحليل_الفني #التحليل_الأساسي

قائمة فحص لتوزيع مخاطر محفظة العملات الرقمية

قائمة فحص لتوزيع مخاطر محفظة العملات الرقمية

عندما يشتعل السوق يشعر كثير من المتداولين برغبة في وضع معظم رأس المال في عملة واحدة تتحرك بقوة في تلك اللحظة. أحياناً ينجح هذا القرار لفترة قصيرة، ثم يبرد الزخم وتنخفض العملة ومعها رصيد الحساب. تنويع المحفظة لا يحوّل المتداول إلى عبقري. دوره أن يمنع خطأ واحداً من تدمير كل شيء.

ما معنى تنويع محفظة العملات الرقمية

ثلاث عملات بديلة مع عملة مستقرة واحدة تبدو أحياناً محفظة موزعة. في عالم الكريبتو من الأفضل النظر إلى الصورة من زوايا بسيطة واضحة.

نوع الأصل: بيتكوين، عملات كبيرة، متوسطة وصغيرة القيمة السوقية، عملات مستقرة

الدور داخل المحفظة: حماية رأس المال، نمو، مخاطرة عالية

القطاع: شبكات الطبقة الأولى، الطبقة الثانية، DeFi، البنية التحتية، عملات الميم وغيرها

مصدر العائد: سبوت فقط، تخزين (staking)، بروتوكولات DeFi، عقود مشتقة

كلما تركز الوزن في زاوية واحدة زاد تأثير سيناريو واحد على الحساب بالكامل.

قائمة فحص قبل إضافة عملة جديدة

1. حجم الصفقة

العملة الواحدة لا تشكل أكثر من 5–15٪ من إجمالي رأس المال

مجموع المراكز عالية الخطورة يبقى في نطاق يمكن تحمل هبوطه نفسياً

2. مخاطر القطاع

العملة الجديدة لا تكرر المخاطر الموجودة بالفعل: نفس القطاع، نفس المنظومة، نفس نوع الأخبار المحركة

إذا كانت المحفظة ممتلئة أصلاً برموز DeFi، فإن مشروعاً مشابهاً آخر نادراً ما يغيّر طبيعة المحفظة

3. السيولة

حجم التداول اليومي كافٍ للخروج من الصفقة من دون انزلاق سعري حاد

العملة متداولة في بورصتين أو ثلاث بورصات كبرى على الأقل، وليس في منصة صغيرة واحدة فقط

الفارق بين سعري الشراء والبيع يبقى معقولاً حتى في الأوقات الهادئة

4. تاريخ السعر

العملة مرّت على الأقل بمرحلة هبوط قوية في السوق

الرسم البياني يوضح فترات تجميع وتصحيح وتفاعل مع الأخبار، وليس شمعة عمودية واحدة فقط

السعر لا يبقى لفترات طويلة في منطقة يسبب فيها أي هبوط صغير ضرراً كبيراً للمحفظة

5. مخاطر الطرف المقابل

مكان حفظ الأصل معروف: بورصة مركزية، محفظة خاصة، بروتوكول DeFi

رأس المال غير مكدّس في بورصة واحدة أو دولة واحدة أو عملة مستقرة واحدة

توجد خطة للتعامل مع الحذف من البورصة، مشكلات السحب، أو الأعطال التقنية

6. أفق الاحتفاظ

يتم تحديد الإطار الزمني قبل الدخول: صفقة سريعة جداً، سوينغ، متوسطة الأجل، أو تجميع طويل الأجل

قواعد الخروج مكتوبة: أهداف ربح، حدود خسارة، أو شروط تلغي سبب الدخول في الأصل

كيف نحافظ على هيكل ثابت للمحفظة

قيمة التنويع تظهر عندما تبقى القواعد ثابتة أثناء تقلبات السوق. إطار بسيط يكفي كنقطة انطلاق.

النواة: بيتكوين وعملات كبيرة 50–70٪

النمو: عملات متوسطة القيمة وقصص واضحة 20–40٪

التجارب: عملات صغيرة ومشروعات جديدة 5–10٪

سيولة نقدية وعملات مستقرة لفرص دخول جديدة

العمل اليومي يتحول بعد ذلك إلى إعادة توازن نحو هذه الحدود مرة في الشهر أو في الربع، بدلاً من بناء المحفظة من جديد بعد كل حركة حادة.

ملاحظة قصيرة حول الأدوات

بعض المتداولين يحتفظون بهذه القائمة في دفتر أو ملف جدول بيانات. آخرون يعتمدون على مؤشرات تجمع معلومات عن السيولة والتذبذب والارتباط بين العملات وتظهر نقاط الضعف في هيكل المحفظة. شكل الأداة لا يهم كثيراً. المهم أن تساعد على مراجعة البنود نفسها قبل كل صفقة، وأن تختصر الوقت أمام الرسوم البيانية بدلاً من جعل العمل أكثر تعقيداً.

تحليل ذهب اليوم

اليوم، أسعار الذهب تستقر مع ارتفاع عوائد السندات.

المستويات المهمة:

• المقاومة: 4209.314

• إذا تم كسرها صعوداً، سيتم سحب السيولة عند:

🎯 4218.674

🎯 4227.542

• الدعم: 4199.443

• إذا تم كسره هبوطاً، سيتم سحب السيولة عند:

🎯 4189.318

🎯 4179.743

⚠️ تنبيهات مهمة:

• راقب الكسر وإعادة الاختبار على فريم: 15 دقيقة و5 دقائق

• تجنب التداول وقت الأخبار، خليك حذر 🙏

القفز إلى العربة الأخيرة: حين يتحول الترند الجيد إلى صفقة سيئةالقفز إلى العربة الأخيرة: حين يتحول الترند الجيد إلى صفقة سيئة

السعر تحرّك بقوة في اتجاه واحد.

الشموع تتابع في نفس الاتجاه، وغرف التداول تمتلئ بلقطات الأرباح.

في الداخل صوت واحد يقول: "تأخرت عن الركوب".

في هذه اللحظة ضغط زر الشراء أو البيع لا يأتي من خطة مكتوبة، بل من الخوف من فوات الفرصة.

هكذا تولد صفقة "العربة الأخيرة".

كيف تبدو العربة الأخيرة على الرسم

لهذا السلوك ملامح متكررة.

سلسلة طويلة من الشموع في اتجاه واحد مع تصحيح ضعيف أو غائب

تسارع واضح في الحركة وحجم التذبذب

دخول قريب من قمة محلية أو قاع محلي بعيداً عن منطقة سعرية منطقية

وقف خسارة موضوع بشكل عشوائي ويتم تحريكه مع اقتراب السعر

تركيز الذهن على أرباح الآخرين أكثر من التركيز على نظامك الخاص

في هذه الحالة المتداول لا ينفذ نظاماً، بل يطارد ما حدث بالفعل.

لماذا تضر هذه الصفقات بالحساب

نسبة عائد إلى مخاطرة غير مريحة .

الدخول قرب نهاية الترند يترك مجال ربح محدود، بينما يحتاج وقف منطقي إلى مسافة كبيرة. هذا يفتح الباب لتوسيع الوقف وتحويل الخسارة الصغيرة إلى كبيرة.

اللاعبون الكبار كثيراً ما يصفّون مراكزهم هناك .

دخولهم كان من مناطق أقدم وأفضل. المنطقة التي يراها المتداول الفرد "فرصة أخيرة"، تكون أحياناً منطقة توزيع لهم.

إحصائيات الاستراتيجية تفقد معناها .

حين تُبنى الصفقات على مناطق محددة مسبقاً يمكن قراءة الأرقام بثقة. عند إدخال صفقات عشوائية متأخرة تختلط النتائج، ولا تعود الأرقام تعكس جودة الاستراتيجية.

علامات أنك تركض خلف العربة الأخيرة

بعض المؤشرات البسيطة تساعد في التشخيص.

هذا الأصل لم يكن في خطة اليوم، وظهر فقط بعد حركة حادة.

فكرة الصفقة جاءت من قناة أو خبر، لا من مراجعة هادئة للرسم.

لا توجد نقطة إلغاء واضحة للفكرة، ووقف الخسارة "في مكان ما هنا".

التنقل المستمر بين أطر زمنية عديدة، مع شعور بالفوضى على الشاشة.

الجملة السائدة في الذهن قريبة من "الجميع دخل، وأنا الوحيد خارج السوق".

إذا انطبقت عدة نقاط، فغالباً الصفقة ليست جزءاً من النظام.

قواعد بسيطة لترويض FOMO

السيطرة على إطار القرار أسهل من محاولة محو العاطفة نفسها.

لا صفقة بدون خطة مسبقة .

يدخل المتداول الصفقة فقط إذا كان السيناريو مكتوباً قبل الحركة الكبيرة. الأفكار التي تولد أثناء الانفجار السعري تُسجَّل في المذكرة لا في أمر جديد.

تحديد مسافة قصوى عن المنطقة .

يُحدَّد مسبقاً كم في المئة يمكن للسعر أن يبتعد عن منطقة رئيسية قبل إلغاء فكرة الدخول.

مثال: "إذا ابتعد السعر أكثر من 3–4 في المئة عن المنطقة دون إعادة اختبار، تُلغى الفكرة لليوم".

التداول من المناطق لا من وسط الشمعة الطويلة .

تركّز الخطة على مناطق العرض والطلب والدعم والمقاومة، لا على قلب الحركة العنيفة.

فاصل زمني قصير بعد الحركة الحادة .

بعد شمعة قوية أو خبر كبير، تتوقف الأوامر الجديدة لعدة دقائق. خلال هذا الوقت ينظر المتداول إلى الرسم ويعيد ربطه بالخطة.

ماذا تفعل عندما تشعر أن الحركة ضاعت

محاولة "أخذ أي شيء" من بقايا الحركة تزيد التوتر أكثر من الرصيد.

أنفع من ذلك:

حفظ لقطة للشارت في هذه اللحظة

تحديد نقطة بداية تسارع الترند

مراجعة خطة الصباح وكتابة سبب غياب هذا الأصل عنها

بناء سيناريو للمرحلة التالية، حين تعود السوق إلى منطقة سعرية أو تبدأ حركة جديدة قابلة للدخول بعقل

بهذا الأسلوب تتحول الصفقة الضائعة إلى مادة تدريب، لا إلى سلسلة صفقات انتقام.

قائمة سريعة قبل فتح أي صفقة

هل كان هذا السيناريو موجوداً في خطة اليوم قبل أن يتحرك السعر بقوة.

هل سعر وقف الخسارة واضح ومقبول، وهل يمكن الالتزام به فعلاً.

هل يظل حجم المخاطرة منطقياً إذا تكررت مثل هذه الصفقة مرات عديدة.

هل هذا الفعل تنفيذ لنظام مكتوب أم استجابة لضغط داخلي للخروج من حالة "الخوف من الفوات".

عند الشك في أي سطر، يكون ترك "العربة الأخيرة" أفضل من القفز إليها.

السوق يمنح رحلات جديدة كل يوم، أما رأس المال فيحتاج إلى حماية دائمة.

NZD/USD: هل يستعد المشترون لاختراق جديد؟تحليل زوج الدولار النيوزيلندي مقابل الدولار الأمريكي (NZD/USD) – هل نرى استمرارًا للسيطرة الشرائية؟

بناءً على تحركات الزوج حتى الآن، هناك ثلاثة سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي:

اختراق والثبات أعلى 0.58011 قد يشير إلى مزيد من الصعود وربما استهداف 0.58464، وربما 0.60068 في حال الثبات أعلى 0.58464.

السيناريو العرضي:

الارتداد مرة أخرى أدنى 0.58011 قد يؤدي إلى امتداد التحركات العرضية أدنى 0.58011 حتى 0.55410.

السيناريو السلبي:

الكسر والثبات أدنى مستوى 0.55410 قد يشير إلى استمرار السيطرة البيعية وربما استهداف مستويات أقل.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل تستطيع بنية الطاقة التغلب على السيليكون في سباق الذكاء الاصطنتمثل عملية استحواذ سوفت بنك المعلنية على ديجيتال بريدج تحولًا جوهريًا في سلسلة قيمة الذكاء الاصطناعي من أشباه الموصلات إلى البنية التحتية الفيزيائية التي تغذيها بالطاقة. محفظة ديجيتال بريدج بقدرة 20.9 جيجاواط تجعلها حارس البوابة لتوسيع الذكاء الاصطناعي، معالجة أكبر عنق زجاجة في الصناعة اليوم: سعة الطاقة المتصلة بالشبكة. بينما استقرت توفر الرقائق، فإن تأخيرات طابور الربط لمدة 3-5 سنوات وارتفاع مزادات سعة PJM من 29 دولارًا إلى 329 دولارًا لكل ميغاواط-يوم يكشف أن الوصول إلى الكهرباء هو الذي يحدد الآن الميزة التنافسية. مشروع “إيزاناغي” لسوفت بنك بقيمة 100 مليار دولار لأشباه موصلات الذكاء الاصطناعي يحتاج إلى بنية نشر فورية لا يمكن بناؤها في إطار زمني تجاري معقول، مما يجعل “بنك الطاقة” الحالي لديجيتال بريدج أصلًا استراتيجيًا لا يمكن تعويضه.

تتجاوز أطروحة الصفقة إلى ما هو أبعد من أساسيات العقارات إلى التموضع الجيوسياسي في عصر الذكاء الاصطناعي السيادي. البصمة العالمية المتنوعة لديجيتال بريدج عبر Vantage وSwitch وScala توفر التوزيع الإقليمي الذي تطلبه الدول بشكل متزايد لسيادة البيانات. مرافق Switch من فئة Tier 5 Platinum، المحمية بأكثر من 950 براءة اختراع في إدارة الحرارة وبروتوكولات الأمان، تخلق خندقًا دفاعيًا حول أعباء العمل الحكومية الحرجة. ومع ذلك، فحص CFIUS يشكل مخاطر تنفيذية جوهرية؛ ملكية أجنبية للبنية التحتية التي تستضيف بيانات وزارة الدفاع المصنفة ستتطلب على الأرجح عزلًا تشغيليًا أو بيع محتمل للأصول الحساسة. مسار التنظيم مشابه لسابقة Sprint لكن في بيئة أمن قومي مشددة حيث تُصنف مراكز البيانات الآن إلى جانب الاتصالات كبنية تحتية حيوية.

سعّرت الأسواق المالية في البداية ديجيتال بريدج كصندوق استثمار عقاري انتقالي بدلاً من منصة بنية تحتية بمستوى مرفق عام، وتم تداول السهم دون تقديرات القيمة الجوهرية 25-35 دولار قبل الارتفاع 50%. نمت أرباح الرسوم 43% سنويًا في الربع الثالث 2025، معكسة تخصيص رأس المال المؤسسي للبنية التحتية الرقمية التي تجاهلها السوق بسبب تعقيد GAAP. التحقق الاستراتيجي يتجاوز سوفت بنك؛ أي مشترٍ محتمل يدرك أن تكرار 21 جيجاواط من سعة الطاقة المؤمنة سيكلف مضاعفات قيمة المؤسسة. سواء تمت الصفقة أم لا، فإن “put سوفت بنك” وضع حدًا أدنى للتقييم، مشيرًا إلى أن الأرض في مرحلة تصنيع الذكاء الاصطناعي 2025 تُباع بالميغاواط، وليس بالفدان.

� تنبيه سوق – الذهب اليوم

إخواني، من افتتاح الأسواق، الذهب حالياً في اتجاه عرضي بين:

🔻 الدعم: 4200.884

🔺 المقاومة: 4216.169

✅ في حال كسر مستوى 4216.169 صعوداً:

سيتم سحب سيولة عند المستويات التالية:

• 🎯 4320.712

• 🎯 4244.494

• 🎯 4259.502

✅ وفي حال كسر مستوى 4200.884 هبوطاً:

سيتم سحب سيولة عند:

• 🎯 4186.667

⚠️ تنبيه مهم:

يرجى مراقبة سلوك البرايس أكشن أثناء الكسر، والبحث عن إعادة الاختبار على:

🕯 فريم 5 دقائق

🕯 فريم 15 دقيقة

بالتوفيق للجميع 🤝📊🔥