بيانات التضخم الكندية والدولار كندي: هل تعود السيطرة البيعية؟تحليل لزوج الدولار الأمريكي مقابل الدولار الكندي (USD/CAD)

أهم الأحداث على الأجندة الاقتصادية اليوم:

أسعار المستهلكين الأساسي (سنوي) | كندا | المتوقع: 2.6% | السابق: 2.7%.

أسعار المستهلكين (سنوي) | كندا | المتوقع: 2.4% | السابق: 2.4%.

أسعار المستهلكين (شهري) | كندا | المتوقع: 0.1% | السابق: -0.2%.

الرؤية الفنية والسيناريوهات المتوقعة:

بعد رؤية السيطرة البيعية التي أدت إلى كسر واستمرار الهبوط أدنى 1.36313 حتى الوصول إلى 1.35034، رأينا ارتداداً لأعلى لإعادة اختبار مستوى 1.36313.

وبناءً على التحركات حتى الآن، هناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

الهبوط مرة أخرى والثبات أدنى 1.36313 قد يشير إلى استمرار السيطرة البيعية من جانب قوى العرض على المدى القصير، وربما نرى إعادة استهداف لمستويات أقل حول 1.35034.

السيناريو العرضي:

رؤية تحركات عرضية أدنى 1.37237 في حال الثبات أعلى 1.36313، تعبيراً عن حالة من عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

استمرار الصعود أعلى 1.36313 ثم الاختراق والثبات أعلى 1.37237 مما قد يشير إلى السيطرة الشرائية من جانب قوى الطلب، وربما نرى مزيداً من الصعود لإعادة استهداف مستويات أعلى حول 1.38500 تقريباً.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

التحليل الأساسي

هل يمكن أن يصل سعر الذهب إلى 6000 دولار هذا العام؟

35 تريليون دولار أمريكي ورقم قياسي تم تسجيله في نهاية يناير عند مستوى 5598 دولارًا، قبل أن يتعرض السوق لتصحيح متقلب في بداية فبراير. فهل يمكن لسعر الذهب أن يواصل الارتفاع، أم أن محركاته الصعودية بدأت تفقد الزخم؟ يقوم فنسنت غان بمراجعة جميع العوامل الأساسية الداعمة للارتفاع والوضع الفني لمعرفة ما إذا كان الذهب (GOLD) قادرًا على بلوغ مستوى 6000 دولار في عام 2026.

وصل سعر الذهب إلى 5598 دولارًا خلال جلسة التداول يوم الخميس 29 يناير، قبل أن يتعرض لتصحيح بنسبة 20% خلال جلستين فقط في حين) خسر الفضة 47% خلال الجلستين نفسيهما. (ومنذ ذلك الحين استقر السوق ويتحرك الذهب في نطاق عرضي منذ بداية شهر فبراير.

فهل يُعد مستوى 5598 دولارًا القمة الدورية للذهب، أم أن هدف 6000 دولار قابل للتحقيق بحلول نهاية عام 2026؟

يعرض الرسم البياني أدناه الشموع اليابانية الشهرية لسعر الذهب (XAU/USD):

يجب أخذ العناصر التالية بعين الاعتبار. يمكن بلوغ 6000 دولار بحلول نهاية عام 2026 إذا وفقط إذا:

• لم يتم كسر أي مستوى دعم فني رئيسي )ويجب مراقبة المتوسط المتحرك لـ200 يوم عن كثب(

• لم يتم تأكيد أي نموذج انعكاس هبوطي على الرسوم البيانية طويلة الأجل )على غرار مرحلة التوزيع الهبوطي بين (2011/2013

• ظل ما لا يقل عن 80% من المحركات الأساسية الصعودية في حالة نشاط

• ومن بين هذه المحركات الأساسية )الموصوفة بدقة في الجدول المقدم في هذا التحليل(، تُعد العوامل الجيوسياسية والطلب المالي عبر صناديق المؤشرات المتداولة الفورية الأمريكية (ETF) عوامل حاسمة

بعبارة أخرى، فإن المسار نحو 6000 دولار لا يعتمد فقط على ديناميكيات المضاربة قصيرة الأجل، بل على مزيج من أساسيات قوية وبنية فنية سليمة. ويظل طلب الاستثمار عبر صناديق المؤشرات المتداولة وأسواق المشتقات المحفز الرئيسي في الوقت الحالي. وقد لعبت التدفقات الداخلة المسجلة في بداية العام دورًا حاسمًا في تسريع موجة الصعود، مما يعكس إقبالًا قويًا على التحوط من المخاطر الاقتصادية الكلية والجيوسياسية.

كما يشكل طلب البنوك المركزية ركيزة استراتيجية مهمة، إذ يندرج ضمن توجه أوسع لتنويع الاحتياطيات وحدوث تجزئة نقدية على المستوى العالمي. وطالما استمرت هذه التراكمات الهيكلية، فإنها تعمل كعامل توازن خلال فترات التصحيح.

من الناحية الاقتصادية الكلية، سيكون تطور أسعار الفائدة الحقيقية عنصرًا حاسمًا. فإن حدوث تراجع تدريجي في عوائد السندات الحقيقية من شأنه أن يعزز جاذبية الذهب ميكانيكيًا، نظرًا لانخفاض تكلفة الفرصة البديلة. وعلى العكس، فإن صدمة صعودية مستدامة في أسعار الفائدة الحقيقية ستشكل عامل ضغط معاكس.

أخيرًا، يظل التكوين الفني الشهري إيجابيًا طالما صمدت مستويات الدعم الرئيسية وطالما أن المرحلة الحالية تشبه حالة تماسك جانبي أكثر من كونها مرحلة توزيع. وإذا ظل 80% من المحركات الأساسية نشطًا ولم تظهر أي إشارة فنية رئيسية على انعكاس الاتجاه )مثل كسر المتوسط المتحرك لـ200 يوم الذي يراقبه المستثمرون المؤسسيون عن كثب(، فإن سيناريو بلوغ 6000 دولار

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

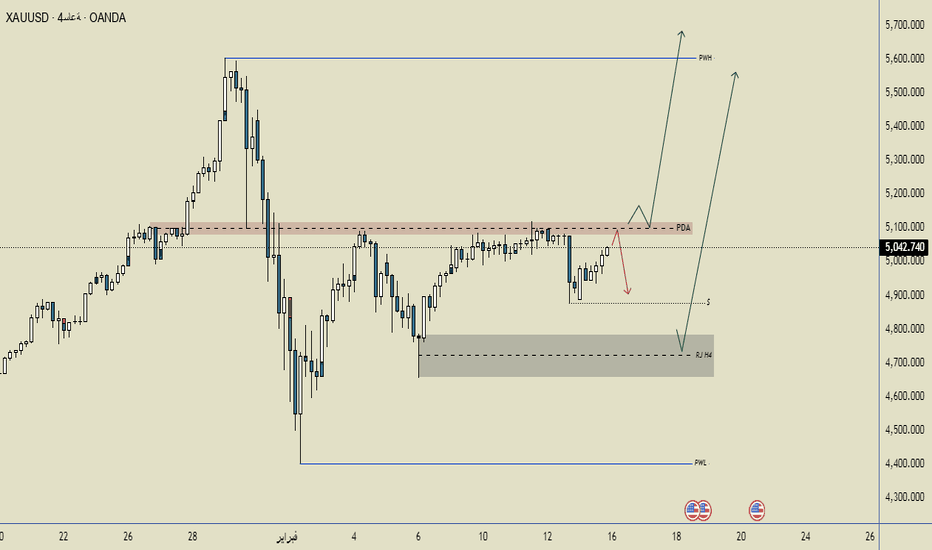

XAUUSDتحليل الذهب 16\2\2026

السيناريوهات المحتملة

🔴 السيناريو الأول (تصحيح قبل الصعود)

واضح إن السعر:صعد بقوة دخل منطقة عرض كوّن نوع من التماسك ممكن نشوف:صعود بسيط لاختبار 5070–5100 ثم هبوط تصحيحي إلى منطقة RJ4H بعدها انطلاقة صعود باتجاه: 5200 ثم 5500+ وربما إعادة اختبار القمة السابقة

هذا السيناريو منطقي إذا ظهر ضعف شرائي عند منطقة العرض.

🟢 السيناريو الثاني (تجميع ثم انفجار صاعد) إذا السعر:ثبت فوق 5050 وكسر 5100 بإغلاق قوي 4 ساعات هنا نتوقع استمرار صعود مباشر بدون تصحيح عميق، والهدف يكون:5200 ثم 5400–5600

سهم امازون (فريم يومي) التوجه : صعود (شراء)

الأسباب :

1-نزول السهم الى مستوى 61.8 % فيبو عند 197.25 (قراءة الفيبو : قاع 161.5 -7ابريل 2025 والقمة 258.5 -3 نوفمبر 2025)

2-وصول مؤشر rsi الى مناطق تشبع البيع

3-لدينا شمعة ايجابه لهذا اليوم وشمعة جيده لماقبلها

4-وصول السعر الى منطقة ترند صاعد رئيسي ممتد من يناير 2023 (الخط المنقط)

الأهداف : منطقة زون فيبوناتشي 50+61.8 % + منطقة متوسط 200 يوم (220+226) مع متابعة منطقة (212 )(منطقة تفاعل سعري سابق)

وقف الخسارة : الاغلاق تحت 192.3

بالتوفيق للجميع

هل يمكن لمصنّع أن يصبح العمود الفقري للذكاء الاصطناعي؟نظمت شركة Eaton (المدرجة في بورصة نيويورك تحت الرمز: ETN) واحدة من أكثر عمليات إعادة الابتكار الاستراتيجي إقناعاً في التاريخ الصناعي الحديث. فبعد أن كانت تُصنف كشركة تصنيع دورية متنوعة تقوم ببناء الأنظمة الهيدروليكية وناقلات الحركة للشاحنات، أعادت Eaton وضع نفسها بشكل منهجي ككيان لـ "إدارة الطاقة الذكية" في مركز ثورة الذكاء الاصطناعي والتحول العالمي للطاقة. هذا التحول الجذري ليس وليد الصدفة؛ بل هو نتيجة متعمدة لتقليص الأعمال القديمة، ومضاعفة الاستثمار في البنية التحتية الكهربائية، وريادة تقنيات مثل معماريات التيار المستمر بجهد 800 فولت وقواطع الدوائر الصلبة (solid-state) التي تعد شروطاً مسبقة لتشغيل مراكز بيانات الذكاء الاصطناعي واسعة النطاق (Hyperscale) والشبكات منزوعة الكربون. جوهرة التاج في هذا التحول هي قطاع "Electrical Americas" في الشركة، الذي سجل هامش تشغيل مذهلاً بنسبة 30.3% في الربع الثالث من عام 2025، وهو رقم يُحجز عادةً لشركات البرمجيات بدلاً من مصنعي الأجهزة.

الأداء المالي الذي يدعم هذا التحول مقنع بنفس القدر. بالنسبة لعام 2025 بأكمله، وجهت Eaton ربحية السهم المعدلة (EPS) لتتراوح بين 11.80 و 12.20 دولاراً، وهو ما يمثل نمواً مزدوج الرقم مقارنة بمستويات عام 2024 القياسية بالفعل، في حين تسارع النمو العضوي إلى 7% في الربع الثالث، مدفوعاً بشكل أساسي بالحجم بدلاً من مجرد تضخم الأسعار. وبالنظر إلى عام 2026، أصدرت الإدارة توجيهات بنمو عضوي بنسبة 7-9% وربحية سهم معدلة تتراوح بين 13.00 و 13.50 دولاراً. ويوفر تراكم الطلبات (backlog) القياسي والمتوسع بسرعة بنسبة 20% على أساس سنوي في قطاع Electrical Americas رؤية استثنائية للإيرادات المستقبلية. وقد استجابت السوق وفقاً لذلك: يتم تداول Eaton الآن عند مضاعف ربحية يقارب 37 مرة، وهو إعادة تقييم عميقة مقارنة بمضاعفها الصناعي التاريخي البالغ 15-20 مرة، مما يعكس إعادة وضعها في فئة "ممكنات التكنولوجيا" جنباً إلى جنب مع نظراء مثل Vertiv.

ومع ذلك، فإن الفرصة والمخاطر لا ينفصلان في المستوى الحالي لشركة Eaton. يُعد الانفصال الوشيك لمجموعة التنقل (Mobility Group) في عام 2026—المصمم لفتح "مراجحة المضاعفات" من خلال تحرير الأعمال الكهربائية عالية النمو من عبء وحدة المركبات الدورية—بمثابة حجر الزاوية لإصلاح شامل للمحفظة استمر عقداً من الزمان، على الرغم من أنه يقدم تعقيدات تنفيذية على المدى القصير. من الناحية الجيوسياسية، تستفيد Eaton من مزايا التصنيع في "قلعة أمريكا الشمالية" في ظل أنظمة التعريفة الجمركية في عهد ترامب، بينما تتعرض في الوقت نفسه لهشاشة سلسلة التوريد وخطر ضغط الهامش إذا أدت الحروب التجارية إلى الحد من النفقات الرأسمالية الخاصة. يشير انتقال منصب الرئيس التنفيذي من "المهندس" كريج أرنولد إلى "المشغل" باولو رويز إلى الاستمرارية، لكن "Eaton الجديدة" لا تزال مطالبة بتقديم تنفيذ لا تشوبه شائبة مقابل توقعات عالية للغاية. بالنسبة للمستثمرين المحنكين، تمثل Eaton اقتراحاً نادراً: المتانة الدفاعية للبنية التحتية الحيوية المتزوجة بديناميكيات النمو العلماني لدورة الذكاء الاصطناعي والطاقة الفائقة—مسعرة للكمال، لكنها راسية في فيزياء لا يمكن استبدالها.

النتائج المالية لشركة أدنوك للغاز–للفترة المنتهية في 31 ديسمبر

ADNOC Gas أعلنت عن نتائجها المالية للفترة المنتهية في 31 ديسمبر 2025.

أبرز المؤشرات:

• إيرادات تقارب 5.04 مليار دولار

• صافي ربح يقارب1.41 مليار دولار

• نمو سنوي في صافي الربح وربحية السهم

يمكن للمستثمرين الاطلاع على الإفصاح الكامل وجميع الإفصاحات الجديدة في أي وقت عبر موقع سوق أبوظبي للأوراق المالية ضمن قسم «الإفصاحات».

www.adx.ae

وللاطلاع السريع على أهم النقاط، يوفر موقع السوق أداة الملخصات بالذكاء الاصطناعي مجانًا لمساعدة المستخدمين على معرفة أبرز المعلومات دون الحاجة لقراءة ملفات الـPDF كاملة.

فهم فرص الاستثمار في سوق أبوظبي للأوراق الماليةيستطيع المستثمرون في سوق دولة الامارات الوصول الى عدة فئات من الأصول من خلال سوق أبوظبي للأوراق المالية, ونشمل:

. الأسهم - حصص ملكية في الشركات المدرجة

. الصناديق المتداولة (ETFs) - تنويع استثماري من خلال أداة واحدة

. المشتقات المالية - عقود تستخدم لإدارة المخاطر والتحوط

فهم الفروقات بين ه\ه الفئات يساعد المستثمرين على بناء محافظ استثمارية متوازنة وإدارة المخاطر بشكل أكثر فعالية.

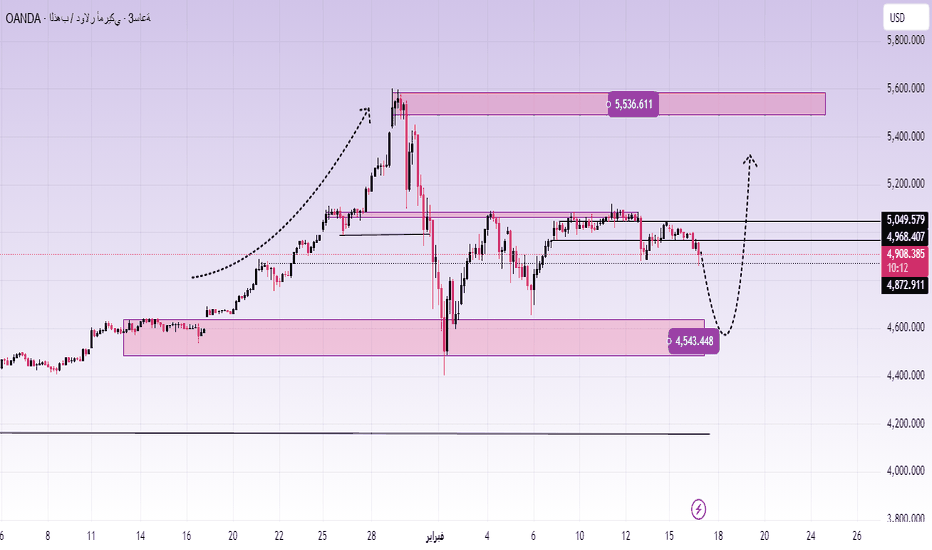

XAUUSD – الهيكل الأسبوعي تحت الضغطXAUUSD – الهيكل الأسبوعي تحت الضغط: السيولة قبل التوسع؟ | لانا ✨

يبدأ الذهب الأسبوع تحت ضغط بيع متجدد، كاسراً ما دون منطقة التوازن 4,970–5,000 بعد فشله في الحفاظ على الزخم فوق مستويات النطاق السابقة. على إطار زمن 3 ساعات، يتحول الهيكل من انضغاط جانبي إلى انخفاض تصحيحي، مما يشير إلى أن هناك احتمال لمسح سيولة قبل الحركة الاتجاهية التالية.

🔎 نظرة فنية عامة

5,030–5,050: مقاومة سابقة وقمة النطاق. الرفض هنا يؤكد هيمنة العرض على المدى القصير.

4,870–4,900: منطقة دعم فورية. رد فعل مؤقت ممكن، لكن الهيكل يبقى هشاً تحت مستوى 5,000.

4,540–4,600: قاعدة سيولة رئيسية وطلب على الإطار الزمني الأطول. هذه هي المغناطيس الرئيسي للأسفل إذا تسارعت عمليات البيع.

5,350+ / 5,530: مجموعة سيولة على المدى الطويل أعلى. تبقى صالحة فقط إذا تم استعادة الهيكل الصعودي.

يشير الانهيار الحالي إلى أن الذهب قد يسعى للحصول على سيولة أعمق حول 4,540 قبل محاولة التعافي الأوسع. الطريق المتوقع يشير إلى احتمال لمسة سفلية، تليها انتعاشة هيكلية إذا استوعب الطلب العرض.

🌍 خلفية أساسية

على مدار عطلة نهاية الأسبوع، أدى انهيار منجم اليشم في ميانمار إلى زيادة الحساسية الجيوسياسية في المنطقة. على الرغم من عدم تأثيره بشكل مباشر على السوق حتى الآن، يبقى الموقف المخاطر العالمي هشاً.

في الوقت ذاته:

تستمر الأسواق في تعديل التوقعات حول توقيت رفع أسعار الفائدة من الاحتياطي الفيدرالي.

لا يزال الدولار الأمريكي تفاعليًا مع البيانات الاقتصادية والإشارات السياسية.

تستمر حالة عدم اليقين الجيوسياسية الأوسع في دعم تدفقات الملاذ الآمن على المدى المتوسط.

على المدى القصير، ومع ذلك، الهيكل الفني يتزعم السعر.

📈 التوقعات الأسبوعية

إذا فشل 4,870 في الثبات بشكل حاسم، قد يمتد الذهب نحو قاعدة السيولة 4,540–4,600 قبل الاستقرار.

فقط استعادة قوية فوق 5,000–5,050 ستلغي السيناريو التصحيحي وتعيد فتح الجانب العلوي نحو 5,200+.

🧠 رؤية لانا

هذه هي مرحلة إعادة ضبط هيكلية، وليست بالضرورة انقلاب كامل في الاتجاه. قد تحتاج السيولة أدناه إلى تنظيف قبل أن يتمكن الذهب من محاولة توسيع صعودي مستدام آخر.

الصبر والانضباط على المستويات أمران حاسمان هذا الأسبوع.

✨ دع السيولة تكمل دورتها. تداول رد الفعل، وليس العاطفة.

نظرة أسبوعية على XAUUSD (H1) | الجغرافيا السياسيةXAUUSD (H1) – التوقعات الأسبوعية | الجيوسياسة تعود إلى الواجهة

يفتتح الذهب الأسبوع محتفظًا بمستوى الدعم على المدى القصير بعد الانخفاض الحاد والانتعاش الأسبوع الماضي. السعر الآن يدور أسفل منطقة العرض 5,100 بينما تعود المخاطر الجيوسياسية إلى السرد.

الموقف الصارم لنتنياهو بشأن البنية التحتية النووية الإيرانية والتوتر الملحوظ قبل المحادثات الأمريكية الإيرانية يزيدان من عدم اليقين. تاريخيًا، عندما ترتفع علاوات المخاطر الجيوسياسية، يجذب الذهب تدفقات دفاعية – خاصة عندما يكون السعر متموضعًا تقنيًا بالقرب من مناطق السيولة.

الآن، الهيكل والماكرو يتماشون عند نقطة قرار.

الهيكل الفني (H1)

العرض الرئيسي: 5,080 – 5,105

السعر الحالي يدور حول: 4,980 – 5,000

الدعم خلال اليوم: 4,930 – 4,950

الطلب على المدى الأعلى: 4,658 – 4,685

بعد انعكاس القيعان بالقرب من 4,900، استعادت الأسعار 5,000 ولكنها فشلت في كسر 5,100. هذا يشير إلى أن هناك عملاً غير مكتمل على جانبي السيولة.

السوق في حالة انضغاط – والانضغاط يؤدي إلى التوسع.

السيناريوهات الأسبوعية

السيناريو A – مسح السيولة فوق 5,100 (توسع صاعد)

إذا قبل السعر فوق 5,105، تصبح الوقوف فوق أعلى النطاق وقودًا.

من المرجح أن يستمر الاتجاه الصاعد نحو 5,150+.

قد تسرع العناوين الجيوسياسية هذه الحركة.

السيناريو B – الرفض من العرض (دوران تصحيحي نزولي)

الفشل في استعادة 5,100 متبوعًا بالضعف تحت 4,980 يفتح الطريق للارتداد نحو:

4,930 سيولة

4,850 دعم منتصف

4,680 طلب على المدى الأعلى

سيكون هذا تصحيحًا فنيًا، وليس بالضرورة هبوطيًا على الماكرو.

وجهة نظر التدفق

تم مسح سيولة الجانب البيعي الأسبوع الماضي.

الآن، تظل سيولة الجانب الشرائي فوق 5,100 بدون لمس.

نادراً ما تترك الأسواق القمم المتساوية غير مختبرة لفترة طويلة.

الأسبوع المقبل من المحتمل أن يكون أسبوع سيولة - وليس أسبوع جانبي.

عقلية التنفيذ

راقب رد الفعل عند 5,080–5,105.

فوقها → التوسع.

الرفض → دوران أولاً، ثم إعادة تقييم.

تداول المستوى.

دع الهيكل يؤكد.

كيف سيكون أداء الذهب في الأسبوع الجديد? 26.02.161️⃣ المقاومة (منطقة المقاومة ~ 5,050)

المنطقة 5,052 – 5,050 تُعد منطقة مقاومة قوية، وتتطابق مع:

قمة النطاق السابقة.

خط الاتجاه الهابط قصير المدى.

منطقة عرض تسببت سابقًا في ضغط بيعي قوي.

يقوم السعر حاليًا بإعادة اختبار هذه المنطقة مع ضعف في الهيكل السعري → زخم الشراء يتراجع عند الاقتراب من المقاومة.

➡ إذا فشل السعر في الاختراق والثبات أعلى 5,050 بشكل واضح (break & hold)، فهناك احتمال كبير للرفض وحدوث تصحيح.

2️⃣ خط الاتجاه (Trendline)

خط الاتجاه الصاعد قصير المدى يدعم هيكل التعافي الحالي.

إذا تم كسر خط الاتجاه الصاعد، فسيؤكد ذلك التحول إلى هيكل هبوطي قصير المدى (قمة أدنى – قاع أدنى).

عندها سيكتسب البائعون الأفضلية.

3️⃣ الدعم (منطقة الدعم ~ 4,800)

المنطقة 4,800 – 4,802 تُعد منطقة دعم مهمة:

منطقة طلب سابقة.

نقطة بداية آخر موجة صعود قوية.

إذا كسر السعر خط الاتجاه الصاعد وحدث كسر للهيكل الحالي (breakdown)، فمن المرجح أن يكون هدف التصحيح عند منطقة 4,800.

خطة التداول

شراء الذهب: 4,800 – 4,802

إيقاف الخسارة: 4,792

جني الأرباح: 100 – 300 – 500 نقطة

بيع الذهب: 5,050 – 5,052

إيقاف الخسارة: 5,060

جني الأرباح: 100 – 300 – 500 نقطة

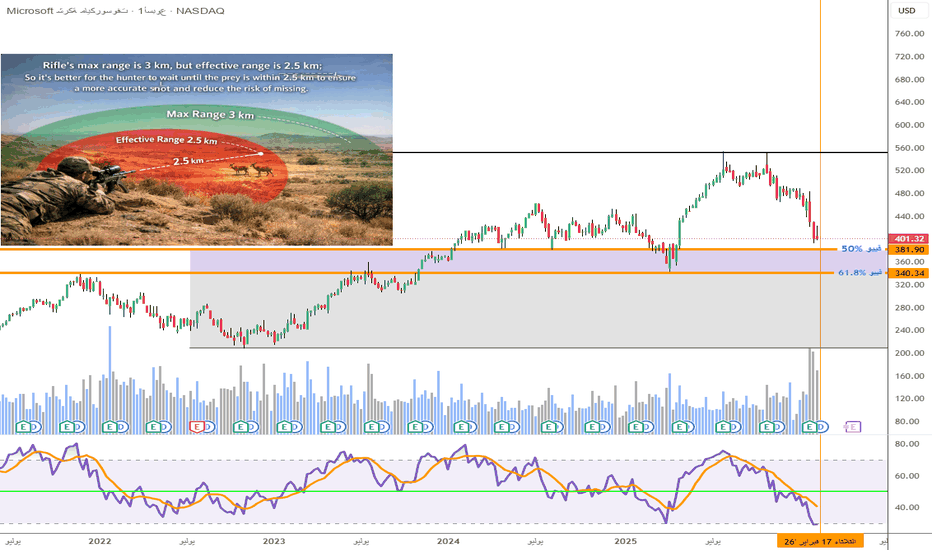

سهم مايكروسوفت (شارت اسبوعي) يقترب من مناطق جيده للشراء التوجه : صاعد

الأسباب :

1- نقترب من منطقة التصحيح 50% فيبو عند مستويات 382 تقريبا وايضا نحن قريبين بعدها من 340 وهي اقوى نقاط الدعم (في نظري)

2-مؤشر rsi في مناطق تشبع البيع حاليا وفي حال النزول المباشر الى مستويات فيبو 50 وفيبو 61.8 % سيكون تشبع بيع مفرط

كيف ومتى اشتري السهم ؟

بعد الوصول الى مناطق فيبوناتشي 50% - 61.8% نحتاج الى شمعة يوميه جيده (شرائية ) واحجام تداول جيده (اعلى من متوسط الحجم العادي)

الاهداف :

الهدف الأول : 445 والهدف الثاني: 460 والهدف الثالث: 490

بالتوفيق للجميع

XAUUSD (H1) – نظرة أسبوعية | السيولةXAUUSD (H1) – النظرة الأسبوعية | إعادة بناء السيولة قبل التوسع

استرد الذهب قوته بعد عملية البيع الحادة إلى 4,900 وهو الآن يعود نحو النطاق العلوي. تُظهر البنية الحالية مرحلة إعادة بناء السيولة الكلاسيكية بعد عملية إيقاف، والأسبوع المقبل سيفصل فيما إذا كانت هذه ستكون استمرارية أو توزيع.

نظرة عامة على الهيكل (H1)

رد فعل قوي من 4,900 – 4,880.

استعادت الأسعار مستوى فيبوناتشي 0.5 / المستوى النفسي 5,000.

تتداول حالياً تحت نطاق العرض 5,060 – 5,090.

لا تزال القمم المتساوية السابقة سليمة أعلاه.

الدافع إيجابي، لكن الأسعار الآن تقترب من منطقة القرار.

المستويات الرئيسية التي يجب مراقبتها الأسبوع المقبل

المقاومة الفورية / العرض

5,060 – 5,090 (الحد الأعلى / منطقة التوزيع)

هدف الاختراق

5,120 – 5,150 (السيولة فوق القمم)

الدعم المتوسط

5,000 – 4,980 (منطقة التحويل)

الطلب الرئيسي

4,900 – 4,880

4,780 – 4,750 (جيب سيولة عميق)

سيناريوهات الأسبوع

السيناريو أ – اختراق استمرارية (نزعة صعودية أثناء التمسك بـ 5,000)

إذا قبلت الأسعار فوق 5,060 وظلت فوق 5,000 خلال الانخفاضات، ستصبح السيولة العلوية المغناطيس.

من المحتمل أن يكون هناك توسع نحو 5,120+ بمجرد أخذ القمم المتساوية.

السيناريو ب – الرفض من العرض (العودة للأسفل)

الفشل في الثبات فوق 5,060 يليه رفض قوي قد يرسل الأسعار مرة أخرى نحو 5,000 وربما سيولة 4,900.

فقد واضح لـ 4,900 يعيد فتح الجانب السفلي العميق إلى 4,780.

السياق والتدفق

يبدو أن الانخفاض الأخير قد نظف سيولة جانب البيع.

الآن تعيد الأسعار بناء الهيكل تحت المقاومة.

هذه ليست حركة عشوائية - إنها تموضع.

الأسبوع المقبل سيكون على الأرجح أسبوع توسع.

الضغط تحت القمم عادة لا يستمر طويلاً.

عقلية التنفيذ:

دع الأسعار تؤكد عند 5,060–5,090.

تداول رد الفعل، وليس التنبؤ.

الهيكل أولاً، والعاطفة أخيراً.

بعد بيانات CPI: هل ينجح الناسداك في تسجيل مستويات جديدة؟تحليل لمؤشر ناسداك الأمريكي (NAS 100) – اخر التحركات والسيناريوهات المتوقعة؟

أهم الأحداث على الأجندة الاقتصادية اليوم:

الولايات المتحدة: مؤشر أسعار المستهلكين الأساسي جاء عند 0.3%.

الولايات المتحدة: مؤشر أسعار المستهلكين (شهرياً) جاء عند 0.2%.

الولايات المتحدة: مؤشر أسعار المستهلكين (سنوياً) جاء عند 2.4%.

الرؤية الفنية والسيناريوهات المتوقعة:

السيناريو الإيجابي:

الاختراق والثبات أعلى 25860 - 26289 قد يشير إلى التحول للسيطرة الشرائية من جانب قوى الطلب، وربما نرى مزيداً من الصعود واستهداف مستويات قياسية جديدة أعلى هذا المستوى، وصولاً إلى مستويات حول 26500 وربما أعلى.

السيناريو العرضي:

امتداد التحركات العرضية، ويكون ذلك بالثبات أدنى 26289 وأعلى 23986.79 كنطاق عرضي حالي، تعبيراً عن الاستمرار في حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو السلبي:

استمرار الهبوط مع الكسر والثبات أدنى مستوى 23986.79، قد يشير ذلك إلى وجود سيطرة بيعية من جانب قوى العرض، وربما نرى استهدافاً لمستويات أقل عند 22997 وربما 22675.39.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

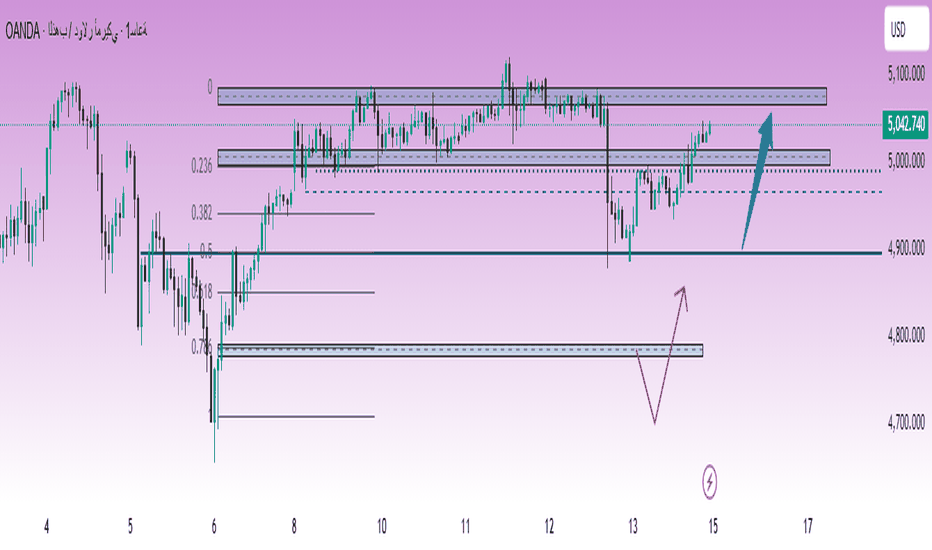

ننتظر خبر مؤشر أسعار المستهلك (CPI) الساخن في 13/02/20261️⃣ المقاومة (Resistance)

5,048 – 5,050: منطقة مقاومة قوية (أعلى قمة قريبة + منطقة توزيع).

تفاعل السعر وتم رفضه عند هذه المنطقة → مما يدل على أن ضغط البيع لا يزال مسيطراً على المدى القصير.

فقط في حال إغلاق شمعة واضحة فوق مستوى 5,050 سيتم تأكيد استمرار الاتجاه الصاعد + إعادة الاختبار بعد الاختراق.

2️⃣ الدعم (Support)

4,930 – 4,932: دعم متوسط (فيبوناتشي 1.618).

4,917 – 4,919: تلاقي مع خط الاتجاه.

4,843 – 4,845: دعم قوي (فيبوناتشي 2.618 + منطقة دعم).

في حال كسر مستوى 4,843 هبوطاً، سيتم إبطال الهيكل الصاعد قصير المدى، مع احتمالية امتداد الهبوط نحو 4,740.

3️⃣ خط الاتجاه (Trendline)

لا يزال خط الاتجاه الصاعد قائماً.

السعر يتحرك أعلى خط الاتجاه → مما يعني أن هيكل التعافي الفني لا يزال فعالاً.

كسر خط الاتجاه يعني الانتقال إلى مرحلة تصحيح أعمق.

📌 خطة التداول

BUY GOLD: 4,917 – 4,919

وقف الخسارة: 4,909

جني الأرباح: 100 – 300 – 500 نقطة

BUY GOLD: 4,843 – 4,845 (تحسباً لخبر CPI)

وقف الخسارة: 4,833

جني الأرباح: 100 – 400 – 700 نقطة

SELL GOLD: 5,048 – 5,050

وقف الخسارة: 5,040

جني الأرباح: 100 – 400 – 700 نقطة

USD/CAD تحت المراقبة: هل تستمر السيطرة البيعية؟تحليل زوج الدولار الأمريكي مقابل الدولار الكندي (USD/CAD) – هل نرى استمرارًا للسيطرة البيعية؟

على الأجندة الاقتصادية هذا الأسبوع، يوم الأربعاء، سيتم الإعلان عن قرار الفائدة الصادر عن البنك المركزي الكندي، وهناك توقعات بأن يأتي القرار بالتثبيت عند 2.25%.

بناءً على تحركات الزوج حتى الآن، هناك ثلاثة سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

الثبات أدنى مستوى 1.3924 قد يشير إلى استمرار السيطرة البيعية وربما استهداف 1.3720.

السيناريو العرضي:

الصعود مرة أخرى أعلى 1.3924 قد يؤدي إلى امتداد التحركات العرضية أدنى 1.41396.

السيناريو الإيجابي:

اختراق والثبات أعلى 1.41396 قد يشير إلى مزيد من الصعود وربما استهداف 1.42626.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

توقعات AUDUSD بعد رفع الفائدة: هل نرى 0.71566 قريباً؟الدولار الأسترالي مقابل الدولار الأمريكي AUDUSD – آخر التحركات والسيناريوهات المتوقعة؟

اهم الاحداث على الاجندة الاقتصادية

قرار الفائدة الصادر عن البنك المركزي الأسترالي (فبراير): قرر البنك رفع سعر الفائدة بمقدار 25 نقطة أساس ليصل إلى 3.85%.

فرص العمل (JOLTS) الأمريكية: من المتوقع أن تأتي القراءة حول 7.230M.

فنياً وبعد السيطرة الشرائية والوصول لمستوى 0.70936، دخل السعر في موجة تصحيحية لإعادة اختبار مستوى 0.69419.

وبناءً على التحركات الحالية، نضع السيناريوهات التالية للتداولات القادمة:

1. السيناريو الإيجابي (الصعودي):

الثبات أعلى مستوى 0.69419 قد يشير إلى استمرار السيطرة الشرائية من جانب قوى الطلب، وربما نرى مزيدًا من الصعود وإعادة استهداف مستويات حول 0.70936، ثم 0.71566 كهدف تالي في حال اختراق والثبات أعلى 0.70936.

2. السيناريو العرضي:

رؤية تحركات عرضية داخل النطاق بين 0.69419 و 0.70936 تقريبًا، وهو ربما سيكون بمثابة تعبير عن حالة من عدم اليقين والتوازن بين قوى العرض والطلب في السوق حينها.

3. السيناريو السلبي (الهبوطي):

رؤية مزيد من الهبوط وكسر ثم الاستقرار أدنى مستوى 0.69080، قد يشير ذلك إلى انتقال السيطرة لجانب العرض (البائعين) على المدى القصير، وربما استهداف مستويات أقل حول 0.67660.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل تصبح كلاود فلير الجهاز العصبي لإنترنت الذكاء الاصطناعي؟تطورت كلاود فلير لتصبح "סحابة ربط" موحدة في ملتقى الأمن والأداء. أظهرت نتائج الربع الرابع لعام 2025 زيادة في الإيرادات بنسبة 34%. يعود هذا النمو إلى تموضعها الاستراتيجي في عصر "الذكاء الاصطناعي الوكيل". تعالج الشركة 60% من حركة مرور واجهات برمجة التطبيقات (APIs) عالمياً. تتيح منصة Workers للمطورين تشغيل البرمجيات عند حافة الشبكة. عمليات الاستحواذ الأخيرة تعزز استراتيجيتها لامتلاك دورة حياة الذكاء الاصطناعي كاملة.

يعزز المسار المالي الخندق التنافسي للشركة في اقتصاد الذكاء الاصطناعي. تتوقع الإدارة إيرادات بقيمة 2.79 مليار دولار للسنة المالية 2026. بلغت الملكية المؤسسية 82%، مما يعكس الثقة في رؤية الشركة. تضاعف التدفق النقدي الحر، مما يوفر ذخيرة لعمليات استحواذ استراتيجية مستمرة. يعطل نموذج كلاود فلير الاقتصادي مزودي السحاب التقليديين. تخلق حماية DDoS وتخزين R2 "حلقة نمو" فعالة. يستخدم 85% من قادة التكنولوجيا المنصة لدمج الأدوات المتكررة.

تمتلك كلاود فلير مزايا تكنولوجية وجيوسياسية ستحدد العقد القادم. تقود الشركة الصناعة في اعتماد التشفير ما بعد الكوانتم بمعايير ML-KEM. تعالج حزمة توطين البيانات الحاجة الملحة للسيادة الرقمية. تركز محفظة براءات الاختراع الخاصة بها على شبكات الذكاء الاصطناعي. يوفر "جدار الحماية للذكاء الاصطناعي" تحكماً دقيقاً في التفاعلات الرقمية. مع تفتت الإنترنت، تضع كلاود فلير نفسها كطبقة تحتية أساسية. إنها تساعد المؤسسات على تجاوز "السقف التقني الزجاجي".

ضغط سيولة XAUUSD قبل التوسع الكبيرالذهب (XAUUSD) يتداول حالياً في مرحلة توحيد مسيطر عليها على الإطار الزمني H1، محتفظاً فوق منطقة القيمة الشرائية 4980 بينما يبقى مقيداً تحت السيولة البيعية الرئيسية.

من منظور هيكلي، السوق لا يتجه — إنه يبني السيولة.

🔎 تحليل الهيكل الفني

السعر يتقلص بين:

منطقة القيمة الشرائية 4980

منطقة القيمة البيعية 5237

منطقة السيولة القوية / منطقة نقطة التحكم 5529

هذا يخلق بيئة فخ سيولة تقليدية حيث ينتظر الطرفان التوسع.

لا يزال الانتعاش في الإطار الزمني الأعلى من أدنى مستويات فبراير ساري المفعول، لكن استمرار الاتجاه للأعلى يتطلب القبول فوق 5237. حتى ذلك الحين، يظل الذهب في سلوك تدويري.

🌍 السياق الكلي – تحول توقعات الاحتياطي الفيدرالي

أدت بيانات التوظيف القوية في الولايات المتحدة لشهر يناير إلى إزالة التوقعات لخفض سعر الفائدة من الاحتياطي الفيدرالي في مارس، وفقاً لأبحاث مونيكس الاقتصادية الكلية. هذا يعزز مراكز الدولار الأمريكي على المدى القصير ويقلل من الزخم الإيجابي الفوري للذهب.

ومع ذلك، لا تزال الأسواق تتوقع تخفيفاً محتملاً حول يونيو. هذا يخلق بيئة مختلطة:

على المدى القصير: الدولار مدعوم → الذهب مقيد

على المدى المتوسط: دورة التخفيف لا تزال مستمرة → الدعم الهيكلي لا يزال قائماً

هذا يفسر لماذا يتجمع الذهب بدلاً من الانهيار.

📌 مستويات رئيسية للمراقبة

4980 – منطقة القيمة الشرائية خلال اليوم

5237 – منطقة القيمة البيعية

5529 – هدف السيولة الرئيسية / التوسع

الاحتفاظ فوق 4980 يحافظ على استقرار الهيكل.

الفشل في破 5237 يبقي السعر تدويريًا.

القبول فوق السيولة يفتح التوسع.

🎯 النظرة التداولية

في هذه البيئة، تظل الاستراتيجية واضحة:

تداول ردود أفعال السيولة

تجنب الدخول في النطاق المتوسط

انتظر التأكيد عند النقاط المتطرفة

الذهب ليس ضعيفاً — إنه يتقلص.

والضغط دائماً يسبق التوسع.

📍 تابع براين على TradingView لتحليل هيكل السيولة لـ XAUUSD ورؤى فنية متوافقة مع السياق الكلي.

مايكروسوفت: دعم فني رئيسي بين 350 و400 دولار

هل ينبغي اعتبار سهم مايكروسوفت مجددًا ضمن منطقة الشراء التدريجي (DCA)، بعد التصحيح الذي شهده في الأسواق منذ شهر نوفمبر، ومع كونه الآن السهم الأعلى تقييمًا من حيث مضاعفات التقييم بين أسهم الـ Magnificent 7؟

هذا هو السؤال الذي أجيب عنه في هذا التحليل الجديد على .TradingView لا تترددوا في متابعة حساب Swissquote للحصول على إشعارات بتحليلاتنا القادمة حول أسهم عمالقة التكنولوجيا الأمريكية.

فيما يلي أبرز العوامل الفنية والأساسية لهذا التحليل:

• تراجع سهم مايكروسوفت بأكثر من 25٪ منذ قمته التاريخية المسجلة في عام 2025، على عكس أداء باقي أسهم Magnificent 7

• يوجد دعم فني رئيسي قريب من المستويات السعرية الحالية، ويتراوح بين 350 و400 دولار

• من الناحية الأساسية، يمتلك سهم مايكروسوفت حاليًا أعلى مضاعف ربحية (P/E) بين أسهم Magnificent 7، ما يشير إلى إمكانية تعويض نسبي مقارنة بآبل وألفابت) غوغل (

• ضمن قطاع البرمجيات، يتمتع سهم مايكروسوفت بأحد أدنى مضاعفات الربحية المستقبلية (Forward P/E)

وعليه، يبدو أن سهم مايكروسوفت بدأ مجددًا في التحول إلى فرصة استثمارية مقارنة بغيره من نجوم التكنولوجيا الأمريكية، شريطة أن يواصل مؤشر S&P 500 اتجاهه الصعودي العام.

يعرض الرسم البياني أدناه الشموع اليابانية الأسبوعية لسهم مايكروسوفت:

من الناحية الفنية، تمثل المنطقة الواقعة بين 350 و400 دولار دعمًا تاريخيًا طويل الأجل، حيث شكّلت قاعدة لعدة موجات صعود قوية خلال الدورات السابقة. كما أن هذه المنطقة مدعومة بمستويات تصحيح فيبوناتشي رئيسية وبتركيز مرتفع لأحجام تداول تاريخية. وطالما بقيت الأسعار فوق هذه المنطقة، تظل البنية الصعودية طويلة الأجل قائمة، رغم التصحيح الكبير المسجل منذ قمة عام .2025

أما من الناحية الأساسية، فقد سمح التصحيح الأخير بعودة تقييم سهم مايكروسوفت إلى مستويات أكثر توازنًا. فمع مضاعف ربحية متوقع لعام 2025 يقارب 24 ومضاعف ربحية مستقبلي بنحو 23.9، يبدو السهم الآن أقل تكلفة من غالبية شركات البرمجيات الأمريكية الكبرى، مع الحفاظ على جودة إيرادات وتدفقات نقدية تفوق متوسط القطاع بشكل واضح. وتزداد أهمية ذلك بالنظر إلى أن مايكروسوفت لا تزال من أفضل الشركات تموضعًا في تحقيق الدخل من الذكاء الاصطناعي عبر Azure وخدمات الحوسبة السحابية ودمج الذكاء الاصطناعي التوليدي في برامجها التاريخية.

يعرض الجدول أدناه مقارنة تقييمات السوق باستخدام مضاعف الربحية المستقبلي لأهم شركات البرمجيات الأمريكية:

وبالمقارنة مع باقي أسهم Magnificent 7، تظهر مايكروسوفت اليوم تقييمًا أكثر اعتدالًا من إنفيديا أو تسلا، مع توفير رؤية أوضح للتدفقات النقدية مقارنة بشركات مثل أمازون. إن هذا المزيج بين القوة المالية والريادة التكنولوجية وتقييم عاد ليصبح جذابًا يدعم فرضية وجود منطقة شراء تدريجي للمستثمرين على المدى الطويل.

خلاصة القول، طالما حافظ مؤشر S&P 500 على ديناميكيته الصعودية العامة وتم الحفاظ على مستوى الدعم الرئيسي بين 350 و400 دولار، يبدو أن سهم مايكروسوفت يقدم ملف مخاطر/عائد أصبح مجددًا ملائمًا، لا سيما في إطار استراتيجية استثمار

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

في 12/02/2026، يستعيد الذهب مكانته بهدوء.📈 خط الاتجاه (Trendline)

يتم الحفاظ على خط الاتجاه الصاعد بشكل واضح منذ القاع الأخير.

الهيكل: قمم وقيعان أعلى متتالية (Higher Lows) → الاتجاه الصاعد لا يزال قائمًا.

السعر حاليًا يتداول فوق خط الاتجاه → المشترون ما زالوا يسيطرون على السوق.

👉 طالما لم يتم كسر خط الاتجاه بشكل واضح، فإن أولوية السيناريو تبقى الشراء مع الاتجاه.

🟢 منطقة الدعم: 5,001 – 4,999

تتوافق مع:

• الحد السفلي لمنطقة التذبذب الأخيرة

• منطقة التجميع قبل الاندفاع الصاعد

• بالقرب من خط الاتجاه الصاعد

هذه منطقة دفاع للمشترين.

ردة الفعل المتوقعة:

إذا عاد السعر إلى هذه المنطقة، قد تظهر شموع بذيل سفلي طويل أو تماسك → ثم استمرار الصعود.

في حال الكسر القوي:

→ يضعف الاتجاه الصاعد قصير المدى

→ قد يعود السعر لاختبار مناطق دعم أعمق.

🔴 منطقة المقاومة: 5,200 – 5,202

منطقة تم رفض السعر منها سابقًا عدة مرات.

حاليًا السعر يقترب لإعادة اختبارها.

سيناريوهين رئيسيين:

1️⃣ الرفض عند المقاومة

ظهور شمعة بذيل علوي طويل أو ابتلاع بيعي (Bearish Engulfing)

→ احتمال عودة السعر إلى منطقة 5,000.

2️⃣ اختراق قوي فوق 5,200

إغلاق شمعة واضح فوق المقاومة

→ تأكيد كسر منطقة العرض

→ فتح المجال لموجة صعود جديدة.

📌 إعدادات التداول

شراء الذهب: 5,001 – 4,999

وقف الخسارة: 4,991

جني الأرباح: 100 – 300 – 500 نقطة

بيع الذهب: 5,200 – 5,202

وقف الخسارة: 5,210

جني الأرباح: 100 – 300 – 500 نقطة

أنظار اليورو تتجه صوب بيانات التوظيف: هل نرى انفجاراً سعرياً؟تحليل لزوج اليورو مقابل الدولار الأمريكي (EUR/USD) – آخر التحركات والسيناريوهات المتوقعة

تتجه كل الأنظار اليوم نحو وزارة العمل الأمريكية؛ فهل تأتي بيانات التوظيف (NFP) مخيبة للآمال لتدفع اليورو نحو اختراق 1.20817، أم أن قوة الدولار ستعيدنا لاختبار دعم 1.18195؟

أهم الأحداث على الأجندة الاقتصادية اليوم:

متوسط الأجور في الساعة (شهرياً) (يناير): المتوقع أن يأتي حول 0.3%.

تقرير التوظيف غير الزراعي (يناير): المتوقع أن يأتي حول 66 ألفاً.

معدل البطالة (يناير): المتوقع أن يأتي حول 4.4%.

الرؤية الفنية والسيناريوهات المتوقعة:

بناءً على التحركات حتى الآن، هناك سيناريوهات محتملة خلال التداولات القادمة:

1. السيناريو الإيجابي:

الثبات أعلى 1.18195 قد يشير إلى استمرار السيطرة الشرائية النسبية من جانب قوى الطلب، وربما نرى مزيداً من الصعود لإعادة استهداف مستويات أعلى حول 1.20817. وفي حال اختراقه والثبات أعلاه، قد نرى أيضاً استهدافاً لمستوى 1.22593.

2. السيناريو العرضي:

رؤية تحركات عرضية في حال استمرار التحرك داخل النطاق 1.18195 – 1.20817 تقريباً، تعبيراً عن حالة من عدم اليقين والتوازن بين قوى العرض والطلب.

3. السيناريو السلبي:

رؤية مزيد من الهبوط مع كسر والثبات أدنى 1.18195، قد يشير ذلك إلى السيطرة البيعية من جانب قوى العرض على المدى القصير، وربما نرى استهدافاً لمستويات أقل حول 1.15742 – 1.13912.

تنبيه: يُرجى الحذر من التقلبات السعرية العالية التي تلي صدور البيانات الأمريكية مباشرة.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

كسر هابط أم اختراق صاعد – مرحلة انضغاط الذهبكسر هابط أم اختراق صاعد – مرحلة انضغاط الذهب

🔎 سياق السوق

• الذهب يتحرك داخل نطاق 5000 – 5080

• مرحلة تجميع بعد الهبوط الحاد السابق

• تقلص في التقلبات → احتمال حركة توسعية قوية قريبًا

• بيانات CPI والوظائف غير الزراعية (NFP) هي المحفز الرئيسي

➡ لا تتوقع الاتجاه، انتظر تأكيد الاختراق.

📌 المناطق الاستراتيجية

المقاومة: 5078–5080 | 5100 | 5148 | 5200 | 5300 | 5345

الدعم: 5000 | 4980 | 4850 | 4830 | 4600 | 4400

• 5078–5080: الحد العلوي للنطاق

• 5000: الحد السفلي للنطاق

• 4980: مستوى حاسم لهيكل السوق

⚖ التحيز التداولي

• أعلى 5080 → أفضلية للشراء (امتداد الموجة C)

• أسفل 4980 → كسر الهيكل الصاعد، أفضلية للبيع

• داخل نطاق 5000–5080 → مرحلة انضغاط، تجنب FOMO

⚠ ملاحظات مهمة

• البيانات الاقتصادية قد تسبب اختراقات كاذبة

• انتظر إغلاق الشمعة للتأكيد

• من المتوقع ارتفاع التقلبات → إدارة مخاطر صارمة

• تجنب التداول في منتصف النطاق دون أفضلية واضحة