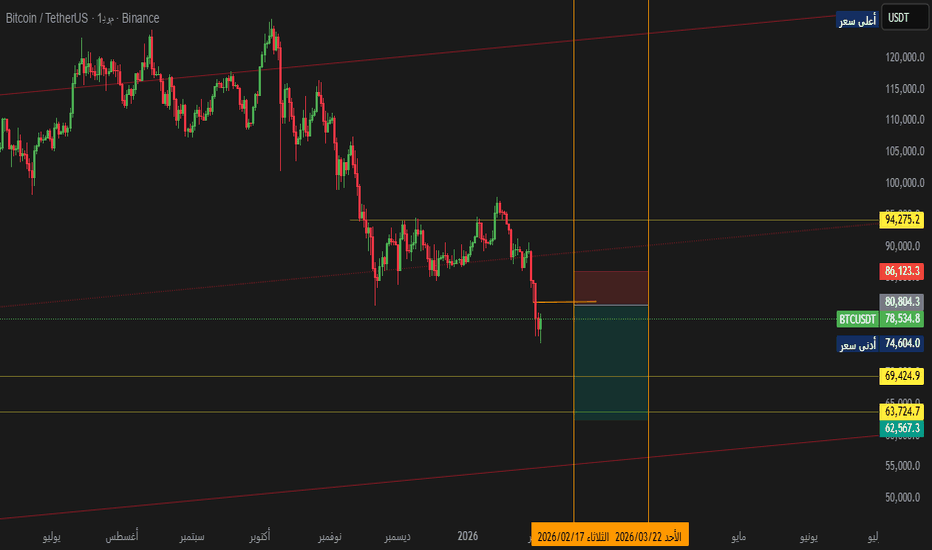

البتكوين🟥 المقاومات اليومية (Daily Resistance)

🔴 71,700 – 72,200

آخر كسر فاشل

منطقة عرض قوية

أي وصول لها = بيع مضاربي

🔴 74,500 – 75,300

قمة يومية سابقة

بداية تسارع الهبوط

مقاومة محورية

🔴 79,000 – 80,000

مقاومة نفسية + هيكلية

لا تُخترق إلا بزخم قوي

🔴 88,000 – 90,000

منطقة تصريف عليا

تصلح للبيع طويل الأجل

🟩 الدعوم اليومية (Daily Support)

🟢 69,200 – 68,600

الدعم الحالي (منطقة القرار)

الإغلاق اليومي تحتها = ضعف واضح

🟢 66,000 – 65,200

دعم تراكمي قوي

أول منطقة ارتداد محتملة

🟢 62,500 – 61,800

دعم يومي مهم جدًا

التقاء طلب + سيولة

🟢 60,000 – 58,800

دعم نفسي قوي

آخر دعم قبل تسارع الهبوط

التحليل الأساسي

XAUUSD – توقعات H1: بناء السيولةXAUUSD – توقعات الساعة الأولى: بناء السيولة بينما تدعم جهة المخاطرة الذهب | لانا ✨

الذهب يثبت قوته بعد الارتداد النظيف من سحب السيولة من جانب البيع، وتشير حركة السعر الحالية إلى أن السوق يبني الهيكل بدلاً من الاتجاه العدواني.

📌 الصورة الفنية (SMC/مبنية على التدفق)

تغير السعر من سحب جانب البيع إلى ارتفاع ثابت، الآن يحترم خط الاتجاه العلوي.

تعمل منطقة 4,940–4,970 كمنطقة توازن / إعادة تجمع قصيرة الأجل حيث يتوقف السعر ويجمع السيولة.

فوق النطاق الحالي، هناك سيولة جانبية واضحة بالقرب من القمم الأخيرة، مع مغناطيس رئيسي حول 5,015.

سيساعد التصحيح الصحي نحو 4,920–4,940 على الحفاظ على الهيكل الصعودي داخل اليوم، وغالباً ما يوفر فرصة إعادة دخول أفضل من ملاحقة القمم.

🎯 السيناريوهات المراد مراقبتها

استمرار صعودي: الثبات فوق 4,940–4,970 → استعادة القمم → البحث عن السيولة نحو 5,015، ثم التمديد لأعلى إذا قبل السعر ذلك.

انخفاض تصحيحي أولاً: سحب سريع تحت النطاق نحو 4,920–4,940 → الارتداد مرة أخرى إلى خط الاتجاه → استمرار نحو القمم.

🌍 الخلفية الكلية (قصيرة وذات صلة)

تتزايد تدفقات صناديق الاستثمار في النفط بشكل حاد مع تصاعد التوترات بين الولايات المتحدة وإيران، مما يرفع عادةً من جهة المخاطرة الجيوسياسية. عندما تشتد مشاعر المخاطرة، غالبًا ما يستفيد الذهب كوسيلة دفاعية — مما يدعم فكرة أن التصحيحات قد تظل تصحيحية، وليس مدفوعة بالانعكاس.

✨ ابقَ صبوراً، تداول المستويات، ودع السيولة توجه التوسع القادم. تابع لانا لمزيد من التحديثات داخل اليوم وشارك وجهة نظرك في التعليقات.

إكس أو (H45) – رؤية ليامXAUUSD (H45) – رأي ليام

تصاعد المخاطر الجيوسياسية | الذهب يتفاعل من الطلب

يمت stabilizing الذهب حول منطقة الطلب 4745، حيث يتفاعل السعر من خط الاتجاه الصاعد بعد انخفاض تصحيحي. الهيكل الحالي يشير إلى تجمع قصير الأجل، مع المشترين المدافعين عن القيمة بدلاً من استمرار البيع العدواني.

من منظور كلي، فإن تصاعد التوترات بين الولايات المتحدة وإيران - خاصة المخاطر حول مضيق هرمز، وهو طريق نفط رئيسي عالمي - يزيد من عدم اليقين الجيوسياسي. تاريخياً، يميل هذا النوع من بيئات المخاطر إلى دعم الطلب على ملاذات الآمن، مما يحافظ على ضغط الانخفاض على الذهب محدودًا بينما تتوسع التقلبات.

الهيكل الفني (من الرسم البياني)

منطقة الشراء الرئيسية: 4745 (خط الاتجاه + توافق الطلب)

مقاومة فورية / سيولة: 5000 – 5100 (سيولة الشراء)

اختلال في النسبة العليا (FVG): 5250 – 5300

عرض رئيسي: 5575 (منطقة البيع على الإطار الزمني الأعلى)

احتفاظ السعر فوق 4745 يحافظ على سيناريو الارتفاع نشطًا، مع احتمال الدوران نحو 5000–5100 لإعادة توازن السيولة. القبول فوق هذه المنطقة سيفتح الطريق نحو منطقة FVG، حيث من المتوقع حدوث ردود فعل للبيع.

الفشل في الاحتفاظ بمستوى 4745 سيبطل الفرضية الصعودية القصيرة الأجل وسيفتح استكشاف الجانب السفلي مرة أخرى.

نقطة انطلاق ليام

هذا ليس شراء عشوائياً بدون مخاطر — إنه رد مدروس على تصاعد الضغط الجيوسياسي والطلب الفني.

تداول داخل المناطق.

احترم التقلبات.

دع السعر يؤكد قبل الالتزام.

القطاعات التي قد تتفوق على مؤشر S&P 500 (المنهجية)

في الوقت الذي يواصل فيه مؤشر S&P 500 التداول عند أعلى مستوياته التاريخية ويبدو مرتفع التكلفة من حيث التقييم، هل يمكن تحسين التنويع من خلال تحديد قطاعات قد تتفوق على مؤشر S&P 500 خلال الأشهر المقبلة؟ يقدم فينسنت غان إجابة منهجية على هذا السؤال. يتم إجراء البحث ضمن «القطاعات الكبرى» الإحدى عشرة لمؤشر S&P 500.

منهجية التحليل المطبقة على القطاعات الكبرى الإحدى عشرة لمؤشر S&P 500: نسبة CAPE + هامش الربح الصافي + متوسط التقييم الفني على المدى المتوسط/الطويل

-1 مضاعف شيلر نسبة CAPE

تقيس نسبة )CAPE السعر إلى الأرباح المعدل دوريًا(مستوى تقييم السوق من خلال مقارنة السعر بمتوسط الأرباح الحقيقية المعدلة )حسب التضخم( على مدى 10 سنوات.

تساعد هذه النسبة على تسوية الدورات الاقتصادية والمحاسبية، وتُستخدم بشكل أساسي لتقييم مدى ارتفاع تكلفة السوق على المدى الطويل. تاريخيًا، يرتبط ارتفاع نسبة CAPE بانخفاض العوائد المستقبلية على مدى عدة سنوات.

-2هامش الربح الصافي

يقيس هامش الربح الصافي لقطاع ما متوسط الربحية النهائية لشركاته، أي الجزء من الإيرادات الذي يبقى كربح صافٍ بعد خصم جميع التكاليف. وعلى مستوى القطاع، يمثل ذلك متوسطًا مرجحًا لهوامش الربح الصافي للشركات)غالبًا ما يكون مرجحًا بالقيمة السوقية. (

-3متوسط التقييم الفني على المدى المتوسط/الطويل

تقييم فني يحدد مدى نضج الاتجاه وفق تصنيفات "مبكر"، "ناضج" و"متأخر". ومن منظور التحليل الفني، فإن فرص التفوق المحتملة تكون أكبر في فئتي "مبكر" و"ناضج". ويعتمد هذا التصنيف على التحليل الفني للرسوم البيانية الأسبوعية والشهرية.

من خلال الجمع بين هذه المعايير الثلاثة، يتمثل الهدف في تحديد القطاعات التي تجمع بين تقييم معقول، وربحية هيكلية كافية، وزخم فني لا يزال قابلاً للاستفادة. ويهدف هذا النهج إلى تجنب القطاعات التي تحقق نموًا قويًا في الأرباح لكنها أصبحت مبالغًا في تقييمها وتقنيًا في مرحلة متقدمة من الدورة.

تُظهر بيانات نمو المبيعات والأرباح تركّزًا قويًا للأداء الأخير في قطاع التكنولوجيا، وبدرجة أقل في القطاع الصناعي. ومع ذلك، تُعد هذه القطاعات أيضًا من بين الأعلى تكلفة من حيث نسبة CAPE، مما يحد من قدرتها على تحقيق تفوق نسبي على المدى المتوسط، رغم ارتفاع هوامشها وقوة نمو أرباحها.

يعرض الجدول أدناه نتائج هذا التحليل. وتكمن أفضل الفرص في القطاعات منخفضة التقييم )انظر نسبة (CAPEذات هامش ربح صافي أعلى من المتوسط، وتقييم فني لا يقع ضمن فئة متأخر.

وعلى العكس من ذلك، تُظهر عدة قطاعات أخرى ملفًا أكثر توازنًا. يبرز القطاع المالي بنسبة CAPE أقل بشكل ملحوظ من المتوسط، وهوامش ربح صافية قوية، ووضع فني لا يزال مواتيًا. كما أن القطاعات الدفاعية مثل السلع الاستهلاكية الأساسية والرعاية الصحية تُظهر تقييمات أكثر اعتدالًا، مع تصنيفات فنية مبكرة، ما يشير إلى احتمال حدوث دوران قطاعي لصالحها في حال تباطؤ الاقتصاد أو ارتفاع التقلبات.

كما يستحق قطاعا العقارات والمرافق العامة اهتمامًا خاصًا. فعلى الرغم من أن نمو أرباحهما أكثر تواضعًا، فإن هوامش الربح المرتفعة والتقييمات التي أصبحت أكثر جاذبية بعد عدة فصول من ضعف الأداء قد تجعلهما مرشحين موثوقين لتحقيق

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

إلى أين يُحتمل أن يتجه الذهب في ظل ظروف السوق الحالية؟1️⃣ خطوط الاتجاه (Trendlines)

🔹 خط الاتجاه الصاعد متوسط المدى

يربط خط الاتجاه الرئيسي بين آخر قاع رئيسي والقيعان الأعلى التي تَلَته.

لا يزال السعر يتداول فوق هذا الخط → مما يعني أن هيكل الاتجاه الصاعد متوسط المدى لم يتم كسره بعد.

ومع ذلك، بدأ ميل الاتجاه في التسطّح → مما يدل على ضعف الزخم الشرائي ودخول السوق في مرحلة تذبذب/تجميع.

🔹 خط الاتجاه الصاعد الحاد قصير المدى

شكّل الارتفاع الأخير خط اتجاه أكثر حدة، لكنه تم كسره بالفعل.

وهذا يشير إلى أن الاتجاه الصاعد قصير المدى قد انتهى، وأن السوق يدخل الآن في مرحلة تصحيح أو حركة عرضية.

2️⃣ مناطق المقاومة (Resistance Zones)

🔵 المقاومة الرئيسية: 5,028 – 5,030

هذه قمة سابقة تم رفض السعر عندها عدة مرات.

تتوافق مع منطقة عرض قوية → احتمال كبير لظهور ضغط بيعي.

إذا اخترق السعر هذه المنطقة بوضوح → فسيؤكد استمرار الاتجاه الصاعد متوسط المدى.

🔵 المقاومة القريبة: 4,913 – 4,915

منطقة سعرية شهدت عدة ردود فعل مؤخرًا.

تعمل حاليًا كسقف لنطاق التذبذب.

إذا فشل السعر في اختراق هذا المستوى → فمن المرجح أن يعود لاختبار مناطق الدعم.

3️⃣ مناطق الدعم (Support Zones)

🟢 الدعم القريب: 4,820 – 4,830

هذه المنطقة تدعم السعر على المدى القصير.

تتوافق مع آخر قاع تصحيحي ونطاق الحركة العرضية الحالي.

إذا صمدت → قد يرتد السعر لإعادة اختبار المقاومة العلوية.

🟢 دعم أقوى (خط اتجاه + منطقة طلب): 4,716 – 4,718

منطقة تلاقي عوامل مهمة:

خط الاتجاه الصاعد متوسط المدى

منطقة طلب سابقة

إذا هبط السعر إلى هذه المنطقة → فقد يظهر ضغط شرائي قوي.

📌 إعدادات التداول (Trade Setups)

شراء الذهب (BUY GOLD): 4,716 – 4,718

إيقاف الخسارة: 4,708

جني الأرباح: 100 – 300 – 500 نقطة

بيع الذهب (SELL GOLD): 5,028 – 5,030

إيقاف الخسارة: 5,040

جني الأرباح: 100 – 300 – 500 نقطة

اليورو دولار: خارطة الطريق بعد قرارات الفائدة الأوروبيةتحليل لزوج اليورو مقابل الدولار الأمريكي EUR/USD – آخر التحركات والسيناريوهات المتوقعة

أهم الأحداث على الأجندة الاقتصادية اليوم:

قرار الفائدة الصادر عن بنك إنجلترا (فبراير): جاء القرار بالتثبيت عند 3.75%.

قرار الفائدة الصادر عن البنك المركزي الأوروبي (فبراير): جاء القرار بالتثبيت أيضاً عند 2.15%.

معدلات الشكاوى من البطالة الأمريكية: جاءت القراءة عند 231K، وهي أعلى من التوقعات.

الرؤية الفنية والسيناريوهات المتوقعة:

بناءً على تحركات الأسعار حتى الآن، هناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي (الصعودي):

الصعود والثبات أعلى مستوى 1.18195 قد يشير إلى استمرار السيطرة الشرائية النسبية من جانب قوى الطلب، وربما نرى مزيداً من الصعود لإعادة استهداف مستويات حول 1.20817. وفي حال اختراقه والثبات أعلاه، قد نشهد استهدافاً لمستوى 1.22593.

السيناريو العرضي:

استمرار التحرك داخل النطاق بين 1.15742 و 1.18195 تقريبًا، قد يعبر عن حالة من عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو السلبي (الهبوطي):

رؤية مزيد من الهبوط وكسر مستوى 1.15742 مع الثبات أدناه، قد يشير ذلك إلى انتقال السيطرة لجانب العرض (البائعين) على المدى القصير، وربما نرى استهدافاً لمستويات أقل حول 1.13912.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل يمكن لشركة اختبارات أن تصبح البنية التحتية الخفية للذكاء الاصنفذت شركة تيرادين (Teradyne) واحدة من أكثر التحولات الاستراتيجية دراماتيكية في صناعة أشباه الموصلات، حيث تحولت من شركة اختبارات تركز على الأجهزة المحمولة إلى قوة مهيمنة في التحقق من البنية التحتية للذكاء الاصطناعي. ومع استحواذ الذاء الاصطناعي على أكثر من 60% من إجمالي الإيرادات اعتبارًا من أواخر عام 2025 ، وضعت الشركة نفسها عند المنعطف الحرج حيث تلتقي الرقائق المتطورة بالنشر في العالم الحقيقي. يستهدف نموذج الأرباح "الدائم" (evergreen) الذي قدمته الإدارة مؤخرًا تحقيق إيرادات سنوية تبلغ 6 مليارات دولار وأرباح غير مبنية على المبادئ المحاسبية المقبولة عمومًا (non-GAAP) للسهم الواحد تتراوح بين 9.50 و11.00 دولارًا. وتؤكد نتائج الربع الرابع من عام 2025 هذا التحول: إيرادات قياسية بلغت 1.083 مليار دولار، ونمو سنوي بنسبة 44% مدفوعًا بالكامل تقريبًا بالطلب على أجهزة اختبار الذكاء الاصطناعي.

يمتد الخندق التقني للشركة إلى ما هو أبعد من معدات الاختبار الآلية التقليدية. يعالج حل UltraPHY 224G من تيرادين معدلات البيانات الناشئة البالغة 224 جيجابت في الثانية والضرورية لمجموعات الذكاء الاصطناعي من الجيل التالي ، بينما يستهدف جهاز Magnum 7H دورة ذاكرة HBM4 القادمة - وهو سوق تبلغ فيه كثافة الاختبار 10 أضعاف ذاكرة DRAM القياسية. ويضع المشروع المشترك مع MultiLane شركة تيرادين في موقع يسمح لها بالاستحواذ على سوق اختبارات التوصيل عالي السرعة من الرقاقة إلى مركز البيانات. وفي الوقت نفسه، يتجه قطاع الروبوتات نحو "الذكاء الاصطناعي المادي" (Physical AI)، من خلال دمج نماذج التعلم العميق في الروبوتات التعاونية التي تتكيف مع البيئات الديناميكية. وسيدعم مركز تصنيع استراتيجي في ديترويت التوسع بمقدار ثلاثة أضعاف مع كبار عملاء التجارة الإلكترونية في عام 2026.

لا تزال الرياح الجيوسياسية المعاكسة قابلة للإدارة ولكنها تتطلب ملاحة يقظة. وفي حين مثلت الصين تاريخياً 25-30% من الإيرادات ، فإن تحول إدارة ترامب من "افتراض الرفض" إلى المراجعات "على أساس كل حالة على حدة" لصادرات الحوسبة المتقدمة يوفر مرونة تنظيمية. ومع ذلك، فإن الرسوم الجمركية بنسبة 25% على مكونات أشباه الموصلات المتقدمة التي تمر عبر المرافق الأمريكية تعقد سلاسل التوريد العالمية. وتعد محفظة براءات الاختراع الضخمة لشركة تيرادين، والتي تضم أكثر من 5000 براءة اختراع، بمثابة درع قانوني ورادع تكنولوجي. وتعزز الشراكة مع TSMC الريادة في منهجيات تكديس الرقائق ثلاثية الأبعاد الضرورية لهياكل HBM4 وUCIe.

تتركز أطروحة الاستثمار على التموضع الهيكلي للسوق وليس الزخم الدوري. تسيطر تيرادين على 50% من حصة السوق في اختبار "XPU" وتستهدف 30% في اختبار وحدة معالجة الرسومات (GPU). وفي حين أن تركيز العملاء وضغوط البيع المؤسسي تشكل مخاطر قصيرة الأجل ، فإن توجيهات الإدارة للربع الأول من عام 2026 بإيرادات تتراوح بين 1.15 و1.25 مليار دولار تشير إلى مسار مستدام. ويؤدي تقارب فوتونيات السيليكون وذاكرة HBM4 وروبوتات الذكاء الاصطناعي المادي إلى خلق مسارات توسع متعددة. بالنسبة للمستثمرين، تمثل تيرادين طبقة معمارية أساسية تمكن من الانتقال إلى النشر على نطاق الإنتاج.

Chumtrades xauusd هل انتهت الموجة B؟الذهب – الخطة اليومية

هل انتهت الموجة B؟

→ لا يوجد تأكيد حتى الآن.

العوامل الكلية ومعنويات السوق

تم إلغاء المفاوضات بين الولايات المتحدة وإيران. لا تزال المخاطر الجيوسياسية قائمة، لكنها غير كافية لإطلاق موجة صعود جديدة.

شهد الذهب جلسة تداول هادئة نسبيًا، ولم يتمكن من اختراق المستوى المحوري قرب 5,100، مع تراجع معتدل خلال جلسة الولايات المتحدة.

أغلقت الشمعة اليومية على شكل Spinning Top، ما يعكس حالة من التردد والتذبذب وغياب الزخم اللازم للاختراق.

👉 العوامل الكلية تدعم السعر، لكنها لا تدفع باتجاه اتجاه صاعد فوري.

البنية الفنية والرؤية

لا يزال السعر يتحرك داخل قناة هابطة.

على إطار الساعة (H1)، تمكن السعر من اختراق المستوى المحوري 4,888، ما يشير إلى ارتداد فني.

مع ذلك، على الأطر الزمنية الأكبر لا تزال البنية العامة هابطة، ولا يوجد تأكيد على انعكاس الاتجاه.

→ لذلك تُعتبر الارتفاعات الحالية تصحيحات (Pullbacks) ضمن اتجاه هابط.

المستويات المهمة

الدعم: 4,810 | 4,830 | 4,700–4,750 | 4,650–4,624

المقاومة: 4,950–5,000 | 5,100

سيناريوهات التداول اليومية

الاستراتيجية الرئيسية: البيع عند الارتداد داخل القناة الهابطة.

البحث عن فرص SELL بالقرب من مناطق المقاومة بهدف تكوين قيعان أدنى.

يمكن التفكير في البيع مع الزخم إذا تم كسر المنطقة 4,882–4,890 بوضوح نحو الأسفل مع تأكيد على إطار H2 أو H4، والهدف قرب 4,810.

لا يتم التفكير في الشراء (BUY) طالما السعر يتحرك داخل القناة الهابطة.

👉 فقط في حال اختراق السعر والثبات فوق 5,100 يمكن البدء في إعادة تقييم سيناريو الشراء مع الاتجاه.

👉 التراجعات الأعمق تُعتبر مناطق محتملة لشراء متوسط الأجل (Swing BUY) وليست صفقات شراء قصيرة الأجل في الوقت الحالي.

ملاحظة: السوق يمر بمرحلة «اختبار الثقة». يُفضّل التركيز على التداول من المناطق، الالتزام بالاتجاه، تقليل حجم العقود وتجنّب FOMO.

الذهب يشهد تقلبات حادة، والمتداولون يواجهون صعوبات1️⃣ الاتجاه الرئيسي

السعر يتحرك ضمن اتجاه صاعد متوسط المدى.

خط الاتجاه الصاعد (الخط المتقطع) يعمل كـ دعم ديناميكي.

2️⃣ المقاومة المهمة

منطقة المقاومة 5100 في الأعلى هي المنطقة التي تم رفض السعر عندها عدة مرات.

تُعد هذه منطقة عرض قوية، مع احتمال كبير لظهور ضغط بيعي عند عودة السعر إليها.

3️⃣ أقرب دعم

منطقة الدعم في منتصف الرسم البياني تتطابق مع:

4887 – 4885 وخط الاتجاه الصاعد

منطقة تجميع سابقة

→ تشكّل منطقة دعم بتلاقي العوامل (Confluence Support)

4️⃣ دعم أعمق

منطقة الدعم 4697 – 4695 مع الفجوة السعرية أسفلها تمثل آخر دعم قوي.

إذا كسر السعر خط الاتجاه والدعم القريب → فمن المحتمل أن ينجذب نحو هذه المنطقة لملء الفجوة.

📌 إعدادات التداول

شراء الذهب (BUY GOLD): 4887 – 4885

إيقاف الخسارة: 4877

جني الأرباح: 100 – 300 – 500 نقطة

بيع الذهب (SELL GOLD): 5100 – 5098

إيقاف الخسارة: 5110

جني الأرباح: 100 – 300 – 500 نقطة

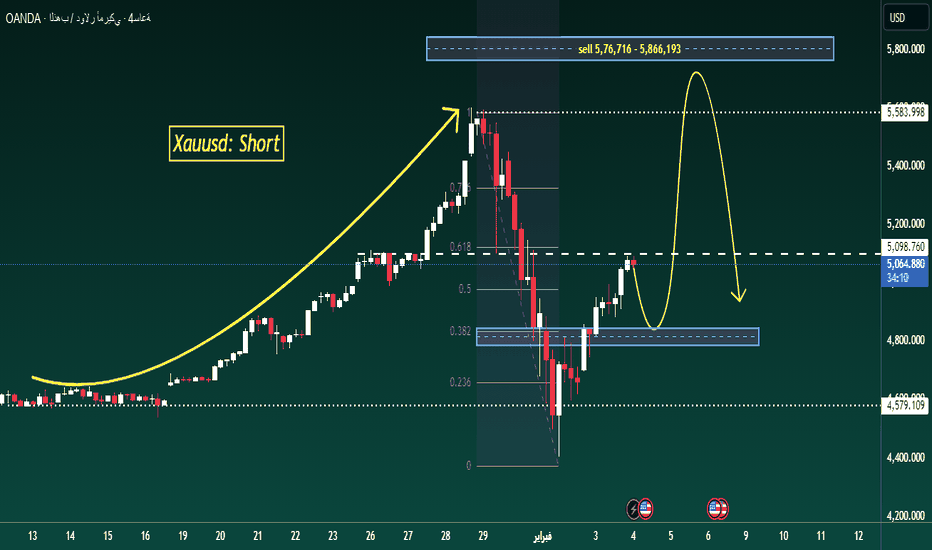

XAUUSD – بريان | نظرة فنية H4XAUUSD – بريان | نظرة فنية على إطارات الأربع ساعات – اتجاه مائل للبيع بعد انتهاء الارتفاع

لقد أكمل الذهب توسعًا قويًا نحو الأعلى ويظهر الآن علامات واضحة على استنفاد الاتجاه في إطار الأربع ساعات. بعد تسجيل ارتفاع حاد، فشل السعر في الحفاظ على القبول فوق القمم الأخيرة وانتقل بسرعة إلى حركة تصحيحية عميقة، مما يشير إلى تغيير في السيطرة على السوق على المدى القصير.

من منظور هيكلي، انتقل السوق من دافع → توزيع → تصحيح، مما يميل نحو اتجاه البيع بينما يبقى السعر محدودًا تحت مقاومة رئيسية.

هيكل السوق وسياق فيبوناتشي

توقفت الارتفاعات الأخيرة بالقرب من منطقة المقاومة العليا، تلتها رفض قوي.

استعاد السعر عمقًا كبيرًا في منطقة فيبوناتشي 0.618–0.75، مما يؤكد أن الحركة نحو الأسفل ليست تراجعًا طفيفًا بل تصحيحًا ذا مغزى.

تشير الحركة السعرية الحالية إلى تكوين قمم منخفضة، مما يبقي ضغط البيع نشطًا على الارتفاعات.

طالما فشل السعر في استعادة القبول فوق مستويات الانهيار السابقة، يبقى الهيكل الهابط ساريًا.

المناطق الرئيسية التي يجب مراقبتها

منطقة البيع الرئيسية

5,716 – 5,866

هذه هي منطقة العرض الرئيسية ومنطقة السيولة للبيع على إطار الأربع ساعات. من المحتمل أن تجذب أي ارتفاع تصحيحي إلى هذه المنطقة البائعين، خاصة إذا أظهر السعر ترددًا أو رفضًا.

منطقة رد الفعل المتوسطة

حول منطقة تصحيح فيبوناتشي 0.5–0.618، حيث قد تتوقف الارتفاعات قصيرة المدى قبل الاستمرار نحو الأسفل.

أهداف الجانب السلبي / الطلب

تظل منطقة الدعم السفلي بالقرب من 4,800–4,850 هي المنطقة السلبية الرئيسية الأولى التي يجب مراقبتها.

ستعرض الاستمرار الأعمق منطقة 4,600–4,500، حيث قد تحاول الطلبات الأوسع امتصاص ضغط البيع.

السياق الكلي (باختصار)

أساسيًا، يواجه الذهب عواصف من عدم اليقين المستمر حول توقعات أسعار الفائدة. تستمر التعليقات الأخيرة للبنوك المركزية في الإشارة إلى الحذر تجاه تخفيضات الأسعار على المدى القريب، مما يحافظ على العوائد الحقيقية مدعومة ويحد من مكاسب الذهب على المدى القصير. يتماشى هذا السياق مع التصحيح الفني الحالي ومرحلة التوزيع.

نظرة على التداول

الاتجاه: بيع / بيع على الارتفاعات

التركيز: بيع الارتفاعات التصحيحية في مناطق المقاومة

ملاحظة المخاطر: تجنب ملاحقة السعر عند القيعان؛ دع الهيكل والمستويات توجه الدخول

في هذه المرحلة، الصبر هو المفتاح. بيع القوة عند المناطق المعرفة مسبقًا يقدم احتمالية أعلى من توقع القيعان.

يرجى الرجوع إلى الرسم البياني لمستويات فيبوناتشي، وتغير الهيكل، والمناطق المباعة المحددة.

✅ تابع قناة TradingView لتلقي التحديثات المبكرة حول هيكل السوق، وتحولات السيولة، والمناطق ذات الاحتمالية العالية.

هل تستطيع أمريكا كسر احتكار الصين للمعادن الأرضية النادرة؟تقف شركة USA Rare Earth (Nasdaq: USAR) في قلب الطموح الصناعي الأمريكي الأكثر جرأة منذ عقود. تتبنى الشركة استراتيجية متكاملة "من المنجم إلى المغناطيس" تهدف إلى كسر قبضة الصين على العناصر الأرضية النادرة، وهي مواد بالغة الأهمية تدخل في صناعة كل شيء من السيارات الكهربائية إلى مقاتلات F-35. ومع سيطرة الصين على 70% من التعدين العالمي وأكثر من 90% من قدرات التكرير، تواجه الولايات المتحدة ضعفاً استراتيجياً يهدد قدراتها الدفاعية وتحولها الطاقي. وقد أدت القيود الصينية الأخيرة على تصدير الغاليوم والجرمانيوم إلى تسريع الجدول الزمني للشركة، حيث يستهدف الإنتاج التجاري الآن أواخر عام 2028.

يعتمد نجاح الشركة على دعم حكومي استثنائي وضخ ضخم لرؤوس الأموال. توفر رسالة نوايا بقيمة 1.6 مليار دولار من وزارة التجارة، إلى جانب استثمار خاص بقيمة 1.5 مليار دولار، تمويلاً محتملاً قدره 3.1 مليار دولار. ستستحوذ الحكومة على حصة ملكية بنسبة 10%، مما يشير إلى شراكة غير مسبوقة بين القطاعين العام والخاص في البنية التحتية الحيوية. يدعم هذا التمويل سلسلة القيمة بأكملها: الاستخراج في مستودع "راوند توب" في تكساس، والفصل الكيميائي في كولورادو، وتصنيع المغناطيس المتقدم في أوكلاهوما. ويعد منجم "راوند توب" فريداً من الناحية الجيولوجية، حيث يحتوي على 15 من أصل 17 عنصراً نادراً.

بعيداً عن المعادن، يمثل المشروع اختباراً للمرونة الصناعية الأمريكية. تؤسس مبادرة "Project Vault" لإدارة ترامب احتياطياً معدنياً استراتيجياً بقيمة 12 مليار دولار. وتخلق التحالفات الدولية مع أستراليا واليابان والمملكة المتحدة شبكة من سلاسل التوريد "الصديقة" المصممة لمواجهة نفوذ بكين. كما يوفر استحواذ الشركة على "Less Common Metals" البريطانية خبرة تكرير حيوية غير متوفرة حالياً خارج الصين. وفي يناير 2026، حققت الشركة إنجازاً بإنتاج أول دفعة من مغناطيسات النيوديميوم في مصنعها بأوكلاهوما، مما أثبت قدراتها التقنية.

لا يزال المسار المحفوف بالمخاطر قائماً، حيث يشير النقاد إلى تأخيرات في المواعيد وبيع المطلعين لأسهمهم. وقد زعم بائعو الأسهم على المكشوف وجود احتمال لهبوط بنسبة 75%، مشككين في عمر المعدات وأساليب الترويج. ومع ذلك، فإن الضرورة الاستراتيجية لا يمكن إنكارها: فبدون قدرة محلية على إنتاج الأتربة النادرة، لا يمكن للولايات المتحدة الحفاظ على تفوقها التكنولوجي. إن هدف الشركة لعام 2030 المتمثل في معالجة 8000 طن من الأتربة الثقيلة سنوياً سيعيد تشكيل سلاسل التوريد العالمية، ويحدد ما إذا كانت أمريكا ستستعيد سيادتها الصناعية.

آفاق فنية لـ XAUUSD – H2XAUUSD – النظرة الفنية H2: إعادة بناء الهيكل الصعودي مع صعود المعادن الثمينة | لانا ✨

عادت المعادن الثمينة إلى دائرة الضوء مع ارتفاع حاد في سعر الفضة، مما أضاف زخمًا إلى مجموعة المعادن الأوسع. في هذا السياق، تظهر علامات إعادة بناء الهيكل للذهب بعد تصحيح صحي، مما يمهد الطريق لاستمرار محتمل.

📈 الهيكل السوقي والسياق الفني

بعد هبوط اندفاعي قوي، تمكن الذهب من الدفاع بنجاح عن منطقة الدعم القوية 4,420 – 4,450، حيث تدخل المشترون بشكل حاسم. منذ ذلك الحين، شكل السعر قيعان متزايدة على طول خط اتجاه صاعد، مما يشير إلى تحول من التوزيع إلى التعافي.

تشير حركة السعر الحالية إلى أن هذه الخطوة تصحيحية-صعودية، وليست فقط ارتدادًا قصير الأمد.

🔍 المستويات الرئيسية لمراقبتها

دعم قوي: 4,420 – 4,450

تظل هذه المنطقة هي القاعدة الهيكلية. طالما أن السعر يبقى فوقها، تظل السيناريوهات الصعودية صالحة.

مقاومة متوسطة / منطقة رد فعل: ~5,050 – 5,080

يت consolidating السعر حاليًا هنا، ممتصًا للعرض بعد الارتفاع.

المقاومة التالية: ~5,135

إن كسر نظيف والقبول فوق هذا المستوى سيؤكد قوة الاستمرارية.

الأهداف العليا: ~5,300 – 5,350

متوافقة مع امتدادات فيبوناتشي ومناطق العرض السابقة.

الهدف الأعلى: ~5,580

سوف يكون مفعلًا فقط إذا تسارعت الزخم الصعودي عبر سوق المعادن.

🎯 السيناريوهات الصعودية

إذا استمر الذهب في احترام خط الاتجاه العلوي واحتفظ بمستوى 5,000 النفسي:

قد يوفر الانسحاب القصير إلى 5,000–5,050 هيكلًا للاستمرار.

القبول فوق 5,135 يفتح الطريق نحو 5,300+.

قد يؤدي الزخم القوي، المدعوم بانفراجة الفضة، إلى تمديد الحركات نحو 5,580.

تُعتبر أي تراجعات نحو الدعم حاليًا تصحيحات بناءة، وليست ضعفًا.

🌍 رؤى بين الأسواق

يسلط ارتفاع الفضة الحاد الضوء على الطلب المتجدد عبر المعادن الثمينة، وعادة ما يعمل كإشارة رائدة لقوة القطاع الأوسع. تدعم هذه الخلفية فكرة أن التصحيح الأخير للذهب كان إعادة ضبط، وليس عكسًا.

🧠 وجهة نظر لانا

يعيد الذهب بناء هيكله الصعودي خطوة بخطوة. التركيز ليس على مطاردة السعر، ولكن على كيفية استجابة السعر عند المستويات الرئيسية. طالما أن الهيكل والزخم يبقيان متماشيين، فإن الاتجاه الأوسع يبقى بناءً.

✨ انتظر بصبر، واحترم المناطق، ودع السوق يؤكد التوسع التالي.

XAUUSD (H3) – خطة ليامXAUUSD (H3) – خطة ليام

عادت الطلبات على الملاذ الآمن، لكن الهيكل لا يزال تصحيحيًا | تداول المناطق، وليس العناوين

ملخص سريع

ارتفعت أسعار الذهب ليوم الثاني حيث أ revived التوترات الأمريكية الإيرانية الطلب على الملاذ الآمن. في الوقت نفسه، فإن التوقعات لتخفيضات أسعار الفائدة من الاحتياطي الفيدرالي تبقي الدولار الأمريكي في موقف دفاعي، مما يدعم عادة الأصول غير المدرة للعائد مثل الذهب. ومع ذلك، مع اقتراب بيانات ADP وISM لخدمات PMI، يمكن أن تتصاعد التقلبات قصيرة المدى بسرعة — وهذا هو المكان الذي يميل فيه الذهب إلى تشغيل السيولة قبل اختيار الاتجاه.

نهجي: احترام الرياح الماكرو، ولكن التنفيذ بناءً على الهيكل.

السياق الكلي

عادة ما يستفيد الذهب عندما:

ترتفع المخاطر الجيوسياسية (تدفقات المخاطر السلبية)،

تزداد توقعات تخفيض أسعار الفائدة (عائدات حقيقية أقل)،

يضعف الدولار الأمريكي أو يكافح للحفاظ على انتعاش.

ومع ذلك، غالبًا ما تنتج جلسات ما قبل البيانات تحركات وهمية. من المحتمل أن "يختبر" السوق كلا الجانبين قبل الالتزام.

الرؤية الفنية (H3 – بناءً على الرسم البياني)

ارتفع السعر بشكل حاد من القاع الأخير، لكن هيكل التأرجح العام لا يزال في مرحلة التصحيح / إعادة التوازن بعد زخم رئيسي إلى الأسفل.

المناطق الرئيسية على الرسم البياني:

هدف العرض الرئيسي / الهدف المتميز: 5570 – 5580

هذه هي منطقة "رد فعل البيع" الواضحة إذا ارتفع السعر.

منطقة القرار الحالية: حوالي 5050 – 5100

يدفع السعر مرة أخرى إلى مستوى رئيسي في المنتصف — حيث يجب أن يثبت الاستمرار القبول.

قاعدة الطلب العميقة / السيولة: 4408، ثم 4329

إذا فشل السوق في الحفاظ على الدعم الأعلى، فهذه هي المغناطيسات التالية لسيولة البيع.

هذه حالة كلاسيكية: ارتداد → إعادة اختبار → بيئة قرار.

سيناريوهات التداول (أسلوب ليام: تداول المستوى)

السيناريو أ: ارتداد استمراري

إذا احتفظ السعر فوق القاعدة الحالية واستمر في استعادة المستويات:

يمكن أن يمتد التدوير الصاعد نحو 5200 → 5400 → 5570–5580

توقع ردود فعل بالقرب من كل منطقة مقاومة، خاصة عند الاقتراب من المتميز.

المنطق: تدفقات الملاذ الآمن + دولار أمريكي أضعف يمكن أن تغذي الاستمرارية، ولكن فقط إذا قبل السعر أعلى من المنتصف.

السيناريو ب: رفض وتدوير نحو الأسفل

إذا فشل السعر في البقاء فوق 5050–5100 وطبع الرفض:

توقع تراجعًا إلى الطلب السابق.

يفتح الاستمرار الأعمق نحو 4408، ثم 4329.

المنطق: عادةً ما تعيد الارتفاعات التصحيحية توزيع المراكز قبل الساق التالية للأسفل، خاصة حول البيانات الرئيسية.

ملاحظات التنفيذ

مع اقتراب بيانات ADP + ISM، تجنب مطاردة الشموع.

انتظر حتى يلامس السعر المنطقة ويظهر رد فعل واضح.

تداول أقل إذا اتسعت الفروق.

تركيزي:

إذا قبل السعر أعلى من المنتصف، سأحترم الارتداد. إذا تم رفضه، سأتعامل مع الحركة على أنها ارتفاع تصحيحي وسأبحث عن تدوير نحو الأسفل. في كلتا الحالتين، أتناول مستويات — وليس عناوين.

— ليام

الموجة B ارتدت بنسبة 15% — هل مستوى 4,400 هو القاع النهائي للذهبالموجة B ارتدت بنسبة 15% — هل مستوى 4,400 هو القاع النهائي للذهب؟

بعد الارتفاع القوي خلال جلسة آسيا يوم أمس، دخل الذهب في مرحلة تذبذب وتراكم خلال جلستي أوروبا والولايات المتحدة، مع محاولة اختراق فاشلة في النصف الأخير من الجلسة الأمريكية.

في جلسة آسيا اليوم، اخترق السعر نطاق التراكم 4,882 – 4,960، مما يؤكد هذا النطاق كقاعدة جديدة لصالح المشترين.

منذ منطقة 4,404، ارتفع الذهب بنحو 15%، مدفوعًا بعمليات الشراء عند القيعان، إلى جانب تصاعد التوترات الجيوسياسية بين الولايات المتحدة وإيران. وتبقى هذه التطورات الجيوسياسية محركًا رئيسيًا للسوق، إلى جانب البيانات الاقتصادية المنتظرة خلال هذا الأسبوع.

من منظور نظرية موجات إليوت، يُعتبر مستوى 4,400 قاع الموجة A. ويقع السوق حاليًا في مرحلة الارتداد التصحيحي للموجة B، مع أهداف محتملة عند مناطق 5,140 – 5,200 – 5,220.

بعد اكتمال الموجة B، هناك احتمال لتشكّل الموجة C. عندها، يجب مراقبة إشارات الضعف والتوزيع السعري، وانتظار انتهاء تصحيح الموجة C لتحديد مناطق دعم جديدة لفرص الشراء المتوسط (Swing Buy).

مناطق الدعم:

4,990–4,950 | 4,880–4,890 | 4,780–4,750 | 4,650–4,624

مناطق المقاومة:

5,140 | 5,200 | 5,220

ملاحظة:

لا تزال تقلبات السوق مرتفعة، رغم أنها أضيق مقارنة بالأيام السابقة. يُنصح بالتداول بحذر شديد مع الالتزام الصارم بإدارة رأس المال ووقف الخسارة.

التنويع المنهجي بعيدًا عن وول ستريت

في الوقت الذي يقترب فيه مؤشر S&P 500 من أعلى مستوياته التاريخية من حيث التقييم خلال عامي 1999/2000 (مضاعف شيلر) ومع تعقّد المشهد الاقتصادي الكلي والجيوسياسي عالميًا، هل لا يزال من الممكن العثور على أسواق أسهم حول العالم تكون منخفضة السعر من الناحية الأساسية وجذابة من الناحية الفنية؟

أقترح هنا اتباع منهجية منظمة للبحث عن أسواق أسهم دولية تقع ضمن اتجاه صاعد طويل الأجل ولا تزال رخيصة جدًا مقارنة بوول ستريت (مع استخدام تقييم مؤشر S&P 500 كمرجع).

تم اختيار ثلاثة معايير للتقييم من أجل تحليل تقييم أسواق الأسهم العالمية بشكل فعّال، مع التركيز على أكبر 20 سوقًا من حيث القيمة السوقية.

1- مضاعف شيلر (نسبة CAPE)

تقيس نسبة CAPE نسبة السعر إلى الأرباح المعدلة دوريًا مستوى تقييم السوق من خلال مقارنة السعر بمتوسط الأرباح الحقيقية (المعدلة للتضخم) على مدى عشر سنوات.

تسمح هذه النسبة بتخفيف تأثير الدورات الاقتصادية والمحاسبية، وتُستخدم أساسًا لتقييم مدى غلاء السوق على المدى الطويل. تاريخيًا، يرتبط ارتفاع نسبة CAPE بعوائد مستقبلية أقل على مدى عدة سنوات.

2- إجمالي القيمة السوقية / الناتج المحلي الإجمالي) مؤشر بافيت (

تقارن هذه النسبة القيمة الإجمالية للأسهم المدرجة في بلد ما بحجم اقتصاده الحقيقي )الناتج المحلي الإجمالي. (

وتوفر رؤية كلية لتقييم سوق الأسهم مقارنة بالقدرة الإنتاجية للاقتصاد. إن تجاوز النسبة لمستوى 100٪ بشكل كبير يشير إلى أن سوق الأسهم مُقيَّم بأعلى من الاقتصاد الحقيقي الكامن وراءه.

3- القيمة السوقية ) / الناتج المحلي الإجمالي + ميزانية البنك المركزي (

يُعد هذا المؤشر نسخة موسّعة من مؤشر بافيت، حيث يدمج ميزانية البنك المركزي )إجمالي الأصول(في المقام.

ويهدف إلى أخذ تأثير السياسات النقدية التوسعية على أسعار الأصول المالية في الاعتبار. وقد يشير مستوى أقل للنسبة إلى أن تقييم السوق مدعوم جزئيًا بالسيولة النقدية وليس فقط بالنمو الاقتصادي.

يعرض الجدول أدناه أسواق الأسهم من الأعلى سعرًا إلى الأدنى سعرًا بناءً على متوسط معايير التقييم الثلاثة. تُظهر أسواق مثل البرازيل وبولندا والصين والمكسيك وكوريا الجنوبية اتجاهات صاعدة قوية على المدى الطويل من الناحية الفنية، ولا تزال تمتلك إمكانات كبيرة للحاق بتقييم مؤشر .S&P 500 وتُعد هذه الأسواق استراتيجيات جيدة للتنويع. يجب الانتباه جيدًا لتوقيت الدخول، إذ لا يتم شراء السوق إلا بعد مرحلة تصحيح وعودة إلى مستوى دعم فني رئيسي.

4- منهجية التصنيف

قمت بتخصيص ترتيب لكل نسبة) =1 السوق الأعلى سعرًا / النسبة الأعلى، 20 = السوق الأقل سعرًا / النسبة الأدنى (.

بعد ذلك، تم حساب متوسط هذه الترتيبات لكل سوق لإنشاء عمود تلخيصي بعنوان "النتيجة المتوسطة".

وفقًا لهذه الخلاصة، تُعد الولايات المتحدة والهند واليابان من بين أغلى الأسواق، تليها أوروبا الغربية، ثم أسواق أكثر جاذبية من حيث التقييم مثل الصين وبولندا والبرازيل ضمن فئة الأسواق الناشئة.

يوضح الرسم البياني أدناه الاتجاه الصاعد طويل الأجل لسوق الأسهم البولندية على الأطر الزمنية الشهرية والأسبوعية واليومية.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

هل سيشهد الذهب اختراقًا آخر؟ 03-02-26📉 1️⃣ خط الاتجاه (Trendline)

🔹 الاتجاه الرئيسي: لا يزال هابطًا (BEARISH)

السعر لا يزال يتداول أسفل خط الاتجاه الهابط متوسط المدى المرسوم من القمة اليسرى → لا يزال البائعون يسيطرون على الهيكل العام للسوق.

🔹 الاتجاه قصير المدى: تصحيح فني (TECHNICAL PULLBACK)

شكّل السعر خط اتجاه صاعد قصير المدى من أحدث قاع → وهذا مجرد ارتداد تصحيحي ضمن الاتجاه الهابط الأكبر.

➡️ يتحرك السعر حاليًا بشكل متضاغط داخل نموذج مثلث (خط اتجاه هابط في الأعلى + خط اتجاه صاعد في الأسفل) → من المحتمل حدوث حركة اختراق قوية قريبًا.

🟥 2️⃣ مناطق المقاومة (Resistance Zones)

🔹 المقاومة القريبة: 4,998 – 5,000

منطقة كسر سابقة

تتوافق مع خط الاتجاه الهابط

➡️ احتمال مرتفع لظهور ضغط بيعي عند إعادة الاختبار

🔹 المقاومة الرئيسية: 5,263 – 5,265

منطقة عرض قوية سابقة

مستوى امتداد فيبوناتشي 1.618

➡️ فقط الاختراق القوي فوق هذه المنطقة يمكن أن يؤكد انعكاس الاتجاه

🟩 3️⃣ مناطق الدعم (Support Zones)

🔹 الدعم القريب: 4,683 – 4,685

قاعدة التماسك الحالية

يتوافق مع خط الاتجاه الصاعد قصير المدى

➡️ إذا صمد هذا المستوى → يمكن للسعر الارتداد لإعادة اختبار المقاومة

🔹 دعم أعمق: 4,590 – 4,600

قاع هيكلي سابق

➡️ كسر هذه المنطقة هبوطًا سيؤكد استمرار الاتجاه الهابط واحتمال تسجيل قيعان جديدة

🔻 بيع الذهب (SELL GOLD): 4,998 – 5,000

إيقاف الخسارة: 5,010

جني الأرباح: 200 نقطة – 400 نقطة – مفتوح

🔺 شراء الذهب (BUY GOLD): 4,683 – 4,685

إيقاف الخسارة: 4,673

جني الأرباح: 200 نقطة – 400 نقطة – مفتوح

هل تستطيع L3Harris تبرير علاوة مكرر الربحية البالغة 40 مرة؟لقد فرضت شركة L3Harris Technologies نفسها كـ "مبتكر موثوق" (Trusted Disruptor) في المشهد الدفاعي العالمي، حيث نجحت في سد الفجوة بين عمالقة الطيران التقليديين والمبتكرين التكنولوجيين الأذكياء. تعمل الشركة عبر مجالات الفضاء والجو والبر والبحر والأمن السيبراني، وتتماشى مع أولويات الأمن القومي الأكثر أهمية في وقت من المتوقع أن يصل فيه الإنفاق الدفاعي العالمي إلى 2.6 تريليون دولار بحلول نهاية عام 2026.

تعتبر الرياح الجيوسياسية المواتية كبيرة للغاية:

أوروبا: دفعت الحرب في أوكرانيا نحو إعادة تسليح أوروبية شاملة، حيث أنفقت روسيا ما يقرب من 157 مليار دولار على الدفاع في عام 2025 وحده.

آسيا والمحيط الهادئ: يؤدي التوسع العسكري الصيني إلى إنفاق غير مسبوق، حيث تتجاوز ميزانيات الدفاع الإقليمية الآن 530 مليار دولار سنوياً.

العقود الدولية: فازت الشركة مؤخراً بعقد بقيمة 2.2 مليار دولار لنظام الإنذار المبكر والتحكم المحمول جواً في كوريا الجنوبية.

أعلنت الشركة أن عام 2025 كان "نقطة تحول واضحة" بإيرادات بلغت 21.9 مليار دولار. ومع ذلك، أظهرت نتائج الربع الرابع بعض التعقيدات؛ حيث بلغت الإيرادات 5.6 مليار دولار، وهي أقل من التوقعات بنسبة 2.95% بسبب إغلاق حكومي دام 43 يوماً أدى إلى تأخير منح العقود.

في أوائل عام 2026، برز تطور تحولي مع إطلاق وزارة الحرب لـ "استراتيجية تحول الاستحواذ". أصبحت L3Harris الشريك الأول في هذا الإطار، حيث تلقت استثماراً بقيمة مليار دولار في قطاع حلول الصواريخ. تخطط الشركة لطرح هذه الوحدة للاكتتاب العام (IPO) في النصف الثاني من عام 2026. بفضل محفظة براءات اختراع تضم 3,908 براءة اختراع، تظل الشركة حجر الزاوية في القاعدة الصناعية الدفاعية الحديثة. ومع ذلك، يجب على المستثمرين موازنة هذا الموقع الاستثنائي مقابل التقييم المرتفع الذي يقترب من 40 ضعف الأرباح، مما يترك مجالاً ضيقاً لأي تعثر في التنفيذ.

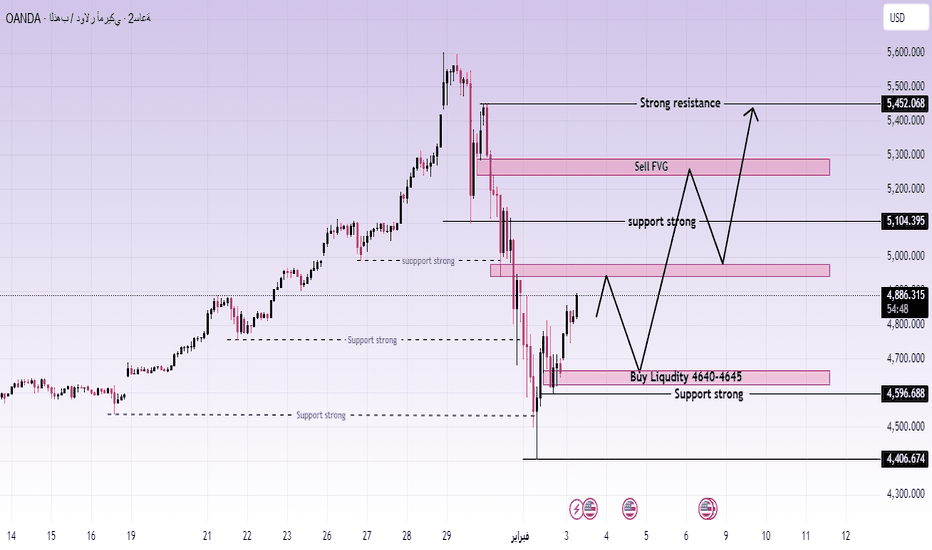

متوقع فني XAUUSD - H2XAUUSD – نظرة فنية على الإطار الزمني H2: السيناريو 3 – ارتداد تصحيحي قبل القرار التالي | لانا ✨

يظهر الذهب علامات على الاستقرار بعد عمليات بيع قوية، وقد يُفضل حركة السعر اليوم السيناريو 3: ارتداد تصحيحي. هذه ليست انقلاباً كاملاً في الاتجاه بعد، ولكنها مرحلة انتعاش محتملة إلى مناطق عدم التوازن الرئيسية، حيث سيقرر السوق سواء للمتابعة نحو الأسفل أو لإعادة بناء الهيكل لارتداد أوسع.

📈 هيكل السوق والسياق

كانت الحركة الأخيرة نحو الأسفل اندفاعية، مما أدى إلى إزالة العديد من الدعائم وخلق انزياح هبوطي واضح.

السعر الآن يتفاعل من قاعدة أدنى، مما يشير إلى أن ضغط البيع يتباطأ وأن تصحيحاً فنياً يمكن أن يتطور.

في هذا السياق، التركيز على كيفية تفاعل السعر في مناطق FVG/الإمداد أعلاه، وليس على مطاردة الحركات في منتصف النطاق.

🔍 المناطق الرئيسية للمراقبة اليوم

سيولة الشراء / دعم القاعدة: 4640 – 4645

هذه هي منطقة الاستقرار الحالية وأهم منطقة يجب الدفاع عنها لأي سيناريو ارتداد.

منطقة دعم FVG: 4953 – 4958

الهدف الرئيسي الأول نحو الأعلى لارتداد تصحيحي. قد تعمل هذه المنطقة كحقل جذب للسعر، ولكن أيضًا كمنطقة تفاعل.

بيع FVG (إمداد علوي): ~5250 – 5320

إذا تمدد الارتداد، تصبح هذه المنطقة هي منطقة المقاومة التالية حيث قد يعود ضغط البيع.

مقاومة قوية: ~5452

هدف أعلى ممكن فقط إذا أظهر السعر قبولاً واضحاً وإعادة بناء الاتجاه فوق المستويات الرئيسية.

محور هيكلي: ~5104

مستوى متوسط رئيسي. القبول فوقه سيقوِّي فرضية الارتداد.

🎯 السيناريو 3 – خطة الارتداد التصحيحي

إذا ظل السعر فوق 4640–4645 واستمر في بناء قيعان أعلى، قد يحاول السوق الدفع مرة أخرى إلى عدم التوازن:

مسار الانتعاش الأول: 4640–4645 → 4953–4958

إذا قبل السعر فوق مستوى الهيكل المتوسط: → 5104

التمديد (فقط مع قبول قوي): → 5250–5320

هدف أعلى (أقل احتمالاً اليوم): → 5452

هذا هو بيئة تركز على الهيكل: الارتداد صحيح طالما أن السعر يدافع عن القاعدة ويطبع متابعة صاعدة أكثر وضوحًا.

🧠 وجهة نظر لانا

الإعداد اليوم يميل نحو ارتداد مدفوع بالتصحيح، حيث يعيد السعر التوازن إلى المناطق الرئيسية بعد انخفاض حاد. أفضل نهج هو البقاء صبورًا، تتبع التفاعلات عند 4953–4958 و5250–5320، ودع الهيكل يؤكد ما إذا كان هذا الارتداد تصحيحيًا فقط أو بداية انتعاش أوسع.

✨ ابق هادئًا، احترم المناطق، ودع السعر يؤكد الحركة التالية.

XAUUSD (H2) – ليام اتجاه هبوطيXAUUSD (H2) – نظرة ليام الهبوطية

تم كسر الهيكل | ضغط البيع لا يزال سائدًا

ملخص سريع

تحول الذهب إلى مرحلة هبوطية واضحة بعد فشله في الثبات عند مستويات الدعم الرئيسية. لقد كسر التراجع القوي الهيكل الصاعد السابق، وتظهر الانتعاشات الأخيرة علامات ضعف بدلاً من التراكم.

في هذه المرحلة، لم يعد السوق في بيئة شراء عند الانخفاض. الأولوية هي بيع الانتعاشات، وليس التقاط القيعان.

هيكل السوق

تم إبطال الاتجاه الصاعد السابق بشكل حاسم بدافع هبوطي حاد.

السعر الآن يتداول دون الدعم السابق، الذي تحول إلى مقاومة.

تفتقر محاولات التعافي الأخيرة إلى الاستمرار وطبيعتها تصحيحية.

هذا يحافظ على الاتجاه الأوسع من اليوم إلى المدى القصير هبوطيًا.

المناطق الفنية الرئيسية

منطقة البيع الرئيسية: 5100 – 5110

الدعم السابق الذي تحول إلى مقاومة. هذه المنطقة تفضل ردود فعل البيع إذا تم إعادة اختبار السعر.

منطقة البيع الثانوية / منطقة السيولة: 4860 – 4900

من المتوقع أن يجذب الارتداد التصحيحي إلى هذه المنطقة البائعين مرة أخرى.

الدعم القريب: 4690 – 4700

منطقة دعم ضعيفة قد تتعرض للضغط إذا استأنف ضغط البيع.

أهداف هبوطية أعمق:

4400 – 4450، ثم 4120 إذا توسع الزخم الهبوطي.

خطة التداول (أسلوب ليام: بيع الهيكل)

السيناريو الرئيسي – بيع الانتعاشات

طالما أن السعر يبقى دون 5100، يجب اعتبار أي ارتداد تصحيحي. يُفضل ردود الفعل البيعية عند مناطق المقاومة والسيولة، مستهدفًا استمرار الهبوط أكثر.

السيناريو الثانوي – استمرارية الانهيار

فشل الثبات عند 4690 – 4700 سيؤكد الاستمرار في الاتجاه الهبوطي، مما يفتح الطريق نحو مناطق القيمة الأعمق.

إبطال

فقط استعادة قوية وقبول عائد فوق 5100 – 5150 سيجبر على إعادة تقييم الاتجاه الهبوطي.

ملاحظات رئيسية

تظل التقلبات مرتفعة بعد الانهيار.

تجنب الإقدام على عمليات شراء مبكرة ضد الهيكل.

دع السعر يصل إلى المقاومة، ثم نفذ الصفقة.

الاتجاه والهيكل أولاً، الآراء ثانياً.

تركيز الوقت الحالي:

بيع الانتعاشات بينما يظل الهيكل هبوطيًا.

لا يوجد صيد للقاع.

BTCUSDT – الإطار الزمني اليومي (D1) يُظهر السعر ضعفًا في الزخم الصاعد بعد كسر منطقة دعم مهمة بين 84,000 – 88,000، مما يؤكد تغيرًا في البنية السعرية على المدى القصير إلى المتوسط. تم تحديد منطقة البيع عند 81,000 ابتداءً من 17/02/2026 بعد إغلاق يومي أسفل الدعم. الأهداف المتوقعة عند 76,000 ثم 72,000، مع إدارة الصفقة حسب حركة السعر. الخروج من الصفقة يكون قبل أو في حدود 02/03/2026 أو عند ظهور إشارات انعكاس صاعد واضحة. السيناريو يبقى سلبيًا ما دام السعر أسفل 84,000.