التضخم الأمريكي بالفعل دون 2%؟

بعد الضجيج الجيوسياسي وبيانات سوق العمل الأمريكي، تشهد الأسبوع الثاني من شهر يناير عودة ملف التضخم الأمريكي إلى الواجهة من خلال صدور بيانات مؤشر أسعار المستهلك (CPI) ومؤشر أسعار المنتجين (PPI) .وبينما فاجأ التراجع الحاد للتضخم في شهر نوفمبر الأسواق، تشير مؤشرات التضخم في الوقت الحقيقي إلى أن التضخم قد عاد مجددًا إلى ما دون 2%. فهل هذا السيناريو واقعي؟ وهل يمكن القول إن التضخم الأمريكي قد تمت السيطرة عليه بما يسمح للاحتياطي الفيدرالي باستئناف خفض سعر الفائدة خلال الربع الأول من عام 2026؟

يوم الثلاثاء 13 يناير 2026 سيتم نشر بيانات التضخم الأمريكي وفق مؤشر CPI .ونذكّر بأن آخر قراءة أظهرت تراجع التضخم الاسمي إلى 2.7% والتضخم الأساسي إلى 2.6%. وقد فاجأ هذا التراجع الأسواق، ما يجعل الرهان الأساسي لبيانات 13 يناير هو تأكيد استئناف مسار تراجع التضخم في الولايات المتحدة.

من اللافت أن بعض مؤشرات التضخم في الوقت الحقيقي، والتي تحظى بمتابعة دقيقة من قبل الأسواق، ولا سيما مؤشرات CPI وPCE التي تقدمها Truflation، قد عادت بالفعل إلى هدف الاحتياطي الفيدرالي البالغ 2%، بل وحتى إلى ما دونه بقليل.

وتشير بيانات Truflation إلى أن تضخم CPI في الوقت الحقيقي يدور حول 1.9%، في حين أن تضخم PCE يقع قليلاً فوق 2%، لكنه لا يزال قريبًا جدًا من هدف الاحتياطي الفيدرالي. وتُحدَّث هذه المؤشرات يوميًا، ما يوفر قراءة استباقية لديناميكيات الأسعار قبل وقت طويل من صدور الإحصاءات الرسمية التي تصدر متأخرة. تاريخيًا، نجحت Truflation في رصد نقاط التحول في التضخم بشكل أسرع، وهو ما يفسر الاهتمام المتزايد بها من قبل المستثمرين المؤسساتيين.

وإلى جانب هذه المؤشرات المجمعة، تؤكد المكونات المتقدمة للتضخم أيضًا بيئة انكماشية. إذ تُظهر مؤشرات مديري المشتريات (PMI) الصادرة عن ISM، سواء في القطاع الصناعي أو الخدمي، تراجعًا جديدًا في المكونات المرتبطة بالأسعار. ويشير ذلك إلى أن الضغوط التضخمية في المراحل الأولى من سلسلة القيمة لا تزال في تراجع، مما يقلل من مخاطر عودة التضخم خلال الأشهر المقبلة.

أما قطاع العقارات، الذي كان لفترة طويلة المحرك الرئيسي لاستمرار التضخم، فلم يعد يشكل عامل خطر جوهري. إذ يُظهر مؤشر الإيجارات الصادر عن Zillow أن تضخم الإيجارات يقترب من 2%، ما يشير إلى أن عملية التطبيع قد اكتملت إلى حد كبير. ونظرًا للفجوة الزمنية بين أسعار الإيجارات في السوق وإدراجها في مؤشر CPI الرسمي، فإن هذه الاتجاهات تدعم استمرار تراجع تضخم بند السكن خلال النصف الأول من عام 2026.

وأخيرًا، يلعب عامل الطاقة دورًا داعمًا بوضوح لسيناريو تراجع التضخم. فقد أصبحت التغيرات السنوية في أسعار النفط سلبية، مما يولد تأثيرًا ميكانيكيًا ضاغطًا على التضخم العام ويحد من مخاطر الآثار الثانوية. وطالما استمرت هذه الديناميكية، فإنها تمثل حاجزًا قويًا أمام أي عودة محتملة للتضخم.

وفي هذا السياق، قد لا يكون السؤال المطروح هو ما إذا كان التضخم الأمريكي سيستقر دون 2%، بل كم من الوقت سينتظر الاحتياطي الفيدرالي قبل أن يترجم ذلك إلى قرارات في السياسة النقدية. وإذا ما أكدت بيانات CPI وPPI لشهر يناير المسار الذي ترسمه مؤشرات التضخم في الوقت الحقيقي، فقد تتعزز بسرعة توقعات الأسواق باستئناف خفض أسعار الفائدة اعتبارًا من الربع الأول من عام 2026.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

التحليل الأساسي

Gbpusd

� التحليل الفني (Technical Analysis)

• الاتجاه متوسط المدى صاعد بعد كسر واضح للقناة الهابطة السابقة.

• السعر قام بـ Breakout + Pullback على الترند الصاعد الجديد.

• حالياً الزوج في تصحيح قصير داخل اتجاه صاعد.

• ما زال السعر فوق دعم هيكلي مهم 1.3290.

🌊 التحليل الموجي (Elliott Wave)

• الهبوط السابق شكّل موجة تصحيحية مكتملة.

• الصعود من 1.3050 تقريبًا يمثل:

◦ موجة (1) صاعدة

◦ ثم تصحيح (2)

◦ ونحن الآن داخل موجة (3) لكن مع تذبذب داخلي.

•

• الهبوط الحالي هو تصحيح فرعي داخل الموجة الثالثة وليس انعكاسًا.

⏱ التحليل الزمني (Time Analysis)

• الزوج يتحرك بدورات تذبذب واضحة كل 10–15 شمعة H4.

• التوقيت الحالي يقع داخل نافذة تصحيح زمني قصيرة.

• متوقع انتهاء التصحيح خلال 1–2 يوم تداول.

🔢 التحليل الرقمي (Digital / Fibonacci)

• التصحيح الحالي وصل إلى:

◦ 38.2% فيبوناتشي ≈ 1.3390

•

• مستوى 50% فيبو = 1.3290 (دعم قوي جدًا).

• توافق رقمي بين:

◦ فيبو

◦ دعم أفقي

◦ FVG سابق

•

📰 التحليل الأساسي (Fundamental)

• الجنيه الإسترليني مدعوم نسبيًا مقابل الدولار.

• السوق يترقب:

◦ بيانات تضخم أمريكية

◦ أي إشارات ضعف بالدولار

•

• الأساسيات محايدة تميل للإيجابية للجنيه على المدى القصير.

🕯 البرايس أكشن (Price Action)

• شموع رفض واضحة قرب 1.3520 (منطقة عرض).

• لم يتم كسر دعم 1.3290 حتى الآن.

• البنية السعرية لا تزال Higher Lows.

🧱 الدعوم والمقاومات (Support & Resistance)

🔻 الدعوم:

• 1.3400 (دعم لحظي)

• 1.3290 – 1.3300 (دعم محوري قوي)

• 1.3200 (كسرها يلغي السيناريو الصاعد)

🔺 المقاومات:

• 1.3500 – 1.3550

• 1.3650

• 1.3800 (هدف ممتد)

📐 النماذج الفنية (Chart Patterns)

• Break & Retest Trendline

• قناة صاعدة قصيرة المدى

• Bullish Continuation Structure

🔣 النماذج الرقمية

• تكرار:

◦ Pullback → Higher Low → Continuation

•

• لا يوجد ضعف عددي حتى الآن.

🦋 نماذج الهارمونيك (Harmonic)

• احتمال تشكّل:

◦ Bullish Gartley عند 1.3290

•

• يدعم سيناريو الارتداد الصاعد.

🟩 مناطق العرض والطلب (Supply & Demand)

🟥 عرض:

• 1.3500 – 1.3550

• 1.3650 – 1.3700

🟩 طلب:

• 1.3400 – 1.3380

• 1.3290 – 1.3260 (الأقوى)

📍 نقاط التثبيت (Fixation Points)

• تثبيت صاعد: 1.3290

• تثبيت محوري: 1.3400

• تثبيت علوي: 1.3550

🎯 المنطقة المحورية (Pivot Zone)

• 1.3380 – 1.3400

• الثبات فوقها = استمرار صعود

• كسرها = اختبار 1.3290

🟢 التوصية (Trading Recommendation)

🟢 صفقة شراء (الأقوى – مع الاتجاه):

• Buy Zone: 1.3400 – 1.3380

• Stop Loss: 1.3340

• Targets:

◦ 🎯 1.3500

◦ 🎯 1.3600

◦ 🎯 1.3700

•

🔴 صفقة بيع مضاربية (من العرض):

• Sell Zone: 1.3520 – 1.3550

• Stop Loss: 1.3600

• Targets:

◦ 🎯 1.3420

◦ 🎯 1.3300

•

OVID Therapeutics (OVID) 1Mشركة OVID Therapeutics هي شركة تكنولوجيا حيوية تعمل على تطوير أدوية مخصصة لعلاج الأمراض العصبية والوراثية النادرة.

على الرسم البياني الشهري، نجح سهم OVID في اختراق خط الاتجاه الهابط طويل الأجل، ويقوم حالياً بمرحلة إعادة اختبار من الأعلى. يقع مستوى الدعم الرئيسي عند 1.45، في حين أن آخر إغلاق شهري عند 1.67 يؤكد تماسك البنية السعرية. شهدنا ارتفاعاً في أحجام التداول أثناء الاختراق، تلاه تراجع في الأحجام خلال التصحيح، وهو ما يشير إلى غياب ضغوط بيع قوية. مؤشر MACD الشهري يتحرك فوق مستوى الصفر ويُظهر انفراجاً إيجابياً، بينما استقر RSI فوق مستوى 50، ما يعكس انتقال السوق إلى مرحلة أكثر إيجابية. كما يشير **ملف الحجم إلى منطقة جذب أعلى من الأسعار الحالية، مما يعزز احتمالات استمرار الحركة الصاعدة طالما بقي الدعم قائماً.

من الناحية الأساسية، لا تزال الشركة تسجل خسائر، وهو أمر شائع في شركات التكنولوجيا الحيوية خلال مراحل التطوير السريري. من المتوقع أن يبلغ ربح السهم (EPS) للربع الرابع 2025 حوالي −0.11، مع إيرادات محدودة، إلا أن مستوى الديون يُعد معتدلاً، كما أن توفر السيولة يمنح الشركة هامشاً زمنياً لمواصلة الأبحاث دون ضغط فوري على رأس المال.

تُعد هذه فكرة استثمارية مبنية على الأطر الزمنية الكبرى، حيث يبدأ السوق تدريجياً في إعادة تقييم السهم بعد سنوات من الهبوط. الاستثمار في قطاع التكنولوجيا الحيوية ليس مريحاً دائماً، لكن هكذا تبدأ التحولات الحقيقية على الإطار الشهري.

خطة تداول الذهب XAUUSD للأسبوع القادم(المستويات المستندة إلى السيولة)

يتجه الذهب إلى أسبوع حاسم في اتخاذ القرار مع عودة السعر إلى منطقة رد فعل رئيسية. يتم التداول في السوق حالياً بطريقة أفضل من خلال الانتظار لتفاعلات السيولة في المناطق المظللة، بدلاً من مطاردة الحركات في منتصف النطاق.

1) السياق الفني H4

استعاد السعر وها هو الآن يعيد اختبار منطقة محور رئيسية حول منطقة 4.45xx.

تظهر الرسم البياني مناطق عرض واضحة فوق، بينما تبرز منطقة 4445–4449 كمنطقة رد فعل للشراء ذات احتمالية أعلى.

إذا احتفظ السعر بهذه المنطقة للشراء، فإن المسار المفضل هو الاستمرار في الاتجاه الأعلى نحو منطقة العرض العليا بالقرب من 4632–4637.

2) المستويات الرئيسية التي يجب مراقبتها

منطقة الشراء الرئيسية: 4445 – 4449

منطقة تداخل السيولة مع احتمال قوي لرد فعل صعودي إذا ظلت الهيكلية سليمة.

المقاومة المتوسطة: 4550 – 4560

منطقة رد فعل حيث قد يأخذ المشترون أرباحاً جزئية وحيث تكون سلوكيات السعر مهمة.

منطقة بيع الهدف (التداول السريع): 4632 – 4637

إمدادات قوية فوق. مثالية لتفاعلات البيع على المدى القصير إذا ارتفع السعر بشكل حاد وأظهر رفضاً.

الدعم القوي: حول 4408

إذا فشلت منطقة الشراء الرئيسية، فإن هذا المستوى يصبح المنطقة الرئيسية التالية التي تحدد ما إذا كان الارتداد سيتعمق.

3) السيناريو الأولوي – الخطة الرئيسية (شراء مع الهيكلية)

تظل الاستراتيجية الأساسية للأسبوع المقبل متبعة للاتجاه، لكن التنفيذ يجب أن يكون قائمًا على المستويات.

منطقة الشراء: 4445–4449

أفضل تأكيد: تظل شموع H4/H1 في المنطقة وتغلق فوقها بدون انهيار قوي.

توقعات الصعود: الدفع نحو 4550–4560 أولاً، ثم التمدد نحو 4632–4637.

4) السيناريو البديل – إذا فشلت منطقة الشراء

إذا كسر السعر 4445–4449 بصورة نظيفة وقبل أدناه:

يمكن أن تتطور تصحيح أعمق نحو 4408 وربما أقل.

في هذه الحالة، الخطة هي الانتظار لتفاعل واضح عند الدعم قبل البحث عن الإعداد التالي للشراء.

5) سيناريو البيع – على المدى القصير فقط

البيع ليس الاستراتيجية الأساسية. يُنظر إليه فقط كتداول سريع على المدى القصير عند إمدادات فاخرة.

منطقة البيع: 4632–4637

البيع فقط عند إشارات رفض واضحة مثل الشموع القوية، الانهيارات الفاشلة، أو تحول الهيكلية على الإطار الزمني الأدنى.

6) الملخص الأسبوعي

منطقة التركيز: 4445–4449 هي منطقة القرار الرئيسية

البقاء فوقها → يفضل شراء نحو 4550–4560 و 4632–4637

فقدانها → راقب 4408 لتفاعل تصحيحي أعمق

أفكار البيع هي تداولات سريعة فقط في منطقة العرض العليا

XAUUSD H3 – السيولة تحت السيطرة قرب ATHيتداول الذهب في منطقة حساسة تحت أعلى المستويات التاريخية، حيث تتقارب السيولة، وتوسعات فيبوناتشي، وهيكل الاتجاه. تشير حركة السعر إلى دوران مُهيمن بدلاً من اختراق نظيف، مع مستويات رد فعل واضحة على كلا الجانبين.

الهيكل الفني (H3)

يظل الذهب ضمن هيكل صعودي أوسع، مع ارتفاعات أدنى مدعومة بخط اتجاه صاعد.

أكد الحافز الأخير النية الصعودية، لكن السعر يتوقف الآن بالقرب من السيولة عالية الجودة، مشيرًا إلى توزيع محتمل على المدى القصير.

سلوك السوق يظهر ديناميات شراء عند الانخفاض، بينما يتم اختبار التوسعات في الاتجاه الصعودي بشكل انتقائي.

المستويات الرئيسية من الرسم البياني

منطقة السيولة العليا / منطقة التوسع:

توسيع فيبوناتشي 2.618 بالقرب من الحد العلوي

تمثل هذه المنطقة أخذ الأرباح وسيولة جانب البيع، خاصة إذا وصل السعر إليها مع زخم ضعيف.

منطقة رد الفعل البيعي:

4412 – 4415 (فيبوناتشي 1.618 + رد فعل من أعلى مستوى تاريخي سابق)

منطقة كلاسيكية للرفض على المدى القصير إذا فشل السعر في الاختراق والثبات فوقها.

تركيز جانب الشراء:

4480

يعمل هذا المستوى كمنطقة شراء عند الانخفاض، متماشياً مع دعم خط الاتجاه وهيكل صعودي سابق.

التدفق المتوقع:

يظل السعر فوق 4480 → محاولات الدفع نحو أعلى مستوى تاريخي → احتمال التوسع إلى منطقة 2.618.

الفشل في الثبات فوق 4480 → دوران عائد نحو الهيكل السفلي لتوازن السيولة.

سلوك السوق ومنطق السيولة

تفضل الهيكل الحالي التداول القائم على رد الفعل، وليس مطاردة الاختراقات.

السيولة فوق أعلى مستوى تاريخي جذابة، لكن قد يحتاج السوق إلى محاولات متعددة أو تراجع أعمق قبل حدوث اختراق مستدام.

طالما تم احترام الارتفاعات الأدنى، تظل التراجعات تصحيحية.

السياق الكلي - DXY فوق 99 مرة أخرى

ارتفع مؤشر الدولار الأمريكي (DXY) فوق 99 للمرة الأولى منذ 10 ديسمبر، مسجلاً زيادة قدرها 0.14% في اليوم.

يمكن أن يبطئ الدولار الأقوى زخم الذهب الصعودي على المدى القصير.

ومع ذلك، فإن قدرة الذهب على الاحتفاظ بالهيكل على الرغم من قوة الدولار تسلط الضوء على الطلب الأساسي والموقع القوي.

تشير هذه الفجوة إلى أن الذهب لا يتداول فقط على ضعف الدولار، ولكن أيضًا على السيولة، والتوزيع، وتدفقات التحوط من المخاطر.

عرض ملخص

يظل الذهب صعوديًا هيكليًا على H3

تدفق حركة السعر على المدى القصير مدفوع بالسيولة بالقرب من أعلى مستوى تاريخي

4480 هو المستوى الرئيسي الذي يحدد استمرار الاتجاه الصعودي

قد تتطلب التوسعات في الاتجاه الصعودي تجميعًا أو تراجعات قبل الاختراق النظيف

في هذا البيئات، الصبر والتنفيذ القائم على المستوى أهم من التحيز الاتجاهي.

هل تصمد مستويات الإسترليني قبيل بيانات الوظائف؟تحليل فني لزوج الجنيه الإسترليني مقابل الدولار الأمريكي (GBP/USD) – آخر التحركات والسيناريوهات المتوقعة؟

على الأجندة الاقتصادية:

متوسط الأجور في الساعة (شهريًا) (ديسمبر)، ومن المتوقع أن يأتي حول 0.3%.

تقرير التوظيف للقطاع غير الزراعي (ديسمبر)، ومن المتوقع أن يأتي حول 66K.

معدل البطالة (ديسمبر)، ومن المتوقع أن يأتي حول 4.5%.

وبناءً على التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

رؤية مزيد من الهبوط وكسر والثبات أدنى 1.34012 قد يشير ذلك إلى السيطرة البيعية من جانب العرض على المدى القصير، وربما نرى استهداف مستويات أقل حول 1.32865.

السيناريو العرضي:

رؤية تحركات عرضية في حالة استمرار التحرك داخل النطاق 1.35268 – 1.34012 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

الصعود والثبات أعلى 1.35700 قد يشير إلى عودة السيطرة الشرائية من جانب الطلب، وربما نرى مزيدًا من الصعود، وربما استهداف مستويات أعلى حول 1.37256.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

XAUUSD (H3) – خطة لياماختراق خط الاتجاه يؤكد الاتجاه الصاعد ✅ | اشترِ بالتخفيض، وبيع عند أعلى مستوى تاريخي

نظرة سريعة

على مخطط H3، القصة واضحة: السعر قد اخترق خط الاتجاه الهابط وتمسك بالهيكل بعد BOS واضح، مما يحافظ على الاتجاه الصاعد لاستمرارية الحركة.

لكن أفضل تنفيذ لا يزال هو نفسه: لا تشعر بالخوف من الفوات. أفضل شراء من مناطق السيولة المخفضة بدلاً من ملاحقة الشموع في النطاق المتوسط.

المستويات الرئيسية (من مخططك)

✅ منطقة الشراء 1 (إعادة الشراء): 4434 – 4437

✅ منطقة الشراء 2 (خلل في السيولة): 4340 – 4343 (منطقة السحب العميق)

✅ بيع عند أعلى مستوى تاريخي: 4560 (مستوى جني الأرباح الرئيسي / البيع الاستجابة)

القراءة الفنية (على نمط ليام)

الاختراق من خلال الاتجاه يؤكد الاتجاه الصاعد: اختراق خط الاتجاه يشير إلى أن المشترين عادوا إلى السيطرة.

4434–4437 هي منطقة إعادة دخول نظيفة: منطقة تراجع منطقية مع أفضل نسبة مخاطرة إلى مكافأة.

إذا ارتفعت التقلبات وكان السعر يلاحق السيولة، فإن 4340–4343 هي منطقة "أفضل قيمة" للبحث عن رد فعل قوي.

سيناريوهات التداول

✅ السيناريو A (الأولوية): اشترِ التراجع عند 4434–4437

الدخول: 4434 – 4437

SL: تحت 4426 (أو تحت أحدث قاع في H1/H3)

TP1: 4485 – 4500

TP2: 4560 (أعلى مستوى تاريخي – الهدف الرئيسي)

المنطق: تأكيد الاتجاه الصاعد موجود - أريد فقط دخول التراجع، وليس المطاردة.

✅ السيناريو B (شراء عميق): إذا انخفض السعر إلى 4340–4343

الدخول: 4340 – 4343

SL: تحت 4330

TP: 4434 → 4500 → 4560

المنطق: هذه هي "النقطة المثالية" إذا قام السوق بإعادة ضبط السيولة قبل الدفع لأعلى مرة أخرى.

⚠️ السيناريو C (للخطف فقط): بيع رد الفعل عند أعلى مستوى تاريخي 4560

الدخول: 4560 (فقط إذا رأينا رفضًا واضحًا / ضعفًا)

SL: فوق أعلى مستوى للسحب

TP: 4520 → 4500 (خطف سريع)

ملاحظة: هذه فكرة للخطف عند أعلى مستوى تاريخي - ليست دعوة هبوطية على المدى الطويل طالما أن الهيكل الصاعد سليم.

ملاحظات رئيسية

تجنب الدخول في النطاق المتوسط. نفذ فقط عند 4434–4437 أو 4340–4343.

انتظر التأكيد على M15–H1 (رفض / استيعاب / MSS).

إدارة المخاطر: 1–2% لكل فكرة، قم بتقليص المكاسب عند أعلى مستوى تاريخي.

هل تنتظر شراء تراجع 4434، أم تأمل في سحب أعمق إلى 4340 للحصول على أنظف دخول؟ 👀

XAUUSD (H2) – نظرة ليام: شراء سحب السيولة...1) لمحة عامة (عناوين فنزويلا = إعادة تسعير أسرع)

منذ أن تم اعتقال مادورو، ردت سوق فنزويلا بشكل هجومي - مذكرتك تسلط الضوء على ارتفاع مؤشر IBC بنسبة +74.71% في جلستين فقط و+156% خلال 30 يومًا، مما يظهر "إعادة تسعير" سريعة للمخاطر السياسية والتوقعات. بالنسبة للذهب، يعني هذا النوع من الخلفية غالبًا تقلبات أكبر + عمليات سحب سيولة: يمكن أن تتقلب السوق بين انفجارات المخاطرة وطلب ملاذ آمن متجدد.

➡️ لذا فإن أفضل استراتيجية اليوم هي تنفيذ مبني على المستويات، وليس مطاردة الشموع.

2) قراءة الرسم البياني (H2) - الاتجاه الصاعد مستمر، لكنه يحتاج إلى تراجع نظيف

من خلال رسمك البياني H2:

لا يزال الهيكل الأوسع صعوديًا، لكن السعر في تراجع قصير الأجل بعد الارتفاع الأخير.

المستوى الرئيسي هو منطقة الشراء 0.618: 4414–4417 - منطقة إعادة دخول كلاسيكية (سيولة + تداخل فيبوناتشي).

بالأعلى، لدينا سيولة جانب الشراء بالقرب من القمم الأخيرة - هذا هو المغناطيس إذا استعاد المشترون السيطرة.

3) خطة التداول (دخول واضح / SL / TP)

✅ السيناريو A (الأولوية): شراء تراجع 0.618

منطقة الشراء: 4414 - 4417

وقف الخسارة (SL): تحت 4406 (أو بشكل أكثر أمانًا: تحت أدنى انخفاض حديث في H2)

take profit (TP):

TP1: 4460–4470 (منطقة ارتفاع التصحيح الأخيرة)

TP2: سحب سيولة جانب الشراء (فوق القمم)

TP3: إذا استمر الاختراق، تابع نحو نطاق المقاومة العلوي في رسمك البياني

المنطق: في هيكل صعودي، يكون تراجع 0.618 غالبًا أنظف "إعادة شراء" دخول - خاصة عندما تؤدي العناوين إلى انخفاضات حادة وانتعاشات سريعة.

✅ السيناريو B: تراجع ضحل → شراء فقط مع تأكيد

إذا لم يصل السعر إلى 4414–4417 وانخفض قليلاً فقط:

انتظر تأكيدًا من الإطار الزمني الأدنى (نقل M15/H1 / رفض)

قم بعملية شراء استمرارية أصغر وهدف لارتفاع سريع من 8–12$

⚠️ السيناريو C (قصير المدى فقط): بيع بعد سحب جانب الشراء والرفض

إذا ارتفع السعر إلى القمم (سحب سيولة جانب الشراء) ثم طبع رفضًا قويًا:

يمكنك بيع وفتح مركز قصير مرة أخرى إلى 4460–4445

SL: فوق ارتفاع السحب

ليس هناك دعوة هبوطية طويلة الأجل طالما أن الهيكل المتصاعد لا يزال ساريًا.

4) ملاحظة رئيسية (أسبوع عناوين)

يمكن أن تبقي عناوين فنزويلا التقلبات مرتفعة، لذلك:

تجنب الدخول في منتصف الشمعة

استخدم المناطق + التأكيد

قلل الحجم إذا اتسعت الفروقات

إذا كان عليّ اختيار صفقة واحدة نظيفة اليوم: انتظر منطقة شراء 0.618 (4414–4417)، ثم اشترِ لدفع إلى سيولة جانب الشراء.

XAUUSD (H1) – ركوب القناة الصاعدةالصبر قبل الاستمرار ✨

هيكلة السوق

لا يزال الذهب في قناة صاعدة محددة جيدًا على إطار الزمن H1. على الرغم من التراجعات الداخلية الأخيرة، إلا أن الهيكلة العامة لا تزال صعودية مع ارتفاعات أعلى وارتفاعات أدنى محفوظة. تظهر الحركة السعرية الحالية استمرارًا داخل القناة بدلاً من أي إشارة لعكس الاتجاه.

الرؤية الفنية (رأي لانا)

يتحرك السعر حول الخط الأوسط للقناة الصاعدة، مما يشير إلى هضم صحي بعد الساق الحافز السابقة.

يبدو أن التراجع الأخير تصحيح مضبوط، من المحتمل أنه يهدف إلى جمع سيولة الشراء قبل التمدد التالي.

لا يزال السوق يحترم الهيكلة ودعم خط الاتجاه - ولم يتم تأكيد أي كسر حتى الآن.

المستويات الرئيسية للمراقبة

تركيز الشراء

منطقة شراء FVG: 4434 – 4437

قد يقدم رد فعل نظيف هنا فرصة جيدة لدخول متواصل ضمن الاتجاه.

المنطقة الكبرى للشراء: 4400 – 4404

هذه هي منطقة الطلب الأقوى المتوافقة مع دعم القناة والهيكلة السابقة.

رد فعل البيع (قصير المدى فقط)

4512 – 4515

تتوافق هذه المنطقة مع تمديد فيبوناتشي ومقاومة القناة، حيث قد تظهر جني الأرباح القصير المدى أو ردود الفعل.

رؤية السيناريو

طالما أن السعر يبقى فوق حد القناة السفلي، يبقى الاستمرار الصعودي هو السيناريو الرئيسي.

سوف تفضل العودة إلى منطقة FVG أو منطقة الشراء السفلى متبوعة بالتأكيد دفعة أخرى نحو ارتفاعات القناة والسيولة أعلاه.

فقط كسر نظيف وقبول تحت 4400 قد يجبر على إعادة تقييم الميل الصعودي.

عقلية تداول لانا 💛

لا تطارد السعر بالقرب من المقاومة.

دع السعر يعود إلى مناطق القيمة داخل القناة.

تداول ردود الفعل، وليس التنبؤات.

الاتجاه هو صديقك - حتى تقول الهيكلة عكس ذلك.

تعكس هذه التحليل وجهة نظر فنية شخصية لأغراض تعليمية فقط. دائمًا إدارة المخاطر بعناية.

اتجاهات أسعار الذهب قبل صدور بيانات الرواتب غير الزراعية.1️⃣ الاتجاه / خطوط الاتجاه

الاتجاه قصير المدى: حركة جانبية - اتجاه هابط ضمن مثلث يضيق.

يُحصر السعر بين خط الاتجاه الهابط العلوي (ضغط بيع) وخط الاتجاه الصاعد السفلي (دعم ضعيف).

الوضع الحالي: ارتداد فني، لكن السعر لم يخترق خط الاتجاه الهابط بعد ⇒ لا يوجد تأكيد على انعكاس الاتجاه الصاعد حتى الآن.

2️⃣ المقاومة

4520 - 4525: مقاومة قوية

التركيبة: أعلى مستوى سابق + مستوى تصحيح فيبوناتشي 1.618 + خط الاتجاه الهابط

بيع عند الارتدادات إذا كان السعر في اتجاه هابط.

3️⃣ الدعم

4395 - 4400: منطقة دعم رئيسية

التركيبة: أدنى مستوى في نطاق السعر + منطقة الطلب

كسر واضح أسفل هذه المنطقة ⇒ خطر اختراق مستوى المقاومة. قد تستمر الأسعار في الانخفاض.

السيناريو الرابع

الأولوية: التداول عند اختراق مستويات الدعم/المقاومة.

السيناريو الصعودي: اختراق مستوى الدعم/المقاومة والإغلاق فوق خط الاتجاه الهابط وفوق 4525 ⇒ يمهد الطريق لمزيد من النمو.

السيناريو الهبوطي: اختراق مستوى الدعم/المقاومة والإغلاق دون 4395 ⇒ يؤكد استمرار الاتجاه الهابط؛ ومن المتوقع ظهور إشارة بيع متوافقة مع الاتجاه.

👈 السوق في مرحلة اتخاذ القرار - تجنب التسرع وانتظر تأكيدًا واضحًا عند حدود السوق.

خطة التداول

شراء الذهب: 4398 - 4400

وقف الخسارة: 4388

جني الربح: 100 - 300 - 500 نقطة

بيع الذهب: 4523 - 4525

وقف الخسارة: 4533

جني الربح: 100 - 300 - 500 نقطة

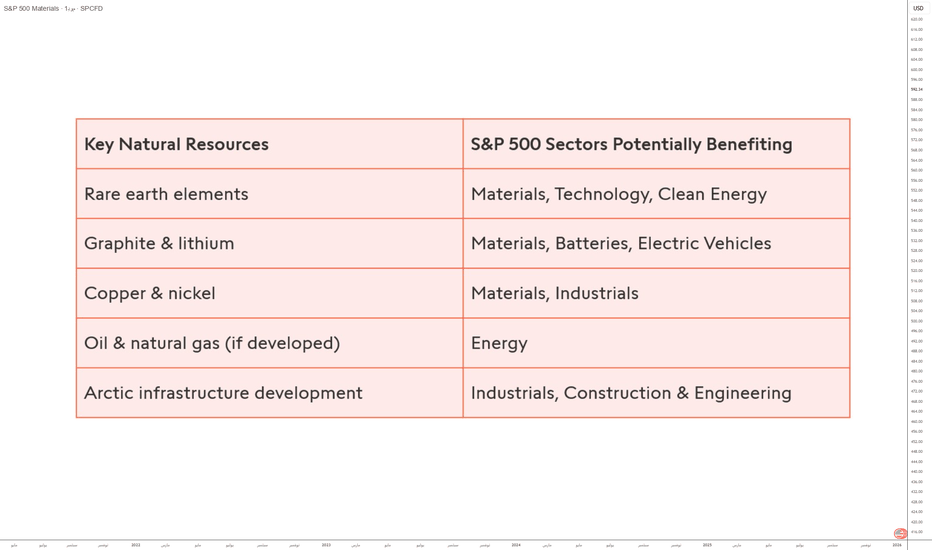

لقطاعات وغرينلاند: القطاعات الواجب مراقبتها في مؤشر S&P 500

لا يهدف هذا التحليل إلى استباق تطورات مستقبلية في العلاقة بين الولايات المتحدة وغرينلاند، ولا إلى الخوض في الاعتبارات الجيوسياسية أو المؤسسية أو الدبلوماسية. كما أن فرضيات الانضمام أو السيادة أو تغيير الوضع القانوني للإقليم لا تدخل ضمن نطاق هذه الدراسة. الهدف هنا أكثر محدودية وبراغماتية: دراسة التداعيات الاقتصادية المحتملة لزيادة انخراط الولايات المتحدة في غرينلاند، أياً كان شكل هذا الانخراط، وتحديد قطاعات مؤشر S&P 500 التي قد تتأثر بذلك بشكل غير مباشر.

تعتمد هذه المقاربة على تحليل اقتصادي وقطاعي بحت، دون افتراض جدول زمني، أو قابلية سياسية للتنفيذ، أو حتى احتمالية تحقق هذا السيناريو. وتهدف فقط إلى تحديد مناطق الحساسية داخل سوق الأسهم الأمريكية، في حال قامت الولايات المتحدة بتعزيز حضورها الاقتصادي أو الصناعي أو الاستراتيجي في هذه المنطقة من العالم.

يوضح الرسم البياني أدناه الشموع اليابانية الأسبوعية لمؤشر قطاع المواد في S&P 500.

يجدر التذكير بأن أسهم مؤشر S&P 500 موزعة على 11 قطاعًا رئيسيًا وفق تصنيف GICS، ويضم كل قطاع شركات ذات نماذج اقتصادية ومحركات نمو مختلفة. وفي هذا الإطار، تبدو بعض القطاعات أكثر عرضة من غيرها للديناميكيات المرتبطة بالوصول إلى الموارد الطبيعية، وتطوير البنية التحتية، وأمن سلاسل الإمداد، والتحديات الطاقوية والصناعية. وبالتالي، فإن أي انخراط أمريكي في غرينلاند، حتى لو كان تدريجيًا ومحدودًا، قد يؤدي إلى تأثيرات متباينة بين القطاعات المختلفة.

غرينلاند إقليم يتمتع بالحكم الذاتي ضمن مملكة الدنمارك، ويقع بين شمال المحيط الأطلسي والمحيط المتجمد الشمالي. وتمنحها موقعها الجغرافي أهمية استراتيجية خاصة، لا سيما في ظل التغير المناخي، والانفتاح التدريجي للممرات البحرية في القطب الشمالي، وتزايد الاهتمام بالموارد الطبيعية في المنطقة. ويُعرف باطن الأرض في غرينلاند باحتوائه على موارد معدنية مهمة، من بينها العناصر الأرضية النادرة، والغرافيت، والنحاس، والنيكل، إضافة إلى موارد هيدروكربونية بحرية لا تزال إلى حد كبير غير مستغلة.

تكمن الأهمية الاقتصادية لهذه الموارد ليس في أحجامها الفورية، بل في طبيعتها الاستراتيجية. إذ تُعد بعض هذه المواد حيوية للتكنولوجيات الحديثة، وللتحول الطاقوي، وكهربة وسائل النقل، وقطاع الدفاع، وصناعة أشباه الموصلات. وفي هذا السياق، قد يؤثر الوصول الأكثر مباشرة أو أمانًا إلى هذه المواد الخام، على المدى الطويل، في بعض سلاسل القيمة التي تهيمن عليها شركات أمريكية مدرجة.

ومع ذلك، يجب التأكيد على أن استغلال هذه الموارد يخضع لقيود كبيرة، من بينها الظروف المناخية القاسية، وارتفاع تكاليف الاستثمار، والتحديات البيئية، والقبول الاجتماعي المحلي، والأطر التنظيمية الصارمة. وبالتالي، فإن أي أثر اقتصادي محتمل سيكون بالضرورة تدريجيًا وغير مباشر وطويل الأجل. ولا يهدف هذا التحليل إلى تحديد محفزات قصيرة الأجل للأسواق، بل إلى تسليط الضوء على قطاعات في مؤشر S&P 500 قد تستفيد أو تتأثر على المدى البعيد بتطور هيكلي من هذا النوع.

ومن هذا المنطلق، تسعى هذه الدراسة إلى تقديم نظرة شاملة على القطاعات المحتملة المعنية، دون تحيز اتجاهي، وفي إطار

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

كيف سيكون سعر الذهب قبل صدور تقرير الوظائف غير الزراعية؟1️⃣ خطوط الاتجاه

الاتجاه الرئيسي قصير المدى: اتجاه هبوطي

السعر لا يزال أدنى من الحد العلوي لخط الاتجاه الهبوطي ← يستمر ضغط البيع.

الوضع الحالي: اتجاه صعودي فني ضمن اتجاه هبوطي. لا توجد إشارات انعكاس واضحة حتى الآن.

الحد السفلي لخط الاتجاه الصعودي قصير المدى مُهدد ← كسر خط الدعم الرئيسي هذا يزيد من مخاطر الهبوط.

2️⃣ خطوط المقاومة

4520 – 4522:

مقاومة قوية جدًا تتشكل من تقارب الخطين التاليين.

مستويات فيبوناتشي

خط الاتجاه الهبوطي

منطقة العرض السابقة

👉 الأولوية: ابحث عن إشارات بيع عندما يقترب السعر من هذه المنطقة.

👉 اشترِ فقط عند الاختراق، واخرج عند التأكيد.

3️⃣ الدعم

4400 – 4402:

مستوى دعم رئيسي، وهو نقطة التقاء الخطين التاليين:

دعم خط الاتجاه

منطقة الطلب

المتوسط المتحرك الأسي / هيكل السعر

👉 إذا انخفض السعر دون هذه المنطقة، فهذا يؤكد اختراق هيكل الاتجاه الصاعد قصير الأجل، مما يخلق فرصة لمزيد من الانخفاضات السعرية.

📈 خطة التداول

شراء الذهب: 4400 – 4402

وقف الخسارة: 4390

جني الربح: 100 – 300 – 500 نقطة (4450)

بيع الذهب: 4520 – 4522

وقف الخسارة: 4530

جني الربح: 100 – 300 – 500 نقطة (4470)

الوضع الراهن لا يزال على حاله.١️⃣ خطوط الاتجاه

شرح:

يُحافظ خط الاتجاه الهابط على استقرار السعر ← تُعدّ هذه المنطقة حاسمة في تحديد الحركة التالية.

صورة: على الرغم من أن الأسعار تُسجّل قيعانًا أعلى على المدى القصير، إلا أنها لم تخترق خط الاتجاه الهابط بعد ← لم يتم تأكيد انعكاس الاتجاه على المدى المتوسط.

٢️⃣ المقاومة

٤٥٢٠ - ٤٥٢٢: مقاومة قوية

نقاط التقارب: خط الاتجاه الهابط + منطقة المقاومة السابقة + مستوى فيبوناتشي

التوقعات: ضغط بيع قوي/إمكانية انتعاش كبيرة

٣️⃣ الدعم

٤٤٣٥ - ٤٤٤٠: دعم قصير الأجل

الدور: الحفاظ على التصحيح الصعودي قصير الأجل

٤٤٠٠ - ٤٤٠٥: دعم هام

نقاط التقارب: منطقة الطلب + السعر الهيكلي + المتوسط المتحرك الأسي

→التوضيح:

٤️⃣ جدول رئيسي

التركيز على البيع عند ٤٥٢٠ - ٤٥٢٢.

الشراء: اتجاه السعر ٤٤٠٠ - ٤٤٣٥

👉 السوق حاليًا في "منطقة القرار". تجنب الخوف من تفويت الفرصة.

خطة التداول

شراء الذهب: 4437 - 4435

التصفية: 4425

جني الربح: 100 - 300 - 500 نقطة

بيع الذهب: 4520 - 4522

التصفية: 4532

جني الربح: 100 - 300 - 500 نقطة

هل يمكن لامتصاص الأكسجين أن يصنع ثورة لاسلكية؟تعمل شركة Peraso Inc. (NASDAQ: PRSO) عند تقاطع الجغرافيا السياسية والفيزياء وابتكار أشباه الموصلات في طيف الموجات المليمترية 60 جيجاهرتز. ومع قيام الحكومات الغربية بتفكيك البنية التحتية للاتصالات الصينية من خلال مبادرات "الإزالة والاستبدال"، تبرز Peraso كمستفيد استراتيجي، حيث تقدم سيليكون مصمم في أمريكا الشمالية ومصنع من قبل شركة TSMC يلبي معايير "الشبكة النظيفة". تستفيد تكنولوجيا الشركة من ميزة غريبة في الفيزياء الجوية: تمتص جزيئات الأكسجين إشارات 60 جيجاهرتز في نطاق 1-2 كيلومتر، مما يخلق قيدًا وميزة استراتيجية في آن واحد. تتيح هذه الظاهرة العزل المكاني لإعادة استخدام التردد والأمن المتأصل في الطبقة الفيزيائية، مما يجعل حلول Peraso مثالية للشبكات اللاسلكية الحضرية الكثيفة، والاتصالات التكتيكية العسكرية، وأجهزة الواقع الافتراضي والمعزز من الجيل التالي.

تتمتع قيادة الشركة بخبرة مثبتة في توحيد تقنيات الاتصال الناشئة. تمتلك Peraso تسع براءات اختراع أساسية لمعيار IEEE 802.11ay (WiGig)، مما يمنحها نفوذًا في الترخيص لأي مصنع يبني أجهزة لاسلكية عالية السرعة متوافقة. ورغم وصول إيرادات الربع الثالث من عام 2025 إلى 3.2 مليون دولار (بزيادة 45% تتابعيًا) وتوسع الهوامش الإجمالية بنسبة 56%، إلا أن السهم لا يزال مقومًا بأقل من قيمته الحقيقية، كما يتضح من محاولة الاستحواذ العدائية من قبل Mobix Labs بسعر 1.30 دولار للسهم. لقد تحولت الشركة بنجاح لتصبح متخصصة في تقنية 60 جيجاهرتز، مؤمنة عقودًا في تطبيقات الدفاع وشراكات مع كبار مزودي الوصول اللاسلكي الثابت.

تستند أطروحة الاستثمار في Peraso إلى ثلاث ركائز: الرياح الجيوسياسية المواتية، والفيزياء الفريدة لتردد 60 جيجاهرتز في حل ازدحام الطيف، ومحفظة براءات الاختراع. تشمل المخاطر الرئيسية حرق السيولة النقدية وتحديات التنفيذ وتقلبات أسهم أشباه الموصلات الصغيرة. بالنسبة للمستثمرين الذين يبحثون عن فرصة في ثورة "الألياف اللاسلكية"، تمثل Peraso فرصة تقنية عميقة في زاوية مهملة من سوق الاتصالات.

XAUUSD (H1) – قناة صعود قائمة، تصحيح قصير الأجل...سياق السوق

في 7 يناير، تعرض الذهب والفضة الفوريان لضغوط بيع قصيرة الأجل.

انخفض الذهب الفوري نحو 4450–4455 دولار أمريكي/أونصة بعد ارتفاعه الأخير.

وانخفض الفضة الفوري تحت 79 دولارًا، مما يعكس جني الأرباح القصيرة الأجل عبر المعادن الثمينة.

يبدو أن هذا التصحيح فني وتصحيحي، وليس تحولًا في الاتجاه الصاعد الأوسع. لا تزال الخلفية الكلية داعمة: المخاطر الجيوسياسية، الطلب طويل الأجل من البنوك المركزية، وتوقعات السياسة النقدية الأسهل تواصل دعم المعادن الثمينة.

الرؤية الفنية – H1 (وجهة نظر لانا)

لا يزال السعر يحترم قناة سعرية صاعدة، ويظهر هيكل اتجاه صحي على الرغم من التصحيح الحالي.

ملاحظات رئيسية من المخطط:

تظل القناة الصاعدة صالحة؛ والقمم الأعلى والقيعان الأعلى سليمة.

تفاعل السعر من النصف العلوي للقناة، مما أثار البيع القصير في السيولة على جانب البيع.

تعمل الخط المتقطع والدعم من القناة ك zones تفاعلية ديناميكية.

يبدو أن الانخفاض الأخير هو سحب سيولة / تصحيح، وليس انهيارًا.

هذا النوع من التصحيح شائع بعد الأرجل القوية المتزايدة وغالبًا ما يوفر وضعًا أفضل لاستمرار الاتجاه.

المستويات الرئيسية التي يجب مراقبتها

رد الفعل على جانب البيع (ضغط قصير الأجل)

بالقرب من منتصف القناة ومقاومة أعلى، قد يبقى السعر غير مستقر.

توقع تقلبات بينما يتم امتصاص السيولة على جانب البيع.

مناطق اهتمام جانب الشراء

4458 – 4463: أول منطقة تفاعل داخل القناة.

4428 – 4400: دعم أقوى متوافق مع قاعدة القناة والهيكل السابق.

قبول السعر فوق هذه المناطق يفضل استمرار الاتجاه الصاعد.

الزاوية الأساسية

ضعف قصير الأجل في الذهب والفضة مدفوع أساسًا بجني الأرباح بعد القمم الأخيرة.

تظل الأسس الأوسع بناءة:

عدم اليقين الجيوسياسي المستمر

الطلب القوي من البنوك المركزية

تقييم الدولار الأمريكي ومشاعر المخاطرة العالمية

تشير هذه العوامل إلى أن الانخفاضات أكثر احتمالية أن تكون فرص تصحيحية، وليست إشارات لإنهاء الاتجاه.

عقلية تداول لانا 💛

تجنب مطاردة السعر خلال التصحيحات.

احترم هيكل القناة وانتظر السعر لدخول قيمة.

ابحث عن تأكيد واضح في مناطق الدعم قبل الانخراط.

طالما أن القناة تظل صامدة، يبقى الميل نحو الشراء ساريًا.

يعكس هذا التحليل رؤية فنية شخصية لأغراض تعليمية فقط. دائماً قم بإدارة المخاطر بعناية.

الطاقة والجيوسياسية: توخّي الحذر

أعادت التطورات الجيوسياسية الأخيرة المرتبطة بفنزويلا إشعال التوترات في سوق الطاقة العالمية، وسلّطت الضوء مجددًا على قطاع الطاقة الأمريكي، الذي قد يستفيد (بصورة مشروطة) في المستقبل القريب أو المتوسط. في هذا السياق، تتوقع الأسواق اضطرابات محتملة في الإمدادات، ولكن الأهم هو إعادة توزيع موازين القوى بين المنتجين التاريخيين في فنزويلا وكبرى شركات النفط الأمريكية. وقد تحولت التدفقات القطاعية جزئيًا نحو قطاع الطاقة مع بداية الأسبوع، مع اهتمام واضح بالشركات الأمريكية ذات الرسملة الكبيرة، والتي يُنظر إليها على أنها الأكثر متانة والأفضل تموضعًا في حال استئناف التعاون الاقتصادي بين الولايات المتحدة وفنزويلا. وقد تُرجمت هذه الديناميكية إلى أداء متفوق لمؤشر S&P 500 للطاقة منذ بداية الأسبوع، مدعومًا بارتفاع أسعار النفط وبإعادة تقييم استراتيجية لتعرض شركات النفط الأمريكية لفنزويلا، رغم أن كل ذلك لا يزال في إطار التوقعات.

تستفيد هذه التطورات بشكل مباشر أكبر عشر شركات من حيث القيمة السوقية ضمن مؤشر S&P 500 للطاقة (أحد المؤشرات القطاعية الإحدى عشرة لمؤشر S&P 500)، والذي يضم شركات نفطية متكاملة كبرى إلى جانب شركات خدمات نفطية. تستفيد شركات مثل Exxon Mobil وChevron وConocoPhillips من قدرتها على الإنتاج والتكرير والتوزيع ضمن بيئة تنظيمية مستقرة، مع الاستفادة من ارتفاع أسعار المحروقات. وتُعد شركة Chevron على وجه الخصوص مستفيدًا محتملاً رئيسيًا نظرًا لحضورها التاريخي في فنزويلا وقدرتها على التكيّف السريع مع أي تغيير في الإطار السياسي. كما قد تستفيد شركات الخدمات النفطية مثل SLB (Schlumberger) وHalliburton من توقعات انتعاش أو تسارع الاستثمارات في البنية التحتية للطاقة، الضرورية لتأمين الإمدادات العالمية.

إلى جانب ذلك، تستفيد شركات التكرير والنقل الوسيط مثل Phillips 66 وValero وKinder Morgan من أحجام تداول مرتفعة وهوامش قوية وطلب هيكلي مستدام. كما يواكب القطاع المالي الأمريكي هذا التوجه من خلال تمويل مشاريع الطاقة، ما يعزز المنظومة العامة للقطاع. ومع ذلك، يبقى كل ما سبق في إطار التوقعات، لكنه يقدّم قائمة من الأسهم الأمريكية التي تستحق مراقبة دقيقة للغاية.

من الناحية الفنية، يقف مؤشر S&P 500 للطاقة حاليًا عند مستوى محوري في تاريخه السعري. إذ تتداول الأسعار بالقرب من أعلى مستوياتها التاريخية، وهي منطقة مقاومة رئيسية على المدى الطويل. إن اختراقًا واضحًا ومؤكدًا لهذه القمة سيُعد إشارة صعودية قوية من الدرجة الأولى، تؤكد استئناف الاتجاه الصاعد الرئيسي بعد سنوات من التماسك. وغالبًا ما تُفسَّر مثل هذه البنية الفنية كإشارة دخول للمستثمرين المؤسساتيين، الذين ينجذبون إلى مزيج من الزخم الإيجابي والبيئة الاقتصادية الكلية الداعمة. وفي حال تحقق هذا الاختراق، قد يدخل مؤشر S&P 500 للطاقة مرحلة جديدة من إعادة التقييم، مدعومة بالعوامل الجيوسياسية الأساسية، والتدفقات القطاعية، وتأكيد فني حاسم.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

فيدكس (فريم يومي) (شورت محتمل) سهم فيديكس

التوجه: هبوط (شورت)

الأسباب:

يظهر لدينا تشبع شرائي على مؤشر rsi ولم يتم تأكيد جني الأرباح المحتمل

ولكن تأكيد ذلك يكون بالاغلاق تحت 291.17 بالخط الازرق وبشمعة سلبيه .

الأهداف : نستهدف الأهداف على الشارت ( وهي نسب فيبو + مناطق تفاعل سعري سابق)

وقف الخسارة : على الشارت موضح

بالتوفيق للجميع

الذهب فوق 4400$ لأول مرة، هل تستمر القمم التاريخية؟تحليل الذهب (XAUUSD) – بعد تحقيق مستوى قياسي جديد اعلى 4400 والسيناريوهات المتوقعة؟

حققت أسعار الذهب اليوم مستوى تاريخي جديد 4,400 دولار للأونصة للمرة الأولى في تاريخه، وحقق الذهب مكاسب تقارب 67% منذ بداية العام، محققًا عدة قمم تاريخية، ومتجاوزًا للمرة الأولى مستويي 3,000 و4,000 دولار للأونصة، ويتجه نحو تسجيل أكبر مكاسب سنوية له تقريباً منذ عام 1979.

مدفوعًا بالعديد من العوامل أهمها:

تزايد التوقعات بمزيد من خفض أسعار الفائدة الأمريكية.

الطلب القوي على الملاذات الآمنة.

ساهم ضعف الدولار الأمريكي في دعم أسعار الذهب.

تسعّير الأسواق حاليًا لاحتمال تنفيذ خفضين لأسعار الفائدة الأمريكية خلال العام المقبل.

ومع الاقتراب من نهاية العام وتراجع أحجام التداول، قد يكون من الحكمة توخي الحذر، في ظل ارتفاع احتمالات جني الأرباح.

بناءً على هذه التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي:

الثبات أعلى 4400 قد يشير إلى استمرار السيطرة الشرائية من خلال جانب الطلب، وربما نرى مزيدًا من الصعود وتحقيق مستويات تاريخية جديدة، وربما استهداف 4500 – 4550.

السيناريو العرضي:

رؤية تحركات عرضية في حالة امتداد الهبوط أدنى مستوى 4250 تقريبًا وأعلى 3997، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو السلبي:

رؤية مزيد من الهبوط، وكسر والثبات أدنى 3997 قد يشير ذلك إلى وجود سيطرة بيعية من خلال جانب العرض على المدى القصير، وربما استهداف مستويات أقل عند 3886 وربما أقل.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل تحول موبيلاي فوزها بـ 19 مليون وحدة إلى سيطرة على السوق؟ضمن شركة "موبيلاي" (Mobileye Global Inc) تدفقاً تحويلياً يبلغ 19 مليون وحدة من خلال صفقتين رئيسيتين: 9 ملايين شريحة EyeQ6H لأنظمة ADAS من الجيل القادم لشركة سيارات أمريكية من بين العشر الأوائل، والتزام سابق من مجموعة فولكس فاجن. يأتي هذا الإنجاز خلال فترة صعبة تميزت بانخفاض السهم بنسبة 50% في عام 2025، ومع ذلك فإنه يشير إلى تحول جذري في نموذج عمل الشركة. إن الانتقال من بيع شرائح السلامة الأساسية بسعر 40-50 دولاراً للوحدة إلى تقديم منصة "Surround ADAS" شاملة بسعر 150-200 دولار للمركبة يمثل مضاعفة لإمكانات الإيرادات بثلاث مرات، مما يرسخ مكانة موبيلاي كمزود منصات برمجية بدلاً من مجرد مورد لمكونات مادية.

يعتمد الأساس التقني لهذه الاستراتيجية على شريحة EyeQ6H، وهي معالج بدقة 7 نانومتر قادر على معالجة البيانات من 11 مستشعراً، مع استبعاد تقنية "ليدار" (LiDAR) المكلفة عمداً. يتيح هذا التصميم المراعي للتكلفة القيادة على الطرق السريعة دون استخدام اليدين بسرعة تصل إلى 130 كم/ساعة للمركبات المخصصة للسوق الشامل، مما يدمج وظائف متعددة في وحدة تحكم إلكترونية (ECU) واحدة ويبسط الإنتاج لشركات السيارات. توفر تقنية "إدارة تجربة الطريق" (REM™) المملوكة للشركة، والتي تجمع البيانات من ملايين المركبات لإنشاء خرائط عالية الدقة، خندقاً قوياً للملكية الفكرية ضد المنافسين مثل تسلا ونيفيديا. وتضمن إمكانيات التحديث عبر الهواء بقاء المنصة حديثة طوال دورة حياة المركبة.

ومع ذلك، تواجه موبيلاي تحديات كبيرة تحد من حماس المستثمرين. فمع وجود 3000 موظف من أصل 4300 في إسرائيل، تؤثر عدم الاستقرار الجيوسياسي على التقييم والعمليات، مما أدى مؤخراً إلى تقليص القوى العاملة بنسبة 5% (200 موظف). كما تمثل المنافسة من المنافسين الصينيين مثل هواوي وإكس بينج، الذين يطورون حلولاً داخلية، تهديداً وجودياً لحصتها في السوق. تصف الشركة عام 2025 بأنه "عام انتقالي" مليء بتحديات المخزون، لكن خط الطلبات الضخم ونموذج الإيرادات المحسن يجعلان عام 2026 محورياً بشكل محتمل. يعتمد النجاح على التنفيذ المثالي لإطلاق المنتجات والقدرة على الحفاظ على الريادة التكنولوجية مع الموازنة بين التوترات الجيوسياسية والمنافسة المتزايدة في مجال القيادة الذاتية.

تدوير السيولة لـ XAUUSD تحت مخاطر البجعة السوداء 2026XAUUSD H1 – دوران السيولة تحت مخاطر البجعة السوداء في 2026

يتم دفع الذهب مرة أخرى بواسطة السيولة وعدم اليقين الكلي. بينما يدور حركة السعر على المدى القصير حول مستويات ملف الحجم الرئيسية، فإن الإطار الأوسع لعام 2026 يتشكل بشكل متزايد من المخاطر النظامية التي تم التقليل من شأنها، وغالبًا ما يتم تجاهلها خلال فترات التفاؤل في السوق.

الهيكل الفني

على H1، أتم الذهب عملية مسح سيولة حادة للأسفل تلتها استعادة قوية، مما يشير إلى امتصاص عدواني من المشترين عند مستويات أدنى.

السعر الآن يدور داخل هيكل انتعاش على المدى القصير، مع تجمعات السيولة التي تحدد بوضوح المكان الذي من المحتمل أن تحدث فيه التفاعلات.

يتداول السوق حاليًا بين سيولة جانب البيع أعلاه وسيولة جانب الشراء أدناه، مفضلًا تنفيذ يعتمد على النطاق بدلاً من ملاحقة الزخم.

المناطق الرئيسية للسيولة

سيولة جانب البيع / المقاومة:

4513 – منطقة بيع POC

4487 – منطقة مضاربة بيع VAL

تمثل هذه المناطق حجمًا تاريخيًا كبيرًا حيث دافع البائعون عن السعر سابقًا. قد تؤدي التفاعلات هنا إلى سحب مؤقت على المدى القصير قبل الاستمرار.

سيولة جانب الشراء / الدعم:

4445 – شراء POC

4409 – منطقة شراء رئيسية ودعم السيولة

تتوافق هذه المستويات مع مناطق القيمة حيث دخل الطلب بقوة، مما يجعلها مناطق حاسمة لاستقرار السعر.

السلوك السعري المتوقع

على المدى القصير: من المحتمل أن يستمر السعر في الدوران بين سيولة الشراء والبيع، مما يخلق فرصًا ثنائية الاتجاه.

يبقي الاحتفاظ المستمر فوق سيولة جانب الشراء الهيكل الصعودي سليمًا.

قد يفتح كسر نظيف وقبول فوق سيولة جانب البيع الطريق نحو إعادة اختبار مستويات ATH.

السياق الكلي وسياق البجعة السوداء - لماذا يعتبر 2026 مهمًا

يبدو أن عام 2026 سيكون عامًا لمخاطر الذيل المخفية، بما في ذلك:

زيادة الضغط السياسي من الرئيس ترامب على الاحتياطي الفيدرالي

الانتخابات الرئيسية في الولايات المتحدة والعديد من الأسواق الناشئة

زيادة خطر فقاعة أسهم التكنولوجيا المدفوعة بالذكاء الاصطناعي بسبب التقييمات المفرطة

تاريخيًا، فإن البيئات التي تتميز بالضغط السياسي، ومخاوف مصداقية البنك المركزي، وفقاعات الأصول تميل إلى تعزيز الطلب على الأصول الصلبة، خصوصًا الذهب.

وجهة النظر الشاملة

يظل الذهب مدعومًا هيكليًا بواسطة السيولة وعدم اليقين الكلي

حركة السعر على المدى القصير هي تكتيكية وتعتمد على المستويات

على المدى الطويل، يستمر الذهب في العمل كضمان ضد المخاطر النظامية والسياسية

عندما تستخف الأسواق بالمخاطر، تتحرك السيولة بهدوء. يميل الذهب إلى التحرك أولاً.

تفاعل السيولة XAUUSD H1 بعد ارتفاع جيوسياسيارتفع الذهب بشكل قوي في بداية الأسبوع حيث أدت التوترات الجيوسياسية المتصاعدة إلى تعزيز الطلب على الملاذات الآمنة، في حين استمرت توقعات المزيد من تخفيضات سعر الفائدة من قبل الاحتياطي الفيدرالي في دعم السرد العام الصاعد. من منظور تقني، يتفاعل السعر الآن حول مناطق السيولة الرئيسية ومناطق فيبوناتشي بدلاً من الاتجاه بشكل اندفاعي.

نظرة فنية

على إطار الساعة H1، شهد الذهب بيعًا حادًا تلاه تعافي، مكوناً رد فعل بشكل V يشير إلى تنظيف للسيولة بشكل عدواني.

يتداول السعر حاليًا تحت مناطق الانهيار السابقة، مما يشير إلى أن العرض لا يزال نشطًا عند مستويات أعلى.

هيكلة السوق تفضل البيع عند الارتفاعات على المدى القصير، بينما قد تجذب الانسحابات الأعمق مشترين جدد.

المستويات الرئيسية وسلوك السوق

مناطق البيع العليا (العرض وتداخل فيبوناتشي):

4497 – 4500 (منطقة بيع FVG، منطقة مميزة)

4431 – 4435 (فيبوناتشي + دعم سابق تحول إلى مقاومة)

تمثل هذه المناطق الأماكن التي تدخل فيها البائعون بشكل عدواني سابق، مما يجعلها مستويات تفاعل مهمة إذا ارتد السعر.

سيولة الشراء من الجانب الأدنى:

4345 – 4350 (قيمة منخفضة / منطقة سيولة الشراء)

يتماشى هذا المجال مع دعم خط الاتجاه والتراكم السابق، مما يجعله مستوى رئيسي للمراقبة من أجل رد فعل صاعد إذا انخفض السعر.

توقع تدفق السعر

على المدى القصير: قد يستمر السعر في التماسك والدوران بين المقاومة والسيولة أدناه، مع احتمال حدوث حركة سعر متقلبة.

يمكن أن يؤدي الرفض من مناطق المقاومة العليا إلى حركة أخرى نحو الأسفل نحو سيولة الشراء.

إذا تم استيعاب سيولة الشراء والدفاع عنها، قد تحاول السوق إجراء حركة تعافي أخرى.

السياق الأساسي

تستند قوة الذهب إلى عاملين رئيسيين:

ارتفاع المخاطر الجيوسياسية، مما يزيد الطلب على الأصول الآمنة.

توقعات مهادنة من الاحتياطي الفيدرالي، حيث تستمر الأسواق في تقييم تخفيضات إضافية في سعر الفائدة، مما يقلل من تكلفة الفرصة البديلة لامتلاك أصول غير مدرة للعائد مثل الذهب.

تدعم هذه الأسس الذهب على الأطر الزمنية الأعلى، حتى مع استمرار تصحيحات تقنية قصيرة المدى.

رؤية الصورة الكبيرة

يميل الاتجاه في المدى المتوسط إلى البناء بسبب الدعم الكلي والجيوسياسي.

تقود حركة السعر على المدى القصير بواسطة السيولة ومناطق رد الفعل بدلاً من استمرار الاتجاه.

الصبر هو المفتاح - اسمح للسعر بالتفاعل مع المستويات الرئيسية قبل الالتزام بالتحرك الاتجاهي التالي.

دع السوق تظهر أوراقها عند السيولة.

الفِضّة (XAG)، قائد عام 2025: هل يمكن أن تواصل الصعود؟

ضمن قطاع المعادن النفيسة في سوق السلع، كانت الفِضّة هي الأصل الأفضل أداءً في عام 2025، محققةً مكاسب تجاوزت 150٪، أي ما يعادل ضعف أداء الذهب. وقد استفادت الفضة من تلاقي عدة عوامل أساسية وفنية:

• ارتباط إيجابي قوي مع سعر الذهب

• مرحلة تفوق فني واضحة (إشارات صعودية من نسبة الفضة/الذهب خلال عام 2025) مقارنة بالذهب.

• طلب صناعي قوي (الذكاء الاصطناعي، الطاقة الشمسية، السيارات الكهربائية).

• في الولايات المتحدة، تمت إضافة الفضة إلى قائمة المعادن الاستراتيجية من قبل الحكومة الأمريكية.

• طلب مالي قوي عبر صناديق المؤشرات المتداولة على الفضة في الولايات المتحدة، مدفوعًا بضعف الدولار الأمريكي في عام 2025 وتراجع كل من أسعار الفائدة الاسمية والحقيقية.

• وبالطبع، الخلفية الجيوسياسية المستمرة ودور المعادن النفيسة كملاذ آمن.

ومع تحوّل الفضة (XAG) إلى ثالث أكبر قيمة سوقية عالميًا بعد الذهب وسهم Nvidia، فإن التحليل الفني يبعث بدوره برسالة إيجابية للاتجاه طويل الأجل، طالما بقي السعر أعلى مستوى الدعم الرئيسي عند 49 دولارًا.

من الناحية الفنية، أكّد اختراق القمم التاريخية تسارعًا صعوديًا طويل الأمد، وهو سلوك نموذجي للأسواق التي تدخل مرحلة "اكتشاف السعر". كما تؤكد أحجام التداول هذا التحرك، ما يعكس زيادة مشاركة المستثمرين المؤسساتيين واتساع السيولة بشكل واضح. ولا تزال بنية السوق سليمة حتى الآن، مع فترات تصحيح قصيرة ومحدودة، وهو ما يدل على استمرار الضغط الشرائي، لا سيما عبر صناديق الفضة المتداولة في الولايات المتحدة.

على الصعيد الكلي، لا يزال المناخ الاقتصادي داعمًا للأصول الحقيقية. فالتطبيع التدريجي للسياسة النقدية الأمريكية، إلى جانب تباطؤ مسار خفض التضخم، يواصل الضغط على أسعار الفائدة الحقيقية نحو الانخفاض، وهو عامل تاريخيًا داعم لأسعار الفضة. ويُضاف إلى ذلك عجز هيكلي في العرض، إذ لم تشهد الاستثمارات في قطاع التعدين زيادة كافية خلال السنوات الأخيرة لمواكبة نمو الطلب الصناعي.

ومع ذلك، وبعد هذه الارتفاعات القوية، لا يمكن استبعاد مخاطر حدوث تصحيحات فنية. ومن المرجح أن نشهد عمليات جني أرباح قصيرة الأجل، خاصة بعد أن تفوقت الفضة بشكل واضح على الذهب خلال الأشهر الثمانية الماضية.

أما فيما يتعلق بآفاق الاتجاه طويل الأجل، فلا يزال الاتجاه صعوديًا طالما ظل أعلى مستوى قياسي سابق عند 49 دولارًا يشكّل دعمًا سعريًا. ومن المهم إدراك أن السوق سيعود عاجلًا أم آجلًا لاختبار هذا المستوى.

خلاصة القول، تحتفظ الفضة بملف أساسي وفني جذاب للغاية مع دخول عام 2026، غير أن المستثمرين يجب أن يكونوا مستعدين لمرحلة تصحيح باتجاه مناطق الدعم، يُرجّح أن تحدث خلال الربع الأول من عام .2026 وطالما بقي الاتجاه العام قائمًا، تظل الفضة (XAG) أصلًا استراتيجيًا ضمن المحافظ الاستثمارية الهادفة إلى التحوط من تآكل القوة الشرائية وتنويع المخاطر في ظل حالة عدم اليقين الاقتصادي والجيوسياسي.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.