هل يمكن للعملة أن ترتفع بينما يحتضر العلم؟يقف البيزو الأرجنتيني عند مفترق طرق تاريخي في عام 2026، مدعوماً بانضباط مالي غير مسبوق، ولكنه مهدد بالتفكيك الممنهج للبنية التحتية العلمية. حققت إدارة الرئيس خافيير مايلي ما بدا مستحيلاً: فائض مالي بنسبة 1.8% من الناتج المحلي الإجمالي وتراجع التضخم من 211% إلى معدلات شهرية يمكن إدارتها عند حوالي 2%. يعتمد تحول البيزو من أصل متعثر إلى عملة مدعومة بالسلع على تشكيل "فاكا مويرتا" (Vaca Muerta) الضخم للطاقة واحتياطيات الليثيوم، بدعم من إطار تجاري متحالف مع الولايات المتحدة يقلل من مخاطر السياسة. تشير نطاقات العملة الجديدة المرتبطة بالتضخم، التي ستنطلق في يناير 2026، إلى التطبيع، بينما يُتوقع أن تدر صادرات الطاقة 300 مليار دولار بشكل تراكمي حتى عام 2050.

ومع ذلك، تخفي هذه النهضة المالية أزمة فكرية عميقة. تعرض المجلس الوطني للبحوث العلمية والتقنية (CONICET) لتخفيضات حقيقية في الميزانية بنسبة 40%، وفقد 1000 موظف، مما أدى إلى "هجرة عقول" شملت 10% من الباحثين. انهارت الرواتب بنسبة 30% بالقيمة الحقيقية، مما أجبر العلماء على العمل كسائقين في "أوبر" أو في أعمال يدوية. انخفضت طلبات براءات الاختراع إلى أدنى مستوى لها منذ عقود (406 سنوياً)، وتحتل البلاد المرتبة 92 عالمياً في مدخلات الابتكار. ترى الإدارة أن العلم العام هدر مالي، مما خلق ما يسميه النقاد "إبادة العلم" (Scienticide)، وهو التدمير المنهجي لقدرات البحث التي استغرق بناؤها عقوداً.

يعتمد مستقبل البيزو على ما إذا كانت الثروة الجيولوجية قادرة على التعويض عن الضمور المعرفي. تبلغ استثمارات الطاقة والتعدين بموجب نظام RIGI (الذي يوفر استقراراً مالياً لمدة 30 عاماً) مليارات الدولارات، مما يغير ميزان المدفوعات جذرياً. ومع ذلك، فإن إلغاء الرسوم الجمركية على استيراد التكنولوجيا يهدد 6000 وظيفة في "تييرا ديل فويغو"، بينما يؤدي تفريغ المختبرات إلى تقويض القدرة طويلة الأجل في التكنولوجيا الحيوية والطاقة النووية والبرمجيات. يوفر الرهان الجيوسياسي على التحالف مع الولايات المتحدة تمويلاً مؤقتاً عبر صندوق النقد الدولي، لكن التوترات مع الصين، الشريك التجاري الحيوي، تخلق نقاط ضعف. تتحول الأرجنتين إلى قوة عظمى في السلع الأساسية مع اقتصاد معرفي مفرغ عمداً، مما يطرح السؤال: هل يمكن لأمة أن تزدهر طويلاً باستبدال العقول ببراميل النفط؟

Inflation

لماذا أصبح الخشب الرخيص قضية أمن قومي؟دخلت أسعار الخشب نظامًا مرتفعًا هيكليًا، مدفوعًا بتلاقي سياسة التجارة، وقيود القدرة الصناعية، والطلب التكنولوجي الناشئ. فرض إدارة الولايات المتحدة تعريفات القسم 232 - 10% على الخشب الناعم وتصل إلى 25% على منتجات الخشب مثل الخزانات - يعيد صياغة الخشب كبنية تحتية حرجة أساسية لأنظمة الدفاع، وشبكات الكهرباء، وشبكات النقل. هذا التصنيف الأمني القومي يوفر متانة قانونية، يمنع الانعكاس السريع من خلال المفاوضات التجارية ويؤسس أرضية سعر دائمة. في الوقت نفسه، يواجه المنتجون الكنديون تعريفات مجمعة تتجاوز 35% يحولون الصادرات نحو الأسواق الآسيوية والأوروبية، مما يقلل بشكل دائم من العرض في أمريكا الشمالية بأكثر من 3.2 مليار قدم لوح سنويًا لا يمكن للمطاحن المحلية استبدالها بسرعة.

تواجه الصناعة المحلية عجز هيكلي متراكم يمنع توسع القدرة السريع. يظل استخدام مطاحن المنشار في الولايات المتحدة عند 64.4% رغم الطلب، مقيدًا ليس بتوافر الخشب بل بنقص حاد في العمالة - متوسط عمر مقاول القطع يتجاوز 57 عامًا، مع ثلث يخططون للتقاعد خلال خمس سنوات. هذه الأزمة في القوى العاملة تجبر على استثمارات أتمتة باهظة التكلفة بينما تقدم حرائق الغابات المدفوعة بالمناخ صدمات عرض متكررة. في الوقت نفسه، تشكل نقاط الضعف في أمن السيبراني في عمليات المطاحن الرقمية مخاطر قابلة للقياس، مع هجمات الفدية على التصنيع تسبب خسائر تقدر بـ17 مليار دولار في التوقف منذ 2018. هذه القيود التشغيلية تضاف إلى تكاليف التعريفات، مع ارتفاع أسعار المنازل الجديدة من 7,500 إلى 22,000 دولار قبل إضافات المقاولين وتكاليف التمويل التي تضخم التأثير النهائي بنسبة تقارب 15%.

تعيد الابتكار التكنولوجي تشكيل أنماط الطلب بشكل أساسي خارج دورات الإسكان التقليدية. تنمو أسواق الخشب المتقاطع المغلف (CLT) بنسبة 13-15% سنويًا حيث تحل منتجات الخشب الكتلي محل الصلب والخرسانة في البناء التجاري، بينما تدخل المواد النانوية المبنية على الخشب تطبيقات عالية التقنية من بدائل الزجاج الشفاف إلى الإلكترونيات القابلة للتحلل. هذا يخلق طلبًا مرنًا على ألياف الخشب ذات الجودة العالية عبر قطاعات صناعية متنوعة. مع تقنيات الغابات الدقيقة - الطائرات بدون طيار، LiDAR، وبرمجيات اللوجستيات المتقدمة - تدعم هذه الابتكارات نقاط سعر أعلى وتتطلب استثمار رأس مال كبير يرفع أساس التكلفة أكثر.

تعزز التمويلية للخشب من خلال أسواق العقود الآجلة لـ CME هذه الضغوط الأساسية، مع وصول الأسعار إلى 1,711 دولار لكل ألف قدم لوح في 2021 وجذب رأس مال مضارب يضخم التقلبات. يجب على المستثمرين الاعتراف بهذا التلاقي من الانتدابات الجيوسياسية، العجز المزمن في العرض، مخاطر السيبراني-الفيزيائي، وتحولات الطلب المدفوعة بالتكنولوجيا كإقامة نظام أسعار مرتفع دائمًا. انتهى عصر الخشب الرخيص بشكل نهائي، محله بيئة عالية التكلفة وعالية التقلب تتطلب مرونة سلسلة توريد متطورة واستراتيجيات تحوط مالي.

الدولار: فرص البيع مازالت قائمة أم أن المشتري سيغير المشهد؟مؤشر الدولار الأمريكي (US Dollar Index - DXY)، كما تابعنا الأسبوع الماضي، وبعد قرار الفيدرالي الأمريكي بتخفيض الفائدة إلى 4.25%، فقد وصل المؤشر إلى المستهدف المذكور في التقرير السابق عند مستوى 95.918 قبل أن يرتد صعودًا مرة أخرى ويدخل في نطاق التحركات العرضية أعلى 96.675.

وبناءً على ذلك:

الثبات أدنى 98.403 وثبات الأسعار ادنى المتوسطات المتحركة و ثبات مؤشر القوة النسبية ادنى 50 قد يدفع هذا مؤشر الدولار لإعادة اختبار مستوى 95.918 ثم 95.000.

أما في حال اختراق مستوى 98.403 والثبات أعلاه، فقد يفتح المجال لاستهداف 99.791.

والجدير بالذكر أننا على موعد مع إصدار بيانات مؤشر أسعار نفقات الاستهلاك الشخصي الأساسي (الشهري) هذا الأسبوع، والذي يقيس التغير الشهري في أسعار السلع والخدمات التي يدفعها المستهلكون، مع استبعاد ما يتعلق بالغذاء والطاقة بسبب التقلب السريع، ويُعد هذا المؤشر مقياسًا رئيسيًا للتضخم.

وفي حال صدوره أعلى من التوقعات، فقد يدعم الدولار، أما إذا جاء أقل من التوقعات فقد يضغط على الدولار.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

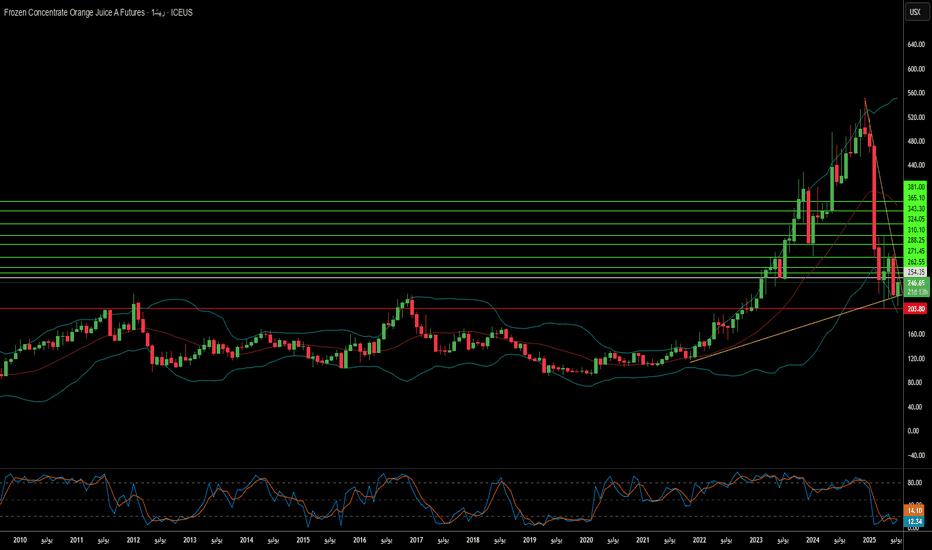

لماذا ارتفع سعر عصير البرتقال؟يشهد سعر عصير البرتقال ارتفاعًا ملحوظًا، مما يؤثر على المستهلكين والاقتصاد بشكل عام. يعود هذا الارتفاع إلى تفاعل معقد بين التوترات السياسية، والضغوط الاقتصادية العامة، والظروف البيئية الشديدة. إن فهم هذه العوامل المتداخلة يكشف عن تقلبات سوق السلع العالمية. ومن الضروري أن يدرك المستثمرون والمستهلكون العوامل المؤثرة على السلع اليومية مثل عصير البرتقال.

تلعب التحولات السياسية دورًا كبيرًا في ارتفاع الأسعار. فقد أعلنت الولايات المتحدة مؤخرًا فرض تعريفة جمركية بنسبة 50٪ على جميع الواردات من البرازيل، بدءًا من 1 أغسطس 2025. يهدف هذا القرار السياسي إلى الرد على موقف البرازيل من محاكمة الرئيس السابق جايير بولسونارو وتقاربها المتزايد مع دول البريكس. تسيطر البرازيل على سوق عصير البرتقال العالمي، حيث توفر أكثر من 80٪ من الإمدادات العالمية و81٪ من واردات الولايات المتحدة بين أكتوبر 2023 ويناير 2024. تؤدي التعريفة الجديدة إلى زيادة تكاليف الاستيراد بشكل مباشر، مما يضغط على هوامش الربح ويهدد بحدوث نقص في الإمدادات.

إلى جانب التعريفات، تساهم الضغوط الاقتصادية العامة والظروف المناخية القاسية في تفاقم أزمة الأسعار. تؤدي التكاليف المرتفعة إلى تضخم إضافي، مما قد يدفع البنوك المركزية إلى الإبقاء على سياسات نقدية مشددة، وهو ما يؤثر على القوة الشرائية للمستهلكين. في الوقت ذاته، يواجه إنتاج البرتقال تحديات خطيرة. فقد تسبب مرض التخضير الحمضي في تدمير بساتين في كل من فلوريدا والبرازيل. كما تؤدي الكوارث الطبيعية، مثل الأعاصير والجفاف، إلى تقليص المحاصيل العالمية. هذه التحديات البيئية، إلى جانب التعريفات السياسية، تخلق توقعات كبيرة باستمرار ارتفاع أسعار عصير البرتقال في المستقبل القريب.

هل تؤجج التوترات في الشرق الأوسط أزمة نفط عالمية؟يواجه سوق النفط العالمي تقلبات حادة وسط تقارير عن احتمال شن إسرائيل عملية عسكرية ضد المنشآت النووية الإيرانية. وقد تسبب هذا التهديد المحتمل في ارتفاع ملحوظ في أسعار النفط، مما يعكس قلقًا متزايدًا في الأسواق. ينبع القلق الأساسي من احتمال تعطيل كبير في إنتاج إيران النفطي، وهو عنصر حيوي في الإمدادات العالمية. والأكثر خطورة، أن التصعيد قد يدفع إيران إلى الرد بإغلاق مضيق هرمز، وهو ممر بحري حيوي يمر عبره جزء كبير من نفط العالم. قد يؤدي ذلك إلى أزمة إمدادات غير مسبوقة، تشبه الارتفاعات السعرية التاريخية التي شهدتها أزمات الشرق الأوسط السابقة.

تنتج إيران حاليًا نحو 3.2 مليون برميل يوميًا، وتتمتع بأهمية استراتيجية تتجاوز حجم إنتاجها المباشر. فصادراتها النفطية، التي تتجه بشكل رئيسي إلى الصين، تشكل شريانًا اقتصاديًا حيويًا، مما يجعل أي تعطيل له تأثير كبير. ومن شأن اندلاع صراع شامل أن يتسبب في سلسلة من التداعيات الاقتصادية: ارتفاع حاد في أسعار النفط يغذي التضخم العالمي، وقد يدفع الاقتصادات إلى الركود الاقتصادي. وعلى الرغم من وجود طاقة احتياطية، فإن أي تعطيل طويل الأمد أو إغلاق لمضيق هرمز سيجعلها غير كافية. وستواجه الدول المستوردة للنفط، لا سيما الاقتصادات النامية الهشة، ضغوطًا اقتصادية كبيرة، بينما ستحقق الدول المصدرة الكبرى مثل السعودية والولايات المتحدة وروسيا أرباحًا مالية طائلة.

على الصعيد غير الاقتصادي، فإن اندلاع صراع قد يزعزع الاستقرار الجيوسياسي في الشرق الأوسط بشكل جذري، ويعرقل الجهود الدبلوماسية، ويفاقم التوترات الإقليمية. ومن الناحية الجيوسياسية، سيركز الاهتمام على تأمين الممرات البحرية الحيوية، مما يكشف عن هشاشة سلاسل إمداد الطاقة العالمية. وعلى الصعيد الاقتصادي الكلي، ستواجه البنوك المركزية تحديًا صعبًا في السيطرة على التضخم دون إعاقة النمو، مما يدفع المستثمرين إلى التوجه نحو الأصول الآمنة. يبرز الوضع الحالي مدى هشاشة أسواق الطاقة العالمية، حيث يمكن للتطورات الجيوسياسية في منطقة مضطربة أن تؤدي إلى تداعيات فورية وعالمية واسعة النطاق.

هل ستبقى القهوة رفاهية في متناول الجميع؟تشهد أسعار القهوة العالمية ارتفاعًا ملحوظًا، مدفوعًا بشكل رئيسي بنقص حاد في العرض في أهم مناطق إنتاج القهوة. أدت الظروف الجوية السيئة، خاصة الجفاف والأمطار غير المنتظمة المرتبطة بتغير المناخ، إلى تدهور القدرة الإنتاجية في البرازيل، أكبر منتج لأرابيكا، وفيتنام، أكبر منتج لروبوستا. نتيجة لذلك، تم تخفيض توقعات المحاصيل، وانخفضت أحجام الصادرات، وازدادت المخاوف بشأن المحاصيل المستقبلية. هذه العوامل تؤثر مباشرة على أسعار حبوب الأرابيكا والروبوستا عالميًا.

تزيد ديناميكيات السوق المتقلبة والتوقعات المتضاربة من تعقيد المشهد. فقد تراجعت مخزونات الروبوستا مؤخرًا، بينما ارتفعت مخزونات الأرابيكا مؤقتًا، مما يرسل إشارات متضاربة. كذلك، تظهر بيانات التصدير تباينًا واضحًا، حيث يتوقع بعض المحللين عجزًا متزايدًا ومخزونات منخفضة تاريخيًا للأرابيكا، بينما يتنبأ آخرون بفوائض محتملة. تُضاف إلى ذلك العوامل الجيوسياسية، مثل التوترات التجارية والرسوم الجمركية، التي تزيد التكاليف وقد تقلص الطلب الاستهلاكي.

تتحول هذه الضغوط المتشابكة إلى ارتفاع في التكاليف التشغيلية للشركات عبر سلسلة قيمة القهوة. يواجه المحمصون زيادة حادة في أسعار حبوب القهوة الخضراء، مما يدفع المقاهي إلى رفع أسعار المشروبات للحفاظ على استدامتها وسط هوامش ربح ضيقة. يؤثر هذا التصاعد في التكاليف على سلوك المستهلكين، فقد يلجأ البعض إلى خيارات أقل تكلفة، مما يقلل من العلاوات السعرية التي يحصل عليها مزارعو القهوة المتخصصة. يعيش القطاع حالة من عدم اليقين، حيث يواجه احتمال أن تكون هذه الأسعار المرتفعة هي الوضع الطبيعي الجديد، وليست مجرد زيادة مؤقتة.

فيديكس: توازن دقيق أم مغامرة محفوفة بالمخاطر؟تُسلط الأنشطة السوقية الأخيرة الضوء على الضغوط المتزايدة التي تواجهها شركة فيديكس، إذ تكافح عملاقة الخدمات اللوجستية للتأقلم مع حالة عدم اليقين الاقتصادي الراهنة. فقد شهد سعر سهم الشركة تراجعًا ملحوظًا بعد قرارها خفض توقعات الإيرادات والأرباح للسنة المالية 2025. وتعزو الإدارة هذا التخفيض إلى انخفاض الطلب على خدمات الشحن، خاصة في قطاع الأعمال بين الشركات، نتيجة التباطؤ في الاقتصاد الصناعي الأمريكي واستمرار الضغوط التضخمية. ويُبرز هذا التطور مخاوف اقتصادية أوسع نطاقًا تؤثر على الإنفاق الاستهلاكي وتدفع الشركات إلى توخي الحذر.

ردًا على هذه التحديات المحلية، اعتمدت فيديكس نهجًا تشغيليًا أكثر حذرًا، يتجلى في تقليص نفقات رأس المال المخطط لها للسنة المالية المقبلة. تُظهر هذه الخطوة تركيزًا متزايدًا على إدارة التكاليف وتعزيز الكفاءة التشغيلية بينما تتنقل الشركة في ظل مناخ اقتصادي مضطرب في أسواقها الرئيسية. ويعكس هذا التعديل نهجًا استراتيجيًا يهدف إلى مواءمة الإنفاق مع التوقعات المعدلة للإيرادات بحذر ودقة أكبر.

ومع ذلك، يتناقض هذا الحذر المحلي بشكل صارخ مع استراتيجية التوسع الطموحة التي تتبناها فيديكس في الصين. فعلى الرغم من التعقيدات الجيوسياسية، تواصل الشركة استثماراتها الكبيرة لتعزيز حضورها من خلال إنشاء مراكز تشغيلية جديدة، وتحديث البوابات القائمة، وزيادة عدد الرحلات الجوية لدعم الترابط اللوجستي. ويُبرز هذا النهج المزدوج التحدي الجوهري الذي تواجهه فيديكس: تحقيق التوازن بين التعامل مع الضغوط الاقتصادية العاجلة والتعديلات التشغيلية في السوق المحلي، والسعي وراء استراتيجية نمو طويلة الأمد وعالية المخاطر في سوق دولية حيوية، وسط بيئة عالمية مضطربة.

النحاس: هل يتفوق على النفط؟هل الاقتصاد الأمريكي على أعتاب ثورة في مجال النحاس؟ يشهد الطلب على النحاس ارتفاعًا ملحوظًا، مدفوعًا بالتحول العالمي نحو الطاقة النظيفة، وانتشار السيارات الكهربائية، وتحديث البنية التحتية الأساسية. هذا الارتفاع يشير إلى تحول اقتصادي قد يجعل النحاس أكثر أهمية من النفط في المستقبل القريب. يُعد هذا المعدن ضروريًا لكل شيء، من أنظمة الطاقة المتجددة إلى الإلكترونيات المتطورة، مما يجعله ركيزة أساسية لنمو الاقتصاد الأمريكي. وبفضل خصائصه الفريدة واستخداماته المتزايدة في القطاعات سريعة التوسع، قد يصبح النحاس أكثر تأثيرًا من مصادر الطاقة التقليدية خلال السنوات المقبلة. يظهر هذا التوجه في الأسواق مؤخرًا، حيث وصلت أسعار النحاس إلى مستوى قياسي جديد عند 5.3740 دولار للرطل في بورصة "كومكس"، مما أدى إلى اتساع الفارق السعري بين نيويورك ولندن إلى حوالي 1700 دولار للطن، وهو ما يعكس الطلب الكبير في الولايات المتحدة.

لكن هذه الأهمية المتزايدة تواجه خطرًا قريبًا، وهو احتمال فرض الولايات المتحدة تعريفات جمركية على واردات النحاس. فبحجة حماية الأمن القومي، قد تترتب على هذه التعريفات تداعيات اقتصادية كبيرة. فزيادة تكلفة النحاس المستورد -وهو عنصر أساسي للعديد من الصناعات المحلية- قد تؤدي إلى ارتفاع تكاليف الإنتاج، وبالتالي زيادة الأسعار على المستهلكين، إضافة إلى إثارة توترات في العلاقات التجارية الدولية. وقد تسببت التوقعات بفرض هذه التعريفات في تقلبات بالسوق، حيث تنبأ كبار المتداولين في "قمة السلع" التابعة لصحيفة "فاينانشيال تايمز" في سويسرا بارتفاع سعر النحاس إلى 12,000 دولار للطن خلال هذا العام. وأشار كوستاس بينتاس من شركة "ميركوريا" إلى "الضغط" الحالي في سوق النحاس، نتيجة تدفق كميات كبيرة من الواردات إلى الولايات المتحدة تحسبًا للتعريفات التي قد تُفرض عاجلاً مما كان متوقعًا.

في النهاية، سيعتمد مسار الاقتصاد الأمريكي بشكل كبير على توافر النحاس وتكلفته. تُظهر الاتجاهات السوقية الحالية ارتفاعًا في الأسعار بسبب الطلب العالمي القوي والعرض المحدود، وهي حالة قد تزداد سوءًا نتيجة العوائق التجارية. ويتوقع المتداولون زيادة الطلب الصناعي مع تحديث اقتصادات كبرى، مثل الولايات المتحدة والاتحاد الأوروبي، لشبكات الكهرباء الخاصة بها، مما يعزز التوقعات المتفائلة بارتفاع الأسعار. فقد رجحت ألين كارنزيلو من "فرونتير كوموديتيز" وصول السعر إلى 12,000 دولار، بينما حذر غرايم ترين من "ترافيجورا" من أن الاقتصاد العالمي لا يزال "ضعيفًا نسبيًا"، مشيرًا إلى مخاطر قد تهدد استمرار الطلب القوي. ومع تقدم العالم نحو الطاقة الكهربائية والتطور التكنولوجي، سيزداد دور النحاس أهمية. والسؤال الجوهري الآن هو: هل ستعتمد الولايات المتحدة سياسات تضمن تدفق النحاس بسهولة وبأسعار معقولة، أم أن السياسات الحمائية ستعرقل التقدم الاقتصادي؟

هل يمكن لسندات البرازيل أن تتحدى الفوضى العالمية؟في عصر تتصاعد فيه التوترات التجارية وتتفاقم فيه حالة عدم اليقين الاقتصادي، تقدم الأسواق المالية البرازيلية لغزًا محيرًا للمستثمر الحصيف. فاعتبارًا من 3 مارس 2025، ومع وصول سعر صرف الدولار الأمريكي مقابل الريال البرازيلي إلى 5.87 ريال برازيلي للدولار الواحد، أظهر الريال البرازيلي مرونة ملحوظة، حيث ارتفع من 6.2 إلى 5.8 خلال هذا العام. هذه القوة، التي ترتبط بشكل مثير للاهتمام بسوق السندات الذي يقدم عوائد لعشر سنوات تقارب 15%، تطرح تساؤلًا أعمق: هل يمكن للبرازيل أن تبرز كملاذ آمن غير متوقع وسط الاضطرابات العالمية؟ تستكشف هذه الدراسة مشهدًا تتحدى فيه العوائد المرتفعة والتركيز المحلي الحكمة الاستثمارية التقليدية.

يعمل سوق السندات البرازيلي كقوة فريدة من نوعها، حيث تتجاوز عوائده نظيراتها في دول أخرى مثل تشيلي (5.94%) والمكسيك (9.49%). وبفضل العوامل المحلية - السياسة المالية، والتضخم، والبنك المركزي الذي لا يتقيد بدورات أسعار الفائدة العالمية - شهدت العوائد انخفاضًا من 16% إلى 14.6% منذ بداية العام، مما يشير إلى استقرار السوق. يتزامن هذا التحول مع ارتفاع قيمة الريال، مما يدل على وجود علاقة عكسية قوية: فكلما انخفضت العوائد، زادت الثقة، مما يعزز قيمة العملة. بالنسبة للمستثمر المتفحص، يدعو هذا التفاعل إلى إعادة تقييم المخاطر والمكافآت في عالم تتلاشى فيه الملاذات الآمنة التقليدية.

ومع ذلك، يضيف المشهد العالمي طبقات من التعقيد. فالتوترات التجارية بين الولايات المتحدة والصين، على الرغم من أنها لا تستهدف البرازيل بشكل مباشر، إلا أنها تؤثر على اقتصادها. فهي توفر فوائد تحويل التجارة مثل زيادة صادرات فول الصويا إلى الصين، لكنها في الوقت نفسه تهدد بحدوث تباطؤ قد يضعف النمو. وباعتبار الصين شريكها التجاري الأول والولايات المتحدة في المرتبة الثانية، تجد البرازيل نفسها في وضع بين الفرص والمخاطر. يجب على المستثمرين أن يتساءلوا: هل يمكن لجاذبية سوق السندات البرازيلي أن تصمد أمام هذه الرياح المعاكسة، أم أن القوى العالمية ستقوض وعودها؟ يكمن الجواب في فك شفرة هذا التوازن الدقيق، وهو تحدٍّ يلهم الفضول والجرأة الاستراتيجية.

ما الذي يكمن وراء خروج شيفرون من فنزويلا؟في خطوة جيوسياسية لافتة، ألغت إدارة ترامب ترخيص شركة شيفرون للعمل في فنزويلا، اعتبارًا من 1 مارس. يمثل هذا القرار تحولًا جذريًا عن سياسة إدارة بايدن، التي سمحت بتواجد شيفرون بشروط بهدف تشجيع إجراء انتخابات حرة في الدولة التي تعاني من أزمات. وإلى جانب معاقبة فنزويلا لعدم وفائها بالمعايير الديمقراطية، يعكس هذا التحرك استراتيجية أمريكية أوسع نطاقًا لتعزيز إنتاج النفط المحلي وتقليل الاعتماد على مصادر الطاقة الأجنبية. تواجه شيفرون، الشركة العملاقة التي تمتلك تاريخًا يمتد لأكثر من قرن في فنزويلا، الآن خطر فقدان مصدر دخل حيوي، مما يدفعنا إلى التساؤل حول التوازن الدقيق بين الطموحات المؤسسية والأجندات الوطنية.

إن تداعيات هذا القرار على فنزويلا عميقة وخطيرة. فقد كانت شيفرون مسؤولة عن ما يقرب من ربع إنتاج البلاد من النفط، ومن المتوقع أن يؤدي خروجها إلى انخفاض إيرادات فنزويلا بمقدار 4 مليارات دولار بحلول عام 2026. تهدد هذه الضربة الاقتصادية بإعادة إشعال فتيل التضخم وزعزعة استقرار دولة بدأت بالكاد في التعافي، مما يكشف عن الروابط المعقدة بين الوجود المؤسسي الأمريكي والدول الخاضعة للعقوبات. أما بالنسبة لشيفرون، فإن إلغاء الترخيص يحول أحد أصولها المربحة سابقًا إلى عبء جيوسياسي، مما يضع الشركة في اختبار صعب لقدرتها على الصمود. يدفعنا هذا الصراع في المصالح إلى التفكير في التكلفة الحقيقية للعمل في ظل تقلبات سياسية.

على الساحة العالمية، يتردد صدى هذا القرار في أسواق الطاقة والممرات الدبلوماسية. فقد شهدت أسعار النفط بالفعل تقلبات ملحوظة، مما يشير إلى نقص محتمل في الإمدادات. وفي الوقت نفسه، يظل مصير الشركات الأجنبية الأخرى في فنزويلا معلقًا في ظل التهديد بفرض عقوبات ثانوية. ومع تصعيد الولايات المتحدة لنهجها المواجه، يستعد مشهد الطاقة العالمي للتغير، مما سيكون له تداعيات على التحالفات الجيوسياسية وأمن الطاقة في جميع أنحاء العالم. فهل خروج شيفرون مجرد قطعة في لعبة استراتيجية أوسع، أم أنه ينذر بتحول زلزالي في ديناميكيات القوة العالمية؟ قد تكون الإجابة هي ما سيعيد رسم حدود الطاقة والنفوذ في السنوات المقبلة.

هل ستشعل الاضطرابات الجيوسياسية ارتفاع الذهب إلى 6000 دولار؟يشهد الذهب، الملاذ الآمن العريق، فترة تحولية بفعل تضافر قوى عالمية. تشير التحليلات الحديثة إلى أن مزيجًا من التوترات الجيوسياسية، والتحولات الاقتصادية الكلية، والتغيرات النفسية في الأسواق قد يدفع بأسعار الذهب إلى مستويات غير مسبوقة. يشهد المستثمرون وصانعو السياسات بيئة يُعاد فيها تعريف النماذج المالية التقليدية بسبب القرارات الاستراتيجية والصراعات الدولية.

يبرز عدم الاستقرار الجيوسياسي كمحفز رئيسي وراء ارتفاع الذهب. مع استمرار الصراعات، بدءًا من الاضطرابات في الشرق الأوسط وصولًا إلى شبح غزو صيني لتايوان، يتغير المشهد الاقتصادي العالمي. يدفع احتمال تعطل سلاسل توريد أشباه الموصلات، وتصاعد التوترات الإقليمية، البنوك المركزية والمستثمرين إلى تكديس الذهب كحماية من حالة عدم اليقين وتقليل الاعتماد على العملات الورقية.

مع سعي البنوك المركزية لتنويع احتياطياتها، وإعادة الدول تقييم استراتيجياتها الاقتصادية، يُنظر إلى الذهب كأصل استراتيجي وقوة استقرار. تزيد الضغوط الاقتصادية الكلية من جاذبية الذهب. فالاتجاهات التضخمية، والتخفيضات المتوقعة في أسعار الفائدة، وضعف الدولار، كلها تخلق بيئة مثالية لارتفاع الذهب. يعكس هذا التوجه نحو المعادن النفيسة تحولات أوسع في التجارة العالمية، وديناميكيات القوة، والسياسات المالية.

في هذا السياق، بلوغ سعر 6000 دولار للأونصة ليس مجرد تكهن، بل نتيجة لتغيرات هيكلية عميقة في الاقتصاد العالمي. بالنسبة للمهنيين والمستثمرين، فإن فهم هذه الديناميكيات أمر ضروري للتنقل في مستقبل تتشابك فيه القوى الجيوسياسية والاقتصادية. التحدي الآن هو استيعاب آثار هذه التحولات والنظر في كيفية إعادة تشكيلها لمشهد الحفاظ على الثروة عالميًا.

هل يمكن لليرة التركية أن توازن مع الدولار؟تقف تركيا عند لحظة حاسمة في مسيرتها الاقتصادية، حيث تسعى إلى تحقيق استقرار لليرة التركية مقابل الدولار الأمريكي من خلال إدارة مالية حكيمة وسياسات نقدية مدروسة. لقد اتجهت البلاد نحو تمويل داخلي استراتيجي، مما أدى إلى زيادة كبيرة في إصدار سندات الحكومة التركية لإدارة التضخم المتصاعد وتكاليف خدمة الدين. وبينما يوفر هذا النهج استقرارًا نسبيًا، فإنه يضع تركيا أمام تحدٍ يتمثل في الموازنة الدقيقة بين تحفيز النمو والسيطرة على التضخم، وهو توازن يتطلب حكمة واقتدار.

قرار البنك المركزي التركي بخفض أسعار الفائدة وسط ارتفاع التضخم يعكس مخاطرة محسوبة وتفاؤلًا استراتيجيًا. فالبنك يسعى إلى تحقيق نقطة توازن بين تحفيز النشاط الاقتصادي والحفاظ على استقرار الأسعار، من خلال استهداف خفض التضخم على المدى المتوسط مع السماح بزيادات قصيرة الأجل. هذا التحول في السياسة، إلى جانب التركيز على التمويل المحلي، لا يهدف فقط إلى تقليل نقاط الضعف الخارجية، ولكنه أيضًا يختبر قدرة الاقتصاد التركي على الصمود في وجه التيارات الاقتصادية العالمية، بما في ذلك تأثير التغيرات السياسية الدولية مثل الانتخابات الأمريكية.

على الصعيد العالمي، يواجه المشهد الاقتصادي حالة من عدم اليقين، واستراتيجية تركيا في الحفاظ على تصنيف ائتماني مستقر مع توقع انخفاض التضخم تخلق سيناريو مثيرًا للاهتمام. إن قدرة البلاد على جذب الاستثمارات مع إدارة ملف ديونها، لا سيما في ظل التحولات في السياسات النقدية العالمية من قبل اللاعبين الرئيسيين مثل الاحتياطي الفيدرالي والبنك المركزي الأوروبي، ستكون بمثابة اختبار لحسن إدارتها الاقتصادية. هذه القصة تدعو القراء إلى التعمق أكثر في كيفية استغلال تركيا لسياساتها الاقتصادية ليس فقط من أجل البقاء، ولكن لتحقيق الازدهار في سوق عالمي متقلب.

وبذلك يصبح لغز سعر الصرف بين الدولار الأمريكي والليرة التركية دراسة مثيرة للاهتمام في الاستراتيجية الاقتصادية، حيث يمثل كل قرار سياسي خطوة في لعبة اقتصادية معقدة. إن محاولة تركيا لتحقيق التوازن في حساباتها أثناء التعامل مع تقلبات الدولار تتحدى الحكمة الاقتصادية التقليدية، وتدعو المراقبين إلى التساؤل: هل يمكن لدولة أن تتحكم بالفعل في مصير عملتها في السوق العالمية؟

هل يمكن للريال البرازيلي البقاء في مواجهة العاصفة الاقتصادية الشفي عالم المالية العالمية المعقد، قلّما نجد قصة بمثل جاذبية الأزمة الاقتصادية الحالية للبرازيل. يقف الريال البرازيلي على حافة الهاوية، تحت وطأة مزيج من أخطاء السياسات الداخلية وضغوط اقتصادية دولية تهدد أسس استقراره النقدي. تواجه إدارة الرئيس لولا تحديًا صعبًا: الموازنة بين الإنفاق الاجتماعي الطموح وواقع الانضباط المالي الصارم.

الانخفاض الحاد في قيمة العملة – بنسبة تقارب 20% خلال الأشهر الأخيرة – لا يمثل مجرد تقلبات إحصائية. إنه استفتاء عميق على ثقة المستثمرين، يعكس مخاوف كبيرة بشأن إدارة البرازيل لاقتصادها. الاحتمال بأن يتدهور الريال إلى 7 ريالات للدولار يُشكل تهديدًا بإطلاق ضغوط تضخمية قد تزعزع استقرار هيكل الاقتصاد بأكمله، بدءًا من الأسواق المحلية وصولاً إلى علاقات التجارة الدولية.

ما يبرز هو دراما اقتصادية مشوقة ذات رهانات عالية وتأثيرات عالمية. صراع الريال البرازيلي ليس مجرد قضية وطنية، بل يعكس تحديات أوسع تواجه الاقتصادات الناشئة في ظل نظام مالي عالمي مليء بالتقلبات. بينما يتابع محافظو البنوك المركزية والمستثمرون الدوليون وواضعو السياسات الوضع بحذر، تقف البرازيل عند مفترق طرق حاسم – خياراتها ستحدد مسارها الاقتصادي وربما تعيد تشكيل تصورات العالم حول مرونة الأسواق الناشئة في مواجهة التقلبات الاقتصادية غير المسبوقة.

هل يمكن أن يصل الذهب إلى 3000 دولار مع اقتراب تخفيضات الفائدة ومحقق الذهب أداءً أفضل من سوق الأسهم الأمريكية هذا العام، حيث يتوقع المحللون مزيدًا من المكاسب مع اقتراب الفيدرالي من تخفيضات الفائدة. ارتفع الذهب إلى مستوى قياسي جديد يتجاوز 2500 دولار للأوقية، ويتوقع بعض الخبراء أن يصل إلى 3000 دولار في العام المقبل. تشمل العوامل الرئيسية الداعمة لهذه التوقعات تخفيف الفيدرالي، عدم اليقين الجيوسياسي، وزيادة الطلب من البنوك المركزية التي تسعى إلى تنويع احتياطاتها بعيدًا عن الدولار الأمريكي. مع انخفاض أسعار الفائدة، تزداد جاذبية الذهب كملاذ آمن.

أزمة عصير البرتقال: تحول سوقي ناتج عن تغير المناخ

وصلت أسعار عصير البرتقال إلى مستويات قياسية جديدة بسبب مجموعة من التحديات المرتبطة بتغير المناخ، بما في ذلك الأحداث الجوية القاسية، وارتفاع درجات الحرارة، والتغيرات في أنماط هطول الأمطار. هذه العوامل قد دمرت محاصيل الحمضيات، لا سيما في مناطق الإنتاج الرئيسية مثل فلوريدا، مما أدى إلى نقص كبير في الإمدادات وزيادة الأسعار. هذه الأزمة تبرز هشاشة إمداداتنا الغذائية وتسلط الضوء على الحاجة الملحة إلى حلول مبتكرة وتعاون دولي.

تواجه صناعة عصير البرتقال أزمة حادة ناتجة عن تغير المناخ، مما يؤدي إلى ارتفاع الأسعار وتراجع الإمدادات. الأحداث الجوية القاسية، وارتفاع درجات الحرارة، والتغيرات في أنماط هطول الأمطار قد دمرت محاصيل الحمضيات، خاصة في فلوريدا، مركز إنتاج البرتقال في الولايات المتحدة. هذا أدى إلى حرب مزايدات على مركز عصير البرتقال، وتفاقم الضغوط التضخمية على الأسمدة والمبيدات وتكاليف العمالة.

عالمياً، يكافح المنتجون الرئيسيون مثل البرازيل والمكسيك وإسبانيا أيضًا مع هذه التحديات الناجمة عن تغير المناخ، مما يؤدي إلى تراجع المحاصيل وزيادة الفجوة. التأثيرات الاقتصادية تمتد إلى ما هو أبعد من الزراعة، وتؤثر على الوظائف والصناعات المحلية والاقتصادات المحلية.

مواجهة تغير المناخ ضرورية لمستقبل الصناعة. الاستثمار في البحوث لمكافحة الأمراض مثل مرض الت greening الحمضي، وتحسين ممارسات إدارة المياه، واعتماد أساليب الزراعة المستدامة هي خطوات أساسية. تنويع المحاصيل واستكشاف منتجات الحمضيات البديلة يمكن أن يقدم أيضًا تخفيفًا.

تسلط هذه الأزمة الضوء على هشاشة إمداداتنا الغذائية والحاجة الملحة للتعاون الدولي لضمان استدامة سوق عصير البرتقال على المدى الطويل. مع استمرار تغير المناخ في التأثير على الإنتاج الزراعي، فإن الحلول المبتكرة والمستدامة ضرورية لتحقيق استقرار الأسعار وضمان مستقبل هذا المشروب المحبوب.

رالي الرينجيت يغذي تدفقات السندات الأجنبية

شهد الرينجيت الماليزي ارتفاعًا كبيرًا في هذا الربع، مما جذب استثمارات أجنبية كبيرة إلى سوق السندات المحلية.

الأداء القوي للرينجيت الماليزي جعله يحتل مكانة بارزة في سوق العملات الناشئة، مما جذب المستثمرين العالميين لتخصيص رأس المال للأوراق المالية المحلية. هذا الارتفاع في التدفقات الأجنبية خلق حلقة تغذية راجعة إيجابية، مما عزز العملة بشكل أكبر.

وفقًا لبيانات بنك نيغارا ماليزيا، ضخ المستثمرون الأجانب 5.5 مليار رينجيت في السندات الماليزية في يوليو، مما يشير إلى أكبر تدفق شهري خلال عام. هذه التدفقات ساهمت في تحقيق عائد إجمالي مثير للإعجاب بنسبة 5.9٪ على الأوراق المالية المقومة بالرينجيت حتى تاريخه، مما جعل ماليزيا تحتل موقعًا تنافسيًا في مشهد السندات للأسواق الناشئة.

وينسون فون، رئيس أبحاث الإيرادات في Maybank Securities Pte، يعزو هذا الاتجاه إلى التوقعات بمزيد من الارتفاع في قيمة الرينجيت، مما شجع المستثمرين الأجانب على شراء السندات دون تغطية للاستفادة من المكاسب المحتملة للعملة.

عدة عوامل تضافرت لخلق بيئة مواتية للسندات الماليزية والرينجيت. الاقتصاد المحلي القوي، إلى جانب التوقعات بوقف طويل الأمد لأسعار الفائدة، عززت ثقة المستثمرين. علاوة على ذلك، ضعف الدولار الأمريكي نتيجة التخفيضات المحتملة لأسعار الفائدة من قبل الاحتياطي الفيدرالي قد أفاد الرينجيت بشكل غير مباشر.

تتوقع Maybank Securities انخفاض العائد على السندات الحكومية الماليزية لمدة 10 سنوات إلى 3.5٪ بحلول منتصف عام 2025، مدعومًا بتخفيف الضغوط التضخمية واستمرار النمو المحلي. ومع ذلك، فإن توقيت ونطاق تعديلات الدعم على الوقود يظلان عوامل رئيسية يجب مراقبتها، حيث يمكن أن تؤثر على أسعار المستهلكين والمزاج الاقتصادي العام.

التوقعات:

الاقتصاد المتنوع في ماليزيا، الإدارة المالية الحذرة، وطبقة متوسطة متنامية تدعم قوة الرينجيت. الجهود المبذولة لجذب الاستثمارات الأجنبية المباشرة وتعزيز الصادرات تساهم أيضًا في دعم ارتفاع العملة. ومع ذلك، فإن عدم اليقين الاقتصادي العالمي، والتغيرات في السياسة النقدية الأمريكية، والتوترات الجيوسياسية قد تدخل تقلبات في سوق العملات.

بينما تبدو توقعات الرينجيت واعدة، يجب على المستثمرين البقاء متيقظين للتطورات الاقتصادية العالمية والمخاطر الجيوسياسية، التي قد تدخل تقلبات في أسواق العملات والسندات.

5 عوامل رئيسية تشكل تداول الدولار الأمريكي هذا الأسبوع5 عوامل رئيسية تشكل تداول الدولار الأمريكي هذا الأسبوع

الدولار الأمريكي في خضم أسبوع مليء بالأحداث المحورية. معا ، تحمل هذه المحركات الأساسية المفتاح لفهم التحولات المحتملة في أداء الدولار الأمريكي على مدار الأسبوع:

- أعلن الرئيس الأمريكي جو بايدن أنه تم التوصل إلى اتفاق بين الحزبين لرفع سقف الدين الأمريكي البالغ 31.4 تريليون دولار ، بهدف تجنب التخلف عن السداد. وقد دعا الكونغرس الآن إلى تمرير الصفقة في أسرع وقت ممكن. ستزيل "فيتش " تصنيف" المراقبة السلبية " على الولايات المتحدة عندما يمر الاتفاق أو يبدو من المرجح أن يمر الكونغرس.

- من المحتمل أن تكون اتفاقية سقف الديون قد أضعفت جاذبية الملاذ الآمن للدولار الأمريكي ، مما أدى إلى زيادة الرغبة في المخاطرة في الأسواق العالمية.

- ارتفع مؤشر أسعار نفقات الاستهلاك الشخصي ، وهو مقياس التضخم المفضل للاحتياطي الفيدرالي ، بنسبة 4.4 ٪ في أبريل مقارنة بالعام السابق ، ارتفاعا من الزيادة البالغة 4.2 ٪ التي لوحظت في مارس. وقد أثار هذا التطور احتمال رفع سعر الفائدة بمقدار 25 نقطة أساس من قبل مجلس الاحتياطي الاتحادي في يونيو.

- بسبب عطلة نهاية الأسبوع يوم الذكرى في الولايات المتحدة ، فضلا عن العطلات الرسمية في أوروبا والمملكة المتحدة ، الاثنين سوف تشهد انخفاض السيولة في السوق. بالإضافة إلى ذلك ، تستعد المؤسسات لتداول نهاية الشهر يوم الأربعاء ، مما قد يؤدي إلى مزيد من التقلبات.

- سيتم إصدار تقرير الوظائف الأمريكية لشهر مايو في 2 يونيو. أظهرت الأشهر الأخيرة باستمرار أرقام وظائف أفضل من المتوقع. من المتوقع أن تشير أرقام الوظائف لهذا الأسبوع إلى إضافة وظائف 180,000 ، مع زيادة طفيفة في معدل البطالة إلى 3.5٪. سيعزز سوق العمل الأكثر تشددا الموقف المتشدد للاحتياطي الفيدرالي ، حيث توفر بيانات الأجور القوية أيضا الدعم إذا تجاوزت الأرقام الفعلية التقديرات.

الدولار الأمريكي DXY في ضوء ترقب بيانات التضخمتتراجع تداولات مؤشر الدولار الأمريكي DXY اليوم الثلاثاء في ضوء ترقب بيانات التضخم الأمريكي في وقت لاحق من اليوم. وفي هذا السياق، من المتوقع أن تنخفض بيانات التضخم على أساس سنوي إلى 6.2% في يناير من 6.5% في ديسمبر.

-- البيانات أقل من المتوقع ستعزز توقعات السوق بأن بنك الاحتياطي الفيدرالي قد يوقف سياسته التشددية في وقت أقرب من المتوقع، مما يضغط على تحركات الدولار الأمريكي بشكل أكبر.

ومن خلال النظرة الفنية على تداولات مؤشر الدولار الأمريكي DXY، قد بدا الضعف واضحًا على الإطار الزمني للأربع ساعات مع تكوين نموذج قمة مزدوجة Double Top محتمل، إلى جانب انفراج سعري سلبي على مؤشر القوة النسبية. في حال تأكيد النموذج مع كسر خط العنق حول 102.88، قد يستهدف الدولار الأمريكي 101.95.

أسعار الذهب XAUUSD عقب بيانات التضخم الأمريكيةتتداول أسعار الذهب XAUUSD حول 1825 دولار اليوم الجمعة، وذلك بعد أن ارتفعت أسعار الذهب إلى أعلى مستوى لها في ثلاثة أيام يوم الخميس في ضوء بيانات التضخم الأمريكية التي دفعت عائدات سندات الخزانة الأمريكية أعلى مستوى 2% أي أعلى مستوى منذ يوليو 2019.

فقد أظهرت بيانات مؤشر أسعار المستهلك لشهر يناير ارتفاعًا بنسبة 7.5% على أساس سنوي، لذا أضافت البيانات إلى وجهة نظر بعض المستثمرين بأن الاحتياطي الفيدرالي قد يلجأ إلى سياسات أكثر تشدديه للحد من ارتفاع التضخم.

ولكن ترجح النظرة الفنية ألا يمتد صعود أسعار الذهب XAUUSD طويلًا، فمن المرجح أن تتراجع الأسعار بشكل طفيف على المدى القصير إلى مستويات 1811 و1805 دولار على التوالي قبل الارتداد صعودًا.