تحليل أسعار الذهب في 15 يناير✍️ الذهب مقابل الدولار الأمريكي - الإطار الزمني للساعة | الاتجاه لا يزال صعوديًا، السوق في مرحلة تصحيح

على الرسم البياني للإطار الزمني للساعة، يستمر زوج الذهب مقابل الدولار الأمريكي في التداول ضمن قناة سعرية صاعدة انطلاقًا من أدنى مستوى وصل إليه مؤخرًا، مما يشير إلى استمرار الزخم الصعودي رغم التصحيح الحالي.

لم يتغير هيكل السوق، حيث لا يزال تحرك السعر يلتزم بنمط "قمة أعلى - قاع أعلى". ويبدو أن الحركة الهبوطية الأخيرة تصحيح مُتحكم به، عقب ارتداد قوي من الحد العلوي ومنطقة المقاومة القريبة.

بدلًا من أن يُشير هذا التصحيح إلى ضعف، يُمكن اعتباره مرحلة إعادة توازن للسوق قبل تحركه الاتجاهي التالي. وستكون ردود فعل السعر في المناطق الرئيسية حاسمة في تحديد الموجة التالية.

📌 مناطق التداول (للمرجعية فقط)

منطقة الشراء: 4574 - 4572 | وقف الخسارة: 4569

منطقة البيع (المضاربة السريعة): 4618 - 4620 | وقف الخسارة: 4623

منطقة البيع: 4660 – 4662 | وقف الخسارة: 4665

أفكار المجتمع

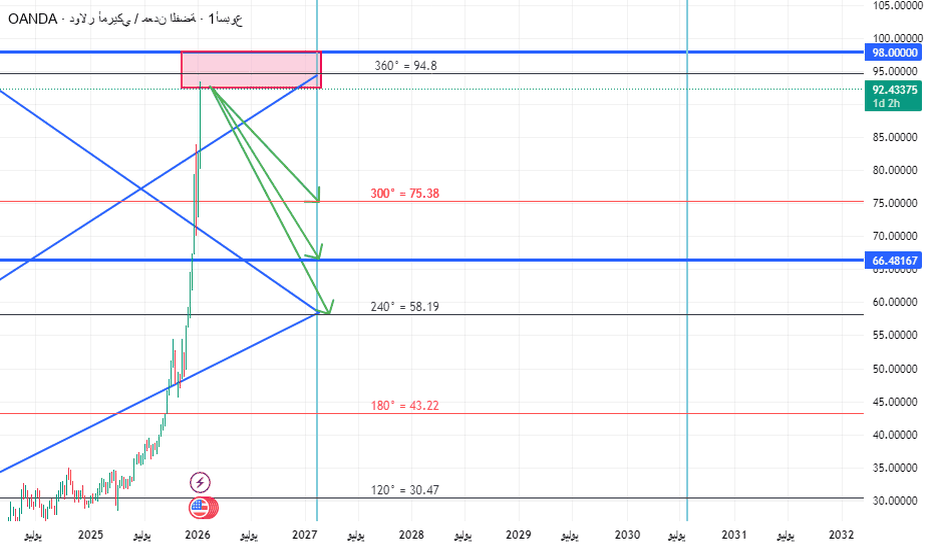

تحليل سهم اسمنت ينبع (السوق السعودى)تحليل سهم اسمنت ينبع (السوق السعودى)

بثبات السهم اعلى 13.8 ريال نتوقع له الصعود 17.90 وباختراقها نستهدف 22.4 ثم 27.4

اى كسر ل 13.8 يعنى استمرار للهبوط الى 10.50 ومنها يكون للصعود مجددا الى 17.90 وباقى اهداف الصعود لكن الى الان لا يوجد مؤشرات للكسر ونتوقع الارتداد والصعود من هذه الاسعار

الفضة في القمم الجديدة - XAGUSD السلام عليكم

الفضة التي تشكل قمم جديدة وتستمر في الإتجاه الصاعد مخترقا القمم التي يشكلها في كل مرة، في هذه الأثناء علينا إنتظار إعادة إختبار القمم السابقة عند أسعار 85.00 دولار لكونها منطقة شرائية مميزة وإذا كسرها السعر يمكن إنتظار الفرص الشرائية عند خط الترند الصاعد باللون الأحمر أو منطقة الدعم 78.00.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

تحديث الذهب بعد القمم الجديدة - XAUUSDالسلام عليكم

الذهب في التحديث الجديد بعد أن إخترق منطقة 4400 المحددة سابقا، توجه صعودا بعد إعادة إختراقها مشكلا قمم جديدة حول أسعار 4650، والآن يتجداول الذهب حول القمة التايخية الجديدة وعلينا إنتظار تشكل فرص شرائية جديدة مع الإتجاه الصاعد حول منطقة 4550 باللون الأخضر.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

اليورو دولار منطقة دعم مهمة - EURUSD السلام عليكم

اليورو دولار بعد التحليل الأخير الذي ذكرنا فيه كسر السعر لمنطقة 1.16800 وتحولها إلى مقاومة وإرتكاز السعر عند منطقة الدعم 1.16200، توقعنا من منطقة الدعم الإرتداد الصعودي، وهذه ما حصل بالفعل إرتد السعر صعودا ليصل عند منطقة المقاومة 1.16800 ومن ثم هبط ليعد إختبار منطقة الدعم 1.16200 ولا يزال يرتكز عندها في هذه الأثناء.

الآن السعر عند منطقة دعم وننتظر تشكل فرص شرائية على فرايمات صغيرة، إذا تحققت الفرص الشرائية يمكن للسعر أن يرتد صعوجا مجددا بإتجاه منطقة المقاومة 1.16800 ومن ثم للأعلى إذا إخترقها، أما السناريو الثاني هو إذا كسر السعر منطقة الدعم الحالية للأسفل يمكن أن يستكمل الإتجاه الهابط نحو منطقة الدعم 1.15600 لذا علينا إنتظار السعر إذا كسر الدعم الحالي أن يعيد إختباره من الأسفل ليصبح منطقة مقاومة وثم البحث عن الفرص البيعية.

بمساعدة مؤشر القمم🔴 والقيعان🔵

🍁التحليل الذي ينشر على هذه الصفحة هو هدفه التعليم وليس تطبيق توصيات، يجب على كل متداول ان يكون مستقل وغير متأثر بالتوصيات، إنما يجب فهم السوق وفهم التحليل ليدخل الفرص بثقة ومعرفة سبب الدخول في الشراء أو في البيع.

تحليل الذهب واستراتيجية التداول | 15–16 يناير

✅ تحليل الاتجاه – إطار الأربع ساعات (H4)

من منظور الأربع ساعات، فشل الذهب بوضوح في الحفاظ على بنيته الصاعدة أعلى منطقة 4640–4650، وبدأ بالدخول في مرحلة توزيع عند القمم وبداية تصحيح متوسط المدى. بعد موجة صعود قوية، شكّل السعر قممًا هابطة متتالية وفشل مرارًا في تسجيل قمم جديدة، وهو ما يدل على استنزاف الزخم الصاعد وبدء المحافظ الكبيرة في تصريف مراكزها عند مستويات مرتفعة.

تسطّحت المتوسطات المتحركة القصيرة (MA5 وMA10)، وبدأ MA20 بالانحناء إلى الأسفل، وأصبح السعر يتداول باستمرار أسفل منطقة مقاومة MA10/MA20. في الوقت نفسه، بدأ الحد العلوي لبولينجر بالانحناء للأسفل، وهبط السعر دون الخط الأوسط، مما يؤكد انتقال البنية من سوق اتجاهي إلى قناة تصحيحية. وهذا يعني أن الاتجاه الصاعد متوسط المدى قد انتهى رسميًا وبدأت دورة تصحيح متوسطة المدى.

✅ تحليل الاتجاه – إطار الساعة (H1)

على إطار الساعة، اكتمل نموذج قمة مزدوجة (M-Top) بشكل واضح. فشل السعر مرتين قرب منطقة 4640–4650، وكسر خط العنق عند 4595، وتمت مواجهة محاولات الارتداد اللاحقة عند 4615–4620، مُشكِّلة منطقة رفض كلاسيكية لإعادة الاختبار.

جميع المتوسطات المتحركة الرئيسية أصبحت في ترتيب هبوطي كامل (MA5 < MA10 < MA20 < MA60)، ولا يزال السعر أسفلها جميعًا، مما يؤكد انتقال السيطرة قصيرة المدى بالكامل إلى البائعين. كما تحوّل الخط الأوسط لبولينجر إلى مقاومة، وبدأ الحد السفلي بالانفتاح إلى الأسفل، ما يدل على توسّع القناة الهابطة وتعزّز الزخم السلبي.

🔴 مناطق المقاومة

• 4620–4630

• 4640–4650

🟢 مناطق الدعم

• 4597 – 4600

• 4585 – 4580

• 4550 – 4530

✅ مرجع استراتيجية التداول

🔰 1. البيع من المناطق المرتفعة (الاستراتيجية الرئيسية)

📍 فتح صفقات بيع خفيفة قرب 4620–4630

🎯 الأهداف: 4580 / 4570 / 4550

🔰 2. الشراء من الارتدادات (استراتيجية ثانوية – سكالب فقط)

📍 فتح صفقات شراء خفيفة قرب 4550–4570

🎯 الأهداف: 4580 / 4600 / 4620

🔥 تذكير التداول:

هذه البنية في المرحلة الأولى من اتجاه تصحيحي هابط.

جميع الارتدادات تُعتبر فرص بيع.

تجنّب مطاردة الأسعار المرتفعة — يُنصح بالتداول بحجم خفيف مع الالتزام الصارم بإدارة المخاطر.

اشترِ عند انخفاض الأسعار!

افتتح الذهب تداولات يوم الاثنين بارتفاع ملحوظ وسط مخاوف في السوق، مسجلاً مستويات قياسية جديدة متكررة عند حوالي 4630. ويبدو أنه مهيأ لاتجاه صعودي مستدام خلال شهر ديسمبر. يبقى مستوى الدعم/المقاومة السابق عند 4550 هو المستوى الرئيسي الذي يجب مراقبته على المدى المتوسط. ينبغي أن يركز التداول قصير الأجل على الشراء عند انخفاض الأسعار، مع تجنب التكهن بالقمم. هذا لا يعني عدم إمكانية الشراء عند مستويات أعلى؛ فما دام السعر فوق 4550، يُعتبر مستوى دعم قوي. الاتجاه الرئيسي الحالي هو التذبذب الصعودي. تضيق نطاقات بولينجر للساعة الواحدة تدريجياً، مما يشير إلى سوق صحية وحركة اتجاهية محتملة. ينصب التركيز الرئيسي اليوم على ما إذا كان مستوى 4550 سيصمد (حافظ على نظرة صعودية فوق هذا المستوى). يتطلب الدخول في مراكز شراء عند مستويات أعلى مهارة فنية عالية. السوق الحالي يجبرك على الشراء؛ إذا كنت مترددًا وتتكهن بالقمم بشكل أعمى، فمن المرجح أن ترتكب أخطاءً فادحة. تجنب الدخول في التذبذب المحايد على الرسم البياني للساعة الواحدة. بالأمس، اتبع أحد الأصدقاء نصيحتي ودخل في صفقة شراء عند اختراق مستوى 4560، وحقق ربحًا ممتازًا عند 4600. ما زلتُ أؤمن بمبدأ متابعة الاتجاه مع توخي الحذر منه!

بشكل عام، أنصح بفتح مركز شراء صغير في نطاق 4570-4575، وزيادة هذا المركز في نطاق 4560-4555. في حال حدوث صعود قوي وإعادة اختبار لنطاق 4530-4520 متبوعًا بتراجع، يُنصح بفتح مركز شراء في نطاق 4610-4600. حاليًا، مستوى السعر غير مناسب للدخول في هذه الصفقة.

الدولار/ين يحقق المستهدف، هل يمتد الصعود نحو 160؟تحليل فني لزوج الدولار الأمريكي مقابل الين الياباني USD/JPY – آخر التحركات والسيناريوهات المتوقعة؟

بعد الوصول إلى المستهدف المذكور آنفًا طبقًا للسيناريو الإيجابي في آخر تحليل، ومع تأكيد وجود المشتري من خلال الحفاظ على التداول أعلى مستوى 154.795 خلال فترة التصحيح، قبل الصعود مرة أخرى والوصول إلى المستهدف 157.88.

وبناءً على التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي:

الثبات أعلى 157.88 قد يشير إلى استمرار السيطرة الشرائية من جانب الطلب، وربما نرى مزيدًا من الصعود، وربما استهداف مستويات أعلى حول 160 وربما 161.

السيناريو العرضي:

رؤية تحركات عرضية في حالة الهبوط مرة أخرى والثبات أدنى 157.88، للتحرك داخل النطاق 157.88 – 154.795 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو السلبي:

رؤية مزيد من الهبوط أدنى 157.88، ثم كسر والثبات أدنى 154.795، قد يشير ذلك إلى السيطرة البيعية من جانب العرض على المدى القصير، وربما نرى استهداف مستويات أقل حول 152 وربما أقل.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

USD/JPY قبل بيانات التضخم الأمريكية: هل يواصل المشترون السيطرة؟متابعة وتحليل الدولار الأمريكي مقابل الين الياباني (USD/JPY) — ما قبل بيانات التضخم الأمريكية: هل تستمر السيطرة الشرائية؟

اليوم على الأجندة الاقتصادية الإعلان عن بيانات التضخم، حيث يتم الإعلان عن مؤشر أسعار المستهلكين CPI على النحو التالي:

مؤشر أسعار المستهلكين (شهري) (نوفمبر) – متوقع 0.3%

مؤشر أسعار المستهلكين الأساسي (شهري) (نوفمبر) – متوقع 0.3%

مؤشر أسعار المستهلكين (سنوي) (نوفمبر) – متوقع 3.1%

على الجانب الفني، يستمر الزوج في التداول أعلى 154.795 وأعلى المتوسط المتحرك 20 يوم بعد الإغلاق أعلاه في ختام تداولات الأمس حتى الآن، وذلك بعد إعادة اختبار منطقة 154–155 والتي تمثل دعمًا مهمًا.

وبناءً على حركة الأسعار حتى الآن، ربما نرى استمرارًا لنفس الرؤية المذكورة آنفًا، حيث تبرز ثلاثة سيناريوهات رئيسية للتداولات القادمة:

السيناريو الإيجابي (صعودي):

الثبات أعلى 154–155 قد يعزز من هيمنة المشترين وربما يفتح الباب لإعادة استهداف مستوى 157.888.

السيناريو المحايد (العرضي):

الهبوط والثبات أدنى 154.795 قد يدفع الزوج للتحرك عرضيًا أعلى مستوى 152.813 دون اتجاه واضح.

السيناريو السلبي (هبوطي):

الكسر والثبات أدنى 152.813 ربما يزيد من احتمالات استمرار الهبوط واستهداف مستويات أدنى خلال الفترة القادمة، ربما حول 150.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

الناسداك … الانتظار سيد القرار

الصورة الفنية

السعر يقف مباشرة اسفل منطقة مقاومة محورية 25800

الاتجاه الصاعد ما زال قائم ومدعوم بخط ترند واضح.

الحركة الحالية هي تجميع تحت المقاومة وليست ضعف.

القرار الذكي:

لا شراء قبل اختراق صريح وثبات فوق المقاومة.

ولا بيع طالما السعر يحترم الترند الصاعد.

الدخول قبل التأكيد = استعجال.

التأكيد هو الفيصل، وليس التوقع.

الخلاصة :

السوق أمام مفترق طرق

والأفضلية ليست لمن يسبق

بل لمن ينتظر الإشارة الصحيحة ثم يتحرك بثقة

الانتظار هنا قوة… وليس تردد.

يحافظ البيتكوين على زخمه الصعودي.يتحرك السعر ضمن قناة صاعدة واضحة؛ والتصحيحات الحالية ما هي إلا ارتدادات فنية بعد التوسع السابق.

يمثل النطاق الجانبي الحالي منطقة امتصاص لضغط البيع، مما يشير إلى أن المشترين ما زالوا يسيطرون على هيكل السوق.

إذا استقر السعر ضمن منطقة الدعم ولم يكسر أدنى مستوى له، فإن السيناريو المفضل هو استمرار الاتجاه الصعودي، مستهدفًا مستوى 99,600+ عند الحد العلوي للقناة.

الاستراتيجية: إعطاء الأولوية للشراء مع الاتجاه؛ وتجنب البيع عكس الاتجاه حتى يتم كسر هيكل الاتجاه الصعودي.

يتجمع الذهب قبل الاختراقيستقر السعر ضمن نطاق توازن بعد ارتفاع قوي، مما يشير إلى أن ضغط البيع ليس كافيًا لعكس الاتجاه.

لا يزال هيكل السوق صاعدًا؛ والتصحيحات الحالية لا تعدو كونها استيعابًا للعرض ضمن النطاق.

إذا حافظ السعر على مستوى الدعم في الأسفل، فإن السيناريو المفضل هو استمرار الاتجاه الصعودي، مستهدفًا مستوى 4.64 ضعف عند الحد العلوي لمنطقة التجميع.

الاستراتيجية: ابحث عن فرص الشراء عندما يؤكد السعر ثباته ضمن النطاق؛ تجنب البيع عكس الاتجاه الرئيسي.

تحليل أسعار الذهب اعتبارًا من 13 يناير.تحليل اتجاه الذهب (XAUUSD)

يحظى الذهب حاليًا بدعم قوي ويتداول بالقرب من أعلى مستوياته على الإطلاق. وقد ظهرت ضغوط جني أرباح قصيرة الأجل من جانب البائعين، مما أدى إلى تصحيح طفيف في السعر خلال جلسة التداول الآسيوية في 13 يناير. ومع ذلك، يُعتبر هذا التصحيح فنيًا وقد ينتهي قريبًا، مما يمهد الطريق لعودة ضغط الشراء والسيطرة على الاتجاه.

... 📌 أهم النقاط الفنية

مناطق الدعم: 4575 – 4550 – 4516

مناطق المقاومة: 4600 – 4619 – 4650

📈 استراتيجية التداول المُفضلة

نقطة شراء مرجعية: حوالي 4587

تأكيد الشراء: تفاعل السعر إيجابياً عند مناطق الدعم 4575 – 4550 – 4516

الهدف المتوقع: 4650

⚠️ إدارة المخاطر

يُصبح سيناريو الشراء غير صالح إذا أغلق سعر الشمعة على الإطار الزمني لأربع ساعات (H4) دون مستوى 4515 واستمر في التداول دون منطقة الدعم.

👉 التحليل: يبقى الاتجاه العام صعودياً؛ لذا يُنصح بالتركيز على إيجاد نقاط الشراء بناءً على تفاعلات السعر عند مستويات الدعم بدلاً من محاولة الوصول إلى مستويات أعلى.

تحليل موجات إليوت – XAUUSD | 15 نوفمبر 2025

الزخم (Momentum)

– زخم الإطار الزمني اليومي (D1) لا يزال في حالة تداخل وضغط، مع ظهور إشارات أولية على انعكاس محتمل. نحتاج إلى انتظار تأكيد واضح لانعكاس زخم D1، وعند تأكيده من المرجح أن يشهد السوق تراجعًا يستمر لعدة أيام.

– زخم إطار الأربع ساعات (H4) يستعد حاليًا للانعكاس صعودًا، لذلك نتوقع خلال جلسة اليوم حركة صعودية قصيرة المدى تستمر لعدة شموع H4.

– زخم إطار الساعة الواحدة (H1) يستعد أيضًا للانعكاس صعودًا، مما يشير إلى احتمال ظهور موجة صعودية قصيرة المدى في الوقت القريب.

هيكل الموجة (Wave Structure)

– على الإطار اليومي (D1)، ووفقًا لخطة ترقيم الموجات الجديدة، يتحرك السعر حاليًا بالقرب من قمة الموجة الخامسة. نواصل انتظار تأكيد انعكاس هبوطي من زخم D1، والذي من المرجح بدرجة كبيرة أن يمثل قمة الموجة الخامسة.

– على إطار الأربع ساعات (H4)، وجود السعر بالقرب من قمة الموجة الخامسة مع تداخل الموجات، وبالتزامن مع استعداد زخم D1 للانعكاس هبوطًا، يدل على أن الاتجاه الصاعد بدأ يضعف. سيناريو تشكّل الموجة الخامسة على هيئة مثلث نهائي (Ending Triangle) أصبح أكثر وضوحًا تدريجيًا.

– على إطار الساعة الواحدة (H1)، تم تأكيد قاع الموجة الرابعة باللون الأسود عند منطقة السعر 4566. وإذا كسر الهبوط الحالي هذا المستوى إلى الأسفل، فمن المرجح أن تكون الموجة الخامسة باللون الأسود قد اكتملت، ويدخل السوق في مرحلة تصحيحية.

– من منظور مؤشر حجم التداول (Volume Profile)، نلاحظ وجود منطقة دعم قوية حول مستوى 4581. وبالاقتران مع وجود زخم H1 وH4 في مناطق تشبع بيعي واستعدادهما للانعكاس صعودًا، نتوقع أن يكون الهبوط الحالي مجرد الموجة الثانية ضمن الهيكل الصاعد للموجة الخامسة باللون الأسود.

– من المتوقع أن تنتهي الموجة التصحيحية الحالية بالقرب من هذه المنطقة الداعمة، وهي أيضًا المنطقة المفضلة لدينا لتنفيذ صفقات الشراء.

– ومع ذلك، وبسبب استمرار تداخل الموجات في الهيكل الحالي، لا يمكن استبعاد احتمال تشكّل الموجة الخامسة على هيئة مثلث نهائي. وفي هذه المرحلة لا يزال من المبكر الجزم بذلك، لذا نواصل المراقبة بانتظار إشارات تأكيد إضافية.

– تظل أهداف الموجة الخامسة باللون الأسود دون تغيير عند منطقتي 4654 و4706. ووفقًا لخطة يوم أمس، نستمر في مراقبة فرص البيع عند هذه المستويات، مع ضرورة توخي الحذر الشديد عند منطقة 4654، وعدم الدخول في صفقات بيع إلا بعد ظهور تأكيد واضح.

خطة التداول (Trading Plan)

– Buy Now: 4591 – 4589

– Stop Loss: 4571

– TP1: 4622

– TP2: 4654

XAUUSD (H4) – تأكيد كسر خط الاتجاهXAUUSD (H4) – تأكيد كسر خط الاتجاه، الآن كل شيء يتعلق بشراء الانخفاض.

السياقMacro

تدفقات الملاذ الآمن لا تزال تدعم المعادن الثمينة مع ارتفاع عدم اليقين الجيوسياسي. يمكن أن تبقي العناوين المتعلقة بالوضع الأمريكي-الفنزويلي والردود السياسية حركة السعر تفاعلية، مما يعني أن القفزات الحادة وتيارات السيولة ممكنة جدًا قبل أن يلتزم السوق بالخطوة التالية.

العرض الفني (H4)

تظل التركيبة الصعودية قائمة: قمم أعلى + قيعان أعلى.

لقد كسر السعر خط الاتجاه/المقاومة ويحافظ على استقراره فوق منطقة "مقاومة الشراء" حول 4550 → إشارة إيجابية للاستمرار.

امتداد فيبوناتشي 1.618 فوق هو مغناطيس سيولة رئيسي، ولكنه أيضًا منطقة يمكن أن تؤدي فيها جني الأرباح على المدى القصير إلى تصحيح.

المستويات الرئيسية

دعم المحاور: 4550–4545

دعم أعمق: 4475–4455 (منطقة التوازن داخل القناة الصاعدة)

مقاومة الهدف: 4760–4770 (فibonacci 1.618 / منطقة "بيع فيبوناتشي")

سيناريوهات التداول

السيناريو 1: شراء متابعة الاتجاه (المفضل)

الدخول: شراء تصحيح 4552–4560

SL: 4540

TP1: 4635–4660

TP2: 4720–4740

TP3: 4760–4770

الخطة: انتظر رد فعل نظيف عند الدعم الجديد بعد الاختراق، ثم اتبع الاتجاه.

السيناريو 2: شراء أكثر أمانًا بعد سحب سيولة أعمق

إذا انخفض السعر بشدة على سيولة رقيقة/أخبار:

الدخول: شراء 4475–4455

SL: 4435

TP: 4550 → 4635 → 4760

السيناريو 3: بيع رد الفعل (على المدى القصير فقط)

فقط إذا كان هناك رفض واضح عند القمم:

منطقة البيع: 4760–4770

SL: 4785

TP: 4685 → 4635 → 4550

الاستنتاج

يبقى ميل H4 صعوديًا بعد كسر خط الاتجاه. أفضل نهج هو عدم المطاردة — انتظر انخفاضًا إلى 4550 للشراء مع التركيبة. البيع هو فقط رد فعل تكتيكي إذا رفض السعر بشدة عند امتداد 1.618.

👉 تابع LiamTradingFX للحصول على خططي بشأن XAUUSD مبكرًا كل يوم.

XAUUSD – سحب يوميXAUUSD – تصحيح يومي وإعداد للتوجه المستمر | لانا ✨

يبدأ الذهب مرحلة تصحيح فني بعد اختبار منطقة القمة التاريخية، بينما تظل الهيكلية الصاعدة على المدى المتوسط سليمة. يبدو أن حركة اليوم تشبه أكثر تصحيحًا مُتحكمًا لإعادة توازن السيولة، وليس عكس اتجاه.

📉 سلوك السعر الحالي

تفاعل السعر من منطقة العرض للقمة التاريخية، مُشكلاً ارتفاعًا أدنى على المدى القصير.

يختبر السوق حاليًا خط الاتجاه الصاعد، والذي يُعتبر دعمًا ديناميكيًا رئيسيًا في هذه الدورة الصاعدة.

طالما أن السعر يحافظ على موقعه فوق مستوى الدعم الهيكلي، يبقى الميل العام صعوديًا.

هذا التصحيح صحي من الناحية الفنية بعد فترة قوية من الارتفاع.

🔑 المناطق الفنية الرئيسية التي يجب مراقبتها

منطقة اختبار البيع / منطقة الرفض: منطقة القمة التاريخية

البائعون على المدى القصير نشطون هنا، مما يتسبب في التصحيح الحالي.

منطقة الشراء 1: 4495 – 4498

مستوى قيم سابق ومنطقة تلاقي خط الاتجاه، مناسبة لعمليات الشراء القابلة للتفاعل.

منطقة الشراء 2: 4442 – 4446

منطقة دعم أقوى وإسالة سيولة أعمق إذا استمر التصحيح.

هذه المناطق هي حيث يتوقع أن يعود المشترون للدخول.

📈 سيناريوهات التداول

السيناريو الرئيسي:

انتظر حتى يكمل السعر التصحيح إلى 4495–4498، ثم ابحث عن تأكيد صعودي للانضمام مرة أخرى إلى الاتجاه.

السيناريو البديل:

إذا زادت ضغوط البيع، تصبح منطقة 4442–4446 المستوى الرئيسي الذي يجب مراقبته لردود فعل الشراء الأقوى.

الإبقاء على المستوى فوق خط الاتجاه يحافظ على الهيكل الصاعد صالحًا، مع اختبار القمة التاريخية كهدف التالي.

🌍 السياق الأساسي

وفقًا لمؤشر CME FedWatch، يسعر السوق احتمالًا بنسبة 95% أن يبقي الاحتياطي الفيدرالي أسعار الفائدة دون تغيير في يناير.

تظل احتمالية خفض المعدلات في يناير منخفضة جدًا عند 5%.

توقعات شهر مارس أيضًا تميل نحو عدم التغيير، مع بقاء تخفيضات المعدلات غير مؤكدة.

هذا يعزز خلفية ماكرو مستقرة للذهب، حيث من المرجح أن تكون التصحيحات مدفوعة بجني الأرباح وتوزيع المراكز، بدلاً من تغيير في السياسة النقدية.

🧠 ملاحظات

هذا تصحيح ضمن اتجاه صاعد، وليس عكسًا هبوطيًا.

ركز على شراء القيمة، وليس مطاردة القمم.

دع السعر يؤكد عند المناطق الرئيسية قبل الدخول.

✨ كن صبورًا، واحترم الهيكل، ودع السوق يأتي إلى مستوياتك.