لقطاعات وغرينلاند: القطاعات الواجب مراقبتها في مؤشر S&P 500

لا يهدف هذا التحليل إلى استباق تطورات مستقبلية في العلاقة بين الولايات المتحدة وغرينلاند، ولا إلى الخوض في الاعتبارات الجيوسياسية أو المؤسسية أو الدبلوماسية. كما أن فرضيات الانضمام أو السيادة أو تغيير الوضع القانوني للإقليم لا تدخل ضمن نطاق هذه الدراسة. الهدف هنا أكثر محدودية وبراغماتية: دراسة التداعيات الاقتصادية المحتملة لزيادة انخراط الولايات المتحدة في غرينلاند، أياً كان شكل هذا الانخراط، وتحديد قطاعات مؤشر S&P 500 التي قد تتأثر بذلك بشكل غير مباشر.

تعتمد هذه المقاربة على تحليل اقتصادي وقطاعي بحت، دون افتراض جدول زمني، أو قابلية سياسية للتنفيذ، أو حتى احتمالية تحقق هذا السيناريو. وتهدف فقط إلى تحديد مناطق الحساسية داخل سوق الأسهم الأمريكية، في حال قامت الولايات المتحدة بتعزيز حضورها الاقتصادي أو الصناعي أو الاستراتيجي في هذه المنطقة من العالم.

يوضح الرسم البياني أدناه الشموع اليابانية الأسبوعية لمؤشر قطاع المواد في S&P 500.

يجدر التذكير بأن أسهم مؤشر S&P 500 موزعة على 11 قطاعًا رئيسيًا وفق تصنيف GICS، ويضم كل قطاع شركات ذات نماذج اقتصادية ومحركات نمو مختلفة. وفي هذا الإطار، تبدو بعض القطاعات أكثر عرضة من غيرها للديناميكيات المرتبطة بالوصول إلى الموارد الطبيعية، وتطوير البنية التحتية، وأمن سلاسل الإمداد، والتحديات الطاقوية والصناعية. وبالتالي، فإن أي انخراط أمريكي في غرينلاند، حتى لو كان تدريجيًا ومحدودًا، قد يؤدي إلى تأثيرات متباينة بين القطاعات المختلفة.

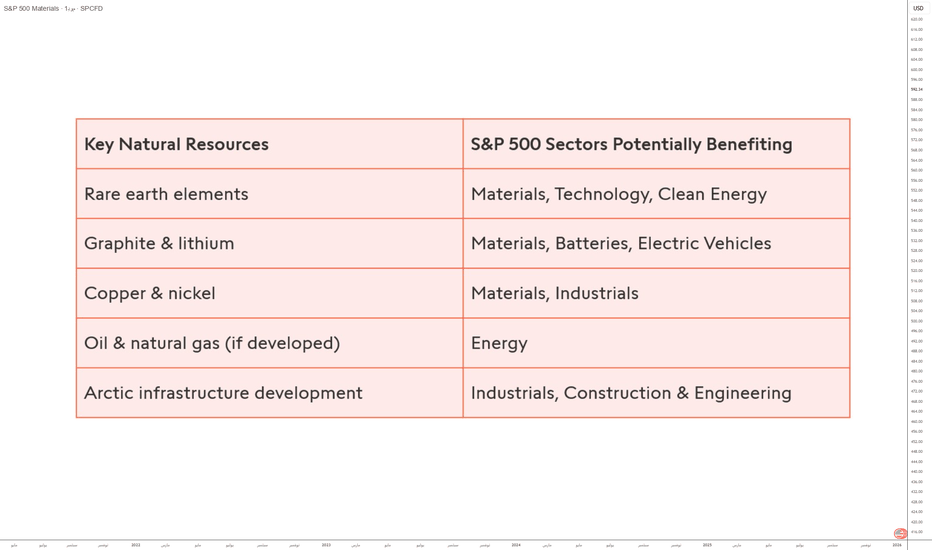

غرينلاند إقليم يتمتع بالحكم الذاتي ضمن مملكة الدنمارك، ويقع بين شمال المحيط الأطلسي والمحيط المتجمد الشمالي. وتمنحها موقعها الجغرافي أهمية استراتيجية خاصة، لا سيما في ظل التغير المناخي، والانفتاح التدريجي للممرات البحرية في القطب الشمالي، وتزايد الاهتمام بالموارد الطبيعية في المنطقة. ويُعرف باطن الأرض في غرينلاند باحتوائه على موارد معدنية مهمة، من بينها العناصر الأرضية النادرة، والغرافيت، والنحاس، والنيكل، إضافة إلى موارد هيدروكربونية بحرية لا تزال إلى حد كبير غير مستغلة.

تكمن الأهمية الاقتصادية لهذه الموارد ليس في أحجامها الفورية، بل في طبيعتها الاستراتيجية. إذ تُعد بعض هذه المواد حيوية للتكنولوجيات الحديثة، وللتحول الطاقوي، وكهربة وسائل النقل، وقطاع الدفاع، وصناعة أشباه الموصلات. وفي هذا السياق، قد يؤثر الوصول الأكثر مباشرة أو أمانًا إلى هذه المواد الخام، على المدى الطويل، في بعض سلاسل القيمة التي تهيمن عليها شركات أمريكية مدرجة.

ومع ذلك، يجب التأكيد على أن استغلال هذه الموارد يخضع لقيود كبيرة، من بينها الظروف المناخية القاسية، وارتفاع تكاليف الاستثمار، والتحديات البيئية، والقبول الاجتماعي المحلي، والأطر التنظيمية الصارمة. وبالتالي، فإن أي أثر اقتصادي محتمل سيكون بالضرورة تدريجيًا وغير مباشر وطويل الأجل. ولا يهدف هذا التحليل إلى تحديد محفزات قصيرة الأجل للأسواق، بل إلى تسليط الضوء على قطاعات في مؤشر S&P 500 قد تستفيد أو تتأثر على المدى البعيد بتطور هيكلي من هذا النوع.

ومن هذا المنطلق، تسعى هذه الدراسة إلى تقديم نظرة شاملة على القطاعات المحتملة المعنية، دون تحيز اتجاهي، وفي إطار

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

تحليل الاتجاه

XAUUSD – هيكل موجي صعودي مستمر، ننتظر الموجة 4الذهب يتحرك ضمن هيكل صاعد واضح من 5 موجات، حيث:

الموجة 1 → الموجة 3 قد اكتملت بالفعل بزخم غالب قوي.

السعر حاليا في المرحلة التصحيحية للموجة 4، والتي هي فنية بطبيعتها وليست انعكاسا للاتجاه.

الموجة 5 إلى الأعلى ما زالت متوقعة بمجرد الانتهاء من امتصاص السيولة في الاتجاه المنخفض.

الهيكل الرئيسي والسياق الفني

تظل اتجاه الساعة H1 صاعدا طالما لم يتم كسر أدنى نقطة لزيادة التذبذب الرئيسية.

التراجع الحالي تصحيحي؛ لم يتم تأكيد أي تغيير في الاتجاه الهبوطي.

تتوافق منطقة الطلب السفلية مع خط الاتجاه الهابط + مستويات فيبوناتشي + الفجوة، مما يخلق منطقة تفاعل ذات احتمال مرتفع.

خطة التداول المفضلة (أسلوب MMF)

🔵 السيناريو الأساسي – شراء تابع للاتجاه

منطقة الشراء: 4,398 – 4,350

هذه منطقة تقارب قوية (طلب + خط الاتجاه + فجوة).

قم بتنفيذ الشراء فقط بعد رد فعل واضح للسعر وثبات الهيكل.

تجنب الدخول بسبب الخوف من تفويت الفرص في منتصف النطاق.

الأهداف:

TP1: 4,444

TP2: 4,496

TP3: 4,534

السيناريو البديل:

إذا لم يتراجع السعر إلى المنطقة السفلية وبدلاً من ذلك كسر وثبت فوق 4,496، انتظر لإعادة الاختبار لمتابعة الشراء مع الاتجاه.

🔵 إبطال

إذا أغلقت شمعة H1 أدنى 4,350، قم بإبطال توجه الشراء وانتظر لتشكل هيكل جديد.

🔵 الملخص: تظل هيكل الموجة الصاعدة الأوسع ساريًا. الانخفاض الحالي هو تصحيح للموجة 4، والصبر هو المفتاح لتحديد موقعك لاحتمالية استمرار الموجة 5 من مستويات مخفضة.

تحليل موجات إليوت XAUUSD – 8 يناير 2025

1. الزخم

الإطار اليومي (D1)

– الزخم اليومي يبدأ في التحول إلى الهبوط

– نحتاج إلى انتظار إغلاق شمعة اليوم للتأكيد

– في حال تأكيد الإغلاق، فهناك احتمال كبير أن السعر سيواصل الهبوط لعدة أيام قادمة

الإطار H4

– زخم H4 مضغوط داخل منطقة التشبع البيعي

– هذا يشير إلى أن الحركة الهابطة على إطار H4 قد تستمر، لكن قوة الزخم الهابط بدأت تضعف

– من المرجح حدوث ارتداد تصحيحي صاعد عند تأكيد انعكاس زخم H4

الإطار H1

– زخم H1 موجود في منطقة التشبع البيعي ويستعد للانعكاس صعودًا

– يدل ذلك على أن الهبوط الحالي على إطار H1 قد ضعف، مع احتمال حدوث ارتداد قصير المدى

2. هيكل موجات إليوت

الهيكل اليومي (D1)

– هيكل الموجات على الإطار اليومي لم يتغير

– انعكاس الزخم اليومي يدعم سيناريو اكتمال الموجة Y

– الأهداف المحتملة للموجة Y:

– 4072

– 3761

هيكل H4

– مع بقاء زخم H4 مضغوطًا في منطقة التشبع البيعي، أتوقع دفعة هبوط إضافية قبل أن ينعكس زخم H4 صعودًا بشكل واضح

– السبب هو أن الهبوط الحالي لا يزال ضحلًا نسبيًا من الناحية الهيكلية

– إذا انعكس زخم H4 صعودًا مباشرة من المستويات الحالية، فهناك احتمال كبير أن السعر سيخترق مستوى 4500 صعودًا، وعندها:

– سيتم إلغاء سيناريوهات الموجات على إطار H1

– سأقوم بتحديث التحليل في حال حدوث هذا السيناريو

هيكل H1

– الهبوط الحالي لم يؤكد بعد هيكلًا موجيًا واضحًا

– قمت بوضع ترقيم مؤقت 1–2–3–4–5 (باللون الأخضر) لأغراض المتابعة

– الشرط الرئيسي:

– طالما أن الارتداد القادم لا يخترق قمة الموجة C (باللون الأحمر) عند 4500، فإن هذا السيناريو يبقى صالحًا

– بعد ذلك، أتوقع هبوطًا قويًا ومندفعًا للموجة 3 (باللون الأخضر)

– عند ظهور هبوط حاد وسريع، لا يُنصح بمحاولة الشراء عكس الاتجاه

3. بروفايل الحجم والمناطق السعرية المهمة

– يظهر بروفايل الحجم أن السعر يحصل على دعم حول منطقة 4440

– طالما أن زخم H4 لا يزال مضغوطًا، أود رؤية:

– هبوط قوي على الأقل نحو 4401

– ويفضل اختبار منطقة السيولة حول 4376

– الارتداد من هذه المنطقة سيؤكد السيناريو الهابط بشكل أقوى

4. مناطق البيع المحتملة

– لدينا منطقتا بيع رئيسيتان:

– منطقة 4484

– منطقة 4440

– الشرط: يجب أن يتم كسر المستوى هبوطًا أولًا، ثم إعادة اختباره قبل الدخول بيع

– بالإضافة إلى ذلك، لا تزال منطقة 4521 منطقة بيع قوية كما تم تحليلها في خطة الأمس وما زالت صالحة

5. خطة التداول

– منطقة البيع: 4481 – 4484

– وقف الخسارة: 4502

– الهدف الأول: 4440

– الهدف الثاني: 4376

– الهدف الثالث: 4348

كيف سيكون سعر الذهب قبل صدور تقرير الوظائف غير الزراعية؟1️⃣ خطوط الاتجاه

الاتجاه الرئيسي قصير المدى: اتجاه هبوطي

السعر لا يزال أدنى من الحد العلوي لخط الاتجاه الهبوطي ← يستمر ضغط البيع.

الوضع الحالي: اتجاه صعودي فني ضمن اتجاه هبوطي. لا توجد إشارات انعكاس واضحة حتى الآن.

الحد السفلي لخط الاتجاه الصعودي قصير المدى مُهدد ← كسر خط الدعم الرئيسي هذا يزيد من مخاطر الهبوط.

2️⃣ خطوط المقاومة

4520 – 4522:

مقاومة قوية جدًا تتشكل من تقارب الخطين التاليين.

مستويات فيبوناتشي

خط الاتجاه الهبوطي

منطقة العرض السابقة

👉 الأولوية: ابحث عن إشارات بيع عندما يقترب السعر من هذه المنطقة.

👉 اشترِ فقط عند الاختراق، واخرج عند التأكيد.

3️⃣ الدعم

4400 – 4402:

مستوى دعم رئيسي، وهو نقطة التقاء الخطين التاليين:

دعم خط الاتجاه

منطقة الطلب

المتوسط المتحرك الأسي / هيكل السعر

👉 إذا انخفض السعر دون هذه المنطقة، فهذا يؤكد اختراق هيكل الاتجاه الصاعد قصير الأجل، مما يخلق فرصة لمزيد من الانخفاضات السعرية.

📈 خطة التداول

شراء الذهب: 4400 – 4402

وقف الخسارة: 4390

جني الربح: 100 – 300 – 500 نقطة (4450)

بيع الذهب: 4520 – 4522

وقف الخسارة: 4530

جني الربح: 100 – 300 – 500 نقطة (4470)

الذهب اليوم: التباطؤ من أجل الانطلاق أبعدمرحبًا، أنا كاميلا.

عند النظر عن كثب إلى الرسم البياني H8 الحالي، ألاحظ أن الذهب يمر بمرحلة نموذجية جدًا بعد موجة صعود قوية. سلسلة الشموع الصاعدة السابقة دفعت السعر إلى الاقتراب من منطقة المقاومة العلوية، لكن في الوقت الحالي بدأ السوق في التباطؤ والتحرك بشكل عرضي. هذا لا يفاجئني، فعندما يتحرك السعر بسرعة أكبر من مستوى الدعم الكامن تحته، يحتاج السوق عادةً إلى فترة هدوء لإعادة تقييم قوة المشترين.

من الناحية الهيكلية، لا يزال الاتجاه الصاعد قائمًا. السعر ما زال يتداول فوق المتوسطات المتحركة الرئيسية، ولم يتم كسر القيعان الصاعدة. هذا يشير إلى أن قوة الشراء لم تغادر السوق، بل إنها تباطأت مؤقتًا فقط. في سوق الذهب، غالبًا ما تمثل هذه المرحلة فترة تجميع وضغط قبل انطلاقة جديدة.

من منظور أساسي، لم يكن الارتفاع الأخير عشوائيًا. وفقًا لموقع Forex Factory والمصادر الإخبارية الرئيسية، لا يزال السوق يتفاعل مع المخاطر الجيوسياسية والاقتصادية العالمية. التوترات الجيوسياسية لم تهدأ بعد، في حين يواصل الاحتياطي الفيدرالي اتباع نهج يعتمد على البيانات دون إعطاء إشارات جديدة على تشديد السياسة النقدية. هذه العوامل تواصل دعم الذهب، لكنها في الوقت نفسه تجعل من الصعب على السعر الارتفاع في خط مستقيم دون تصحيحات قصيرة الأجل.

المنطقة السعرية التي أراقبها عن كثب حاليًا تقع بين 4,360 و4,330. في الاتجاهات الصاعدة القوية المعتمدة على الزخم، غالبًا ما يكرر السوق سيناريو مألوفًا: اندفاع سريع إلى الأعلى يصنع قصة اختراق، يليه تراجع لاختبار القاعدة ومناطق الدعم، وبعدها فقط يقرر السوق ما إذا كان يمتلك القوة الكافية لمواصلة الصعود. إذا صحح الذهب باتجاه هذه المنطقة وظهر رد فعل شرائي واضح، فستبقى البنية الصاعدة نظيفة وسليمة.

على الجانب الآخر، وبعد اكتمال مرحلة التجميع، أتوقع أن يعود السعر للتحرك نحو منطقة المقاومة العلوية حول 4,500 إلى 4,550. اختراق واضح فوق هذه المنطقة قد يفتح المجال لتشكيل نطاق سعري أعلى في المرحلة التالية.

بالنسبة لي، الذهب اليوم لا يضعف. إنه فقط يتباطأ استعدادًا لحركته القادمة. أتمنى لك تداولًا موفقًا والصبر اللازم بينما السوق «يلتقط أنفاسه».

هدوء أسعار الذهب بعد موجة صعود قويةفي جلسة 07/01، تراجع سعر الذهب بأكثر من 1% مع ظهور عمليات جني أرباح واضحة عند المستويات المرتفعة، ما يعكس حالة من الحذر لدى تدفقات الأموال قصيرة الأجل. ورغم أن بيانات التوظيف الأمريكية الأضعف من التوقعات ساعدت على تقليص الخسائر بفضل تزايد توقعات خفض أسعار الفائدة من قبل الاحتياطي الفيدرالي، إلا أن هذا الدعم لا يزال غير كافٍ لقلب الاتجاه قصير الأجل.

على الرسم البياني، يتفاعل الذهب بوضوح عند منطقة مقاومة علوية ويُظهر تراجعًا في الزخم بعد فشله في الثبات فوق المستويات المرتفعة. إن الارتداد الهابط أسفل المقاومة يشير إلى أن قوى البيع تستعيد زمام المبادرة على الأقل على المدى القريب. وتوحي البنية الحالية باحتمال تصحيح أعمق لإعادة التوازن بعد فترة من الصعود السريع.

بشكل عام، يُعدّ التراجع الحالي تصحيحًا صحيًا يهدف إلى تخفيف حالات الشراء المفرط. ولن يعود سيناريو الصعود بشكل أوضح إلا إذا استعاد الذهب سريعًا مناطق المقاومة المفقودة؛ أما في الوقت الراهن، فيظل مسار التصحيح هو الغالب.

AUD/USD – تباطؤ الزخم الصاعد وتزايد ضغوط التصحيحبعد موجة تعافٍ سريعة نسبيًا، بدأ زوج AUD/USD يُظهر علامات ضعف مع اقترابه من منطقة مقاومة علوية. ويبدو أن الارتفاع الحالي يعتمد بشكل أكبر على عوامل فنية، وليس على دعم قوي من الأساسيات الاقتصادية، ما يدفع السوق إلى تبني موقف أكثر حذرًا تجاه الدولار الأسترالي.

على صعيد الأخبار، تشير بيانات التضخم في أستراليا إلى تراجع أوضح من المتوقع، ما يدل على أن ضغوط الأسعار العامة بدأت تنحسر بسرعة. هذا الأمر يضعف توقعات استمرار بنك الاحتياطي الأسترالي في تبني موقف متشدد، ويحدّ من جاذبية الدولار الأسترالي على المدى القصير، رغم أن التضخم الأساسي لم ينخفض بشكل كامل بعد.

من الناحية الفنية، تفاعل السعر بوضوح عند منطقة المقاومة، مع ظهور إشارات جني أرباح بعد سلسلة من الشموع الصاعدة المتتالية. وتشير البنية الحالية للسوق إلى احتمال دخول السعر في مرحلة تصحيح أو تماسك، في ظل تراجع قدرة المشترين على الحفاظ على السيطرة كما في السابق.

الذهبيشهد السوق حركة تصحيحية منظمة عقب تسجيل قمة أعلى، حيث يُظهر السعر حاليًا تماسكًا إيجابيًا أعلى خط الاتجاه الصاعد وبالقرب من منطقة الطلب المحورية. هذا الهبوط يُنظر إليه كتصحيح، بينما يبقى الاتجاه العام داعمًا للاتجاه الصاعد مع استمرار تكوين قيعان أعلى. وعلى الرغم من تراجع الزخم، لا يزال المشترون يحافظون على السيطرة داخل القناة الصاعدة الأكبر.

في حال استمرار التداول أعلى مستوى الدعم 4420، قد نشهد محاولة ارتداد باتجاه مستوى 4520، حيث تتجمع مقاومة مهمة مع امتداد خط الاتجاه. واختراق هذه المنطقة بثبات قد يمهد الطريق لاستئناف الصعود واستهداف قمم جديدة.

السيناريو المرجّح: الحفاظ على الدعم ← مواصلة الصعود نحو 4520.

سيناريو بديل: كسر واضح لمستوى 4400 قد يدفع السوق إلى مزيد من الحركة العرضية أو التماسك

AFRM$AFRM. تحليل التقرير و3 محركات رئيسية.

تقرير الربع الأول من السنة المالية 2026 (التقرير السابق)

الإيرادات: 933 مليون دولار (+33% على أساس سنوي) - أعلى من التوقعات.

إجمالي قيمة البضائع المباعة: 10.4 مليار دولار (+42% على أساس سنوي) - تسارع مستمر.

الأرباح: الربع الثاني على التوالي بربح تشغيلي وفقًا للمعايير المحاسبية المقبولة عمومًا.

محركات النمو:

1. بطاقة Affirm

الأرقام مبهرة:

• حاملو البطاقة: 2.8 مليون (+101% على أساس سنوي!).

• إنفاق البطاقة (إجمالي قيمة البضائع المباعة): 1.4 مليار دولار (+135%!).

• ينفق حاملو البطاقة 7 أضعاف ما ينفقه المستخدمون العاديون.

2. Affirm مُدمجة في جميع منصات التسوق:

• Apple Pay: يمكنك الآن الدفع ببطاقة Affirm الخاصة بك دون اتصال بالإنترنت على جهاز iPhone الخاص بك. • Amazon وShopify وWayfair: تكامل مباشر مع نظام الدفع لدى كبرى المتاجر.

• Worldpay: ربط آلاف المنصات. • جوجل: ستصبح خيارًا للدفع لمساعدي الذكاء الاصطناعي.

٣. انخفضت تكاليف التسويق بنسبة ٤٦٪، ما يُشير إلى تحسّن الكفاءة.

• انخفاض حالات التأخر في السداد والشطب، على الرغم من نمو المحفظة. يعمل نظام التقييم الداخلي للذكاء الاصطناعي بكفاءة عالية.

• ارتفاع توقعات إجمالي قيمة البضائع المباعة وهوامش الربح لهذا العام.

هل يستمر الاتجاه الصعودي لزوج BTC/USDT؟يواصل زوج BTC/USDT تحركه ضمن قناة صاعدة، حيث يستقر السعر فوق المتوسط المتحرك الأسي 34 و89. وكان التصحيح الأخير مجرد تراكم عند مستويات أعلى، ولم ينكسر هيكل الاتجاه الصعودي.

الدعم الكلي:

لا تزال تدفقات رأس المال المؤسسي مستقرة، وتستمر توقعات تخفيف السياسة النقدية، والتوجه الإيجابي نحو المخاطرة في بداية العام، في دعم العملات الرقمية، مع بقاء البيتكوين محور التركيز.

السيناريو:

إذا استمر السعر في الثبات فوق المتوسط المتحرك الأسي ولم يخترق القناة، فإن السيناريو المفضل هو التعافي وامتداد الاتجاه الصعودي إلى المنطقة المستهدفة أعلاه.

👉 هل يتوقف البيتكوين مؤقتًا أم يستعد للانطلاق بقوة؟ هل توافق أم لا؟

تحليل موجات إليوت XAUUSD – 07/01/2025

1. الزخم (Momentum)

الإطار الزمني D1

– زخم D1 يقترب حاليًا من منطقة التشبع الشرائي

– نحتاج إلى انتظار إغلاق شمعة D1 اليوم للتأكيد:

– إما أن يدخل الزخم بالكامل منطقة التشبع الشرائي

– أو يبدأ بالانعكاس الهبوطي

– ننتظر إغلاق الشمعة لتأكيد الإشارة التالية

الإطار الزمني H4

– زخم H4 في حالة تراجع

– وهذا يشير إلى أن الاتجاه الهابط على إطار H4 لا يزال مسيطرًا

– السيناريو الرئيسي: استمرار الهبوط حتى يصل زخم H4 إلى منطقة التشبع البيعي وتظهر إشارة انعكاس صعودي

الإطار الزمني H1

– زخم H1 يقترب من منطقة التشبع البيعي

– توجد إشارات على احتمال حدوث انعكاس صعودي

– على المدى القصير، من المحتمل حدوث ارتداد فني على إطار H1

2. هيكل موجات إليوت

الإطار الزمني D1

– الهيكل الحالي هو الموجة 2 أو الموجة B من الموجة Y (باللون البنفسجي)

– الحركة الصاعدة الحالية يُرجّح أنها تقترب من نهايتها

– تنتهي هذه الموجة 2/B باحتمال مرتفع عند تأكيد زخم D1 لانعكاس هبوطي

الإطار الزمني H4

– هيكل الموجة 2 أو B وصل بالفعل إلى منطقة الهدف الصالحة

– زخم H4 في تراجع

– التوقع: من المرجح أن تكون القمة قد تشكّلت

– الاستراتيجية الرئيسية: البحث عن صفقات Sell مع الارتدادات على إطار H1

الإطار الزمني H1

– هيكل الموجة 2 أو B يتشكّل على هيئة نموذج ABC (باللون الأحمر)

– الحركة الصاعدة الحالية تُعتبر الموجة C من الهيكل التصحيحي

– على المدى القصير قد يتحول زخم H1 إلى الصعود، ولكن إذا انعكس الزخم صعودًا من منطقة التشبع البيعي دون أن يسجّل السعر قمة جديدة، فسيكون ذلك تأكيدًا إضافيًا على اكتمال الموجة 2 أو B

3. مناطق السعر والتوافق الفني

– بالاعتماد على Volume Profile، تم تحديد منطقتين عاليتَي السيولة تعملان كمناطق مقاومة قوية

– منطقة 4484

– منطقة سيولة مرتفعة

– تتوافق مع تصحيح فيبوناتشي 0.786 للموجة الهابطة السابقة 1–2–3–4–5

– منطقة 4521

– منطقة سيولة مرتفعة

– تمثل هدف الموجة C (باللون الأحمر)

– طول الموجة C يساوي 1.618 من طول الموجة A

– تُستخدم هاتان المنطقتان كـ مناطق Sell رئيسية

4. خطة التداول

السيناريو الأول

– Sell Zone: 4484 – 4486

– SL: 4501

– TP1: 4445

– TP2: 4398

– TP3: 4348

السيناريو الثاني

– Sell Zone: 4520 – 4522

– SL: 4540

– TP1: 4445

– TP2: 4398

– TP3: 4348

الوضع الراهن لا يزال على حاله.١️⃣ خطوط الاتجاه

شرح:

يُحافظ خط الاتجاه الهابط على استقرار السعر ← تُعدّ هذه المنطقة حاسمة في تحديد الحركة التالية.

صورة: على الرغم من أن الأسعار تُسجّل قيعانًا أعلى على المدى القصير، إلا أنها لم تخترق خط الاتجاه الهابط بعد ← لم يتم تأكيد انعكاس الاتجاه على المدى المتوسط.

٢️⃣ المقاومة

٤٥٢٠ - ٤٥٢٢: مقاومة قوية

نقاط التقارب: خط الاتجاه الهابط + منطقة المقاومة السابقة + مستوى فيبوناتشي

التوقعات: ضغط بيع قوي/إمكانية انتعاش كبيرة

٣️⃣ الدعم

٤٤٣٥ - ٤٤٤٠: دعم قصير الأجل

الدور: الحفاظ على التصحيح الصعودي قصير الأجل

٤٤٠٠ - ٤٤٠٥: دعم هام

نقاط التقارب: منطقة الطلب + السعر الهيكلي + المتوسط المتحرك الأسي

→التوضيح:

٤️⃣ جدول رئيسي

التركيز على البيع عند ٤٥٢٠ - ٤٥٢٢.

الشراء: اتجاه السعر ٤٤٠٠ - ٤٤٣٥

👉 السوق حاليًا في "منطقة القرار". تجنب الخوف من تفويت الفرصة.

خطة التداول

شراء الذهب: 4437 - 4435

التصفية: 4425

جني الربح: 100 - 300 - 500 نقطة

بيع الذهب: 4520 - 4522

التصفية: 4532

جني الربح: 100 - 300 - 500 نقطة

XAUUSD H1 الاتجاه الصعودي والمستويات الرئيسيةيظهر XAUUSD على الإطار الزمني H1 اتجاهًا صعوديًا. السعر قام سابقًا بـ مسح السيولة بالقرب من القمم السابقة ثم تراجع ليكوّن منطقة دعم قوية حول 4265–4300. هذه المنطقة أظهرت تغيير في الشخصية ، مما يدل على سيطرة المشترين.

السوق الآن يكوّن قممًا وقيعانًا أعلى، مؤكدًا من خلال عدة كسرات هيكلية (BOS) على الاتجاه الصاعد. السعر يتداول حاليًا فوق 4480–4490، وهي دعم يومي قوي. نقطة الإلغاء الأساسية للمشترين تبقى عند منطقة الدعم 4265–4300.

على الجانب العلوي، القمم التاريخية بالقرب من 4550 تمثل مقاومة مهمة ومنطقة سيولة. كسر واضح وإغلاق فوق هذا المستوى قد يسمح باستمرار الاتجاه الصاعد. التراجعات الصغيرة طبيعية ضمن الاتجاه الصعودي.

ملخص للمتداولين:

الاتجاه: صعودي طالما فوق الدعم الرئيسي

الدعم: 4480–4490 (يومي)، 4265–4300 (رئيسي)

المقاومة: 4550 (سيولة القمم التاريخية)

نصيحة: اتبع هيكل السوق والمناطق الرئيسية؛ تجنب الصفقات المندفعة بالقرب من المقاومة

بشكل عام: الميل العام صعودي. ركّز على الهيكل والدعم والتحركات المؤكدة لاتخاذ قرارات أفضل.

تراجعت أسعار الذهب يوم الأربعاء: جني الأرباح وقوة الدولار يحدّانتراجعت أسعار الذهب يوم الأربعاء: جني الأرباح وقوة الدولار يحدّان من المكاسب

تراجعت أسعار الذهب عن أعلى مستوياتها الأسبوعية يوم الأربعاء (7 يناير)، ويعود ذلك بشكل رئيسي إلى عمليات جني الأرباح بعد أن بلغت الأسعار أعلى مستوى لها في أكثر من أسبوع، بالإضافة إلى قوة الدولار التي أثرت سلبًا على معنويات سوق المعادن النفيسة. ويركز السوق حاليًا على بيانات التوظيف الأمريكية المرتقبة لتقييم توجهات السياسة النقدية للاحتياطي الفيدرالي. وحتى وقت كتابة هذا التقرير، انخفض سعر الذهب الفوري بنسبة 1.1% إلى 4449.38 دولارًا للأونصة، متراجعًا عن أعلى مستوى قياسي له في الأسبوع السابق والبالغ 4549.71 دولارًا. وحافظ مؤشر الدولار على استقراره قرب أعلى مستوى له في أسبوعين، مما زاد من تكلفة الذهب المقوم بالدولار لحاملي العملات الأخرى.

🌍 محركات السوق: التفاعل بين المخاطر الجيوسياسية وتوقعات خفض أسعار الفائدة. واصلت أسعار الذهب اتجاهها الصعودي في بداية الأسبوع، مدفوعةً بشكل رئيسي بالتوترات الجيوسياسية (مثل اعتقال الولايات المتحدة للرئيس الفنزويلي) وتزايد توقعات السوق بخفض سعر الفائدة من قبل الاحتياطي الفيدرالي في عام 2026. وأغلق سعر الذهب الفوري مرتفعًا بنسبة 1.02% يوم الثلاثاء عند 4494.21 دولارًا للأونصة، محققًا مكاسب أسبوعية تراكمية تقارب 4%. مع ذلك، واجهت أسعار الذهب مقاومة بعد بلوغها مستوى 4500 دولار للأونصة، ما دفع بعض المتداولين إلى تعديل مراكزهم الشرائية وتبني نهج أكثر حذرًا قائمًا على الترقب والانتظار.

📊 التركيز يتحول إلى بيانات الليلة: بيانات التوظيف من ADP قد تكون مؤشرًا رائدًا

يراقب المستثمرون عن كثب بيانات التوظيف الأمريكية من ADP، وفرص العمل المتاحة (JOLTS)، ومؤشر مديري المشتريات للخدمات (ISM) المقرر صدورها مساء الأربعاء. قد تُعزز البيانات الضعيفة توقعات السوق بخفض سعر الفائدة مرتين من قبل الاحتياطي الفيدرالي هذا العام، ما يُعزز بدوره سعر الذهب، وهو أصل لا يُدرّ عائدًا؛ في المقابل، قد تدعم البيانات القوية الدولار وتُثبط أسعار الذهب. جاء مؤشر مديري المشتريات التصنيعي الأمريكي الصادر يوم الاثنين (47.9) أقل من المتوقع، مما عزز التكهنات في السوق بشأن توجه الاحتياطي الفيدرالي نحو سياسة نقدية أكثر تيسيرًا.

🔍 التحليل الفني: توقف مؤقت للمضاربين على الصعود، ووجود مستويات دعم ومقاومة رئيسية متداخلة

من خلال الرسم البياني لأربع ساعات، انتعشت أسعار الذهب بقوة بعد اختبار مستوى الدعم قرب 4310، مشكلةً في البداية نمطًا قاعيًا. مع ذلك، يُنصح بالحذر نظرًا لاحتمالية تأثير بيانات الوظائف غير الزراعية لهذا الأسبوع على البنية الفنية. تشير المؤشرات إلى ما يلي:

📌 تجاوز مؤشر MACD خط الإشارة نزولًا، وهو الآن أسفل خط الصفر، مما يشير إلى ضغط تصحيح قصير الأجل.

📌 في حال كسر مستوى دعم المتوسط المتحرك الرئيسي، قد تعيد أسعار الذهب اختبار منطقة الدعم القوية بين 4340 و4330.

📌 تقع منطقة المقاومة الصاعدة بين 4500 و4510. قد يؤدي اختراق هذا المستوى إلى فتح المجال أمام ارتفاع السعر إلى 4550.

💡 استراتيجية التداول: التداول ضمن نطاق محدد، مع مراعاة توجيهات البيانات.

التوصية قصيرة المدى اليوم هي الشراء عند الانخفاضات، مع البيع عند الارتفاعات كاستراتيجية ثانوية:

منطقة المقاومة: 4500-4510 دولار أمريكي

منطقة الدعم: 4430-4440 دولار أمريكي

⚠️ انتبه لإدارة مراكزك، وحدد أوامر وقف الخسارة بدقة، وتجنب مخاطر الاحتفاظ بمراكز خاسرة.

🎯 مرجع الاستراتيجية

استراتيجية البيع: فكّر في فتح مركز بيع صغير في نطاق 4495-4500 دولار أمريكي، مع وقف خسارة عند 8 دولارات أمريكية وهدف ربحي بين 4470-4440 دولار أمريكي.

استراتيجية الشراء: الشراء على دفعات في نطاق 4435-4440 دولار أمريكي، مع وقف خسارة عند 8 دولارات أمريكية وهدف ربحي بين 4460-4500 دولار أمريكي.

(هذه الاستراتيجية حساسة للغاية للوقت وتتطلب تعديلًا فوريًا بناءً على البيانات الآنية.)

✨ ملخص: على الرغم من أن أسعار الذهب تواجه ضغوطًا لجني الأرباح على المدى القصير، إلا أن ضعف الدولار الأمريكي بشكل عام والمخاطر الجيوسياسية لا تزال توفر دعمًا للذهب على المدى المتوسط إلى الطويل. قد تكون بيانات الوظائف غير الزراعية الصادرة عن ADP الليلة هي المحفز الرئيسي لانطلاقة السوق. ننصح المستثمرين بالتحلي بالمرونة واغتنام الفرص بعد صدور البيانات! 🚀

النيوزيلاندي عند مفترق طرق: الضغط البيعي مستمر أم عودة الصعود؟تحليل فني لزوج الدولار النيوزيلندي مقابل الدولار الأمريكي (NZD/USD) – آخر التحركات والسيناريوهات المتوقعة؟

بناءً على التحركات حتى الآن، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

رؤية مزيد من الهبوط وكسر والثبات أدنى 0.57357 قد يشير ذلك إلى السيطرة البيعية من جانب العرض على المدى القصير، وربما نرى استهداف مستويات أقل حول 0.55715.

السيناريو العرضي:

رؤية تحركات عرضية في حالة استمرار التحرك داخل النطاق 0.57357 – 0.58465 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

الصعود والثبات أعلى 0.58465 قد يشير إلى عودة السيطرة الشرائية من جانب الطلب، وربما نرى مزيدًا من الصعود، وربما استهداف مستويات أعلى حول 0.60.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

مضاربة سباكس 🟠 عاجل | تصعيد سياسي جديد

🇺🇸 الولايات المتحدة تطالب فنزويلا بقطع علاقاتها الاقتصادية مع الصين وروسيا وإيران.

⚡️ خطوة تزيد التوتر الإقليمي وتضغط بقوة على قطاع الطاقة الفنزويلي.

👀 الأسواق تترقب… هل تخضع كاراكاس للضغوط أم تتمسك بتحالفاتها الدولية؟

افضل مستويات مقاومة

6945 -6948-6964-6978

نقطة الاتزان 6943

افضل مستويات الدعم

6919 -6913 -6908 - 6900

نجاح امس علي تليجرام 5 صفقات ناجحه و صفقة خاسرة مبروك للجميع

يلا XAUMO — تقرير يومي شامليلا XAUMO — تقرير يومي شامل (نسخة مؤسسية واعية بالعطلات)

وقت التقرير (Africa/Cairo): الأربعاء 07-يناير-2026 08:58 (UTC+2)

النطاق: خريطة XAUUSD + إطار تنفيذ (تعليمي فقط — ليس نصيحة مالية)

0) لقطة سريعة (من بياناتك وقت الالتقاط)

- XAUUSD (سبوت): 4,446.19 (-1.08%)

- GC1!: 4,456.20 (-0.89%)

- GC2!: 4,489.10 (-0.88%)

- الفارق (GC2–GC1): +32.90 = +0.738% → كونتانجو (CONTANGO)

- XAUEUR: 3,800.764 (-1.16%)

- EURUSD: 1.16980 | USDJPY: 156.371 | USDCNH: 6.98582

- DXY: 98.504 (-0.09%)

- SPX: 6,944.83 (+0.62%) | NDX: 25,639.71 (+0.94%) | DJI: 49,462.08 (+0.99%)

- VIX: 14.74 (-1.14%)

- US10Y: 4.159 (-0.24%) | US02Y: 3.463 (-0.06%)

────────────────────────────────────────────────────────────

1) ماذا حدث أمس بالضبط؟ (الخلاصة التنفيذية من شاشاتك)

────────────────────────────────────────────────────────────

اللي حصل أمس كان “هبوط قوي + بيع فوق” مع تلميحات امتصاص تحت:

- السعر اتسحب نزول (~-48$ على السبوت) ووصل لمنطقة 4,44xx.

- اتعمل “Tag” واضح على عقدة 125% عند 4,443.35 وعلى 118% عند 4,444.79.

- ظهر عندك على الفوتبرنت مناطق “Accumulation” تحت (تجميع/امتصاص)، لكن فوقها كان فيه “Distribution / Supply” (تصريف/عرض) بيقفّل أي ارتداد بسرعة.

- الأهم: بالرغم إن الدولار والعوائد كانوا أهدى نسبيًا (DXY↓ و US10Y↓) والأسهم طالعة (SPX/NDX↑)، الذهب اتباع… ده عادة معناه:

“فيه بائعين حقيقيين فوق / Overhead Supply” مش مجرد حركة ماكرو نظيفة.

الخلاصة عن أمس:

- أمس كان يوم “ضغط هبوطي” خلّى السقف قريب جدًا، وأي طلعة بقت “Sell the rally” لحد ما يثبت العكس.

────────────────────────────────────────────────────────────

2) وإحنا مكملين إزاي النهارده؟ (خطة الاستكمال + بوابات القرار)

────────────────────────────────────────────────────────────

النظام النهارده = “Retracement / Rotation تحت سقف العرض” لحد ما نقفل فوق سقف محدد بقبول.

قاعدة XAUMO الذهبية (مهمّة):

- أول كسر ممكن يبقى جس نبض/فتيل.

- “الكسر التاني + تثبيت/قبول” هو اللي بيبقى حقيقي (Acceptance).

(أ) سقف البيع (Sell-Rally Ceiling) — أهم منطقة قرار اليوم

طالما السعر تحت المنطقة دي، الأفضلية: بيع على الارتداد (مش مطاردة تحت):

- 4,456.40 (61.8)

- 4,458.84 (50%)

- 4,461.28 (38.2)

وفوقهم مغناطيس/محطة قوية:

- 4,468.54 (78.6) | 4,470.37 (High)

سيناريو “قبول صاعد” (يقلب السيناريو):

- لازم “قبول” فوق 4,461.28: يعني مش فتيل… لازم تثبيت/إغلاقين فوق + مايرجعش بسرعة تحت.

(ب) أرض الاستمرار الهابط (Continuation Floor) — لو اتكسرت يبقى السلم شغال

العُقد اللي لو اتكسرت واتعاد اختبارها وفشلت → الاستمرار الهابط يصبح نظيف:

- 4,444.79 (118)

- 4,443.35 (125) ← بوابة محورية

بعدها سلم الاستمرار:

- 4,440.66 (138)

- 4,438.18 (150)

- 4,435.70 (162)

- 4,433.02 (175)

- 4,427.85 (200) ← مغناطيس عميق (Flush target)

(ج) فلتر الضوضاء (عشان SL يبقى منطقي)

- ATR(14) ≈ 8.01 (≈0.18%)

يعني: SL1 لازم يكون “مخفّف” بس مش جوه ضوضاء شمعة واحدة، وSL2 “ذيل” يحميك من فتايل العطلات.

────────────────────────────────────────────────────────────

3) GC1/GC2 — شرح الكونتانجو/الباكورديشن (إلزامي)

────────────────────────────────────────────────────────────

- GC1: 4,456.20

- GC2: 4,489.10

- Term Spread: +0.738% → CONTANGO (كونتانجو)

الشرح البسيط للمتداول:

- كونتانجو (Contango) → لما العقد اللي بعده (GC2) أغلى من الحالي (GC1):

ده منحنى طبيعي غالبًا (تكلفة تخزين/حمل)، مش إشارة هبوط لوحدها.

- باكورديشن (Backwardation) → لما GC2 يبقى أرخص من GC1:

أحيانًا بيدل على طلب فوري قوي أو ضغط معروض قصير المدى.

- التيرم سبريد (%) → نسبة الفرق بين GC2 و GC1، بتقول المنحنى طالع ولا نازل.

────────────────────────────────────────────────────────────

4) “إحنا بنكمّل النهارده” — ملخص عملي (بوضوح شديد)

────────────────────────────────────────────────────────────

A) الخطة الأساسية (الأكثر احتمالًا اليوم)

- طالما تحت 4,456–4,461 → “بيع على الارتداد” مش شراء عشوائي.

- لو كسر 4,443.35 + رجع يختبرها وفشل → السلم تحت يشتغل: 4,440 → 4,438 → 4,435 → 4,433 → 4,427.

B) خطة معاكسة (أقل احتمالًا — لكن لازم تبقى جاهز لها)

- لو حصل “قبول” فوق 4,461.28 (تثبيت مش فتيل):

ساعتها الارتداد يبقى منطقي نحو:

4,465.08 → 4,468.54 → 4,470.37 (وبعدها حسب الزخم).

────────────────────────────────────────────────────────────

5) أمثلة تنفيذ تعليمية (مش توصيات — للتدريب على التوقيت والبنية)

────────────────────────────────────────────────────────────

📘 تنبيه تعليمي إلزامي:

الأمثلة دي للشرح وفهم البنية والتوقيت فقط — ليست إشارات ولا توصيات. التنفيذ يكون فقط عند تحقق شروطك (قبول/رفض).

(1) سكالب شورت (المفضل تحت السقف)

- دخول: رفض من 4,456.40–4,458.84

- SL1 (مخفّف): 4,462.00

- SL2 (ذيل): فوق 4,468.54

- TPq: 4,448.51

- TP1: 4,444.79

- TP2: 4,443.35

(2) استمرارية شورت (لو السلم اتفعل)

- شرط: كسر 4,443.35 + إعادة اختبار فاشلة

- دخول: 4,443–4,445 فشل اختبار

- SL1: فوق 4,448.51

- SL2: فوق 4,452.93

- TPq: 4,440.66

- TP1: 4,438.18

- TP2: 4,427.85

(3) سكالب لونغ (بس بشروط قوية)

- شرط: تثبيت فوق 4,444.79 + استرجاع 4,448.51

- SL1: 4,443.35

- SL2: 4,440.66

- TPq: 4,452.93

- TP1: 4,456.40

- TP2: 4,458.84

────────────────────────────────────────────────────────────

6) Checklist قبل الضغط على زر التنفيذ

────────────────────────────────────────────────────────────

أنا داخل على “Node” ولا داخل في نص الرينج؟

شفت “Acceptance” ولا “Rejection” ولا لسه؟

السبريد طبيعي؟

SL1 و SL2 متظبطين على الضوضاء + فتايل العطلات؟

TPq / TP1 / TP2 محددين قبل الدخول؟

────────────────────────────────────────────────────────────

7) تذكرة تيليجرام (نسخ/لصق)

────────────────────────────────────────────────────────────

XAUUSD — تعليمي فقط (مش نصيحة مالية)

مقاومات: 4456.40 / 4458.84 / 4461.28 / 4468.54 / 4470.37

دعوم: 4444.79 / 4443.35 / 4440.66 / 4438.18 / 4433.02 / 4427.85

قاعدة: اتاجر على “العُقد” مش على الشموع. سيولة عطلات = فتايل (احترم SL2).

────────────────────────────────────────────────────────────

إخلاء مسؤولية تعليمي كامل

────────────────────────────────────────────────────────────

- هذا التقرير لأغراض تعليمية ومعلوماتية فقط، وهو إطار “بنية/مخاطر” وليس نصيحة استثمارية.

- لا يمثل عرضًا أو توصية شراء/بيع لأي أداة مالية.

- التداول عالي المخاطر؛ أنت المسؤول عن قراراتك وحجمك وإدارة مخاطرك.

- الانزلاق السعري/السبريد/الأخبار قد تغيّر النتائج بشكل جذري.

- لا تنفّذ إلا عند تحقق شروط التأكيد لديك (قبول/رفض)، وبخطة SL1/SL2 واضحة.

الذهب يتوقف بعد التوسع — تدوير وليس استمرار🟡 XAUUSD – خطة الأموال الذكية خلال اليوم | بواسطة Ryan_TitanTrader (07/01)

📈 سياق السوق

لا يزال الذهب في هيكل صاعد على الأطر الزمنية الأعلى، بعد توسع قوي حُفِّز بسعر عميق ضمن المستوى العالي. ومع ذلك، تشير حركة السعر الأخيرة إلى انتقال من التوسع إلى التوزيع، حيث بدأت الأموال الذكية في هندسة دورات تصحيحية بدلاً من مطاردة الاستمرار.

بينما يقوم السوق بامتصاص تدفقات الدولار الأمريكي، وحساسية العائدات الأمريكية، وموضعه قبل البيانات الأمريكية القادمة، يتناوب الذهب حالياً بين مناطق السيولة الداخلية. عادة ما يفضل هذا البيئة عمليات سحب السيولة، الاستدراج، والعودة إلى المتوسط، بدلاً من الاختراقات الاتجاهية النظيفة.

تعتبر جلسة اليوم من الأفضل الاقتراب منها بأداء قائم على المستويات، والمثابرة، والتأكيد - وليس التنبؤ.

🔎 الإطار الفني - هيكل الأموال الذكية (1 ساعة)

المرحلة الحالية:

هيكل صاعد على الأطر الزمنية العالية مع ساق تصحيحية نشطة خلال اليوم من المستوى العالي.

الفكرة الرئيسية:

توقع رد فعل الأموال الذكية عند العرض الداخلي (4428–4430) للتوزيع قصير الأمد، أو عند الطلب المخفض (4412–4410) لإعادة التراكم قبل الساق التالية.

ملاحظات هيكلية:

• يبقى الهيكل الصاعد على الأطر الزمنية العالية سليماً

• تم طباعة اختراق واضح خلال التوسع الصعودي

• تم رفض السعر من المستوى العالي ويتناوب للأسفل

• يعمل العرض الداخلي عند (4428–4430) كمنطقة حساسة للبيع

• يتماشى الطلب عند (4412–4410) مع دعم OB + EMA + جيب السيولة

💧 مناطق السيولة والمحفزات

• 🟢 اشترِ الذهب 4412 – 4410 | SL 4402

• 🔴 بيع تداوُل سريع 4428 – 4430 | SL 4438

🧠 توقع تدفق المؤسسات

سحب سيولة → MSS / CHoCH → BOS → إزاحة → إعادة اختبار OB/FVG → توسع

🎯 قواعد التنفيذ

🟢 اشترِ الذهب 4412 – 4410 | SL 4402

القواعد:

✔ سحب سيولة إلى الطلب المخفض

✔ MSS / CHoCH صاعدة على M5–M15

✔ اختراق قوي صعودي مع إزاحة

✔ الدخول عبر OB صاعد مصقول أو تخفيف FVG

الأهداف:

• 4425 — رد فعل أولي

• 4435 — سيولة داخلية

• 4480–4500 — إعادة اختبار المستوى العالي إذا توسع الزخم

🔴 بيع تداوُل سريع 4428 – 4430 | SL 4438

القواعد:

✔ السعر يلمس العرض الداخلي / مقاومة EMA

✔ MSS / CHoCH هابطة على إطار زمني أدنى

✔ اختراق واضح هابط يؤكد التوزيع

✔ الدخول عبر إعادة تعبئة FVG هابطة أو عرض OB

الأهداف:

• 4418 — عدم توازن أول

• 4410 — تفاعل الطلب

• متابعة بقوة (إعداد تداوُل سريع)

⚠️ ملاحظات المخاطرة

• تفضل المناطق العالية ملاحقة الإيقاف والاستمرار المزيّف

• قد تتوسع التقلبات خلال جلسة الولايات المتحدة

• لا دخول دون تأكيد MSS + BOS

• يتطلب بيع التداوُل السريع تحكم صارم في المخاطر

📍 ملخص

لا يزال الذهب في هيكل صاعد، ولكن ميزة اليوم تكمن في دوران الأموال الذكية خلال اليوم:

• قد يؤدي السحب إلى 4412–4410 إلى إعادة تحميل المراكز الطويلة نحو المستوى العالي، أو

• يوفر رد الفعل عند 4428–4430 بيع تداوُل سريع مُراقب إلى الطلب.

دع السيولة تتحرك أولاً.

دع الهيكل يؤكد ثانياً.

الأموال الذكية تُهندس - الأرباح تحتاج للصبر. ⚡️

📌 تابع Ryan_TitanTrader للحصول على تحليلات يومية حول الذهب من الأموال الذكية.

تاسي يوميعلى فاصل اليوم فالمؤشر العام أغلق أسفل الوقف، وبهذا فالأصل أن السلبية هي سيدة الموقف ، ولكن فيما يبدو أننا على وشك تحول إيجابي في السوق بعد خبر فتح السوق للمستثمر الأجنبي، وهو مع كونه مختلفا عن الخبر الذي صعد بالسوق في الفترة الماضية، ولكنه أيضا يعتبر خبر إيجابي نأمل أن يكون محركا للسوق.

تثبت الإيجابية بتجاوز منطقة الطلب اليومية واختراق متوسط 50 يوم باللون البرتقالي.

في حال تحرك السوق وبسيولة عالية فهدفنا سقف المثلث الأسبوعي عند حدود 11.700نقطة، ولكن يجب مراعاة الأوضاع الجيوساسية وحساسيتها على المؤشر.

هذه قراءة فنية وليست توصية

بدعمكم نستمر وبنقدكم نتطور

♥️النماء المالية ♥️

XAUUSD (H1) – قناة صعود قائمة، تصحيح قصير الأجل...سياق السوق

في 7 يناير، تعرض الذهب والفضة الفوريان لضغوط بيع قصيرة الأجل.

انخفض الذهب الفوري نحو 4450–4455 دولار أمريكي/أونصة بعد ارتفاعه الأخير.

وانخفض الفضة الفوري تحت 79 دولارًا، مما يعكس جني الأرباح القصيرة الأجل عبر المعادن الثمينة.

يبدو أن هذا التصحيح فني وتصحيحي، وليس تحولًا في الاتجاه الصاعد الأوسع. لا تزال الخلفية الكلية داعمة: المخاطر الجيوسياسية، الطلب طويل الأجل من البنوك المركزية، وتوقعات السياسة النقدية الأسهل تواصل دعم المعادن الثمينة.

الرؤية الفنية – H1 (وجهة نظر لانا)

لا يزال السعر يحترم قناة سعرية صاعدة، ويظهر هيكل اتجاه صحي على الرغم من التصحيح الحالي.

ملاحظات رئيسية من المخطط:

تظل القناة الصاعدة صالحة؛ والقمم الأعلى والقيعان الأعلى سليمة.

تفاعل السعر من النصف العلوي للقناة، مما أثار البيع القصير في السيولة على جانب البيع.

تعمل الخط المتقطع والدعم من القناة ك zones تفاعلية ديناميكية.

يبدو أن الانخفاض الأخير هو سحب سيولة / تصحيح، وليس انهيارًا.

هذا النوع من التصحيح شائع بعد الأرجل القوية المتزايدة وغالبًا ما يوفر وضعًا أفضل لاستمرار الاتجاه.

المستويات الرئيسية التي يجب مراقبتها

رد الفعل على جانب البيع (ضغط قصير الأجل)

بالقرب من منتصف القناة ومقاومة أعلى، قد يبقى السعر غير مستقر.

توقع تقلبات بينما يتم امتصاص السيولة على جانب البيع.

مناطق اهتمام جانب الشراء

4458 – 4463: أول منطقة تفاعل داخل القناة.

4428 – 4400: دعم أقوى متوافق مع قاعدة القناة والهيكل السابق.

قبول السعر فوق هذه المناطق يفضل استمرار الاتجاه الصاعد.

الزاوية الأساسية

ضعف قصير الأجل في الذهب والفضة مدفوع أساسًا بجني الأرباح بعد القمم الأخيرة.

تظل الأسس الأوسع بناءة:

عدم اليقين الجيوسياسي المستمر

الطلب القوي من البنوك المركزية

تقييم الدولار الأمريكي ومشاعر المخاطرة العالمية

تشير هذه العوامل إلى أن الانخفاضات أكثر احتمالية أن تكون فرص تصحيحية، وليست إشارات لإنهاء الاتجاه.

عقلية تداول لانا 💛

تجنب مطاردة السعر خلال التصحيحات.

احترم هيكل القناة وانتظر السعر لدخول قيمة.

ابحث عن تأكيد واضح في مناطق الدعم قبل الانخراط.

طالما أن القناة تظل صامدة، يبقى الميل نحو الشراء ساريًا.

يعكس هذا التحليل رؤية فنية شخصية لأغراض تعليمية فقط. دائماً قم بإدارة المخاطر بعناية.