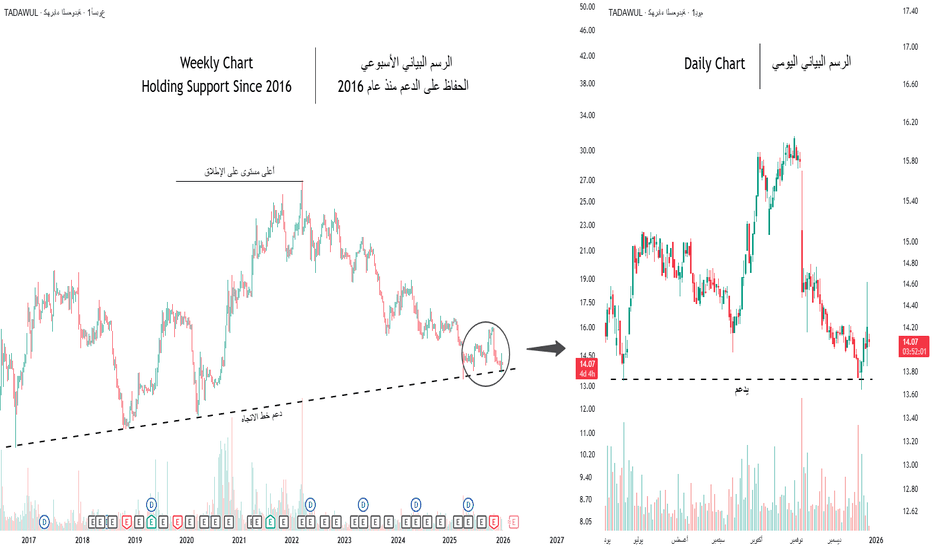

سهم برايم القابضة المالية 28-12-2025 مثال عملي علي الدروسعلشان أثبتلك ان التحليل مفيش ابسط واسهل منة

خد المثال دا ونتابع مع بعض لاحقاً (قد يصيب وقد يخيب - محدش يعرف ولا انا ولا أي انسان علي سطح الكوكب) ولكن

بالعين المجردة بعيدا عن التعقيدات والتحليلات الغير مفهومة المبنية علي الآمال والطموحات

أمامنا رسم للسهم عبارة قمم أعلي من بعضها - قيعان أعلي من بعضها

السهم يحافظ علي القيعان ولا يكسرها

اذن ترند صاعد علي الأسبوعي - بالعين المجردة (مش محتاجه لف ودوران)

كتحليل بسيط كما شرحنا سابقا

(نحن لا نحلل لنتوقع المستقبل ولكن نحلل الماضي والحالي ونفترض أنه سيستمر بنفس الاتجاه - الاتجاه السابق والحالي صاعد اذن طبقاً للنظرية نفترض أنه سيظل صاعد ليوم القيامة طالما لا يوجد دلائل علي تغير الاتجاه ومنها أن القيعان لا تكسر)

أمامنا منطقة دخول ننتظر حدوث قمة جديدة ونبيع جزء وحدوث قاع أعلي ندخل من جديد بالجزء (او نستمر للنهاية بدون أجزاء )

وهكذا

- محتمل ان دا يكون آخر قاع ويتكسر - مفيش انسان هيعرف المستقبل غير لما يحدث فعلياً والقاع يتكسر

ولذلك بناخد المخاطرة ببساطة وندخل

وقف الخسارة أسفل آخر قاع أسبوعي (انظر للرسم وحدد آخر قاع بنفسك)

بالتوفيق للجميع

ملاحظة : ليست دعوة استثمارية للشراء او البيع - دا يعتبر درس تعليمي (انا شخصياً مش هشتري لأني في أسهم تانية ) ولكن انا بشرح مثال عملي علي الدروس الستة اللي شرحناها سابقاً

تحليل الاتجاه

DAX … ارتداد محسوب أم فخ متقدّم؟

القراءة من داخل الذهن الأوروبي

ما يجري على مؤشر DAX ليس صعودًا احتفاليًا ولا انعكاسًا كاملًا.

السوق خرج من موجة ضغط هابطة، وبدأ مرحلة استعادة منظمة، لكن دون إعلان نوايا نهائية.

الحركة الحالية تحمل قوة، نعم… لكنها قوة مشروطة بالثبات لا بالاندفاع.

DAX لا يتحرك بالعاطفة الأمريكية،

ولا بصبر آسيا.

هو يتحرك عندما تتطابق الحسابات.

مناطق القرار

24,350 – 24,200

هذه المنطقة هي مركز التوازن الحالي.

التداول أعلى منها يعني أن الارتداد ما زال صحيًا وتحت السيطرة.

24,000 – 23,950

منطقة دعم محورية.

العودة إليها تُعد اختبارًا مشروعًا، وليس كسرًا للسيناريو الإيجابي.

23,600 – 23,500

منطقة طلب واضحة وثقيلة.

كسرها بإغلاق صريح يعني أن السوق لم ينتهِ من التصحيح بعد.

24,550 – 24,600

منطقة احتكاك عليا.

الوصول إليها قد يُنتج تذبذبًا أو جني أرباح قبل القرار التالي.

25,000 – 25,400

هذه منطقة إعلان نوايا.

اختراقها بثبات يفتح الباب لمرحلة صعود أوسع.

التوقع كما يُقرأ لا كما يُروَّج

طالما السعر يحافظ على التداول أعلى 24,200،

فالسيناريو الصاعد قائم لكن بحذر أوروبي واضح.

السوق قد يتراجع ليختبر القاعدة،

وقد يستهلك الوقت قبل الحركة التالية.

لكن الكسر الحقيقي لا يدخل المشهد إلا أسفل 23,500.

ما فوق ذلك… هو بناء لا تصريف.

التوصيات بأسلوب السيطرة

الشراء يكون من التراجعات المدروسة، لا من مناطق الاحتكاك.

24,200 – 24,000 مناطق تعامل ذكي لمن يفهم طبيعة DAX.

جني أرباح مرحلي قرب 24,600، وترك امتداد مفتوح فقط عند تأكيد الاختراق أعلى 25,000.

كلمة محمد الحلواني

DAX لا يكافئ المتسرعين،

ولا يخدع الواثقين أكثر من اللازم.

هو مؤشر يطلب قرارًا هادئًا،

لا اندفاعًا ولا خوفًا.

⚠️ تحذير واضح

هذا المؤشر لا يناسب التداول الانفعالي ولا الحسابات الضعيفة.

إدارة المخاطر هنا ليست تفصيلًا،

بل قاعدة لعب.

النفط (WTI)… من ساحة استنزاف إلى نقطة انفجار

القراءة من عقل السوق لا من حركة الشمعة

ما نشهده على النفط ليس هبوطًا بريئًا ولا صعودًا جاهزًا.

السوق أمضى فترة طويلة في استنزاف الطرفين، كسر الثقة، وأخرج المتسرعين من المشهد.

الحركة الأخيرة من القيعان ليست قوة بعد… لكنها إعلان انتهاء الضعف.

النفط لا يتحرك لأنه “رخيص”.

يتحرك عندما يفرغ الصبر من السوق.

مناطق القرار

56.80 – 55.90

هذه المنطقة هي قلب المعركة الحالية.

الثبات فوقها يعني أن السوق بدأ يبني قاعدة، لا مجرد ارتداد.

55.20 – 54.50

منطقة طلب عميقة.

العودة إليها دون كسر واضح تعني تحميل أخير قبل أي حركة كبيرة.

59.00 – 60.00

منطقة احتكاك قوية.

الوصول إليها قد يخلق تذبذبًا عنيفًا أو جني أرباح سريع.

61.50 – 62.50

منطقة قرار نفسي وسعري.

اختراقها بثبات يغيّر سلوك السوق من دفاعي إلى هجومي.

64.50 – 66.00

هذه ليست أرقام تفاؤل…

بل أهداف منطقية إذا تحوّل الارتداد إلى اتجاه.

التوقع كما يُقرأ لا كما يُروَّج

طالما السعر يحافظ على التداول أعلى 55.90،

فالسيناريو الصاعد قيد التكوين، لا قيد التنفيذ الكامل.

السوق قد يتذبذب بعنف،

وقد يعود لاختبار القاع مرة أخيرة،

لكن الكسر الحقيقي لا يُناقش إلا أسفل 54.50.

ما فوق ذلك… هو صراع تجميع لا تصريف.

التوصيات بأسلوب السيطرة

الشراء يكون فقط من مناطق الضعف المدروس، لا من القمم.

56.80 – 55.90 مناطق تعامل ذكي لمن يفهم طبيعة النفط.

جني أرباح مرحلي قرب 60.00، وترك امتداد مفتوح فقط عند تأكيد الاختراق أعلى 62.50.

كلمة محمد الحلواني

النفط لا يعطيك الاتجاه بسرعة،

هو يختبر قدرتك على البقاء أولًا.

من يدخل هنا بعاطفة،

سيخرج قبل أن تبدأ الحركة الحقيقية.

⚠️ تحذير صارم

هذا السوق لا يناسب الحسابات الصغيرة ولا الأعصاب الضعيفة.

إدارة المخاطر هنا ليست اقتراحًا،

بل شرط نجاة.

قد تستمر أسعار الذهب في الارتفاع.

على مدى الأشهر الثلاثة الماضية، اتبعت أسعار الذهب خط اتجاه تصاعدي ثابت، مسجلةً مستويات قياسية جديدة مرارًا وتكرارًا، ومتجاوزةً بنجاح حاجز 4500 دولار.

حاليًا، لم يشهد السوق أي انخفاض حاد قد يعكس هذا الاتجاه التصاعدي، مما يجعل خط الاتجاه هذا مرجعًا فنيًا أساسيًا لتحركات أسعار الذهب على المدى القصير.

مع ذلك، تجدر الإشارة إلى أنه خلال الارتفاع المتواصل والمستويات القياسية، أظهر الزخم التصاعدي علامات ضعف تدريجي، ومن المرجح حدوث تصحيح فني في المستقبل القريب. على الرغم من بلوغ أسعار الذهب مستويات قياسية تاريخية متكررة في الأشهر الأخيرة، إلا أن ميزتها الأساسية كملاذ آمن لا تزال قوية، ويظل الذهب أحد أكثر الأصول الآمنة شهرةً، حيث يرتبط الطلب عليه ارتباطًا وثيقًا بمؤشرات ثقة السوق.

شهد مؤشر الخوف والطمع في سوق CNN انتعاشًا ملحوظًا في الأسابيع الأخيرة، حيث انتقل من منطقة الخوف إلى منطقة الطمع، ويحوم حاليًا حول 58. ومع ذلك، ومع اقتراب نهاية عام 2025، بدأ زخم هذا المؤشر في التباطؤ، ودخلت معنويات السوق في فترة قصيرة من التردد والترقب. وطالما لم يتمكن مؤشر الخوف والطمع من الثبات واختراق المستوى الرئيسي لمنطقة الخوف والطمع، فهذا يدل على أن ثقة السوق العامة لا تزال محايدة، وهذه البيئة العاطفية ستدعم الطلب على أصول الملاذ الآمن كالذهب. وإذا لم يتمكن المؤشر من الحفاظ على اتجاهه التصاعدي، فسيستمر الطلب على الذهب كملاذ آمن في أيام التداول اللاحقة.

ومع اقتراب نهاية العام، تستمر تحركات السياسة النقدية للاحتياطي الفيدرالي في التأثير على معنويات السوق، حيث تتجه الأنظار نحو توجه السياسة النقدية في عام 2026. وتشير أسعار السوق الحالية إلى احتمال بنسبة 82.3% تقريبًا أن يُبقي الاحتياطي الفيدرالي على سعر الفائدة عند قراره في 28 يناير 2026. مع ذلك، فقد تغير توزيع احتمالات توقعات أسعار الفائدة بشكل ملحوظ قبل اجتماع السياسة النقدية المقرر عقده في 18 مارس 2026: إذ تبلغ احتمالية بقاء سعر الفائدة الحالي لدى الاحتياطي الفيدرالي 46.7%، بينما ارتفعت احتمالية خفضه بمقدار 25 نقطة أساس إلى 45.6%. وفي حال حدوث هذا الخفض، قد ينخفض سعر الفائدة الأساسي للاحتياطي الفيدرالي إلى 3.50%. تشير هذه البيانات إلى استمرار وجود تباين كبير في السوق بشأن توجه السياسة النقدية للاحتياطي الفيدرالي في عام 2026، مع تذبذب التوقعات العامة. وقد أدى عدم اليقين المحيط بسياسة الاحتياطي الفيدرالي بشكل مباشر إلى انخفاض عوائد سندات الخزانة الأمريكية. فقد انخفضت عوائد سندات الخزانة الأمريكية مؤخرًا من ذروة بلغت 4.2%، وتتذبذب حاليًا حول 4.1%. وقد عزز هذا الاتجاه توقعات السوق بانخفاض أسعار الفائدة قصيرة الأجل، مما أدى إلى إضعاف جاذبية الأصول ذات الدخل الثابت المقومة بالدولار.

ومن الجدير بالذكر أن سندات الخزانة الأمريكية تُعد من أهم البدائل للذهب. سيؤدي الانخفاض المستمر في عوائد سندات الخزانة الأمريكية إلى تقليل قيمة تخصيص السندات، ومن المرجح أن تعيد صناديق السوق تخصيص استثماراتها نحو أصول الملاذ الآمن كالذهب.

توفر هذه الخلفية السوقية دعمًا مستمرًا للطلب على الذهب، مما يجعله أكثر جاذبية لتخصيص الأصول على المدى القصير. وطالما استمر عدم اليقين المحيط بسياسة الاحتياطي الفيدرالي في كبح عوائد سندات الخزانة الأمريكية، سيستمر هذا العامل الإيجابي الأساسي في التأثير، ليصبح القوة الدافعة الرئيسية لاستمرار شراء الذهب الفوري.

التحليل الفني للذهب:

شهدت جلسة التداول الأمريكية يوم الجمعة مستوى قياسيًا جديدًا، حيث بلغ 4549 دولارًا، قبل أن يتراجع إلى 4509 دولارات. ومع ذلك، لم ينخفض السعر عن مستوى 4500 دولار، مما يشير إلى استمرار قوة المشترين. من الناحية الفنية، يُظهر الرسم البياني اليومي بنية صعودية قوية مع متوسطات متحركة في وضع صعودي كامل. ويستمر السعر في التداول بالقرب من الحد العلوي لمؤشر بولينجر. في ظل هذا الاتجاه الصعودي القوي، من غير الحكمة الاندفاع وراء السعر بشكل أعمى؛ بل يُنصح بانتظار التراجعات لفتح مراكز شراء معقولة. ويُعد مستوى المقاومة الرئيسي الذي يجب مراقبته هو 4550 دولارًا. إذا استمر هذا الاتجاه، فقد يكون الهدف التالي هو نطاق 4580-4600 دولار. مع ذلك، إذا انخفض السعر دون هذا المستوى، فقد يحدث تباين هبوطي، مما يؤدي إلى تراجع.

بناءً على سعر إغلاق يوم الجمعة، من المرجح أن يشهد يوم الاثنين استمرارًا في الارتفاع. وقد تُتيح عمليات التراجع فرصًا للشراء. مع ذلك، يجب الحذر من تصحيح محتمل في السوق يومي الثلاثاء والأربعاء نظرًا لصدور محضر اجتماع مجلس الاحتياطي الفيدرالي، ورأس السنة الجديدة، وإغلاق الرسوم البيانية الشهرية والسنوية.

من منظور الاتجاه، على الرغم من أن الذهب لم يواصل زخمه الصعودي بعد بلوغه مستوى قياسيًا جديدًا، إلا أن الاتجاه العام لا يزال صعوديًا، حيث يُظهر نمطًا من التماسك الجانبي مع مقاومة للانخفاضات. ويتذبذب حاليًا ضمن نطاق 4490-4550 دولارًا. ونظرًا للوتيرة الحالية، يبقى الشراء عند الانخفاضات أفضل استراتيجية. مستوى المقاومة الرئيسي الذي يجب مراقبته على المدى القصير هو 4550-4560 دولارًا، بينما مستوى الدعم الرئيسي هو 4490-4500 دولارًا.

225 JP … التوازن قبل الاندفاع أو الكسر

القراءة من عمق السلوك لا من حركة الشموع

ما يجري على نيكي 225 ليس صعودًا اندفاعيًا ولا تصريفًا مكشوفًا.

السوق خرج من موجة تذبذب عنيفة، ويدخل الآن مرحلة إعادة تمركز واضحة.

الارتدادات الأخيرة ليست قوة كاملة، لكنها أيضًا ليست ضعفًا؛ هي اختبار نهائي لمنطقة القرار.

نيكي لا يتحرك بالعاطفة،

هو ينتظر الخطأ… ثم يعاقب عليه.

مناطق القرار

50,650 – 50,400

هذه المنطقة هي سقف الاحتكاك الحالي.

البقاء أسفلها يعني أن السوق ما زال يختبر العرض، وليس مستعدًا بعد للانفجار.

50,000 – 49,950

منطقة توازن حساسة.

التداول حولها يعني أن السوق يقيّم اتجاهه القادم بدقة عالية.

49,600 – 49,200

منطقة دعم واضحة ومختبرة.

العودة إليها تُعد إعادة تحميل محسوبة إذا لم يُكسر هذا النطاق بإغلاق صريح.

48,500 – 48,200

هذه منطقة ضعف نفسي.

كسرها يفتح الباب لتسارع هابط أعمق ويغيّر المشهد قصير المدى.

51,200 – 51,600

منطقة أهداف منطقية في حال اختراق واضح أعلى 50,650 بثبات.

التوقع كما يُقرأ لا كما يُجمَّل

طالما السعر يتداول أعلى 49,200،

فالسيناريو الصاعد ما زال مطروحًا، لكن على مرحلتين:

تذبذب → تثبيت → اندفاع.

الاختراق الحقيقي لا يُحسب بالشمعة،

بل بالثبات أعلى 50,650.

قبل ذلك، أي صعود سريع هو فخ توقيت.

السيناريو السلبي يصبح جديًا فقط مع كسر واضح أسفل 48,500،

وقبلها، الهبوط يُقرأ كاختبار لا كهروب.

التوصيات بأسلوب السيطرة

الشراء يكون فقط من مناطق التراجع الواضح لا من الاختراقات المتسرعة.

49,600 – 49,200 مناطق تعامل ذكي لمن يفهم طبيعة هذا المؤشر.

جني أرباح مرحلي قرب 50,600، وترك امتداد مفتوح فقط عند تأكيد الاختراق.

كلمة محمد الحلواني

الأسواق الآسيوية لا تُعلن نواياها.

هي تُظهرها بعد أن تُقصي المتعجلين.

من لا يحترم التوقيت هنا،

سيدفع ثمن القرار مرتين.

⚠️ تحذير واضح

هذا المؤشر لا يناسب التداول الانفعالي ولا الحسابات الضعيفة.

إدارة المخاطر هنا ليست حماية إضافية،

بل شرط بقاء.

US30 الصعود قائم، لكن الطريق ليس مستقيمًا

القراءة من عمق السلوك المؤسسي

ما يحدث على الداوجونز ليس صعود اندفاعي ولا بداية تصريف.

السوق أنهى مرحلة الارتداد، ودخل مرحلة الاختبار الهادئ.

الحركة الحالية أعلى القيعان السابقة تعني أن القرار لم يُسحب، لكنه يُراجع بدقة.

الداوجونز لا يحب المفاجآت،

هو يتحرك بعد أن يتأكد أن الجميع تعب.

مناطق القرار

48,700 – 48,450

هذه المنطقة هي مركز التوازن الحالي.

التداول أعلى منها يعني أن السوق ما زال يحتفظ بحق الصعود، لكن بشروط.

48,050 – 47,750

منطقة دعم واضحة ومُختبرة.

الهبوط إليها يُعد إعادة تموضع محسوبة، لا إشارة ضعف.

47,100 – 46,900

منطقة ثقل حقيقي.

كسرها بإغلاق واضح يعني أن السوق قرر إعادة تقييم المشهد بالكامل.

48,900 – 49,300

منطقة احتكاك عليا.

الوصول إليها قد يخلق تهدئة أو جني أرباح قبل القرار النهائي.

49,800 – 50,300

هذه ليست قمة نفسية فقط،

بل منطقة إعلان: إما مرحلة جديدة أو رفض واضح.

التوقع كما يُقرأ لا كما يُبرَّر

طالما السعر يحافظ على التداول أعلى 48,050،

فالسيناريو الصاعد قائم، لكن بخطوات محسوبة.

السوق قد يتراجع،

لكن التراجع هنا يُفهم كتنظيف لا كتحوّل اتجاه.

السيناريو الهابط الجاد لا يبدأ إلا مع كسر واضح أسفل 47,100،

وقبل ذلك، أي خوف هو انسحاب مبكر.

التوصيات بأسلوب السيطرة

الشراء لا يكون من القمم، بل من التراجعات الواضحة.

48,450 – 48,050 مناطق تعامل ذكي، لا انفعالي.

جني أرباح مرحلي قرب 48,900، وترك امتداد مفتوح لمن يفهم أن الداوجونز لا يتحرك بسرعة… لكنه يتحرك بثبات.

كلمة محمد الحلواني

الداوجونز لا يُغريك…

هو يختبر صبرك أولًا، ثم يمنحك الاتجاه.

من يستعجل هنا،

يخرج قبل أن يبدأ المشهد الحقيقي.

⚠️ تحذير صريح

هذا المؤشر لا يناسب الحسابات الصغيرة ولا القرارات السريعة.

إدارة المخاطر هنا ليست خيارًا تكتيكيًا،

بل شرط وجود في اللعبة.

US 100 … السوق لا يصعد بثقة، بل يزن أعصابه

القراءة من داخل السلوك لا من ظاهر الحركة

ما يحدث على الناسداك ليس صعودًا مريحًا ولا هبوطًا واضحًا.

السوق خرج من مرحلة النزيف، لكنه لم يدخل بعد مرحلة الاندفاع.

الحركة الحالية هي محاولة استعادة توازن بعد استنزاف عميق، حيث يتم اختبار الصبر أكثر من اختبار الاتجاه.

الناسداك لا يكافئ المتفائلين،

ولا يرحم المتشائمين.

هو يختبر من يفهم التوقيت فقط.

مناطق القرار

25,560 – 25,380

هذه المنطقة هي الميزان الحالي.

البقاء أعلى منها يعني أن السوق يحاول البناء، لا الهروب.

25,000 – 24,770

منطقة دعم محورية، تمثل الحد الفاصل بين التعافي والتراجع.

العودة إليها ليست ضعفًا، لكنها اختبار حاسم للسلوك.

24,275 – 24,015

منطقة ضغط نفسي قوية.

كسرها بإغلاق واضح يعني أن السوق لم ينتهِ بعد من التنظيف.

25,950 – 26,300

منطقة احتكاك عليا، قد نشهد عندها تذبذبًا حادًا أو جني أرباح سريع.

26,550 – 26,800

هذه منطقة قرار، وليست هدفًا سهلاً.

الوصول إليها يتطلب سيولة حقيقية لا حماسًا مؤقتًا.

التوقع كما يُقرأ لا كما يُتمنى

طالما الناسداك يحافظ على التداول أعلى 25,380،

فالسيناريو الإيجابي قائم لكن ببطء وحذر.

السوق قد يصعد،

لكن ليس قبل أن يُرهق المتسرعين ويُقصي أصحاب الدخول المتأخرة.

السيناريو السلبي لا يصبح جديًا إلا مع كسر واضح أسفل 24,770،

وقبل ذلك، أي خوف هو استسلام مبكر.

التوصيات بأسلوب السيطرة

الشراء يكون فقط من مناطق التراجع المدروس.

25,560 – 25,380 مناطق تعامل ذكي، لا عاطفي.

جني أرباح مرحلي قرب 25,950، وترك امتداد مفتوح فقط لمن يفهم أن الناسداك لا يتحرك بخط مستقيم.

كلمة محمد الحلواني

الناسداك لا يعطي إشارات واضحة،

هو يختبر الأعصاب قبل أن يختبر الاتجاه.

من لا يملك صبر السوق،

لن يتحمل نتائجه.

⚠️ تحذير صريح

هذا المؤشر لا يناسب الحسابات الصغيرة ولا التداول الانفعالي.

إدارة المخاطر هنا ليست أداة مساعدة،

بل شرط وجود.

S&P 500 … الصعود لم ينتهِ، لكنه يطلب الثمن

ما نراه على مؤشر S&P 500 ليس اتجاهًا نظيفًا ولا صعودًا مريحًا.

السوق أنهى مرحلة الاندفاع، ودخل مرحلة الفرز القاسي.

كل حركة صعودية حاليًا تُبنى فوق مناطق تم اختبارها أكثر من مرة، ما يعني أن السوق لا يبحث عن قمم جديدة بقدر ما يبحث عن من يستطيع الصمود.

هنا لا يوجد تفاؤل أعمى.

هناك اختبار سيولة وصبر.

مناطق القرار

6925 – 6900

هذه المنطقة هي محور الصراع الحالي.

التداول أعلى منها يعني أن السوق ما زال يحتفظ بحق الصعود، لكن دون اندفاع.

6880 – 6840

منطقة دعم واضحة ومُختبرة.

أي عودة إليها دون كسر فعلي تُقرأ كإعادة تجميع لا كضعف.

6765 – 6720

هذه المنطقة تمثل خط الدفاع العميق.

كسرها بإغلاق واضح يعني أن السوق بدأ يفكر بالسيناريو الآخر.

7000 – 7045

منطقة احتكاك عليا.

الوصول إليها قد يخلق تذبذبًا حادًا أو جني أرباح مؤلم للمتأخرين.

7080 – 7130

هذه ليست قمة عاطفية.

هذه منطقة قرار: إما اختراق يفتح مرحلة جديدة، أو رفض يعيد السعر لاختبار العمق.

التوقع كما يُفهم لا كما يُمنّى

طالما السعر يحافظ على التداول أعلى 6880،

فالسيناريو الصاعد ما زال حيًا، لكن بزخم متقطّع لا اندفاعي.

السوق قد يهبط… نعم.

لكن الهبوط المتوقع هو تنظيف قبل الاستمرار، لا بداية انهيار.

السيناريو الهابط الجاد لا يبدأ إلا مع كسر واضح أسفل 6765،

وقبل ذلك، أي ذعر هو خروج مجاني من اللعبة.

التوصيات بأسلوب السيطرة

الشراء لا يكون من القمم، بل من التراجعات المحسوبة.

6900 – 6880 مناطق تعامل ذكي، لا عاطفي.

جني أرباح مرحلي قرب 7000 – 7045، وترك جزء مفتوح لمن يفهم معنى الموجة الكبيرة.

كلمة محمد الحلواني

المؤشرات لا تنهار فجأة…

هي تُرهق أولًا، ثم تُقصي، ثم تتحرك.

من يدخل هنا بلا خطة،

لن يخسر لأن السوق ضده…

بل لأنه لم يفهم أين يقف.

⚠️ تحذير صريح

هذه المرحلة لا تناسب المتداول القصير النفس ولا الحسابات الضعيفة.

إدارة المخاطر هنا ليست رفاهية،

بل الفاصل بين من يبقى ومن يُمحى من الشاشة.

EURUSD اليورو/دولار… السوق أنهى الجدل وبدأ التنفيذ

القراءة من زاوية السيطرة لا التذبذب

ما يظهر على اليورو/دولار ليس صعودًا عاطفيًا ولا ارتدادًا تقنيًا.

السوق خرج من مرحلة الاستنزاف الطويل، ودخل مرحلة توحيد القرار.

الحركة الحالية أعلى القيعان السابقة ليست ترددًا، بل تثبيت نفَس قبل الدفع.

هنا لا يوجد صراع اتجاه.

يوجد فقط اختبار لمن يفهم التوقيت.

مناطق القرار

1.1720 – 1.1700

هذه المنطقة هي الميزان الحالي للسوق.

البقاء أعلى منها يعني أن أي تراجع هو إعادة تموضع لا أكثر.

1.1680 – 1.1650

منطقة دعم قوية ومفصلية.

الهبوط إليها يُعد فرصة محسوبة، وليس إشارة ضعف.

1.1600 – 1.1550

هذه منطقة الفصل النفسي.

كسرها فقط يغيّر السلوك قصير المدى، وليس قبل ذلك.

1.1770 – 1.1825

منطقة احتكاك حالية، قد نشهد عندها تهدئة أو تذبذب قبل القرار التالي.

1.1880 – 1.1950

أهداف منطقية في حال استمرار نفس السلوك السعري.

1.2000 – 1.2050

هذه ليست قمة عاطفية، بل منطقة اختبار للمرحلة التالية من السيطرة.

التوقع كما يُقرأ لا كما يُبرَّر

طالما السعر يحافظ على التداول أعلى 1.1700،

فكل حركة جانبية هي بناء لا تعطيل.

السوق لا يُظهر نية كسر،

بل يُظهر نية إرهاق للمتأخرين قبل الاندفاع.

السيناريو الهابط لا يدخل الصورة إلا مع إغلاق واضح أسفل 1.1600،

وحتى الآن… لا توجد لغة سعرية تدعم ذلك.

التوصيات بأسلوب مدرسة السيطرة

الشراء يكون من التراجعات لا من القمم.

1.1720 – 1.1700 مناطق تعامل ذكي لمن يفهم السياق.

جني أرباح مرحلي قرب 1.1825، مع ترك امتداد مفتوح نحو 1.1950 – 1.2000.

كلمة محمد الحلواني

اليورو/دولار لا يعطي فرصًا متكررة.

هو يمنح فرصة واحدة…

ثم يُقصي من لم يكن حاضرًا ذهنيًا.

من لا يعرف أين يقف الآن،

سيعرف لاحقًا لماذا دخل متأخرًا أو خرج مبكرًا.

⚠️ تحذير نهائي

هذه المرحلة لا تناسب الحسابات الصغيرة ولا القرارات الانفعالية.

إدارة رأس المال هنا ليست خيارًا تكتيكيًا،

بل شرط بقاء.

SILVER الفضة… عندما يبدأ السوق بالاعتراف المتأخرالقراءة من داخل الحركة لا من فوقها

الفضة الآن لا “تصعد”…

الفضة تُستدعى من مستويات تم تجاهلها طويلًا.

ما نراه هو انتقال واضح من صعود هادئ إلى تسارع محسوب، حيث لم يعد السوق يناقش الاتجاه، بل يناقش السرعة فقط.

كل تراجع سابق كان يُقابل بالامتصاص.

وكل قمة جديدة لم تُقابل بالرفض.

وهذه ليست صدفة، بل سلوك متراكم.

مناطق القرار الحقيقي بالأرقام

74.80 – 73.50

هذه المنطقة هي القلب النابض للحركة الحالية.

أي عودة إليها دون كسر فعلي تعني إعادة تحميل قبل الموجة التالية.

71.90 – 70.60

منطقة تثبيت قوية، تحوّلت من مقاومة إلى قاعدة.

الهبوط إليها يُقرأ كفرصة، لا كإنذار.

68.00 – 67.00

هذه منطقة الفصل.

كسرها فقط يغيّر الإيقاع، لكنه حتى اللحظة خارج منطق السوق.

79.30 – 81.00

منطقة احتكاك حالية، قد يظهر عندها تذبذب أو تهدئة قصيرة.

85.50 – 89.00

أهداف منطقية إذا استمر السلوك الحالي دون كسر القواعد السابقة.

93.00 – 100.00

ليست أرقامًا حالمة…

بل نتيجة طبيعية إذا تحولت الفضة من أصل متابع إلى أصل قيادي.

التوقع كما يُرى لا كما يُسوّق

طالما السعر أعلى 73.50، فالتصحيحات زمنية لا سعرية.

السوق لا يعطي إشارات خروج، بل يضغط على المتأخرين نفسيًا.

الهبوط العميق غير مطروح،

والصعود المتدرج هو السيناريو الأقرب، مع تسارع مفاجئ عندما يكتمل الإقصاء.

التوصيات – بوعي لا بعاطفة

الشراء يكون من التراجعات لا من القمم.

74.80 – 73.50 مناطق تعامل ذكي.

جني أرباح مرحلي قرب 81.00، وترك جزء مفتوح لمن يفهم معنى الامتداد لا الاكتفاء.

كلمة محمد الحلواني

الفضة لا تُعطي إشارات واضحة…

هي تُكافئ من يقرأ الصمت قبل الحركة.

ومن لا يفهم أين يقف الآن،

سيفهم لاحقًا لماذا لم يكن حاضرًا.

⚠️ تحذير السيطرة

هذه المرحلة لا تناسب المحافظ الصغيرة ولا القرارات المترددة.

إدارة رأس المال هنا ليست حماية…

بل شرط نجاة.

الذهب مقابل اليورو… عندما يصبح الصعود قرارًا لا احتمالًاالسلوك السعري

ما نراه على الذهب مقابل اليورو ليس مجرد اتجاه صاعد، بل تراكم قرارات شرائية فوق كل تصحيح.

السوق تحرّك من صعود متدرّج إلى صعود واثق، حيث كل تراجع يتم احتواؤه بسرعة، وكل محاولة ضغط هابط تفشل قبل أن تُكمل معناها.

هنا لا يوجد صراع.

هناك طرف واحد يمسك الدفّة.

مناطق التحكم الفعلي بالأرقام

3810 – 3780

هذه المنطقة هي خط الدفاع الأول.

أي عودة إليها دون إغلاق أسفلها تعني أن السوق يعيد ترتيب الصفوف لا أكثر.

3745 – 3715

منطقة ثبات رئيسية، كُسرت سابقًا وتحولت إلى قاعدة دعم صلبة.

الهبوط إليها يُعد فرصة إعادة تموضع، لا تهديدًا.

3695 – 3660

هذه المنطقة تمثل الحد الفاصل بين الصعود المنظم وتغير الإيقاع.

كسرها فقط يُجبرنا على إعادة القراءة، وليس قبل ذلك.

3890 – 3920

منطقة احتكاك حالية، قد يظهر عندها تردد قصير أو جني أرباح محدود.

3980 – 4020

هذه ليست قمة وهمية، بل امتداد طبيعي إذا استمر نفس السلوك الحالي.

التوقع كما يُفهم لا كما يُسوّق

طالما السعر أعلى 3780، فكل حركة جانبية هي تثبيت قبل دفع جديد.

السوق لا يعطي إشارات انعكاس، بل إشارات صبر.

التصحيحات المتوقعة زمنية أكثر منها سعرية.

من ينتظر هبوطًا عميقًا هنا، ينتظر شيئًا لا يريده السوق.

التوصيات بأسلوب السيطرة

الشراء يكون من أي تراجع باتجاه 3810 – 3780 مع انضباط صارم.

جني أرباح مرحلي قرب 3890، وليس إغلاقًا كاملًا.

ترك جزء مفتوح لاستهداف 3980 وما بعدها لمن يفهم منطق الاستمرارية.

كلمة محمد الحلواني

السوق لا يُفاجئ من يراقبه بوعي.

هو فقط يُقصي من يدخل بعاطفة.

الذهب مقابل اليورو الآن لا يختبر الاتجاه…

بل يختبر المتداول.

⚠️ تنويه أخير

هذه المرحلة لا تناسب المحافظ الصغيرة ولا قرارات الاندفاع.

إدارة رأس المال هنا ليست أداة مساعدة،

بل شرط وجود.

GOLD الذهب لا يتحرك… الذهب يُقاد .

القراءة من عمق السيطرة

ما يحدث على الذهب ليس صعودًا عاديًا، ولا موجة حماس متأخرة.

السوق أنهى مرحلة الشك، ودخل مرحلة التنفيذ.

كل حركة جانبية أعلى القيعان السابقة ليست ترددًا، بل إعادة توزيع داخل اتجاه محسوم.

الذهب لا يبحث عن مشترين…

هو يختبر من يملك الجرأة على البقاء.

مناطق القرار الحقيقي

4300 – 4270

هذه ليست منطقة “دعم”.

هذه أرضية السيطرة. أي عودة إليها دون إغلاق أسفلها تعني أن السوق يعيد شحن نفسه لا أكثر.

4220 – 4180

هنا فقط يبدأ النقاش.

الكسر الواضح أسفل هذه المنطقة يغيّر الإيقاع، لا الاتجاه العام، لكنه حتى اللحظة خارج المشهد.

4530 – 4580

منطقة احتكاك، وليست قمة.

السوق قد يهدأ هنا، وقد يتنفس، لكنه لم يأتِ ليعود أدراجه.

4650 – 4700

هذه ليست أرقام طموح…

هذه محطات منطقية إذا استمرت نفس العقلية التي تقود السعر الآن.

التوقع كما أراه لا كما يُحب سماعه

طالما الذهب أعلى 4300، فالسيناريو واحد مهما تبدلت الشموع:

تصحيحات قصيرة → تثبيت → اندفاع جديد.

من ينتظر “الانهيار” هنا، ينتظر قصة انتهت.

ومن يطارد القمم بلا خطة، سيُستبعد طبيعيًا من اللعبة.

التوصيات –

الشراء يكون من التراجع، لا من النشوة.

4320 – 4300 مناطق تعامل ذكي، لا مناطق خوف.

جني أرباح مرحلي قرب 4530، وترك جزء مفتوح لمن يفهم معنى السيطرة لا التوقع.

كلمة محمد الحلواني

السوق لا يُكسر… السوق يُقرأ.

ومن لا يعرف أين يقف الآن، لن يعرف لماذا خسر لاحقًا.

السيطرة ليست دخول صفقة…

السيطرة أن تعرف متى لا تدخل.

⚠️ تحذير أخير

هذا السوق لم يعد مناسبًا للمحافظ الصغيرة ولا للعقول المترددة.

إدارة رأس المال هنا ليست نصيحة…

هي الحد الفاصل بين البقاء والإقصاء.

Stop Hunt أم اختراق حقيقي؟إذا سبق ودخلت صفقة بالاتجاه الصحيح، لكن تم ضرب وقف الخسارة قبل أن ينطلق السعر بقوة… تهانينا، لقد شاهدت واحدة من أذكى حركات سوق الذهب: Stop Hunt.

المشكلة ليست أن السوق غير عادل.

المشكلة الحقيقية هي: لا نستطيع التمييز بين صيد السيولة والاختراق الحقيقي.

1. Stop Hunt — فخ مدروس

في XAUUSD، يحدث صيد الوقف عادة عند مستويات يرسمها الجميع بنفس الطريقة: قمم/قيعان قريبة، دعم/مقاومة واضحة، أو مناطق تجميع ضيقة.

السلوك الشائع:

السعر يخترق المستوى بسرعة وبقوة لكنه لا يثبت خارجه (لا توجد شمعة تغلق خارج المنطقة). بعد ضرب الوقف، يعود السعر وينعكس بسلاسة… كأن الاختراق لم يحدث أبدًا.

الهدف؟

جمع السيولة من أوامر SL المتراكمة فوق/تحت المستويات، قبل أن تتحرك المؤسسات بالاتجاه الحقيقي.

2. True Breakout — السيطرة الحقيقية

الاختراق الحقيقي لا يحتاج أن يبدو صادمًا.

هو ليس شمعة تخترق كالصاعقة، بل سلسلة حركة سعر تؤكد سيطرة المشترين أو البائعين.

كيف نميّزه؟

بعد كسر المستوى:

شمعة تغلق بوضوح خارج المستوى

إعادة اختبار (Retest) تحترم المستوى دون الرجوع للنطاق القديم

استمرار الهيكل السعري بالاتجاه الجديد

(قمم أعلى/قيعان أعلى للصعود، قمم أدنى/قيعان أدنى للهبوط)

هنا لا يكون الاختراق "اختبارًا"، بل تحوّلًا حقيقيًا في تدفق الأموال.

3. قاعدة 5 ثوانٍ للتمييز

اخترق ثم أغلق داخل المنطقة القديمة → Stop Hunt

اخترق وأغلق خارج المستوى ثم صمد في Retest → اختراق حقيقي

لا تحتاج مؤشرات، ولا نماذج معقدة.

فقط اسأل: هل صمد السعر بعد الكسر؟

إذا لم يصمد → تم اصطياد السيولة.

إذا صمد → ولد اتجاه جديد.

4. قواعد البقاء عند تداول الذهب

لا تضع SL فوق القمم أو تحت القيعان الواضحة

انتظر إغلاق شمعة يؤكد الاختراق قبل الدخول

أفضل دخول = Retest ناجح يحترم منطقة القيمة

الاختراق بلا إعادة اختبار غالبًا اختراق وهمي

الذهب يتحرك وفق السيولة أولًا، التقنية ثانيًا.

ومن يفهم ذلك، لا ينجو من ضرب الوقف فقط، بل يتداول مع المؤسسات، لا ضدها.

XAUUSD H4 – التداول وفقًا لهيكل القناة الصاعدة

التداول وفقًا لهيكل القناة الصاعدة والسيولة

يواصل الذهب الحفاظ على الاتجاه الصاعد على H4 ويتحرك داخل قناة سعرية واضحة. عندما يقترب السعر من المناطق الموسعة، تكون الاستراتيجية الفعالة هي الشراء عند الارتداد في منطقة القيمة والبيع القصير الأجل عند الحد العلوي، لتجنب مطاردة السعر.

السياق الفني

لا يزال الهيكل الصاعد ثابتًا حيث يواصل السعر تكوين قيعان أعلى داخل القناة الصاعدة.

بعد حركة صعودية قوية، يدخل السوق في مرحلة تراكم – توازن، مما يناسب التداول وفقًا لملف الحجم + FVG.

يلعب الحد العلوي للقناة دور منطقة جني الأرباح القصيرة الأجل، بينما تكون مناطق القيمة أدناه هي المكان المناسب للبحث عن نقاط شراء ذات ميزة.

السيناريو ذو الأولوية – السيناريو المفضل

الشراء عند الارتداد في منطقة القيمة والسيولة

شراء POC: حول 4485

منطقة شراء FVG / الدعم: حول 4368

السبب:

منطقة POC 4485 هي مكان تركيز الحجم، وعادة ما يتفاعل السعر عند الارتداد إليها.

FVG 4368 يتزامن مع الدعم داخل القناة، وهي منطقة عدم توازن يسهل العودة لاختبارها قبل مواصلة الاتجاه.

التوقعات:

السعر يرتد إلى POC/FVG → يظهر رد فعل شراء → يواصل الاتجاه الصاعد وفقًا للقناة.

السيناريو البديل – السيناريو البديل

بيع سكالبينج قصير الأجل عند الحد العلوي

بيع سكالبينج: حول 4600

ملاحظة:

البيع يكون فقط للمضاربة القصيرة الأجل عندما يلامس السعر الحد العلوي للقناة ويظهر إشارة رفض. لا يعتبر هذا انعكاسًا للاتجاه.

السبب الرئيسي

لا يزال الاتجاه على H4 صاعدًا، لكن نطاق القناة الكبير يجعل مخاطر مطاردة السعر عالية.

يحدد ملف الحجم بوضوح POC وFVG كمناطق ذات احتمالية تفاعل جيدة.

التداول وفقًا للمناطق يساعد في التحكم في المخاطر بشكل أفضل خلال مرحلة توسع السعر.

ملخص الرؤية

الأولوية للشراء عند الارتداد عند 4485 وأعمق عند 4368 للتمسك بالاتجاه الرئيسي.

البيع يجب أن يكون فقط للمضاربة القصيرة الأجل حول 4600 عند وجود إشارة واضحة.

استراتيجية الأسبوع المقبل لا تزال تتبع الاتجاه – انتظار السعر للوصول إلى السيولة بدلاً من الشراء المطارد.

تحليل سوق الذهب: مستويات قياسية جديدة، وزخم قوي، ومخاوف خفية تتعتحليل سوق الذهب: مستويات قياسية جديدة، وزخم قوي، ومخاوف خفية تتعايش

أولاً: العوامل الرئيسية: عدم اليقين بشأن السياسات وتحوّل الصناديق

خلال الأسبوع الماضي، ارتفعت أسعار الذهب العالمية بأكثر من 4%، مسجلةً مستويات قياسية تاريخية جديدة بشكل متكرر. ويعود هذا الارتفاع بشكل أساسي إلى عاملين:

تباين مسار سياسة الاحتياطي الفيدرالي: تتذبذب توقعات السوق بشأن اتجاه أسعار الفائدة في أوائل عام 2026، حيث تشير أسعار العقود الآجلة إلى احتمال بنسبة 45.6% لخفض سعر الفائدة في مارس. ويؤدي استمرار عدم اليقين بشأن السياسات إلى انخفاض عوائد سندات الخزانة الأمريكية (التي تبلغ حاليًا حوالي 4.1%)، مما يُضعف جاذبية أصول الدخل الثابت ويدفع الصناديق نحو الذهب.

استمرار قوة الطلب على الملاذ الآمن: على الرغم من انتعاش مؤشر الخوف والطمع في السوق إلى 58، إلا أن تعافي المعنويات لم يستقر بعد. وحتى استعادة الثقة الكاملة، سيستمر دعم الطلب على الذهب كأصل ملاذ آمن أساسي.

ثانيًا: البنية الفنية: تحذير من تراجع محتمل في اتجاه صعودي قوي

نمط الاتجاه: يُظهر الرسم البياني اليومي بنية صعودية كاملة، حيث ترتفع الأسعار بثبات على طول خط الاتجاه الصاعد، وقد تجاوزت حاليًا مستوى 4500 دولار.

إشارات الزخم:

دخل مؤشر القوة النسبية (RSI) منطقة ذروة الشراء (>70)، مما يشير إلى استنفاد قوة الشراء على المدى القصير وتزايد خطر التراجع الفني.

لا تزال أشرطة الزخم الحمراء لمؤشر MACD أعلى من خط الصفر، ويبقى الاتجاه الصعودي على المدى المتوسط دون تغيير، ولكن يجب الانتباه إلى إمكانية استمرار تزايد حجم التداول.

المستويات الرئيسية:

المقاومة: 4550-4560 (أعلى مستويات حديثة)، 4580-4600 (مقاومة نفسية وفنية).

الدعم: 4490-4500 (خط فاصل صعودي/هبوطي قصير المدى)، 4300 (أعلى مستوى سابق تحول إلى دعم)، 4200 (خط دعم الاتجاه).

ثالثًا: التوقعات والاستراتيجية للأسبوع المقبل

التقييم العام: قبل اتضاح توقعات السياسة النقدية، من المتوقع استمرار الاتجاه الصعودي العام للذهب، ولكن بعد مكاسب متواصلة، يواجه ضغطًا فنيًا لتصحيح السعر. الأسبوع المقبل هو أسبوع إغلاق السنة المالية، وقد تنخفض سيولة التداول، مما قد يزيد من التقلبات.

إطار التداول:

الاستراتيجية الرئيسية: الشراء عند الانخفاضات، وتجنب مطاردة القمم.

النطاق الرئيسي:

تمثل منطقة 4550-4560 مستوى مقاومة؛ وقد يمثل اختراق قوي فرصة بيع قصيرة.

يقع مستوى الدعم الأول عند 4490-4500؛ وقد يمثل اختراق هذا المستوى فرصة شراء.

تحذير من المخاطر: يستدعي صدور محضر اجتماع مجلس الاحتياطي الفيدرالي الأسبوع المقبل، بالإضافة إلى تعديلات المراكز في نهاية العام، توخي الحذر من احتمالية حدوث تراجعات مفاجئة. يجب تنفيذ جميع الصفقات باستخدام أوامر وقف الخسارة الصارمة؛ تجنب الاحتفاظ بمراكز خاسرة.

لفهم ديناميكيات السوق الأسبوع المقبل، وللحصول على المزيد من الاستراتيجيات الفورية وتحديثات الدخول والخروج، تواصل معنا!

تحديث الذهب

� التحليل الشامل للذهب XAUUSD

📊 أولًا: التحليل الفني (Technical Analysis)

• الاتجاه العام: صاعد قوي وواضح

• السعر داخل موجة اندفاعية مستمرة مع قمم وقيعان صاعدة

• التداول أعلى جميع المتوسطات المهمة

• لا يوجد كسر هيكلي سلبي حتى الآن

✔️ الاتجاه الفني: شراء فقط

🌊 ثانيًا: التحليل الموجي (Elliott Wave)

• نحن داخل موجة دافعة كبرى

• الترقيم المرجّح:

◦ الموجة (3) ممتدة

◦ أو داخل (5) من (3)

•

• لا توجد إشارات انتهاء موجي واضحة

📌 أي تصحيح حالي = موجة 4 فرعية فقط

⏱️ ثالثًا: التحليل الزمني

• التوافق الزمني يشير إلى:

◦ استمرار الزخم حتى نهاية الدورة الحالية

•

• لم نصل بعد إلى نافذة انعكاس زمنية قوية

✔️ الزمن يدعم استمرار الصعود

🔢 رابعًا: التحليل الرقمي

• التسارع السعري متزايد

• الفجوات السعرية (FVG) تُغلق ثم يستكمل السعر الصعود

• لم تظهر بعد أرقام تشبّع رقمي قصوى

✔️ الأرقام لا تعارض الاتجاه

📰 خامسًا: التحليل الأساسي (Fundamental)

• استمرار:

◦ ضعف الدولار

◦ الطلب التحوّطي على الذهب

◦ تدفقات مؤسسية واضحة

•

• لا توجد أخبار سلبية قوية تضغط على الذهب حاليًا

✔️ الأساسيات داعمة للصعود

🔍 سادسًا: البرايس أكشن (Price Action)

• شموع اندفاعية + تصحيحات قصيرة

• لا توجد شموع ابتلاعية هابطة

• أي هبوط يُقابل بالشراء فورًا

📌 هذا سلوك Smart Money Accumulation

📐 سابعًا: الدعوم والمقاومات

🔹 الدعوم:

• 4500 – 4485 (دعم نفسي + فني)

• 4460

• 4420

• 4380 (دعم هيكلي قوي)

🔸 المقاومات:

• 4550

• 4600

• 4680

• 4750

📊 ثامنًا: النماذج الفنية

• قناة صاعدة

• Flag صاعد سابق تم اختراقه

• لا توجد نماذج انعكاس

🔢 تاسعًا: النماذج الرقمية

• تسلسل قمم رقمية متناسقة

• لا يوجد كسر في الإيقاع الرقمي

🦋 عاشرًا: نماذج الهارمونيك

• لا يوجد نموذج انعكاسي مكتمل

• أي Gartley / Bat محتمل لم يكتمل بعد

🟩 حادي عشر: مناطق العرض والطلب

• الطلب الأقرب:

◦ 4485 – 4500

•

• الطلب الأقوى:

◦ 4420 – 4380

•

• العرض الحقيقي يبدأ فقط:

◦ فوق 4680

•

📍 ثاني عشر: نقاط التثبيت (POC)

• نقطة تثبيت رئيسية:

◦ 4450 – 4460

•

• طالما السعر فوقها → الاتجاه صاعد

🎯 ثالث عشر: المنطقة المحورية

• Pivot Zone الحالية:

◦ 4485 – 4500

•

• كسرها فقط يغيّر السيناريو

✅ التوصية النهائية (بوضوح تام)

الحذر في نهاية العام قد تحصل مناطق جني ارباح لل مشترين من مناطق الدعوم اسفل 4400 لذلك نتعامل بحذر وبوقف خسارة

🔵 صفقة شراء (Primary)

• الشراء مفضل طالما السعر فوق 4485

• الدخول:

◦ اختراق واستمرار فوق 4520

◦ أو أي تصحيح خفيف أعلى 4500

•

• تحت 4485 وقف الخسارة:

• الأهداف:

◦ 4550

◦ 4570

◦ 4588

4595

4606

4612

4635

4648

4680

•

🔴 البيع؟

• كسر واضح وإغلاق أسفل 4485

• عندها نعيد التقييم فقط

او بيع سكالب بحذر في حال وصل سعر 4590-4609

بوقف خساره قريب وظهور شموع انعكاسية على فريمات صغيره

الاهداف

4582

4578

4570

4560

4550

مراجعة الذهب لعام 2025 وتوقعات 2026: المؤشرات الفنية تصل إلى مستمراجعة الذهب لعام 2025 وتوقعات 2026: المؤشرات الفنية تصل إلى مستويات قياسية، وتصحيح فني مطلوب وسط اتجاه السوق الصاعد

كان عام 2025 بلا شك عامًا استثنائيًا لسوق الذهب. فبعد تجاوز أدنى مستوى له على المدى الطويل عند 2135 دولارًا في مارس 2024، بدأت أسعار الذهب رسميًا اتجاهها الصعودي الرئيسي. وبلغت ذروتها عند 4381 دولارًا في ديسمبر 2025، ليصل إجمالي الزيادة إلى 2246 دولارًا، أي بنسبة 105.2%. وفي عام 2025 وحده، ارتفعت أسعار الذهب بمقدار 1757 دولارًا منذ بداية العام، أي بنسبة 67%، متفوقةً بذلك بشكل ملحوظ على معظم فئات الأصول العالمية، ومتصدرةً قطاع المعادن الثمينة ليصبح القطاع الأفضل أداءً في ذلك العام.

أولاً: تحليل فني معمق: بنية سوق صاعدة قوية، لكن مخاطر التشبع الشرائي تتراكم

1. الرسوم البيانية الشهرية والأسبوعية: نمط سوق صاعدة مثالي ودعم ديناميكي

من منظور الرسم البياني الشهري، تُظهر هذه الجولة من ارتفاع أسعار الذهب استقرارًا ملحوظًا. فقد شهدت أسعار الذهب تراجعات محدودة خلال اتجاهها الصعودي، حيث حلّت عمليات التماسك الجانبي محل الانخفاضات الحادة، ملتزمةً تمامًا بإيقاع السوق الصاعدة الكلاسيكي المتمثل في "ارتفاع القمم وارتفاع القيعان في الوقت نفسه". في ديسمبر 2025، نجحت أسعار الذهب في اختراق أعلى مستوى لها في نوفمبر عند 4245 دولارًا، مُشكّلةً نمط اختراق شهري. إذا استطاع سعر الإغلاق في نهاية الشهر الثبات فوق هذا المستوى، فسيتأكد صحة هذا الاختراق.

يُظهر الرسم البياني الأسبوعي بوضوح تسارع الاتجاه الصعودي. تُشكّل ثلاثة خطوط اتجاه صعودي متزايدة الانحدار نظام دعم قوي متعدد الطبقات، وتعكس منحدراتها الصاعدة باستمرار تعزيزًا مستمرًا للزخم الصعودي. تتناغم المتوسطات المتحركة عبر أطر زمنية مختلفة مع خطوط الاتجاه:

يتوافق المتوسط المتحرك لـ 50 أسبوعًا مع خط الاتجاه الأدنى.

يتوافق المتوسط المتحرك لـ 20 أسبوعًا مع خط الاتجاه المتوسط.

يُعدّ المتوسط المتحرك لـ 10 أسابيع (حوالي 4125 دولارًا حاليًا) بمثابة الدعم الأساسي الأكثر حيوية وديناميكية خلال ارتفاع سعر الذهب.

2. تحذيرات من مستويات الأسعار الرئيسية ومؤشرات الزخم

على الرغم من قوة الاتجاه، تشير عدة إشارات إلى تراكم مخاطر قصيرة الأجل:

إشارات المقاومة والإنهاك: واجه الارتفاع الحالي مقاومة قرب 4349 دولارًا، وهو ما يتزامن مع امتداد فيبوناتشي 600% للاتجاه الهابط لعام 2022. في الوقت نفسه، ارتفع الاتجاه الصاعد الحالي بنسبة 40.4%، وهو ما يتماشى تقريبًا مع نسبة 38% للاتجاه الصاعد السابق، مما يشير إلى أن الزخم الصاعد عند مستوى السعر الحالي قد يشهد استنزافًا مؤقتًا.

إشارة تشبع شرائي من مستويات تاريخية قصوى: ارتفع مؤشر القوة النسبية (RSI) الشهري إلى أعلى مستوى له في منطقة التشبع الشرائي منذ ذروة السوق الصاعدة في ثمانينيات القرن الماضي. تشير التجارب التاريخية إلى أنه بعد هذه القراءات المتطرفة، حتى مع استمرار السوق الصاعدة على المدى الطويل، فمن المرجح أن يدخل السوق في مرحلة تجميع أو تصحيح فني لتصحيح المؤشرات المرتفعة بشكل مفرط.

3. تحليل البنية الفنية متعددة الفترات

الرسم البياني اليومي: نظام المتوسطات المتحركة في وضع صعودي كامل، ويتحرك السعر على طول الحد العلوي لمؤشر بولينجر، وتتسع نطاقات بولينجر صعودًا، مما يشير إلى اتجاه قوي. على الرغم من أن مؤشر القوة النسبية أعلى من 70 في منطقة التشبع الشرائي، إلا أنه لم يُظهر انعكاسًا واضحًا، مما يشير إلى استمرار الزخم الصعودي.

الرسم البياني لأربع ساعات: يظهر نمط تجميع صعودي طفيف. تتباعد المتوسطات المتحركة صعودًا، وتضيق نطاقات بولينجر، مما يشير إلى انخفاض التقلبات وبداية مرحلة تجميع. مؤشر MACD أعلى من خط الصفر، مع زخم صعودي معتدل وعدم وجود مؤشرات على انعكاس هبوطي.

ثانيًا: مستويات الدعم الرئيسية وأهداف الصعود: مناطق رئيسية لصراع الثيران والدببة

1. نطاق الدعم الرئيسي قصير المدى

تتركز المستويات الرئيسية لحركة سعر الذهب على المدى القصير عند نقطتين حاسمتين:

4164 دولارًا: أدنى مستوى شهري لشهر ديسمبر 2025 (وقت التحليل). كسر هذا المستوى بشكل حاسم سيؤدي إلى تعطيل الاتجاه الصعودي القائم على "القيعان الأعلى".

4125 دولارًا: المتوسط المتحرك البسيط لعشرة أسابيع. اختراق هذا المستوى مرة أخرى سيؤكد إشارة ضعف قصيرة المدى.

يوجد دعم مهم آخر عند أدنى مستوى لشهر أكتوبر 2025 عند 3886 دولارًا. كسر هذا المستوى قد يشير إلى تحول في هيمنة السوق لصالح البائعين. ٢. حساب الهدف الصعودي

إذا تمكن المشترون من الحفاظ على مستوى الدعم المذكور واستئناف الاتجاه الصعودي، تشير الحسابات الفنية إلى نطاق الهدف التالي:

الهدف الأول: ٤٥١٦ - ٤٥٤٤ دولارًا. يجمع هذا النطاق بين امتداد فيبوناتشي ١٢٧.٢٪ لموجة التصحيح الأخيرة ومستوى تصحيح ٤٠٠٪ للهبوط الذي أعقب أعلى مستوى في عام ٢٠١١.

الأهداف اللاحقة: ٤٦٨٨ و٤٧٦٢ دولارًا. قد تشكل مستويات الأسعار هذه مقاومة مؤقتة قبل الاختراق. ولتثبيت أسعار الذهب فوق هذه المستويات، قد يكون من الضروري حدوث تصحيح فني لتعديل المؤشرات.

٣. العوامل الأساسية في عام 2026: إرساء أساس متين لقوة طويلة الأمد

من المتوقع أن تستمر العوامل الأساسية في دعم الذهب بقوة في عام 2026:

استمرار مشتريات البنوك المركزية من الذهب: في ظل التوترات الجيوسياسية وعدم استقرار النظام النقدي، تُسرّع دول الأسواق الناشئة من تنويع احتياطياتها من العملات الأجنبية. ومن المتوقع أن تبقى مشتريات البنوك المركزية العالمية من الذهب عند مستوى مرتفع يتراوح بين 750 و900 طن سنويًا.

بيئة سياسات اقتصادية كلية مواتية: يتوقع السوق على نطاق واسع أن تبدأ البنوك المركزية الكبرى عالميًا دورة من التيسير النقدي. وبالنظر إلى حالة عدم اليقين المحيطة بالسياسات التجارية والعجز المالي، ستستمر خصائص الذهب كملاذ آمن وقدرته على التحوط من التضخم في جذب الطلب الاستثماري من خلال صناديق المؤشرات المتداولة وحيازاته المادية.

هيكل عرض محدود: نمو طاقة مناجم الذهب العالمية محدود، مما يحافظ على توازن دقيق بين العرض والطلب في سوق الذهب، ويوفر دعمًا هيكليًا لأسعار الذهب. تتوقع مؤسسات متعددة ارتفاع متوسط سعر الذهب في عام 2026.

رابعًا: ملخص وتوقعات: تفاؤل حذر، واغتنام الفرص خلال فترات التراجع

يستعد الذهب لسوق صاعدة قوية حتى عام 2026، مع استمرار الاتجاه الصعودي على المدى المتوسط إلى الطويل. وتُحدد الأهداف الصعودية المحسوبة فنيًا الاتجاه المستقبلي. مع ذلك، وصل مؤشر القوة النسبية الشهري إلى أعلى مستوى له منذ عقود، مما يشير إلى ظروف تشبع شرائي، ويُعدّ بمثابة تحذير واضح من مخاطر ارتفاع الأسعار على المدى القصير.

باختصار، تتزايد احتمالية حدوث تراجع فني أو استقرار في أسعار الذهب مع بداية عام 2026. قد يكون هذا تصحيحًا لمؤشرات التشبع الشرائي المفرط أو نتيجة لجني الأرباح في السوق. بالنسبة للمستثمرين، قد يُمثل تراجع أسعار الذهب إلى نطاق الدعم الأساسي بين 4125 و4164 دولارًا، أو حتى إلى مستوى تصحيح صحي أدنى، فرصة دخول أفضل من حيث نسبة المخاطرة إلى العائد للاستثمار على المدى المتوسط إلى الطويل.

توصيات التداول: على المدى القصير، ركّز جيدًا على مستوى الدعم بين 4500 و4495 دولارًا، والذي يُمثّل الحدّ الأعلى للمنصة السعرية الأخيرة، حيث يتركز الشراء الفني. أما على المدى الصاعد، فراقب مستوى المقاومة الرئيسي عند 4550 دولارًا؛ إذ أن اختراقًا حاسمًا لهذا المستوى سيفتح آفاقًا جديدة للارتفاع. بافتراض استمرار الاتجاه الصعودي، ينبغي أن تُركّز الاستراتيجية على "الشراء عند التراجعات"، مع مراقبة دقيقة للدفاع عن مستويات الدعم الرئيسية وعملية تصحيح مؤشرات ذروة الشراء.

الفضة (XAGUSD) | زخم قوي داخل قناة صاعدة – هل يستمر الاندفاع ؟🔍 التحليل الفني:

الفضة تتحرك داخل قناة صاعدة واضحة مع احترام ممتاز لخط الاتجاه، وقد شهدنا مؤخرًا اندفاعًا سعريًا قويًا بعد اختراق مناطق عرض سابقة، ما يدل على قوة واضحة في الطلب…

السعر حاليًا أعلى القناة الصاعدة مع تسارع في الحركة، وهو سلوك يظهر زخمًا عاليًا لكنه يتطلب الانتباه لاحتمالية تصحيح أو تذبذب قصير قبل الاستمرار…

🔹 مناطق المتابعة:

• أي عودة لاختبار مناطق الطلب داخل القناة قد تكون فرصة صحية لاستكمال الصعود

• الثبات أعلى مناطق الاختراق يحافظ على النظرة الإيجابية

• كسر القناة الصاعدة والثبات أسفلها قد يدخل السعر في تصحيح أعمق

🔹 مؤشر RSI:

• المؤشر في مناطق تشبع شرائي

➡️ يدل على قوة الزخم، مع ضرورة الحذر من تصحيحات قصيرة أو جني أرباح طبيعي

🔹 الخلاصة:

• الاتجاه العام: صاعد بقوة ✅

• الحركة الحالية: اندفاع سعري

• الأفضل: عدم مطاردة السعر وانتظار إعادة اختبار أو تهدئة الزخم

• الدخول يكون دائمًا بتأكيد سعري واضح

⚠️ إدارة المخاطر تبقى الأساس مهما كان الزخم قوي …

خطة أسبوعية XAUUSD (H4)الاتجاه الصعودي لا يزال مسيطرًا | اشترِ الانخفاض عند 4430، بعِد رد الفعل عند 4573، الهدف 4685

لمحة عن استراتيجية الأسبوع

على إطار الأربع ساعات، لا يزال الذهب يحتفظ ببنية صعودية قوية داخل القناة الصاعدة. السعر قد ارتفع بالفعل، لذا في الأسبوع المقبل لن ألاحق - سأعطي الأولوية لشراء الاتجاه عند الانخفاض إلى السيولة. فوق ذلك، منطقة فيبوناتشي 1.618 هي منطقة واضحة لبيع رد الفعل / جني الأرباح.

1) الرؤية الفنية (استنادًا إلى الرسم البياني الخاص بك)

تظل بنية الأربع ساعات صعودية: ارتفاعات أعلى + انخفاضات أعلى.

السعر ممتد بعد عملية الاختراق، لذا فإن الدخول في منتصف النطاق يعتبر محفوفًا بالمخاطر.

الرسم البياني يوضح بوضوح السيولة من جانب البيع - اشترِ 4430 كمنطقة "إعادة تحميل" الرئيسية.

المناطق الصعودية: بيع 4573 (فيبوناتشي 1.618) وهدف التمديد 4685.

2) المستويات الرئيسية للأسبوع المقبل

✅ منطقة الشراء (سيولة جانب البيع): 4430

✅ رد الفعل عند البيع (فيبوناتشي 1.618): 4573

✅ هدف التمديد: 4685

3) سيناريوهات التداول الأسبوعية (أسلوب ليام: تداول المستوى)

السيناريو أ (أولوية): اشترِ الانخفاض مع الاتجاه

✅ الشراء: حوالي 4430 (انتظر تجريف السيولة + رد الفعل)

إيقاف الخسارة (إرشاد): أسفل منطقة 4430 (تعديل على الإطار الزمني الأدنى / الفارق)

TP1: 4530 - 4540

TP2: 4573

TP3: 4685 (إذا استمر الزخم)

المنطق: بعد الاختراق، يعود السعر غالبًا لجمع السيولة قبل انطلاقته التالية للأعلى. 4430 هو أنظف مكان للشراء عند الانخفاض في هذه البنية.

السيناريو ب: بيع رد الفعل عند فيبوناتشي المتميز (قصير الأجل)

✅ البيع: حوالي 4573

إيقاف الخسارة (إرشاد): فوق المنطقة

TP: العودة نحو القيمة / محتمل نحو 4430 إذا تطور تصحيح واضح

المنطق: 4573 هي منطقة متميزة حيث يظهر جني الأرباح غالبًا. هذا هو بيع رد الفعل - وليس تحيزًا هبوطيًا طويل الأجل.

4) السياق الكلي (من أخبارك) وتأثير الذهب

تصريحات ترامب حول التعريفات، والحد من العجز التجاري بشكل أكثر حدة، ورسائل الناتج المحلي الإجمالي القوية يمكن أن تبقي الأسواق حساسه لتوقعات الدولار الأمريكي / العوائد. يمكن أن يخلق ذلك تقلبات حادة خلال اليوم.

في نفس الوقت، لا تزال حالة عدم اليقين السياسي والجيوسياسي تدعم الطلب على الملاذ الآمن - ولهذا السبب تبقى أفضل استراتيجية هي: اتبع الاتجاه، وادخل عند السيولة.

5) ملاحظات المخاطر

لا تلاحق عند ارتفاعات.

تحرك فقط عند المستويات: 4430 أو 4573.

أقصى مخاطر لكل صفقة: 1-2%.

ما هو تحيزك للأسبوع المقبل: شراء انخفاض 4430، أم الانتظار لبيع رد الفعل عند 4573؟

مؤشر تاسي يحافظ على مستوى الدعم - هل يستعد السوق لارتفاع كبير؟أنهى مؤشر تداول لجميع الأسهم (TASI) الأسبوع الماضي على نحو هادئ، مرتفعًا بنسبة 0.32% ليغلق عند 10,527 نقطة. لا تزال حركة الأسعار متذبذبة، لكن هيكل السوق يتحسن تدريجيًا.

على الرسم البياني اليومي، شكّل مؤشر TASI نموذج قاع مزدوج بالقرب من منطقة الدعم الرئيسية، مما يشير إلى احتمال انعكاس الاتجاه بمجرد اختراق خط العنق.

مستويات رئيسية للمراقبة:

● مقاومة فورية: 10,760

● مقاومة رئيسية: 11,000 (اختراق حاسم فوق هذا المستوى يؤكد الانعكاس)

● دعم قوي: 10,400–10,500

التوقعات:

مع اقتراب الأسبوع الأخير من العام، من المرجح أن يبقى السوق السعودي هادئًا. قد لا تحدث حركة سعرية ملحوظة إلا بعد اختراق أو كسر واضح لهذه المستويات.

الاستراتيجية:

كن انتقائيًا في اختياراتك. ركز على الأسهم القوية فنيًا التي تُظهر ارتدادات من مستويات الدعم، فقد تكون هي المحرك الرئيسي للسوق إذا ارتفع المؤشر.