تحليل الاتجاه

سولانا الي 50$ !!يوضح هذا الرسم البياني **زوج SOLUSDT على الإطار الزمني الأسبوعي**، وهو إطار يُستخدم لتقييم الاتجاه طويل الأجل وليس التقلبات قصيرة المدى. بعد موجة صعود قوية من قيعان عام 2023، أكمل سولانا حركة **اندفاعية مكوّنة من خمس موجات**، ثم انتقل إلى مرحلة تصحيحية واضحة. السعر حاليًا يتداول **أسفل المتوسط المتحرك الأسي الأسبوعي (Weekly EMA)**، وهو مؤشر مهم تاريخيًا للفصل بين مراحل التوسع الصاعد ومراحل التصحيح أو السوق الهابطة. كسر هذا المتوسط عادةً ما يدل على ضعف الزخم الصاعد والدخول في مرحلة تماسك أو توزيع.

من ناحية البنية السعرية، تبدو الحركة الحالية أقرب إلى **نموذج تصحيحي من نوع ABC** وليس حركة اندفاعية جديدة. تشكّلت الموجة *a* مع الكسر الأول من القمم، ثم جاءت الموجة *b* على شكل قمة أدنى قرب مناطق المقاومة السابقة، بينما يضغط السعر الآن باتجاه خط الاتجاه الصاعد، ما يشير إلى احتمال تشكّل الموجة *c* الهابطة. الفشل في استعادة المتوسط المتحرك الأسي، إضافة إلى الرفض المتكرر من مناطق المقاومة، يعكس تراجع قوة المشترين، وهو سلوك شائع في المراحل المبكرة إلى المتوسطة من الأسواق الهابطة.

تاريخيًا، شهدت **عملة سولانا تصحيحات عنيفة خلال الأسواق الهابطة**. ففي دورة 2021–2022، تراجع سعر SOL بنحو **95% من قمته التاريخية**، وهو هبوط أعمق من متوسط هبوط بيتكوين في الأسواق الهابطة، ما يعكس الحساسية العالية لسولانا تجاه السيولة والمخاطر. في الفترات الهابطة السابقة، كان السعر يميل إلى العودة نحو مستويات فيبوناتشي الأعمق، خصوصًا مناطق **0.5 إلى 0.618**، قبل تكوين قيعان طويلة الأجل. السيناريو الهبوطي المتوقّع نحو نطاق **40–50 دولار** يتماشى مع هذا السلوك التاريخي ومع بيئات العزوف عن المخاطرة.

خلاصة التحليل، يشير هذا الرسم إلى أن سولانا تمر بمرحلة **تصحيح هيكلي أو سوق هابطة ضمن الإطار الزمني الكبير**، وليس انعكاسًا مؤكّدًا للاتجاه. ما دام السعر يتداول أسفل المتوسط المتحرك الأسبوعي ويفشل في استعادة مناطق المقاومة الرئيسية، فإن الارتفاعات تبقى مرجّحة أن تكون تصحيحية وليست بداية اتجاه صاعد جديد. تاريخيًا، تتميّز الأسواق الهابطة في سولانا بتقلبات حادة، وتصحيحات عميقة، وفترات تجميع طويلة قبل أي تعافٍ مستدام، ما يجعل **الصبر، وانتظار التأكيد، وإدارة المخاطر عناصر أساسية** في هذه المرحلة.

ليست نصيحة استثمارية

Black Crab تفتح سيناريو هابط على الفضة | H1⚪ تحليل الفضة – فريم الساعة (H1)

📌 الصفقة: بيع

📍 منطقة الدخول: 69.000

🎯 الأهداف (مدى متوسط):

الهدف الأول: 65.972

الهدف الثاني: 58.380

الهدف الثالث: 48.904

🛑 إيقاف الخسارة: 68.929

🔒 سبب الدخول:

السعر وصل إلى منطقة تتوافق بدقة مع شروط استراتيجية Black Crab على فريم الساعة،

حيث يتم رصد اختلالات زمنية وسلوكية لا تظهر في أدوات التحليل التقليدي لذا نعتبرها منطقة بيع قوية .

⚫ التدرج في الأهداف جزء من منطق الاستراتيجية وليس توقعًا عشوائيًا.

⚫ الصفقة مصممة للتعامل مع الحركة المتوسطة و الطويلة بدون استعجال. او كصفقة استثمارية طويلة نسبيا حتى ضرب الهدف الثالث: 48.904⚫ Black Crab لا تعتمد على مؤشرات ولا نماذج معروفة. الا على الفوليوم بروفايل كتأكيد إضافي لتحليلنا.

⏳ الفريم المستخدم: H1

📊 إدارة الصفقة مرنة، وكل هدف يمثل مرحلة داخل نموذج Black Crab.

هذا الطرح لا يعتمد على ترند، دعم/مقاومة، أو أي تحليل كلاسيكي.

المنهج المستخدم خاص باستراتيجية Black Crab.

⚠️ إدارة رأس المال مسؤولية كل متداول.

البتكوين 50 أالف !!هذا التحليل مبني على الإطار الزمني الأسبوعي لزوج BTCUSD، وبالتالي يركّز على الاتجاه العام، السيولة، وسلوك السوق طويل الأجل، وليس على التحركات قصيرة المدى. حاليًا يتداول بيتكوين أسفل المتوسط المتحرك الأسي الأسبوعي (Weekly EMA)، والذي يُعد تاريخيًا فاصلًا مهمًا بين مراحل السوق الصاعدة والهابطة. البقاء أسفل هذا المستوى لفترة ممتدة غالبًا ما يشير إلى مرحلة توزيع أو بداية تصحيح هيكلي أوسع. المناطق المظللة في الأعلى تمثل مناطق عرض على الإطار الزمني العالي، حيث واجهت الارتفاعات السابقة ضغوط بيع قوية. الرفض الأخير من هذه المنطقة يدل على أن الزخم الصاعد ما زال محدودًا ما لم يحدث تحسن واضح في السيولة والقوة الشرائية.

تصحيح فيبوناتشي للحركة الرئيسية يُظهر تفاعلات واضحة عند مستويات 0.5 (~104 ألف) و0.618 (~99.5 ألف)، وكلاهما فشل في الثبات كدعم. هذا يعزز احتمالية حدوث عودة سعرية أعمق نحو مناطق الطلب الأقوى. تحليل حجم التداول (Volume Profile) يؤكد ذلك، حيث إن المنطقة الحالية تُعد منطقة حجم تداول منخفض، ما يعني أن السعر يتحرك فيها بسرعة نسبيًا، في حين أن منطقة 50–60 ألف تُعتبر عقدة حجم تداول مرتفعة ومهمة تاريخيًا. غالبًا ما يعود سعر بيتكوين إلى هذه المناطق خلال فترات التصحيح لأنها تمثل مناطق قبول سعري ومشاركة قوية من السوق.

من منظور هيكلي، تظل منطقة 50–60 ألف هي منطقة الشراء الرئيسية على المدى الطويل في هذا التحليل. هذه المنطقة تجمع عدة عوامل فنية مهمة، مثل كونها مقاومة تاريخية تحولت إلى دعم، إضافة إلى تركز حجمي كبير ودعم من الاتجاه طويل الأجل. تاريخيًا، شهدت أسواق بيتكوين الهابطة تصحيحات تتراوح بين 60% و85% من القمم، وحتى خلال الأسواق الصاعدة القوية كانت التصحيحات المعتدلة بحدود 40% إلى 55% أمرًا متكررًا. لذلك فإن هبوط السعر نحو نطاق 50–60 ألف يُعد سلوكًا طبيعيًا ضمن السياق التاريخي ولا يعني بالضرورة نهاية الاتجاه الصاعد الأكبر.

خلاصة القول، يشير هذا الرسم إلى أن الصبر وإدارة المخاطر أهم من ملاحقة السعر في هذه المرحلة. سيناريوهات الصعود لا تزال ممكنة، لكنها تتطلب استعادة المتوسط المتحرك الأسبوعي والثبات فوق مناطق العرض السابقة، وهي شروط لم تتحقق حتى الآن. إلى أن يحدث ذلك، تظل منطقة 50–60 ألف هي الأكثر جاذبية من حيث المخاطرة مقابل العائد بناءً على البنية السعرية، الحجم، والسوابق التاريخية.

هذا التحليل لأغراض تعليمية وإعلامية فقط ولا يُعد نصيحة مالية.

المصرية للمنتجعات السياحية (من جديد 24-12-2025)هذا السهم نزلت بوست عنه من شهرين ( كان وقتها بسعر حول 9 جنية )

والحقيقة من شدة رهاني علية وضعت فيه 80 % من المحفظة ( كنت محللة علي الفريم الأسبوعي وعارف أنه طويل المدي وممكن يأخذ وقت كتير )

الذي لم أتوقعه أنه ينزل الي 7.60 بسرعة البرق في 7 أو 8 جلسات ودي نسبة ضخمة

ومن هنا بدأت المضاربات التي لا أحبها ولكن كنت مضطر لآن نسبة الهبوط كانت تعتبر أكتر ما توقعتها

عملت حوالي 8 عمليات مضاربة قصيرة منها عمليات ربحت ومنها عمليات خسرت ( في النهاية الخسارة تعتبر تلاشت وتم تعوضيها تقريباً - ولكن كانوا شهرين مرهقين للغاية مع السهم )

السؤال المهم الآن

هل ما زلت أراهن علي السهم - بالتأكيد ولا جدال علية وأعتقد سعر 15.68 ما زال هدف قائم

مؤخراً بدأت ولادة موجة صاعدة جديدة - نشوف هل هتقدر تشد وتكمل ولا هتموت

هل السهم ظهرت علية دلائل ضعف او موت أو تغير اتجاه طويل المدي ؟ لا يوجد أي دليل حتي الآن

و سنتابع التطورات اللي تحصل بعدين

*** الأسهم اللي معايا حالياً 3

$ المصرية للمنتجعات بنسبة 80% سابقاً (وقمت بتقليلها الي 40% مؤخراً)

$ الإسماعيلية الجديدة للتطوير بنسبة 30%

$ جنوب الوادي للأسمنت بنسبة 20%

النسب دي ممكن اغيرها فيما بعد أزود أو أنقص ما بين الثلاثة أسهم

(ولكن دي أسهمي للشهور القادمة) - حسب التطورات التي تحدث لاحقاً .

- أنا بحب أشتغل علي الفريم الأسبوعي ف هتاخد معايا وقت طويل

*** جميع الأسهم الثلاثة نزلت بوستات عليهم خلال الشهر السابق (راجع المقالات قد تفيدك)

أنا بشرح دا لية

علشان أقولك خلي رؤيتك بعيدة المدي (حلل علي الفريم الأسبوعي) + خلي عندك صبر ونفس طويل طالما مفيش دليل قاطع يؤكد عكس رؤيتك + طالما رؤيتك طويلة المدي إيجابية مفيش مانع أنك تضارب مع سهمك بجزء صغير رايح جاي إذا إضطريت لذلك وكان عندك وقت وخلي الجزء الأكبر ثابت + تنوع ومتراهنش بنسبة كبيرة علي سهم واحد (علي الأقل 3 إلي 5 كفاية)

واتمني التوفيق للجميع ,,,

تحليل موجات إليوت XAUUSD – 23/12/2025

1. الزخم (Momentum)

الإطار الزمني D1 (اليومي):

تحول زخم الإطار اليومي D1 إلى الاتجاه الصاعد، إلا أن هذا التحول حدث داخل منطقة التشبع الشرائي. وهذا يشير إلى أن الحركة الصاعدة الحالية قد لا تستمر لفترة طويلة، كما يجب الانتباه إلى مخاطر الانعكاس على المدى المتوسط.

الإطار الزمني H4:

زخم H4 حالياً في حالة تماسك (Compression)، مما يدل على أن الارتفاع لا يزال لديه مجال للاستمرار. ومع ذلك، فإن انعكاس الزخم قد يحدث في أي وقت. إغلاق شمعة H4 واحدة بهبوط واضح قد يؤدي إلى حركة تصحيحية تستمر لعدة شموع H4.

الإطار الزمني H1:

زخم H1 يتجه حالياً إلى الهبوط. لذلك، على المدى القصير، هناك احتمال مرتفع لحدوث حركة هابطة على إطار H1، خاصة إذا استمر الهبوط لعدة شموع متتالية.

2. هيكل موجات إليوت

الإطار الزمني D1:

يُظهر هيكل الموجات على إطار D1 أن السعر قد اخترق قمة الموجة الثالثة. وعلى الرغم من أن هذا لا يلغي تماماً سيناريو التصحيح بنموذج فلات (Flat)، إلا أنه يُعد إشارة تحذير مهمة تستدعي المتابعة الدقيقة.

منطقة المراقبة التالية هي امتداد 127% للموجة W باللون البنفسجي. ووفقاً لنظرية موجات إليوت، في حال كسر السعر قاعدة الموجة W، فإن الموجة X غالباً ما تمتد إلى مستوى 127% من الموجة W.

إذا اخترق السعر هذه المنطقة بشكل واضح، فيجب الاستعداد لاحتمال تشكّل اتجاه صاعد جديد بمدى ارتفاع أكبر. في هذه الحالة سيتم تحديث السيناريو.

الإطار الزمني H4:

الموجة الخامسة (باللون الأزرق) في حالة امتداد حالياً. في هذه المرحلة، تبقى الأولوية لمراقبة تأكيد الزخم على إطار H4.

في حال ظهور شمعة H4 هابطة مؤكدة، سيتم إعادة تقييم ما إذا كان القاع/القمة قصيرة المدى قد اكتملت أم لا.

الإطار الزمني H1:

ضمن هيكل الخمس موجات باللون الأحمر، تظهر الموجة الخامسة علامات امتداد. وداخل هذه الموجة الخامسة الحمراء، يتكوّن هيكل خمس موجات أصغر باللون الأسود.

عندما تمتد الموجة الخامسة، يصبح تحديد الأهداف بدقة أكثر صعوبة. لذلك، في هذه المرحلة نعتمد مستوى 127% للموجة W البنفسجية على إطار D1، أي بالقرب من منطقة السعر 4514، كمنطقة المراقبة الرئيسية.

إذا اخترق السعر مستوى 4514 بقوة → تزداد احتمالية الدخول في اتجاه صاعد جديد

إذا وصل السعر إلى هذه المنطقة ثم انعكس هبوطاً → يبقى سيناريو الفلات على إطار D1 قائماً، وقد يكون هدف تصحيح الموجة Y البنفسجية أعلى من التوقعات الأولية

3. خطة التداول والأهداف

تُعتبر منطقة 4514 منطقة المراقبة الرئيسية لسيناريو البيع (Sell). ومع ذلك، يجب التأكيد على ما يلي:

محاولة اصطياد القمم دائماً ما تحمل مخاطر مرتفعة جداً، حتى وإن كانت العوائد المحتملة كبيرة

في حالة امتداد الموجة الخامسة، قد تكون حركة السعر شديدة التقلب وغير منتظمة

لذلك، فإن إدارة المخاطر وحجم الصفقة أمران أساسيان ولا غنى عنهما

منطقة البيع: 4514 – 4516

وقف الخسارة: 4535

الهدف الأول: 4420

الهدف الثاني: 4348

GBPUSD ما قبل قرار الفائدة من قبل بنك إنجلترا و ما هو المتوقع؟تحليل زوج الجنيه الإسترليني مقابل الدولار الأمريكي (GBP/USD) – ما قبل قرار الفائدة من قبل بنك إنجلترا والسيناريوهات المتوقعة

هناك على الأجندة الاقتصادية هذا الأسبوع، يوم الخميس القادم، قرار الفائدة الصادر عن بنك إنجلترا المركزي، ومن المتوقع أن يأتي القرار بالتخفيض بمقدار 25 نقطة أساس ليصبح عند 3.75% بدلاً من 4%.

بناءً على تحركات الزوج حتى الآن، هناك ثلاثة سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي:

الثبات أعلى 1.33690 قد يشير إلى مزيد من الصعود وربما استهداف 1.34707.

السيناريو العرضي:

امتداد التحركات العرضية داخل النطاق أدنى 1.33690 وأعلى 1.32746 تقريباً.

السيناريو السلبي:

الكسر والثبات أدنى مستوى 1.32746 قد يشير إلى وجود سيطرة بيعية وربما استهداف مستويات أقل عند 1.31788.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

هل يواصل الباوند دولار الصعود؟ قراءة فنية في ظل ضعف الدولارتحليل الباوند دولار (GBPUSD) على المدى القصير – في ظل استمرار ضعف الدولار والسيناريوهات المتوقعة؟

بناءً على تحركات الأسعار حتى الآن وبعد الوصول الى المستهدف الذي ذكرناه أنفاً في اخر تحليل للزوج 1.34707 وأكثر، فهناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو الإيجابي:

الصعود والثبات أعلى 1.35268 قد يشير إلى استمرار السيطرة الشرائية من خلال جانب الطلب، وربما نرى مزيدًا من الصعود مع احتمال استهداف 1.36453.

السيناريو العرضي:

رؤية تحركات عرضية في حالة امتداد الهبوط والثبات أدنى مستوى 1.34707 وحول 1.33690 تقريبًا، للتعبير عن حالة عدم اليقين والتوازن بين قوى العرض والطلب.

السيناريو السلبي:

رؤية مزيد من الهبوط والكسر والثبات أدنى 1.32746 قد يشير ذلك إلى وجود سيطرة بيعية من خلال جانب العرض على المدى القصير، وربما استهداف مستويات أقل حول 1.31788.

==================================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

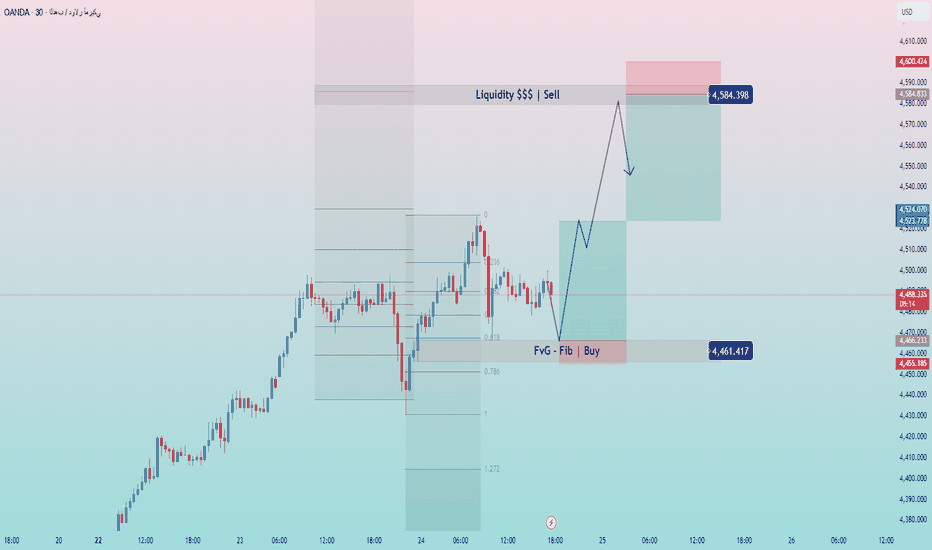

XAU/USD: شراء عند FVG + Fibo، ترقب للبيع فوق السيولة◆ سياق السوق (M30)

الذهب يحافظ على الاتجاه الصاعد مع الحركات السابقة لـ BOS. بعد الدفع إلى القمة الأقرب، السعر يقوم بتعديل تقني لإعادة توازن السيولة قبل اختيار الاتجاه التالي.

◆ SMC & حركة السعر

• الحركة الحالية الهابطة هي تراجع، لم يتم تأكيد انعكاس CHoCH الهابط.

• منطقة التراجع تتزامن مع FVG + Fibo (0.5–0.618) → منطقة رد فعل شراء محتملة.

• فوقها توجد سيولة $$$ (بيع) – هدف لجذب السيولة إذا ارتفع السعر.

◆ المستويات الرئيسية

• FVG – Fibo شراء: 4,466 – 4,461

• سيولة بيع: ~4,584

• مقاومة متوسطة: 4,524

• إبطال الزيادة: H1/M30 يغلق تحت 4,455

◆ سيناريوهات التداول

➤ السيناريو A – شراء التراجع (الأولوية)

• انتظار السعر للعودة إلى 4,466–4,461

• الشرط: الشمعة تحافظ على السعر، دون كسر القاع الهيكلي

• الأهداف: 4,524 → 4,584

• وقف الخسارة: تحت 4,455

➤ السيناريو B – كسر واستمرار

• إذا حافظ السعر على المنطقة الحالية واستمر في إغلاق الشموع الصاعدة

• وفق الاتجاه، جني الأرباح جزئيًا عند 4,524

➤ السيناريو C – رد فعل بيع (قصير الأجل)

• عندما يصل السعر إلى السيولة ~4,584

• البيع فقط إذا ظهرت رفض واضح (ذيل/ابتلاع)

◆ الملخص

• التحيز الرئيسي: صعودي.

• الاستراتيجية: شراء الانخفاض، تجنب البيع عكس الاتجاه دون CHoCH.

• المنطقة الحاسمة: 4,466–4,461 | الهدف: 4,524 → 4,584.

AUDCAD: احتمال انعكاس مرتفعالسعر يتحرك حاليًا ضمن اتجاه هابط، حيث يشكّل قممًا أدنى وقيعانًا أدنى.

ومع استمرار هبوط السعر، يبدأ الزخم السلبي في التباطؤ، وتضعف قوة الدفع البيعية تدريجيًا.

بعد ذلك، يصل السعر إلى منطقة مهمة، حيث يتفاعل مع منطقة طلب قوية تدخل عندها قوى الشراء، مما يؤدي إلى كسر خط الاتجاه الهابط.

يُعد هذا الكسر محوريًا للغاية، لأنه يمثل النقطة التي يجب على السوق عندها اتخاذ قرار.

انطلاقًا من هنا، من المتوقع أن يتجه السعر نحو منطقة المقاومة التالية قرب مستوى 0.9188.

ستتحقق الانعكاسية السلبية فقط إذا عاد السعر للانخفاض أسفل هذه المنطقة، وهو ما قد يؤدي إلى تغيير الاتجاه مرة أخرى.

وإلى أن يحدث ذلك، فإن الحركة الحالية تُعد تحولًا هيكليًا صاعدًا بعد اتجاه هابط سابق.

اشترِ الانخفاض، الاتجاه الصعودي مستمر!يستمر الذهب في التداول بقوة داخل قناة صاعدة، محافظًا على زخمه الصعودي بعد الحركة الاندفاعية الأخيرة. السوق حاليًا في مرحلة تراجع تقني، وهو ما يعتبر صحيًا ضمن الاتجاه الصعودي بدلاً من كونه علامة على الانعكاس.

من الجانب الأساسي، توقعات الفيدرالي المتساهلة وتوقعات انخفاض أسعار الفائدة تبقي الضغط على الدولار الأمريكي، مما يوفر دعمًا مستمرًا للذهب. طالما أن هذا السياق الاقتصادي الكلي لم يتغير، فمن المتوقع أن تبقى التحركات الهبوطية تصحيحية.

الهيكل الفني (H1)

هيكل السوق الصعودي لا يزال صالحًا (قمم أعلى وقيعان أعلى)

السعر يحتفظ فوق خط الاتجاه الصاعد

لا يوجد كسر مؤكد للهيكل الهبوطي

التحيز العام يبقى استمرارًا صعوديًا

مناطق الأسعار الرئيسية

منطقة الشراء الأساسية: 4,480 – 4,470

(دعم خط الاتجاه + منطقة الطلب + دعم الهيكل)

دعم أعمق: 4,444

أهداف الصعود / المقاومة:

4,512 → 4,563

خطة التداول – أسلوب MMF

السيناريو الأساسي – شراء متابعة الاتجاه

إذا تراجع السعر إلى 4,480 – 4,470 واحتفظ على H1

→ ابحث عن إعدادات شراء متوافقة مع الاتجاه الرئيسي

تمثل هذه المنطقة منطقة ذات احتمالية عالية لإعادة دخول الأموال الذكية

الأهداف

TP1: 4,512

TP2: 4,563

التخارج بالقرب من مناطق المقاومة الرئيسية

السيناريو البديل

إذا لم يتراجع السعر بعمق واحتفظ فوق 4,500

→ انتظر كسر وإعادة اختبار قبل النظر في عمليات الشراء المستمرة

تجنب مطاردة السعر بالقرب من منطقة المقاومة العليا

الإبطال

إغلاق H1 تحت 4,444 سيضعف الهيكل الصعودي قصير الأجل ويتطلب إعادة تقييم.

فشل زوج BTC/USDT في تجاوز مستوى المقاومة - ضغط هبوطييستمر زوج BTC/USDT في مواجهة مقاومة عند خط الاتجاه الهابط ومنطقة المقاومة. ولا يزال هيكل السعر أدنى من المتوسط المتحرك الأسي قصير الأجل، مما يشير إلى ضعف زخم الارتداد وميل نحو التوزيع.

يشبه النطاق الجانبي الحالي التماسك الهبوطي أكثر من التجميع الصعودي.

السياق الكلي:

يتراجع الإقبال على المخاطرة مع استمرار حذر تدفقات الأموال نتيجةً لاستمرار سياسة أسعار الفائدة المرتفعة من قبل الاحتياطي الفيدرالي وضغوط جني الأرباح مع نهاية العام.

لم تُظهر سيولة سوق العملات الرقمية بعدُ مؤشرات قوية على التعافي، مما يُهيئ الأرضية لتصحيح أعمق.

السيناريو:

إذا لم يستعد زوج BTC منطقة المقاومة العلوية، فمن المرجح أن يخترق السعر النطاق الجانبي وينخفض إلى منطقة 84.4 ألف كما هو موضح في الرسم البياني.

هل توافق أم لا؟ ما رأيك في زوج BTC هنا؟

XAU/USD - هل يستمر الاتجاه الصعودي؟يحافظ زوج الذهب مقابل الدولار الأمريكي (XAUUSD) على بنية صعودية واضحة، حيث يبقى السعر فوق المتوسط المتحرك الأسي 34 و89، مما يشير إلى استمرار ضغط الشراء على المدى المتوسط.

التصحيح الحالي هو تصحيح فني، حيث يعيد السعر اختبار منطقة الطلب/الدعم الديناميكية بعد الارتفاع القوي.

السياق الاقتصادي الكلي:

ضعف الدولار الأمريكي قليلاً مع استمرار السوق في استيعاب توقعات تخفيف السياسة النقدية من قبل الاحتياطي الفيدرالي في عام 2026، في حين لم تُحقق عوائد السندات الأمريكية بعد زخمًا صعوديًا مستدامًا.

يستمر هذا السياق الاقتصادي الكلي في دعم الذهب كملاذ آمن، خاصةً مع استمرار تدفق الأموال إلى المعدن النفيس.

إذا صمد مستوى الدعم الحالي، فقد يواصل الذهب اتجاهه الصعودي، متجهًا نحو منطقة 4580+ كما هو موضح في الرسم البياني.

هل تميل إلى توقع تراجع صحي أم أن ذروة قصيرة الأجل قد تشكلت بالفعل؟

ZIMزيم: معركة العمالقة تبدأ

تدور رحى حرب مزايدة محمومة حول شركة زيم. فبعد رفض مجلس الإدارة عرض استحواذ إداري بقيمة 2.4 مليار دولار (20 دولارًا للسهم)، دخلت كبرى شركات الصناعة العالمية على الخط:

وقدّمت شركة هاباج-لويد عرضًا منافسًا.

ودخلت شركة إم إس سي رسميًا المنافسة. ونظرًا لشراكتها الوثيقة عبر المحيط الهادئ، تُعتبر الشركة السويسرية العملاقة حاليًا الأوفر حظًا.

لماذا يشتد التنافس في السوق؟

🔎

تحليل أسعار الذهب في 24 ديسمبر📈 الذهب - تحليل الاتجاه عند أعلى مستوياته التاريخية

عندما تتداول الأسعار عند أعلى مستوياتها على الإطلاق، يُعدّ مؤشر فيبوناتشي الأداة الأمثل لتحديد مناطق الدعم والمقاومة المحتملة لتحركات الأسعار اللاحقة.

يبقى الاتجاه العام صعوديًا، لذا تبقى الاستراتيجية المُفضّلة حاليًا هي الشراء مع هذا الاتجاه، خاصةً عند حدوث تصحيحات فنية عند مستويات فيبوناتشي الرئيسية. لا يُنصح بالشراء بدافع الخوف من فوات الفرصة عند الذروة، فالانتظار بصبر حتى حدوث تراجع سيُحقق نسبة مخاطرة إلى عائد أفضل.

الذهب 🟢 استراتيجية الشراء

انتظر إشارات رفض سعرية واضحة عند مستويات الدعم: 4430، 4385، 4350 (مستوى دعم قوي وخط اتجاه صاعد).

🎯 الهدف

4590 - هدف امتداد فيبوناتشي في الاتجاه الصاعد.

⚠️ المخاطرة

إذا استقر سعر الإغلاق والتداول دون مستوى 4350، فسيتم كسر بنية الاتجاه الصاعد قصير الأجل ← لذا، يجب توخي الحذر عند تنفيذ أوامر الشراء، وإعادة تقييم بنية الموجة.

📌 ملخص

لا يزال الاتجاه الصاعد قائمًا. اشترِ فقط عندما يصحح السعر إلى مستوى الدعم - لا تلاحق السعر عند القمة.

اتجاه صاعد واضح مع ترقّب تصحيح نحو مناطق FVGعلى إطار الأربع ساعات، لا يزال الذهب محافظًا على اتجاه صاعد منظم مع قمم وقيعان أعلى. الحركة الأخيرة كانت اندفاعية بقوة، حيث دفعت السعر نحو 4,495–4,500، مخلفة عدة مناطق FVG أسفل السعر، وهو ما يشير إلى توسع سريع قد يتبعه تصحيح فني.

المنطقة الأهم للمراقبة تقع بين 4,440–4,460، حيث تتقاطع فجوة القيمة العادلة الأقرب مع منطقة الاختراق السابقة، ما يجعلها منطقة مناسبة للشراء مع الاتجاه. في حال حدوث تصحيح أعمق، فإن نطاق 4,400–4,410 يشكل دعمًا إضافيًا بفضل التقاء FVG مع الدعم الديناميكي.

على المدى القريب، قد يعود السعر لاختبار منطقة 4,440–4,460. وفي حال ظهور استجابة شرائية واضحة، تزداد فرص امتداد الصعود نحو 4,520–4,550 وربما أعلى. كسر هذا السيناريو لا يتم إلا بإغلاق واضح على إطار H4 دون 4,380، وهو احتمال غير مرجح حاليًا.

الاتجاه الصاعد ثابت مع تفضيل الشراء عند التصحيحعلى إطار الأربع ساعات، يواصل زوج الجنيه الإسترليني مقابل الدولار الحفاظ على اتجاه صاعد واضح مع قمم وقيعان أعلى. السعر يتداول بالكامل فوق السحابة التي تمثل دعمًا ديناميكيًا، ما يؤكد سيطرة المشترين. بعد الارتفاع القوي الأخير، دخل السوق في مرحلة تماسك أعلى المستويات السابقة، مع تشكل عدة مناطق FVG أسفل السعر، وهو سلوك شائع في الاتجاهات الصاعدة القوية.

من الناحية الأساسية، ضعف الدولار نتيجة توقعات خفض الفائدة من قبل الاحتياطي الفيدرالي يقلل من الضغط البيعي على الزوج. في المقابل، استقرار البيانات الاقتصادية البريطانية يدعم الجنيه. الفارق في توقعات السياسة النقدية يميل بشكل طفيف لصالح GBP، كما أن سيولة نهاية العام غالبًا ما تدعم استمرار الاتجاه.

السيناريو المرجح يتمثل في تصحيح السعر نحو منطقة 1.3450–1.3420. في حال حافظ السعر على تماسكه هناك، تظل فرص الصعود نحو 1.3520–1.3580 قائمة.

زوج BTC/USDT – "كلما طال التجميع، كان الهبوط أشد؟"يُظهر سعر البيتكوين تماسكًا ضيقًا حول مستوى 88 ألفًا بعد ارتداد ضعيف. ويُشير الوضع الحالي إلى انضغاط السعر أسفل المتوسط المتحرك الأسي، مع تضييق نطاق التداول، ما يُعد مؤشرًا على احتمالية التوزيع في نهاية موجة الصعود.

في حال فقدان نطاق التداول بين 87.5 ألفًا و87.3 ألفًا، فمن المرجح جدًا أن ينخفض سعر البيتكوين بسرعة إلى 86.6 ألفًا (مع انخفاض السيولة) – وهو النطاق المستهدف للاتجاه الهبوطي قصير الأجل.

خلال هذه المرحلة، لا يُعد التحرك الجانبي تجميعًا لاتجاه صعودي، بل تمهيدًا لاختراق هبوطي.

نظرة عامة موجزة:

في نهاية الأسبوع، تراجع تدفق الأموال، وانخفضت السيولة. وتراجعت معنويات الإقبال على المخاطرة مع استقرار الدولار الأمريكي، وبقاء مبالغ كبيرة من الأموال خارج سوق العملات الرقمية مؤقتًا، ما يُرجّح حدوث موجة سيولة قبل ظهور اتجاه جديد.

اختراق الذهب - استمرار الاتجاه الصعوديأنهى الذهب مرحلة التماسك ضمن نطاق سعري محدد، ثم نجح في اختراق منطقة المقاومة السابقة (التي تحولت إلى دعم) وحافظ عليها، متزامنًا مع خط الاتجاه الصعودي، مما يؤكد الاتجاه الصعودي.

طالما بقي السعر فوق منطقة التقاء هذه المستويات، يبقى الاتجاه الرئيسي هو الشراء عند الانخفاض. من المتوقع حدوث ارتداد فني قبل استئناف الاتجاه الصعودي، مستهدفًا مستوى 4530 في حال استمرار الزخم الصعودي.

يشير الزخم القوي إلى تدفقات رأسمالية نشطة، مما يعزز الاتجاه الصعودي خلال الجلسات القادمة.

رفض سعر البيتكوين عند مستوى المقاومة - استمرار الاتجاه الهبوطيتعرض السعر لرفض متكرر عند منطقة المقاومة الأفقية، مما أدى إلى تشكيل عدة قمم أدنى تدريجيًا وشموع انعكاسية، ما يشير إلى ضغط بيع قوي. تعمل هذه المنطقة كمنطقة توزيع.

نظرًا لفشل البيتكوين في استعادة منطقة المقاومة، فمن المرجح أن يتحرك السوق بشكل جانبي ثم يتراجع، مما يفتح المجال لاستمرار الاتجاه الهبوطي. يستهدف التصحيح مستوى 86,800 - 87,000، وهو ما يتوافق مع منطقة الارتداد السابقة.

يُنصح بالتركيز على البيع عند الارتفاعات؛ ولن يزول السيناريو الهبوطي إلا إذا أغلق السعر بقوة فوق منطقة المقاومة.