لا يزال الضغط الهبوطي على البيتكوين قائمًايُظهر البيتكوين علامات ضعف مع استمرار مواجهة الارتفاعات لضغوط بيعية عند مناطق هيكلية رئيسية.

سياق السوق

على الإطار الزمني للساعة الواحدة، لا يزال زوج BTCUSD أدنى سحابة إيشيموكو، مما يعكس اتجاهًا قصير الأجل لم يتخلص بعد من السلبية.

تعمل منطقة السعر الحالية كمنطقة مقاومة/عرض، حيث تفاعل السعر مرارًا وتكرارًا لكنه فشل في الحفاظ على الارتفاع. لا يزال الهيكل العام يميل نحو قمم أدنى، مما يشير إلى سيطرة البائعين على حركة السوق.

إذا استمر السعر في مواجهة منطقة المقاومة هذه، فإن السيناريو الأرجح هو ارتداد فني قصير الأجل، يليه عودة ضغط البيع، مما يؤدي إلى انخفاض السعر إلى مستويات أدنى.

هل تتفق مع هذا التوقع الهبوطي للبيتكوين، أم ترى سيناريو مختلفًا؟

تحليل الاتجاه

LCID ماذا لو تم اختراق 12.60

هنا نحن أمام نموذج كلاسيكي نادر يتكوّن بهدوء… ثم ينفجر بعنف:

🔻 أولًا: النموذج

وتد هابط (Falling Wedge)

✔️ قمم هابطة

✔️ قيعان هابطة أضيق

✔️ تراجع الزخم البيعي تدريجيًا

وهذا النموذج انعكاسي صاعد عندما يُحترم شرطه الوحيد…

🟨 ثانيًا: منطقة القرار

12.60 ليست رقمًا عابرًا

هي:

سقف الوتد

مقاومة أفقية

منطقة كسر نفسية

🧠 أي حركة تحتها = ضجيج

🧠 أي إغلاق يومي فوقها = إعلان دخول السيولة

✅ شرط الدخول (حصريًا):

🔔 إغلاق يومي واضح فوق 12.60

بدون هذا الشرط: ❌ لا استعجال

❌ لا مطاردة

🎯 الأهداف بعد التأكيد (كما هو موضح على الشارت):

1️⃣ الهدف الأول: 16.16

تفريغ أول للضغط البيعي + جني أرباح ذكي

2️⃣ الهدف الثاني: 23.08

منطقة توازن قديمة – اختبار نية السوق

3️⃣ الهدف الثالث: 28.42

هنا تتحول القصة من ارتداد… إلى مسار صاعد جديد

⚠️ إدارة المخاطر:

الكسر الكاذب وارد

العودة أسفل 12.60 تلغي السيناريو الصاعد مؤقتًا

الدخول قبل التأكيد = مخاطرة غير مبررة

🧠 الخلاصة الذكية:

الوتد لا يكافئ المتسرّع…

بل يكافئ من ينتظر الإغلاق، لا الشمعة

البيتكوين BTC وسوق العملات الرقميةالبيتكوين BTC وسوق العملات الرقمية

⭕️ سوق العملات الرقمية يمر بمرحلة تباين واضحة بين العوامل الكلية الداعمة والسلوك السعري الضعيف على المدى القصير حيث أن تراجع الدولار الأمريكي إلى أدنى مستوياته منذ سبتمبر 2025 أعاد تسليط الضوء على علاقة البيتكوين بالدورة النقدية العالمية

⭕️ يتزامن ضعف الدولار تاريخيا مع تحسن أداء الأصول عالية المخاطر وعلى رأسها العملات الرقمية وهو ما يخلق بيئة كلية تميل نظريا لصالح البيتكوين وبقية أصول الكريبتو على المدى المتوسط والطويل

⭕️الصورة القصيرة الأجل لا تزال حذرة إذ يتداول البيتكوين دون حاجز 88K وسط تشاؤم واضح لدى المتداولين الأفراد وتذبذب ضعيف من حيث السيولة وهذا التباين بسبب أن الأساسيات بدأت تميل لصالح الكريبتو عموما لكن الثقة السعرية لم تتشكل بعد بسبب استمرار ضغوط البيع وتراجع السيولة

⭕️على المدى القصير للمتوسط يظل سلوك البيتكوين عرضيا مائلا للهبوط ما دام التداول دون نطاق 88K–90K حيث يمثل سقف نفسي وفني يعكس عودة البائعين عند كل ارتداد وأي تحسن مستدام يتطلب استقرار أعلى هذا النطاق مع تحسن واضح في السيولة وإلا يبقى خطر إعادة اختبار مناطق 85K قائما كجزء من عملية إعادة توازن طبيعية داخل السوق

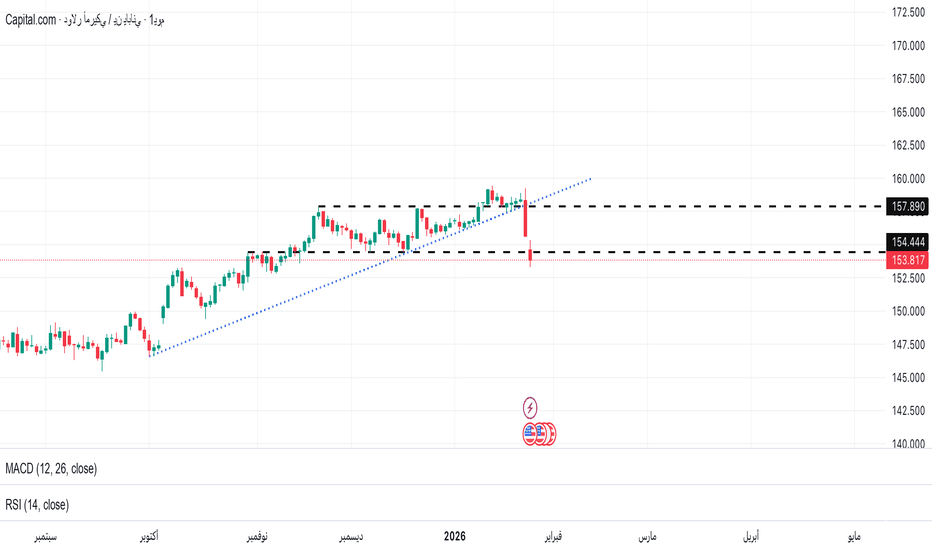

انعكاس زوج الدولار/الين يُلقي بظلٍ طويلشهدت حركة الأسعار يوم الجمعة تشكّل شمعة ابتلاعية هابطة قوية على زوج الدولار/الين، بظلٍ كان كافيًا لمحو مكاسب شهرٍ كامل. ومع افتتاح السوق على فجوة هبوطية مع بداية الأسبوع الجديد، يتحوّل التركيز الآن إلى ما إذا كانت هذه الحركة مجرد اهتزاز مؤقت، أم بداية انعكاس أوسع نطاقًا.

ضعف الدولار يلتقي بتكهنات حول الين

تعرض الدولار لضغوط قبيل قرار الاحتياطي الفيدرالي المرتقب هذا الأسبوع، حيث بات المتداولون يركزون بشكل متزايد على حالة عدم اليقين بدلًا من القرار نفسه. ورغم أن التوقعات تشير على نطاق واسع إلى تثبيت أسعار الفائدة، إلا أن الاهتمام انصبّ على التوجيهات المستقبلية والمشهد السياسي الأوسع، لا سيما مع التوقعات بأن يعلن الرئيس دونالد ترامب قريبًا عن مرشحه المفضل لرئاسة البنك المركزي الأميركي.

الأسواق بطبيعتها لا تحب عدم اليقين، وهذا التحول في التركيز جعل الدولار أكثر عرضة لتعديلات حادة في المراكز.

تزامن هذا الضغط مع تجدد قوة الين الياباني، مدفوعًا بتزايد التكهنات حول احتمال تدخل بنك اليابان. فقد عززت التصريحات الأخيرة للمسؤولين اليابانيين الانطباع بأن التحركات المفرطة أو غير المنتظمة في سعر الصرف قد تستدعي رد فعل. وفي أزواج مثل الدولار/الين، قد يكون خطر التدخل مؤثرًا بقدر التدخل نفسه. وكانت النتيجة إعادة تقييم سريعة للمخاطر في زوجٍ كان، حتى وقت قريب، يكافئ الاحتفاظ بالمراكز الشرائية بشكل متواصل.

عندما تصل الاتجاهات إلى نهايتها

من الناحية الفنية، تكمن أهمية شمعة الابتلاع التي تشكّلت يوم الجمعة في ما ترمز إليه أكثر من النمط ذاته. فبعد أشهر من تسجيل قمم أعلى متتالية وتصحيحات محدودة، اعتاد المتداولون على اعتبار أي تراجع في الدولار/الين فرصة للشراء.

غير أن موجة البيع المفاجئة والقوية شكّلت خروجًا واضحًا عن هذا السلوك، في إشارة إلى أن ميزان القوى بين المشترين والبائعين قد يكون بدأ في التحول.

وجاءت حركة المتابعة لتؤكد هذا المعنى. فبدلًا من الاستقرار، افتتح السوق الأسبوع الجديد بفجوة هبوطية، وواصل التراجع خلال التداولات الأوروبية المبكرة. وغالبًا ما تظهر مثل هذه التحركات عند بدء تفكك الاتجاهات، حيث يُجبر المتداولون الذين كانوا مرتاحين لتحمل المخاطر على إعادة تقييم مراكزهم. إن الانتقال من تصحيحات منظمة إلى تحركات حادة واتجاهية يُعدّ في كثير من الأحيان من أوائل الإشارات على فقدان الاتجاه لزخمه.

الرسم البياني اليومي لزوج الدولار/الين

الأداء السابق ليس مؤشرًا موثوقًا للنتائج المستقبلية

أدت حركة الافتتاح هذا الأسبوع إلى ترك فجوة غير مغلقة على الإطار الزمني الساعي، والتي باتت تمثل منطقة اهتمام طبيعية لمتداولي الزخم على المدى القصير. ورغم أن الفجوات تميل غالبًا إلى الإغلاق مع مرور الوقت، إلا أنها قد تعمل أيضًا كمستويات مقاومة خلال الارتدادات التصحيحية.

هذا التفاعل يخلق فرصة محتملة للمتداولين الذين يتحلّون بالصبر، من خلال انتظار عودة السعر إليهم بدلًا من ملاحقة حركة قطعت مسافة كبيرة خلال وقت قصير.

الرسم البياني الساعي لزوج الدولار/الين

الأداء السابق ليس مؤشرًا موثوقًا للنتائج المستقبلية

إخلاء المسؤولية: ان هذا المقال هو لأغراض تعليمية فقط. لا تشكل المعلومات المقدمة نصيحة استثمارية ولا تأخذ في الاعتبار الظروف المالية الفردية أو أهداف أي مستثمر. أي معلومات قد يتم تقديمها فيما يتعلق بالأداء السابق ليست مؤشرًا موثوقًا به للنتائج أو الأداء المستقبلي.

إن 71%–82.67% من حسابات المستثمرين الأفراد تخسر الأموال عند تداول العقود مقابل الفروقات مع كابيتال دوت كوم غروب. يجب أن تفكر مليّاً فيما إذا كنت تفهم آلية عمل العقود مقابل الفروقات وما إذا كان بإمكانك تحمل المخاطر العاليّة المتمثلة في خسارة أموالك.

XAUUSDشهد الذهب ارتفاعًا سريعًا وقويًا خلال الأسابيع الماضية، ليصل إلى مستوى 5000 دولار أمريكي، وهو مستوى نفسي مهم. ورغم أن هذه الحركة تُبرز زخمًا صعوديًا قويًا، إلا أن الشراء عند هذه المستويات ينطوي على مخاطر عالية.

من الناحية الفنية، لا يزال الاتجاه العام صعوديًا، حيث يتداول السعر ضمن قناة صاعدة واضحة المعالم. ومع ذلك، مع اقتراب السعر من الحد العلوي للقناة، يزداد احتمال حدوث تصحيح سعري (تراجع).

السيناريو المحتمل:

بعد هذا الارتفاع الحاد، من المتوقع أن يتراجع السعر نحو منطقة الدعم الرئيسية. قد تُتيح هذه المنطقة فرصة شراء أكثر ملاءمة ومنخفضة المخاطر، بما يتماشى مع الاتجاه السائد. وقد يُمهد رد الفعل الصعودي من هذا الدعم الطريق أمام تسجيل مستويات قياسية جديدة.

على المدى القصير، قد يكون لاجتماع اللجنة الفيدرالية للسوق المفتوحة هذا الأسبوع تأثير كبير على حركة سعر الذهب، وقد يزيد من تقلباته.

لا يزال الاتجاه الصعودي قائمًا، ولكن لا يُنصح بمتابعة السعر عند المستويات الحالية. يُعد انتظار التراجع السعري والتأكيد حول مستويات الدعم استراتيجية أكثر ذكاءً.

يتداول سعر البيتكوين حاليًا عند حوالي 89 ألف دولار.يتداول سعر البيتكوين حاليًا عند حوالي 89 ألف دولار.

يتداول البيتكوين حاليًا عند حوالي 89 ألف دولار. مرّت خمسة أشهر تقريبًا منذ أن بدأتُ أتوقع انخفاضًا في سعره، ولا يزال رأيي كما هو. سأستمر في الاحتفاظ بمراكز البيع المكشوفة.

لماذا؟

التوترات الجيوسياسية: أتوقع تصاعد عدم الاستقرار العالمي مجددًا، مما سيؤدي على الأرجح إلى انخفاض سوق الأسهم بينما يواصل الذهب والفضة ارتفاعهما.

اجتماع لجنة السوق المفتوحة الفيدرالية: تتجه الأنظار هذا الأسبوع إلى مجلس الاحتياطي الفيدرالي. نشهد عمليات بيع مكثفة من قبل بعض المطلعين عند هذه المستويات. 😂

في الوقت الحالي، يحافظ البيتكوين على مستوى متوسطه المتحرك الأسي لـ 99 أسبوعًا (حوالي 86,400) بشكل قوي. مع ذلك، بمجرد إغلاق شمعة أدنى من هذا المستوى، سيكون هدفي التالي هو منطقة 72 ألف دولار. لقد عززتُ بالفعل مراكز البيع المكشوفة عند 97 ألف دولار، وسأسعى لزيادة هذه المراكز إذا سمح السوق بدخول أسعار أعلى كما هو موضح في الرسم البياني.

يستمر الذهب في الشراء عند الانخفاضاتيستمر الذهب في الشراء عند الانخفاضات

---------------------

هل تشتري؟

أم تبيع عند مستويات أعلى؟

يكمن السر في فهم أن استقرار أسعار الذهب فوق 5000 دولار مدعوم بعوامل متعددة: السياسة النقدية، وتدفقات رأس المال، والأزمات الجيوسياسية.

لا يمكن تحقيق التداول الصحيح باتباع الاتجاه إلا بالانتظار حتى حدوث تصحيح حقيقي، والصبر على انخفاض الأسعار للشراء.

توصيات التداول اليومي:

1. ركز حاليًا على مستوى دعم الذهب بين 5050 و5070 دولارًا.

2. توصيات التداول:

سعر الشراء: 5050-5060 دولارًا

وقف الخسارة: 5045 دولارًا

جني الربح: 5100-5135-5150 دولارًا

3. قبل استخدام هذه الاستراتيجية للشراء، انتظر بصبر حتى تستقر أسعار الذهب بشكل كافٍ وتتأكد من صحة نطاق الدعم بين 5050 و5070 دولارًا. حدد أوامر وقف الخسارة بدقة. اتبع اتجاه السوق.

4. تخلَّ مؤقتًا عن فكرة البيع على المكشوف. ليس معنى ذلك أن البيع على المكشوف غير مربح، ولكن في الوقت الراهن، يتعارض البيع على المكشوف مع اتجاه السوق، مما قد يُخلّ بتوازن تداولك، ويؤثر على حكمك وتركيزك، ويؤدي في النهاية إلى خسائر.

دخلت أسعار الذهب الآن مستويات غير مسبوقة.

لا يزال النفور من المخاطرة هو المحرك الرئيسي للسوق. فمن جهة، ورغم المفاوضات الجارية بين روسيا وأوكرانيا، تبقى القضية الحدودية عائقًا رئيسيًا أمام التوصل إلى اتفاق. ومن جهة أخرى، قطعت الولايات المتحدة والدول الأوروبية علاقاتها فعليًا بسبب حقوق عبور غرينلاند. ورغم تصريح ترامب بأنه لن يستخدم القوة لحل هذه القضية، إلا أن نزاعات أخرى تُمارس ضغوطًا على السوق. وأخطر هذه النزاعات هو جولة الضغط الأمريكية الجديدة على إيران، والتي تضمنت التلميح إلى فرض تعريفة جمركية بنسبة 25% على الدول التي تُتاجر مع إيران، فضلًا عن نشر أعداد كبيرة من القوات في الخليج العربي والشرق الأوسط. وقد دفع النفور من المخاطرة أسعار الذهب إلى الارتفاع بشكل حاد.

سنواصل وتيرة التداول الحالية. سأنشر من 1 إلى 2 إشارة تداول عالية الجودة يوميًا. قناتي مجانية لفترة محدودة. إذا كانت لديكم أي استفسارات، يُرجى ترك رسالة وسأرد عليكم في أقرب وقت ممكن.

ممفيس مرحلة اخيرة للاداء الحالىاحتمالات الحركة القادمة:

السيناريو الأول (عرضي/صاعد): التماسك فوق 136 جنيه وبدء حركة عرضية لتجميع القوى، تمهيداً لمحاولة العودة لاختبار مستويات الـ 145 جنيه.

السيناريو الثاني (استمرار التصحيح): في حال كسر مستويات 136 جنيه بإغلاق يومي، فمن المرجح استمرار الهبوط باتجاه منطقة 114 جنيه لإغلاق الفجوات السعرية القديمة الموضحة في الرسم البياني الخاص بك.

الخلاصة المتوقعة :

استمرار الضغط البيعى بالاخص حدوت صفقاتفى الايام السابقة من الميكر للبيع عند 136+ فمن المهم مراقبة السهم حالياً في منطقة "الفجوة الاسبوعية الحالية بمستوى 140 : 132 ".

ومن المحتمل الهبوط للمنطقة الفجوة الاخيرة عند مستوى 114 مالم تدخل قوة شرائية او اى عامل ايجابى اخر

المؤشرات تميل للبيع القوي في الوقت الحالي، لكن اقتراب السهم من مناطق دعوم تاريخية وفجوات سعرية يجعل من المخاطرة في البيع عند هذه المستويات عالية. الحكمة تقتضي انتظار إشارة ارتداد واضحة (شمعة انعكاسية أو اختراق لمقاومة 142 جنيه) قبل اتخاذ قرار جديد.

واخيرا ... اسعار السهم الان تناسب المستثمر للاجل الطويل وللعلم معى السهم على 160 واتجه للشراء لعمل متوسط فى نقطة ادنى

بالتوفيق للجميع

وجهة نظر تحتمل الخطأ قبل الصواب

اخيكم / اسامه عبد العزيز

COIN1. مخاطر الإيرادات والضغوط التنظيمية

من المتوقع انخفاض أسعار الفائدة في السنوات القادمة. ونظرًا لارتباط دخل Coinbase من احتياطيات العملات المستقرة ارتباطًا مباشرًا بهذه الأسعار، فإن ذلك يُشكل تهديدًا لجزء كبير من إيراداتها. علاوة على ذلك، فإن قانون CLARITY المقترح، في حال إقراره بصيغته الحالية، قد يمنع المؤسسات غير المصرفية من دفع فوائد على العملات المستقرة. وهذا من شأنه أن يُقوّض إحدى الفرضيات الرئيسية طويلة الأجل لتحقيق الربحية لعملة $COIN.

2. التوقعات الاستراتيجية والربحية

حددت الإدارة عام 2025 كعام استثماري، وعام 2026 كفترة نمو معتدل واستقرار. ومن المتوقع أن يؤدي ارتفاع نفقات التشغيل وسط حالة عدم اليقين بشأن الإيرادات إلى الضغط على الربحية طوال عام 2026. حاليًا، يعتمد الاستثمار في عملة COIN بشكل كبير على قدرة الشركة على توسيع نطاق مصادر الإيرادات الجديدة، مثل التوكنة والمشتقات.

3. تأثير صناديق المؤشرات المتداولة للعملات المشفرة الفورية

🔎

مؤشر S&P 500: هل يمكن تفعيل “Fed Put” في الوقت الحالي؟

مع ارتفاع التقلبات في أسواق الأسهم نتيجة عوامل اقتصادية كلية عالمية وجيوسياسية، تترقب الأسواق بشدة أول قرار للسياسة النقدية للاحتياطي الفيدرالي هذا العام، والمقرر يوم الأربعاء 28 يناير. ومع ذلك، من غير المرجح أن يتدخل الاحتياطي الفيدرالي لدعم الأسواق في هذه المرحلة، إذ إن تفعيل ما يُعرف بـ “Fed Put” غير ممكن حالياً. ولكن ما هو “Fed Put” تحديداً؟

يشير مصطلح “Fed Put” إلى الاعتقاد بأن الاحتياطي الفيدرالي سيتجه إلى تيسير سياسته النقدية إذا تراجعت الأسواق بشكل حاد أو إذا تعرض النظام المالي لتهديد حقيقي.

عملياً، قد يتجسد ذلك من خلال: خفض أسعار الفائدة، أو إيقاف أو إنهاء سياسة التشديد النقدي، أو ضخ سيولة قصيرة الأجل، أو إطلاق برامج شراء أصول طويلة الأجل (التيسير الكمي). ومن دون سيطرة واضحة على التضخم، يظل “Fed Put” بعيد المنال، حتى في حال تراجع الأسواق، لأنه لا يوفر حماية من الأسواق الهابطة الطبيعية.

فيما يلي النقاط الأساسية التي يجب تذكرها:

• يصبح “Fed Put” قابلاً للتفعيل إذا هبط مؤشر S&P 500 بأكثر من 20–30% خلال فترة زمنية قصيرة جداً، وكان التضخم غير مرتفع بشكل كبير فوق هدف الفيدرالي

• التصحيح الطبيعي للأسواق لا يكفي لتفعيل “Fed Put”

• يمكن تفعيل “Fed Put” في حال حدوث ضغط مالي كبير في الولايات المتحدة، مثل تعطل كامل في سوق ما بين البنوك أو سوق النقد أو سوق السندات

• يمكن تفعيل “Fed Put” في حال وقوع صدمة انكماشية كبيرة

• في جميع الحالات، يجب أن يكون التضخم قد عاد قريباً من هدف الاحتياطي الفيدرالي البالغ 2%

ولفهم سبب عدم إمكانية تفعيل “Fed Put” حالياً، يجب التذكير بأن الاحتياطي الفيدرالي لا يستجيب في المقام الأول لتحركات أسواق الأسهم، بل لاستقرار النظام المالي ولالتزامه بتفويضه المتعلق بالتضخم والتوظيف. إن تراجع مؤشر S&P 500، حتى وإن كان كبيراً، لا يُعد كافياً ما دام يحدث بشكل منظم وتدريجي ومن دون عدوى نظامية.

تاريخياً، حدثت التفعيلات الحقيقية لـ “Fed Put” في ظروف استثنائية: الأزمة المالية العالمية في 2008، أزمة سوق الريبو في 2019، صدمة كوفيد في 2020، أو الضغوط المصرفية الإقليمية في .2023وفي جميع هذه الحالات، لم تكن المشكلة في هبوط الأسهم بحد ذاته، بل في خطر تعطل الأداء الطبيعي للأسواق المالية.

حالياً، ورغم ارتفاع التقلبات، لا تزال أسواق التمويل بالدولار تعمل، والسيولة متوفرة بشكل عام، كما أن فروق العوائد الائتمانية — رغم توترها — لا تشير إلى ضغوط نظامية وشيكة. يظل سوق العمل الأمريكي متماسكاً، والاستهلاك صامداً، ولا تظهر على الاقتصاد علامات واضحة على ركود عميق.

والأهم من ذلك، يبقى التضخم هو العامل الحاسم. فطالما لم يعد التضخم الأساسي وتوقعات التضخم بشكل مستدام نحو مستوى 2%، لا يمكن للاحتياطي الفيدرالي أن يدعم الأسواق بقوة. إن تفعيل “Fed Put” بشكل مبكر قد يؤدي إلى إعادة إشعال الضغوط التضخمية وتقويض مصداقية السياسة النقدية.

خلاصة القول، لا يُعد “Fed Put” شبكة أمان دائمة لمستثمري الأسهم. فهو لا يُفعل إلا عندما تكون الاستقرار المالي مهدداً، وعندما يسمح وضع التضخم بذلك. وفي البيئة الحالية، لا تزال الأسواق مطالبة بتقبل مرحلة من التقلبات والتكيف دون انتظار

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

XAUUSD – توقعات H1: قمم تاريخية جديدةXAUUSD – نظرة على H1: مستويات عليا جديدة، الآن انتبه لبنية الارتداد | لانا ✨

سجل الذهب مستويات عليا جديدة خلال جميع الأوقات وهو الآن يتداول بالقرب من منطقة 5,100 دولار النفسية. بعد ست جلسات صاعدة متتالية، لا يزال الاتجاه قويًا — ولكن عند هذه المستويات، غالبًا ما يحتاج السوق إلى ارتداد منظم لإعادة توازن السيولة قبل التوسع التالي.

📌 ملخص سريع

الاتجاه: صاعد (زخم قوي، مستويات عليا جديدة)

الإطار الزمني: H1

التركيز: لا تطارد المستويات العليا → انتظر الارتداد ضمن البنية

الفكرة الرئيسية: ارتداد → دعم ثابت → استمرار نحو الإمداد العلوي

📈 هيكل السوق وحركة السعر

يتحرك السعر داخل مرحلة توسع صاعدة، والمنطقة الحالية هي منطقة "ممتدة" نموذجية حيث يمكن أن تزداد التقلبات.

يعد الارتداد نحو أول دعم هيكلي نظيف أمرًا صحيًا وغالبًا ما يكون مطلوبًا بعد ارتفاع حاد.

طالما بقي السعر فوق الدعم الرئيسي، فإن التوجه يبقى نحو الاستمرار، وليس العكس.

🔍 المناطق الرئيسية من الرسم البياني

1) إمداد علوي / منطقة جني الأرباح

5100–5130 (تقريبًا)

هذه هي المنطقة التي من المحتمل أن يواجه فيها السعر ضغط بيع / جني أرباح، خاصة بعد ارتفاع رأسي.

2) الدعم الأساسي (منطقة شراء الارتداد)

5000–5020

هذه هي المنطقة الأكثر أهمية "لاختبار الهيكل" على الرسم البياني — منطقة منطقية لإعادة توازن السعر قبل الاستمرار.

3) منطقة القيمة الأعمق (إذا امتد الارتداد)

4750–4800 (عنقود قيمة فيبوناتشي على الرسم البياني)

إذا انخفض السوق بشكل أعمق، تصبح هذه المنطقة أكثر جذبًا لمراقبة ردود الفعل الأقوى.

4) منطقة الطلب الرئيسية (دعم قوي)

4590–4630 (منطقة الطلب البنفسجي السفلي)

هذه منطقة قاعدة أعمق إذا انتقل السوق إلى تصحيح أكبر.

🎯 سيناريوهات التداول (معتمدة على الهيكل)

✅ السيناريو أ (الرئيسي): شراء الارتداد ضمن البنية

دخول الشراء: 5005 – 5015

SL: 4995 – 5000 (8–10 نقاط تحت الدخول)

أهداف TP (تخفيض الكمية):

TP1: 5065 – 5075 (اختبار المستوى العالي الأخير)

TP2: 5100 (معلم نفسي)

TP3: 5125 – 5135 (إمداد علوي / منطقة تمديد)

TP4: 5150+ (إذا تم قبول الاختراق)

الفكرة: دع السعر يعود إلى الدعم، يؤكد، ثم اركب الاتجاه — لا تطارد.

✅ السيناريو ب (بديل): ارتداد أعمق إلى القيمة

إذا فشل السعر في الثبات فوق 5000–5020 وانخفض بشكل أعمق:

دخول الشراء: 4760 – 4790

SL: 4750 – 4755

أهداف TP:

TP1: 4900

TP2: 5000

TP3: 5100

TP4: 5125 – 5135

🌍 السياق الكلي (قصير وذو صلة)

يدعم زخم الذهب المرتفع:

التدفقات الآمنة في ظل عدم اليقين الجيوسياسي والتجاري المستمر

توقعات بمزيد من التخفيف من الاحتياطي الفيدرالي

استمرار شراء البنوك المركزية

تدفقات قوية إلى الصناديق المتداولة في البورصة

يساعد هذا السياق في تفسير سبب احتمال أن تكون الارتدادات جني أرباح وتغيير تموضع، وليس تغيير هيكلي في الاتجاه.

✨ رأي لانا

الذهب صاعد — ولكن أفضل الصفقات عادة ما تأتي من الصبر، وليس الحماس.

عند مستويات ATH، تفضل لانا شراء الارتدادات ضمن الهيكل، وتخفيض الكميات إلى الأهداف، وترك السوق يقوم بالعمل.

XAUUSD – صدمة جيوسياسية → فجوة واستمرارسياق السوق (لماذا الفجوة؟)

خلال عطلة نهاية الأسبوع، تصاعدت التوترات الجيوسياسية بشكل حاد، مما أدى إلى رد فعل قوي لتجنب المخاطر في بداية الأسبوع.

استجابة السوق النموذجية:

رأس المال يتحرك بعيدًا عن الأصول الخطرة

الدولار الأمريكي يضعف وسط حالة عدم اليقين

الذهب يفتح بفجوة صعودية يوم الاثنين ويستمر في الارتفاع

هذه ليست فجوة عطلة نهاية أسبوع ذات سيولة منخفضة، بل فجوة مدفوعة بالملاذ الآمن، والتي تاريخياً لا تحتاج إلى أن تُملأ فوراً.

هيكل الإطار الزمني العالي (H1–H4)

يبقى الهيكل العام صعوديًا بوضوح

العديد من نقاط الكسر الصعودية لا تزال سليمة

الدافع الأخير خلق فجوة كبيرة فوق التوازن

التراجع الحالي هو إعادة توازن تقني، وليس انعكاس للاتجاه

➡️ سلوك السوق: دافع → تراجع → استمرار

المناطق الرئيسية للأسبوع

الفجوة العلوية / منطقة التفاعل: 5,020 – 5,000

الفجوة الوسطى (منطقة القرار): 4,988 – 4,960

الفجوة السفلية / دعم قوي: 4,960 – 4,940

كتلة الطلب في الإطار الزمني العالي: حوالي 4,910 – 4,900

طالما أن السعر يبقى فوق 4,960، يبقى الهيكل الصعودي صالحًا.

السيناريوهات الأسبوعية (إذا – إذن)

السيناريو 1 – تراجع ضحل واستمرار (التحيز الأساسي)

إذا تراجع السعر إلى 4,988 – 4,960 وأظهر رد فعل صعودي

الفجوة محترمة → استمرار الاتجاه

الأهداف الصعودية التالية: 5,040 – 5,080

السيناريو 2 – تراجع أعمق (لا يزال تصحيحيًا)

إذا فقد السعر 4,960

توقع تراجع أعمق نحو 4,940 – 4,910 لإعادة التوازن

فقط إغلاق مؤكد في H1/H4 تحت 4,900 سيضعف الهيكل الصعودي

الملخص

تعكس فجوة يوم الاثنين تدفقات رأس المال الدفاعية الحقيقية، وليس ضوضاء تقنية.

مع استمرار المخاطر الجيوسياسية مرتفعة، يبقى شراء الانخفاض هو الاستراتيجية السائدة.

لا مطاردة للارتفاعات.

لا خوف من فقدان الفرصة بعد الفجوة.

تداول التراجع.

تفاعل عند الفجوة.

دع الهيكل يؤكد الاستمرار.

خطة مخاطر ليام الأسبوعية لـ XAUUSD (H2)XAUUSD (H2) – خطة المخاطر الأسبوعية لليام

ارتفاع في المرحلة المتقدمة تجاه المخاطر الاقتصادية | بيع البريميوم، شراء السيولة فقط

ملخص سريع

يستمر الذهب في الارتفاع، مدفوعًا بتصاعد المخاطر الجيوسياسية والاقتصادية:

🇺🇸🇮🇷 التوترات بين الولايات المتحدة وإيران تبقى مرتفعة

🏦 FOMC: ~99% الاحتياطي الفيدرالي يثبت الأسعار، مع احتمال كبير لتوجيهات متشددة من باول

🇺🇸 خطر إغلاق الحكومة الأمريكية في وقت لاحق من هذا الأسبوع

هذا هو بيئة كلاسيكية لارتفاع العناوين وطلب السيولة.

السعر يتداول الآن عند مستويات بريميوم، لذا المنفعة تنتقل إلى تداول رد الفعل، وليس مطاردة القوة.

السياق الاقتصادي (داعم، لكنه خطر للمطاردة)

الضغط الجيوسياسي يحافظ على الطلب على ملاذات الآمنة.

يمكن أن تؤدي رسالة متشددة من الاحتياطي الفيدرالي إلى ردود فعل حادة على الدولار / العوائد، حتى لو كانت الأسعار ثابتة.

غالبًا ما تؤدي العناوين المتعلقة بإغلاق الحكومة إلى تقلبات سريعة، وليس اتجاهات نظيفة.

➡️ الاستنتاج: ستزيد التقلبات، لكن الاتجاه سيحدد عند مستويات السيولة - وليس من خلال الأخبار نفسها.

الرؤية الفنية (H2 – بناءً على الرسم البياني)

الذهب في هيكل صعودي قوي، لكن السعر دخل في توسيع متأخر بعد عدة خطوات اندفاعية.

المستويات الرئيسية من الرسم البياني:

✅ منطقة بيع رئيسية (بريميوم / استنفاذ): 5155 – 5234

✅ منطقة الارتفاع الاندفاعي الحالي: ~5060

✅ السيولة على جانب الشراء (مبنية بالفعل): 4700 – 4800

✅ السيولة على جانب البيع / منطقة القيمة: 4550 – 4600

الهيكل يشير إلى مسار ذو احتمالية عالية:

الارتفاع لتصريف سيولة جانب الشراء → التدوير للأسفل إلى سيولة جانب البيع.

سيناريوهات التداول (أسلوب ليام: تداول المستوى)

1️⃣ سيناريوهات البيع (الأولوية - التوزيع عند البريميوم)

A. بيع عند تمديد البريميوم (الفكرة الأساسية)

✅ منطقة البيع: 5155 – 5234

الشرط: رفض / فقدان الزخم على M15–H1

SL: فوق القمة

TP1: 5000

TP2: 4800

TP3: 4600 (السيولة على جانب البيع)

المنطق: تمثل هذه المنطقة المشترين المتأخرين وعمليات دخول FOMO. منطقة مثالية للتوزيع والتدوير، خاصةً خلال العناوين الاقتصادية.

B. بيع استمرار فاشل

✅ إذا ارتفع السعر فوق 5060 ولكنه لم ينجح في الثبات (اختراق مزيف):

بيع عند انهيار في الإطار الزمني الأقصر

TP: 4800 → 4600

المنطق: الارتفاعات المدفوعة بالعناوين غالبًا ما تفشل بعد أخذ السيولة.

2️⃣ سيناريو الشراء (ثانوي - قيمة فقط)

شراء فقط عند سيولة جانب البيع

✅ منطقة الشراء: 4550 – 4600

الشرط: سحب السيولة + رد فعل قوي صعودي

TP: 4800 → 5000+

المنطق: هذه هي المنطقة الأولى حيث يسترد المشترون على المدى الطويل ميزة R:R. لا توجد مصلحة في الشراء فوق القيمة.

ملاحظات رئيسية للأسبوع

توقع اختراقات خاطئة حول FOMC.

قلل الحجم أثناء خطاب باول.

تجنب الدخول في النطاق الأوسط بين 4800 – 5000.

الصبر يعطي نتائج أفضل من التوقع.

ما هو توجهك هذا الأسبوع:

بيع منطقة البريميوم 5155 – 5234، أم الانتظار لتصحيح أعمق إلى سيولة 4600 قبل إعادة التقييم؟

— ليام

تحليل موجات إليوت لزوج XAUUSD – 26/01/2025

الزخم

– زخم الإطار الزمني الأسبوعي (W1) قد انعكس إلى الاتجاه الصاعد، وبالتالي من المرجح أن يستمر الاتجاه الصاعد لعدة أسابيع قادمة على الإطار الأسبوعي.

– زخم الإطار الزمني اليومي (D1) يتداخل حاليًا في منطقة التشبع الشرائي، وهو ما يُحذر من احتمال حدوث انعكاس خلال هذا الأسبوع.

– زخم إطار الأربع ساعات (H4) يستعد للصعود، لذلك من المحتمل أن يواصل السعر الارتفاع مع بداية الجلسة الآسيوية.

هيكل الموجات

هيكل الموجات على الإطار الأسبوعي (W1)

– على الإطار الأسبوعي، يتشكل هيكل من خمس موجات (1)(2)(3)(4)(5) باللون البرتقالي، ومن المرجح أن يكون السعر حاليًا ضمن الموجة الخامسة البرتقالية الممتدة.

– داخل الموجة الخامسة البرتقالية، نلاحظ هيكلًا من خمس موجات باللون الأزرق، والسعر حاليًا في الموجة الخامسة الزرقاء.

– مع انعكاس الزخم الأسبوعي إلى الصعود، لا تزال الموجة الخامسة تمتلك إمكانية الاستمرار في الامتداد.

ومع ذلك، يجب توخي الحذر الشديد، إذ

رغم أن الزخم لا يزال يدعم الاتجاه الصاعد، إلا أن الهدف السعري للموجة الخامسة البرتقالية قد وصل إلى منطقة هدف فيبوناتشي 1.0 لطول الموجة (1)–(3) البرتقالية، مما يعني أن مخاطر الانعكاس في هذه المنطقة مرتفعة جدًا.

هيكل الموجات على الإطار اليومي (D1)

– ضمن هيكل الخمس موجات باللون الأزرق، يقع السعر حاليًا في الموجة الخامسة الزرقاء.

– داخل الموجة الخامسة الزرقاء، يتطور هيكل من خمس موجات (1–2–3–4–5) باللون البرتقالي، ومن المرجح أن يكون السعر حاليًا في الموجة الثالثة البرتقالية.

– مع استعداد زخم الإطار اليومي للانعكاس في منطقة التشبع الشرائي، يشير ذلك إلى احتمال كبير بأن ينعكس السعر هبوطًا خلال هذا الأسبوع، مما يؤدي إلى تشكّل الموجة الرابعة البرتقالية.

هيكل الموجات على إطار الأربع ساعات (H4)

– على إطار الأربع ساعات، يتشكل هيكل من خمس موجات (1–2–3–4–5) باللون البنفسجي، ويقع السعر حاليًا في الموجة الخامسة البنفسجية.

– داخل الموجة الخامسة البنفسجية، نلاحظ مجددًا هيكلًا من خمس موجات (1–2–3–4–5) باللون الأسود، ومن المرجح أن يكون السعر في الموجة الخامسة السوداء.

– حاليًا، توجد منطقة تقاطع لمستويات فيبوناتشي المقاسة من هياكل موجية بمستويات مختلفة، وتتقاطع في النطاق السعري بين 5010 و5038.

وهذا يشير إلى أن هذه المنطقة من المرجح أن تكون منطقة مقاومة قوية للحركة الصاعدة الحالية.

– إذا أغلقت شمعة الإطار اليومي (D1) غدًا مع تأكيد انعكاس الزخم إلى الهبوط، وفشل السعر في اختراق منطقة المقاومة 5010–5038، فمن المرجح أن تكون هذه المنطقة نقطة نهاية الموجة الثالثة البرتقالية على الإطار اليومي، وأن ينتقل السوق إلى الموجة الرابعة البرتقالية على الإطار اليومي.

خطة التداول

– سيتم تحديث خطة التداول التفصيلية يوم غد، بعد توفر بيانات سعرية فعلية وإشارات تأكيد أوضح.

XAUUSD – تأكيد تمديد ATH، شراء التراجعات فوق 5,100+لا يزال الذهب يتداول في مرحلة توسع قوية في ATH، وليس في حركة انفجارية. تؤكد آخر دفعة اندفاعية أن المشترين لا يزالون في السيطرة، بينما يتم امتصاص التراجعات بسرعة وكفاءة.

على المستوى الكلي، تستمر ضعف الدولار الأمريكي، وتظل التدفقات نحو ملاذ آمن نشطة، ولا يزال السوق يسعر فقط تخفيفاً متواضعاً من الاحتياطي الفيدرالي - وهي مجموعة تدعم الذهب عند مستويات مرتفعة.

في هذه المرحلة، لم تعد ATH مقاومة - بل هي مناطق قبول.

الهيكل وحركة السعر

يظل الهيكل الصعودي سليماً مع ارتفاعات أعلى - انخفاضات أعلى واضحة.

لم يتشكل أي تغيير هيكلي نزولي على الرغم من التمديد السريع للأعلى.

تشير التوحيد الحالي بالقرب من القمم إلى الاستمرار، وليس الاستنفاد.

التراجعات تصحيحية ومتوافقة مع خط الاتجاه الصاعد ومناطق الطلب.

رؤية رئيسية:

يتم الدفاع عن ATH بواسطة الهيكل → يستمر الاتجاه في كونه التحيز الأساسي.

خطة التداول - بأسلوب MMF

السيناريو الرئيسي - شراء التراجع

ركز على الصبر، وليس ملاحقة السعر.

منطقة الشراء 1: 4,984 – 4,970

(مقاومة سابقة تحولت إلى طلب + إعادة التوازن على المدى القصير)

منطقة الشراء 2: 4,928 – 4,910

(توافق خط الاتجاه + امتصاص أعمق للسيولة)

➡️ قم بتنفيذ عمليات الشراء فقط بعد رد فعل صعودي واضح وتأكيد الهيكل.

➡️ تجنب الخوف من تفويت الفرص عند القمم.

الأهداف الصعودية (تمديد ATH):

TP1: 5,085

TP2: 5,120+ (تمديد إذا استمر الزخم)

السيناريو البديل

إذا استقر السعر فوق 5,085 دون تراجع ذي مغزى، انتظر لتأكيد الكسر وإعادة الاختبار قبل البحث عن عمليات شراء مستمرة.

الإبطال

سوف يضعف إغلاق مؤكد في ساعة واحدة دون 4,910 الهيكل الصعودي الحالي وسيتطلب إعادة تقييم.

ملخص

لا يزال الذهب في توسع ATH مسيطر عليه، مدعومًا بكل من الهيكل وتدفق الكلي. تتمثل الميزة في عدم التنبؤ بالقمة، وإنما شراء التراجعات إلى الطلب بينما يظل الاتجاه سليمًا. طالما ظل الهيكل مستقرًا، ستظل الأسعار الأعلى هي الطريق الأقل مقاومة.

ما هو أعلى سعر تاريخي سيصل إليه اليوم؟1️⃣ خط الاتجاه (Trendline)

الاتجاه الرئيسي: صاعد (BULLISH).

السعر يحافظ على التداول أعلى خط الاتجاه الصاعد طويل المدى → هيكل قمم أعلى – قيعان أعلى (Higher High – Higher Low) ما زال سليمًا.

الحركة الحالية هي تصحيح فني بعد موجة صعود قوية، ولا توجد حتى الآن إشارات واضحة على الانعكاس.

2️⃣ المقاومة (Resistance)

5,138 – 5,140: مقاومة قوية (قمة مستهدفة + الحد العلوي للقناة).

السيناريو: من المحتمل ظهور جني أرباح / تباطؤ في حركة السعر.

شرط استمرار الصعود: اختراق واضح وإغلاق أعلى هذه المنطقة.

3️⃣ الدعم (Support)

5,021 – 5,019: دعم قريب (تلاقي خط الاتجاه الصاعد + دعم أفقي).

في حال الصمود → الأولوية للشراء مع الاتجاه.

في حال الكسر → قد يقوم السعر بتصحيح أعمق باتجاه خط الاتجاه السفلي / المتوسطات المتحركة EMA.

4,967 – 4,965: دعم أعمق + منطقة EMA + منطقة سحب السيولة (دعم احتياطي).

📈 خطة التداول

شراء GOLD: 5,021 – 5,019

إيقاف الخسارة: 5,011

جني الأرباح: 100 – 300 – 500 نقطة

بيع GOLD: 5,138 – 5,140

إيقاف الخسارة: 5,148

جني الأرباح: 100 – 300 – 500 نقطة

بيتكوين يفقد الزخم ويدخل مرحلة إعادة التسعيربعد الارتفاع القوي نحو نطاق 98–100 ألف، فشل السعر في التماسك عند المستويات المرتفعة، ليتحول سريعاً إلى مرحلة توزيع. الرفض الحاد عند القمة وترك مناطق FVG غير مملوءة في الأعلى يشير إلى بدء خروج السيولة الكبيرة. لاحقاً، تشكلت بنية قمم وقيعان هابطة، ما يؤكد انتهاء موجة الصعود.

يتداول BTC حالياً قرب 89–90 ألف، وهي منطقة دعم حساسة. في حال صمودها، قد يظهر قاع قصير الأجل مع ارتداد فني. أما كسرها بوضوح، فقد يدفع السعر إلى هبوط أعمق باتجاه 87.5–88 ألف لامتصاص السيولة المتبقية.

أثناء أي ارتداد، من المتوقع أن تواجه الحركة ضغوط بيع عند 92–93 ألف، وبشكل أقوى بين 94.5–96 ألف حيث تتقاطع مناطق FVG مع مقاومات واضحة. التراجع الحالي ناتج أساساً عن جني أرباح قرب مستوى 100 ألف النفسي، مع تراجع شهية المخاطرة دون وجود عوامل كافية لإحداث بيع ذعري.

BTC/USD – إعداد الاستمرارية الهبوطيةينهار BTC من القناة الصاعدة، يليه رفض حاد في سحابة إيشيموكو، مما يؤكد التحول من الاتجاه الصعودي إلى التوزيع. يتماسك السعر الآن تحت مستوى المقاومة الرئيسي (89 ألفًا - 90 ألفًا) - وهو هيكل استمراري هبوطي كلاسيكي.

طالما فشلت BTC في استعادة 90 ألفًا، فسيظل التحيز هبوطيًا. قد يؤدي الانهيار تحت النطاق إلى عمليات بيع واسعة نحو 86 ألفًا، مع خطر التمديد إلى 84 ألفًا.

الضغط الكلي:

تضعف الرغبة في المخاطرة مع بقاء الدولار الأمريكي ثابتًا.

إن التوقعات بتأخر بنك الاحتياطي الفيدرالي في تيسير السياسة النقدية تبقي السيولة محدودة.

يهيمن جني الأرباح بعد الارتفاع على تدفقات العملات المشفرة.

👉 التوقعات: تحت المقاومة = ارتفاعات البيع، ولا تزال مخاطر الهبوط قائمة.

البيتكوين (ساعتان) - استمرار الاتجاه الهبوطي بعد تراجعالبنية

بعد الانخفاض عند القمة، شكّل البيتكوين قمة أدنى وقاعًا أدنى، مؤكدًا بنية هبوطية قصيرة الأجل. وقد انطفأ الزخم الصعودي السابق.

سياق السوق

يتفاعل السعر حاليًا ضمن منطقة العرض + FVG أعلاه، حيث عاد ضغط البيع بشكل واضح. ارتد مؤشر القوة النسبية (RSI) ولكنه لا يزال ضعيفًا، مما يميل أكثر نحو ارتداد فني منه إلى انعكاس.

السيناريو

يُفضّل الارتداد إلى منطقة المقاومة الحالية، أي استمرار الاتجاه الهبوطي، مستهدفًا منطقة 86,100 دولار كما هو موضح في الرسم البياني.

هل البيتكوين مجرد تراجع أم يستعد لتشكيل قاع؟

هل توافق أم لا؟