كيف يمكن تقييم الاتجاه الأساسي للدولار الأمريكي بشكل صحيح؟

في إطار التمويل العالمي عالي المستوى، يستخدم محللو سوق الصرف الأجنبي ذي التعويم الحر (الفوركس) مؤشراً للعملات من أجل تحليل وتحديد الاتجاه الأساسي للدولار الأمريكي. ويتمثل هذا المؤشر في «DXY» الشهير، وهو مؤشر يقيس أداء الدولار الأمريكي مقابل سلة من العملات الرئيسية. غير أنه لا ينبغي حصر تحليل اتجاه الدولار الأمريكي في مؤشر DXY وحده، إذ إن هذا الأخير يعكس في الأساس اتجاه الدولار مقابل العملات الغربية، ولا سيما اليورو والين الياباني والجنيه الإسترليني.

لذلك، أرى أنه من المناسب إدراج العملات الرئيسية للأسواق الناشئة في التحليل، وهي ما يُعرف بالعملات “الأساسية” (Core) مثل اليوان الصيني أو الروبية الهندية. وفي هذا التحليل، أقترح جدولاً يقدّم خلاصة للاتجاه الأساسي للدولار الأمريكي باستخدام مؤشر DXY، وكذلك مقابل ست من العملات الرئيسية المصنفة كعملات ناشئة.

وفي النهاية، عند احتساب المتوسط المرجّح لجميع هذه الاتجاهات، يتبيّن أنه في المرحلة الحالية لا يزال الاتجاه الأساسي للدولار الأمريكي هبوطياً، ولا سيما مقابل اليورو واليوان الرنمينبي.

وعليه، فإن الاتجاه الأساسي للدولار الأمريكي يجب أن يكون محصلة:

• الاتجاه الأساسي للدولار الأمريكي (DXY)

• الاتجاه الأساسي مقابل أهم عملات الأسواق الناشئة

تسمح هذه المقاربة بتجنب انحياز شائع في التحليل النقدي الكلي، يتمثل في ربط قوة الدولار حصراً بتطوره مقابل عملات الدول المتقدمة. غير أن مركز الثقل للنمو العالمي قد انتقل منذ عدة عقود نحو الاقتصادات الناشئة، سواء من حيث التجارة الدولية أو تدفقات رؤوس الأموال. وبالتالي، فإن تجاهل هذه العملات يعني تحليل الدولار من منظور جزئي وأحياناً مضلل.

تلعب عملات الأسواق الناشئة "الأساسية" دوراً محورياً لأنها تجمع بين عمق السوق والأهمية الجيوسياسية والوزن الاقتصادي الهيكلي. فعلى سبيل المثال، يرتبط اليوان الصيني بشكل مباشر بديناميكيات التجارة العالمية وبالاستراتيجية النقدية للصين. وتعكس الروبية الهندية بدورها مسار اقتصاد يشهد نمواً ديموغرافياً وصناعياً قوياً. كما يوفّر الريال البرازيلي والبيزو المكسيكي والراند الجنوب أفريقي قراءة تكميلية لشهية المخاطرة أو النفور منها على المستوى العالمي.

وتكمن أهمية جدول تلخيصي مثل الجدول المعروض في قدرته على إظهار تباينات الاتجاه بسرعة بين الدولار وهذه المناطق النقدية المختلفة. فعندما يضعف الدولار في الوقت نفسه أمام عدة عملات ناشئة، مع إظهاره علامات هشاشة أمام اليورو، تصبح الإشارة الاقتصادية الكلية أكثر متانة من تلك التي يوفرها مؤشر DXY وحده. وعلى العكس من ذلك، فإن قوة الدولار المتركزة فقط في بعض عملات الملاذ الآمن قد تخفي ديناميكية أساسية أكثر تعقيداً.

كما يجدر التذكير بأن أوزان مؤشر DXY تمنح اليورو حصة مهيمنة، وهو ما قد يؤدي إلى تضخيم أو تقليص إدراك الاتجاه العام

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

مؤشرات السوق

الدولار عند منطقة القرار… هل يبدأ الزخم؟🔍 الوضع الحالي

مؤشر الدولار يتعرض لضغط هابط واضح، لكنه الآن يقترب من منطقة طلب قوية (المظللة باللون الأزرق) بعد حركة تصحيحية حادة ⏬

📍 أين نقف الآن؟

السعر يتداول مباشرة فوق منطقة الطلب، وهي منطقة سبق أن شهدنا منها انعكاسات قوية في الماضي 👀🔵

📈 السيناريو المفضل

مع اقتراب السعر من منطقة الطلب، نتوقع

📌 عودة القوة إلى الدولار الأمريكي

وفي حال ظهور تأكيد سعري، قد نشهد تعافي وزخم صاعد أقوى خلال الفترة القادمة 💪📈

⚠️ ملاحظة مهمة

كسر واضح والإغلاق أسفل منطقة الطلب سيُضعف هذا السيناريو ويُبقي الضغط السلبي قائماً ❌

⚠️ تنويه: هذا التحليل لأغراض تعليمية فقط ولا يُعد نصيحة استثمارية. التداول ينطوي على مخاطر، ويجب الالتزام بإدارة رأس المال واتخاذ القرار على مسؤوليتك الشخصية.

Tickmill - تداول بدقة ~

مؤشر الدولار (DXY): استمرار النزيف أم فخ للمشترين؟تحليل مؤشر الدولار (DXY) – آخر التحركات والسيناريوهات المتوقعة

بعد التصحيح لإعادة اختبار مستوى 97.684، رأينا ارتداداً أدناه مرة أخرى، مما يعكس استمرار السيطرة السلبية على الدولار حتى الآن.

بناءً على هذه التحركات، هناك سيناريوهات محتملة خلال التداولات القادمة:

السيناريو السلبي:

الثبات أدنى 97.684 تقريباً قد يشير إلى استمرار السيطرة البيعية من جانب قوى العرض على المدى القصير، وربما نرى إعادة استهداف لمستويات أقل حول 95.228 وربما أدنى من ذلك.

السيناريو العرضي:

رؤية مزيد من التحركات العرضية في حال الصعود مرة أخرى أعلى مستويات 97.684 تقريباً والبقاء أدنى 98.775، تعبيراً عن حالة من التوازن بين قوى العرض والطلب.

السيناريو الإيجابي:

الصعود واختراق مع الثبات أعلى 98.775 مرة أخرى قد يشير إلى عودة السيطرة الشرائية من جانب قوى الطلب، وربما نرى مزيداً من الصعود لاستهداف مستويات أعلى حول 100 – 100.463.

=======================================================

إن أي آراء أو أخبار أو أبحاث أو تحليلات أو أسعار أو معلومات أخرى واردة هي عبارة عن تعليق عام على السوق ولا تشكل نصيحة استثمارية. لن تتحمل ThinkMarkets المسؤولية عن أي خسائر مالية أو أضرار، على سبيل المثال لا الحصر، او أي خسارة في الأرباح قد تنشأ بشكل مباشر أو غير مباشر من استخدام هذه المعلومات أو الاعتماد عليها.

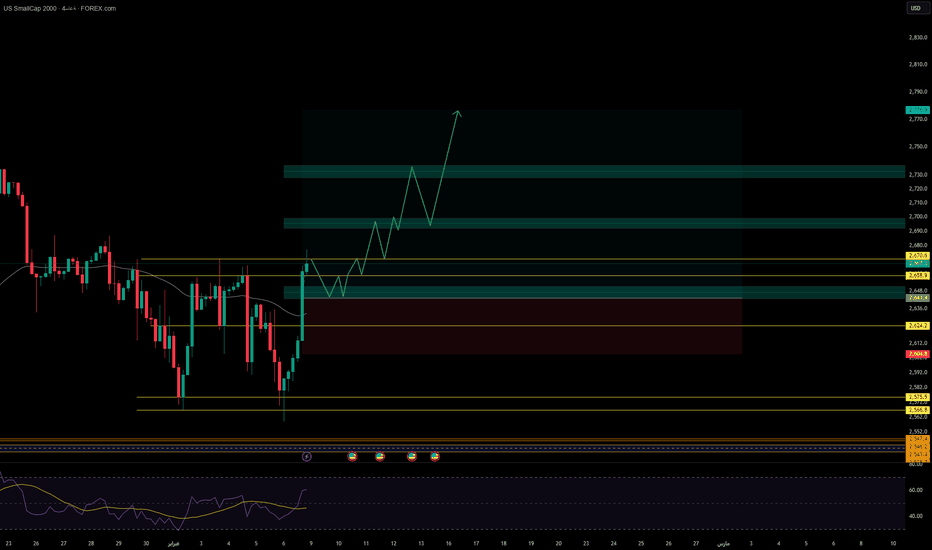

تاسي ساعة على فاصل الساعة فالمؤشر العام يتذبذب داخل نطاق ضيق ، وهو أشبه ما يكون بمنطقة نموذج الراية، ولكن لا يمكن الجزم بذلك حتى يحصل اختراق لقمة الراية بكميات وأحجام عالية.

نتابع اليوم هل يحصل الاختراق أو لا.

تذكير هذه ليست توصية

قرار البيع والشراء بيدك

بدعمكم نستمر وبنقدكم نتطور

♥️النماء المالية ♥️

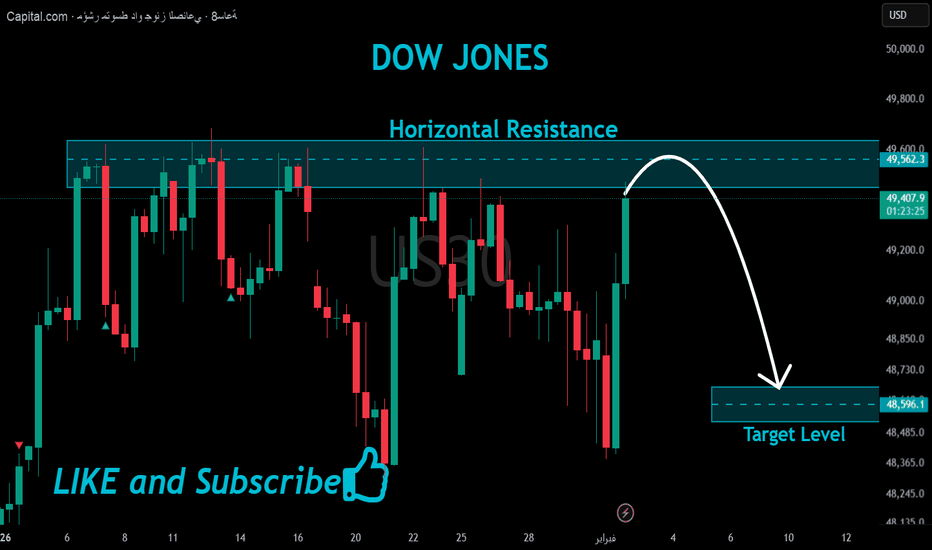

US30 حين تُستعاد السيطرة بعد الكسر… تبدأ اللعبة الحقيقيةما حدث على US30 ليس اندفاعًا صاعدًا عشوائيًا، بل استعادة سيطرة بعد كسر كاذب.

السوق كسر القناة الهابطة قصيرة المدى بقوة، ثم اندفع مباشرة إلى منطقة عرض عليا — وهذه علامة قوة، لا ضعف.

لكن القوة هنا مشروطة: إمّا تثبيت فوق العرض وتحويله إلى دعم، أو تصريف ذكي قبل محاولة أعلى.

السوق لا يحتفل بالاختراق… بل يختبر من يلاحقه.

منطقة العرض المفصلية (الآن):

50,050 – 50,200

هذه منطقة اختبار نية.

الثبات أعلاها = فتح الباب لامتداد جديد.

الفشل أعلاها = تصحيح صحي لا يُخيف.

منطقة التوازن القريبة:

49,300 – 49,150

أي عودة لها مع تماسك تعني أن السوق يبني قاعدة أعلى.

منطقة الطلب الذكي (الشراء من المكان):

48,900 – 48,700

هذه المنطقة هي “شبكة الأمان”.

لمسها دون كسر = فرصة مدروسة.

الأهداف الصاعدة (تصريف لا مطاردة):

50,450 → 50,800 → 51,200

منطقة الإلغاء:

إغلاق أسفل 48,700

هنا نوقف أي سيناريو صاعد ونعيد التقييم بهدوء.

السيناريو المرجّح هو تذبذب أعلى منطقة العرض مع احتمالية تصحيح قصير، ثم محاولة امتداد صاعد.

أي صعود مباشر دون إعادة اختبار = حركة ناقصة تُغري المتعجلين فقط.

السوق يريد أن يرى من يصبر… لا من يطارد.

شراء من مناطق

الدخول المعتمد:

المحافظ: 49,300 – 49,150

الجريء: إعادة اختبار 50,050 مع ثبات

وقف الخسارة: إغلاق أسفل 48,700

الأهداف:

TP1: 50,450

TP2: 50,800

TP3: 51,200

سيناريو بديل:

كسر 48,700 = لا شراء

انتظار إعادة تمركز أعمق ثم قراءة جديدة.

ملاحظة مدرسة السيطرة:

القوة الحقيقية لا تظهر في الشمعة الخضراء…

بل في كيفية تَصرّف السوق بعدها.

محمد الحلواني 🔱

Chief Market Strategist مدرسة السيطرة

US100 عندما يُكسر الإيقاع… لا يعني أن الاتجاه انتهىما حدث على US100 ليس انهيارًا، بل كسر إيقاع حاد بعد توزيع طويل.

السوق كان يتحرك أفقيًا لفترة داخل نطاق واضح، ثم بدأ تفريغ سريع وقاسٍ لإخراج المتأخرين وكسر الثقة، قبل أن يظهر ارتداد أولي من مناطق حساسة.

الهبوط الأخير كسر القناة الصاعدة قصيرة المدى، لكنه لم يكسر البنية الكبرى بعد.

الآن نحن في مرحلة:

إمّا استعادة السيطرة… أو الانزلاق نحو عمق جديد.

منطقة الطلب (منطقة القرار الأولى):

24,300 – 24,150

هذه المنطقة تمثل آخر خطوط الدفاع البنيوية.

التماسك أعلاها = محاولة بناء قاع.

منطقة التوازن القصير:

24,770 – 25,010

العودة والثبات أعلاها تعني أن الهبوط كان تفريغًا لا بداية مسار هابط ممتد.

منطقة العرض المفصلية (اختبار السيطرة):

25,550 – 25,750

اختراقها يغيّر السلوك من “تعافٍ” إلى “إعادة اتجاه”.

الأهداف الصاعدة (تصريف لا مطاردة):

26,300 → 26,800 → 27,100

منطقة الفشل الكامل (سيناريو بديل فقط):

كسر واضح وإغلاق أسفل 24,150

يفتح الطريق إلى:

23,600 → 23,300

السيناريو المرجّح هو ارتداد تصحيحي متدرج، وليس صعودًا مباشرًا نظيفًا.

السوق سيُربك الاتجاهين:

يرتد بقوة ليُغري الشراء،

ثم يختبر القاع مرة أخرى ليفرز الصابر من المرتبك.

أي صعود سريع دون استقرار فوق 25,010 = حركة مؤقتة لا يُبنى عليها مركز ثقيل.

شراء من مناطق

24,300 – 24,150

وقف الخسارة: إغلاق أسفل 24,150

الأهداف:

TP1: 24,770

TP2: 25,550

TP3: 25,750

TP4: 26,300+

سيناريو بديل (بلا عناد):

كسر 24,150 = لا شراء

انتظار 23,600 – 23,300

ثم إعادة تقييم كاملة.

ملاحظة مدرسة السيطرة:

الناس تخاف من الكسر…

المحترف يسأل: أين كُسر؟ ولماذا؟

محمد الحلواني 🔱

Chief Market Strategist مدرسة السيطرة

US500 السوق لا ينهار… بل يختبر من يستحق البقاءما نراه على US500 ليس ضعفًا عشوائيًا، بل تفكيكًا متعمّدًا للبنية القصيرة بعد فترة تذبذب طويلة أعلى القمم.

السوق كسر الزخم، نعم… لكنه لم يكسر الهيكل بعد.

الهبوط الأخير كان سحب سيولة أسفل الدعم المتوسط لإجبار المتأخرين على الخروج، ثم عاد السعر سريعًا، وهذا بحد ذاته رسالة.

بكلمات أوضح:

السوق يضغط… لا ليُسقط الاتجاه، بل ليكشف من يتداول بعاطفة.

منطقة الطلب المرحلي (منطقة إعادة التمركز):

6,780 – 6,740

هذه المنطقة هي قلب المعركة الحالية.

التماسك أعلاها = استعداد لمحاولة صعود جديدة.

منطقة الكسر السلوكي (فوقها يتغير الإيقاع):

6,945 – 7,000

اختراقها والثبات أعلاها يعني أن الهبوط كان تصريفًا لا بداية انهيار.

الأهداف الصاعدة (تصريف ذكي لا شراء):

7,048 → 7,113

هذه مناطق إنهاء موجة، لا مطاردة دخول.

منطقة الخطر الحقيقي (إنذار مبكر):

كسر واضح وإغلاق أسفل 6,720

منطقة الانزلاق العميق (سيناريو بديل فقط):

6,550 → 6,450

هذا السيناريو لا يُفعل إلا في حال فشل التماسك وفقد السوق توازنه بالكامل.

السيناريو المرجّح هو ارتداد مشروط، لا صعود حر.

السوق سيحاول الصعود… لكن بشرط:

أن يُثبت أن منطقة الطلب صمدت، وأن المشترين لم يكونوا ردّة فعل فقط.

أي صعود سريع بدون إعادة اختبار أو تماسك = حركة تصريف قصيرة لا تُغري العاقل.

شراء من مناطق

6,780 – 6,740

وقف الخسارة: إغلاق أسفل 6,720

الأهداف:

TP1: 6,945

TP2: 7,000

TP3: 7,048

TP4: 7,113

سيناريو بديل (في حال الفشل):

كسر 6,720 = لا شراء

انتظار 6,550 – 6,450

إعادة تقييم كاملة بلا عناد.

ملاحظة مدرسة السيطرة:

المؤشرات لا تخيفني…

الذي يخيفني فقط هو التداول بلا خطة.

محمد الحلواني 🔱

Chief Market Strategist مدرسة السيطرة

تاسي يدخل مرحلة تماسك مع تراجع الزخمبعد ارتفاع قوي استمر لثلاثة أسابيع متتالية، يأخذ مؤشر تداول جميع الأسهم (TASI) قسطًا من الراحة أخيرًا.

خلال الأسبوع الماضي، تحرك المؤشر في نطاق محايد، تمامًا كما كان متوقعًا.

وكما ناقشنا في توقعاتنا الأسبوعية السابقة، كان من المرجح حدوث تراجع نحو مستوى 11000 نقطة، وقد سار المؤشر وفقًا لهذا السيناريو تمامًا. ارتد المؤشر من مستوى قريب من 11000 نقطة، لكن الزخم يبدو ضعيفًا الآن، حيث أظهرت جلسة التداول الأخيرة ضغطًا تصحيحيًا طفيفًا.

مستويات رئيسية للمراقبة:

الدعم: 11000

المقاومة: 11700 - 11800

في الوقت الحالي، لا يُتوقع أي تحرك اتجاهي كبير طالما بقي المؤشر داخل هذا النطاق.

ملاحظة للمتداولين:

مع احتمال بقاء المؤشر ضمن نطاق التداول بين 11000 و11800 نقطة، يُنصح بتجنب الصفقات عالية المخاطر. ركز على الشراء بالقرب من مستوى الدعم، وجني الأرباح بالقرب من مستوى المقاومة. انتظر حدوث اختراق واضح قبل اتخاذ مراكز اتجاهية.

القطاعات التي قد تتفوق على مؤشر S&P 500 (المنهجية)

في الوقت الذي يواصل فيه مؤشر S&P 500 التداول عند أعلى مستوياته التاريخية ويبدو مرتفع التكلفة من حيث التقييم، هل يمكن تحسين التنويع من خلال تحديد قطاعات قد تتفوق على مؤشر S&P 500 خلال الأشهر المقبلة؟ يقدم فينسنت غان إجابة منهجية على هذا السؤال. يتم إجراء البحث ضمن «القطاعات الكبرى» الإحدى عشرة لمؤشر S&P 500.

منهجية التحليل المطبقة على القطاعات الكبرى الإحدى عشرة لمؤشر S&P 500: نسبة CAPE + هامش الربح الصافي + متوسط التقييم الفني على المدى المتوسط/الطويل

-1 مضاعف شيلر نسبة CAPE

تقيس نسبة )CAPE السعر إلى الأرباح المعدل دوريًا(مستوى تقييم السوق من خلال مقارنة السعر بمتوسط الأرباح الحقيقية المعدلة )حسب التضخم( على مدى 10 سنوات.

تساعد هذه النسبة على تسوية الدورات الاقتصادية والمحاسبية، وتُستخدم بشكل أساسي لتقييم مدى ارتفاع تكلفة السوق على المدى الطويل. تاريخيًا، يرتبط ارتفاع نسبة CAPE بانخفاض العوائد المستقبلية على مدى عدة سنوات.

-2هامش الربح الصافي

يقيس هامش الربح الصافي لقطاع ما متوسط الربحية النهائية لشركاته، أي الجزء من الإيرادات الذي يبقى كربح صافٍ بعد خصم جميع التكاليف. وعلى مستوى القطاع، يمثل ذلك متوسطًا مرجحًا لهوامش الربح الصافي للشركات)غالبًا ما يكون مرجحًا بالقيمة السوقية. (

-3متوسط التقييم الفني على المدى المتوسط/الطويل

تقييم فني يحدد مدى نضج الاتجاه وفق تصنيفات "مبكر"، "ناضج" و"متأخر". ومن منظور التحليل الفني، فإن فرص التفوق المحتملة تكون أكبر في فئتي "مبكر" و"ناضج". ويعتمد هذا التصنيف على التحليل الفني للرسوم البيانية الأسبوعية والشهرية.

من خلال الجمع بين هذه المعايير الثلاثة، يتمثل الهدف في تحديد القطاعات التي تجمع بين تقييم معقول، وربحية هيكلية كافية، وزخم فني لا يزال قابلاً للاستفادة. ويهدف هذا النهج إلى تجنب القطاعات التي تحقق نموًا قويًا في الأرباح لكنها أصبحت مبالغًا في تقييمها وتقنيًا في مرحلة متقدمة من الدورة.

تُظهر بيانات نمو المبيعات والأرباح تركّزًا قويًا للأداء الأخير في قطاع التكنولوجيا، وبدرجة أقل في القطاع الصناعي. ومع ذلك، تُعد هذه القطاعات أيضًا من بين الأعلى تكلفة من حيث نسبة CAPE، مما يحد من قدرتها على تحقيق تفوق نسبي على المدى المتوسط، رغم ارتفاع هوامشها وقوة نمو أرباحها.

يعرض الجدول أدناه نتائج هذا التحليل. وتكمن أفضل الفرص في القطاعات منخفضة التقييم )انظر نسبة (CAPEذات هامش ربح صافي أعلى من المتوسط، وتقييم فني لا يقع ضمن فئة متأخر.

وعلى العكس من ذلك، تُظهر عدة قطاعات أخرى ملفًا أكثر توازنًا. يبرز القطاع المالي بنسبة CAPE أقل بشكل ملحوظ من المتوسط، وهوامش ربح صافية قوية، ووضع فني لا يزال مواتيًا. كما أن القطاعات الدفاعية مثل السلع الاستهلاكية الأساسية والرعاية الصحية تُظهر تقييمات أكثر اعتدالًا، مع تصنيفات فنية مبكرة، ما يشير إلى احتمال حدوث دوران قطاعي لصالحها في حال تباطؤ الاقتصاد أو ارتفاع التقلبات.

كما يستحق قطاعا العقارات والمرافق العامة اهتمامًا خاصًا. فعلى الرغم من أن نمو أرباحهما أكثر تواضعًا، فإن هوامش الربح المرتفعة والتقييمات التي أصبحت أكثر جاذبية بعد عدة فصول من ضعف الأداء قد تجعلهما مرشحين موثوقين لتحقيق

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.

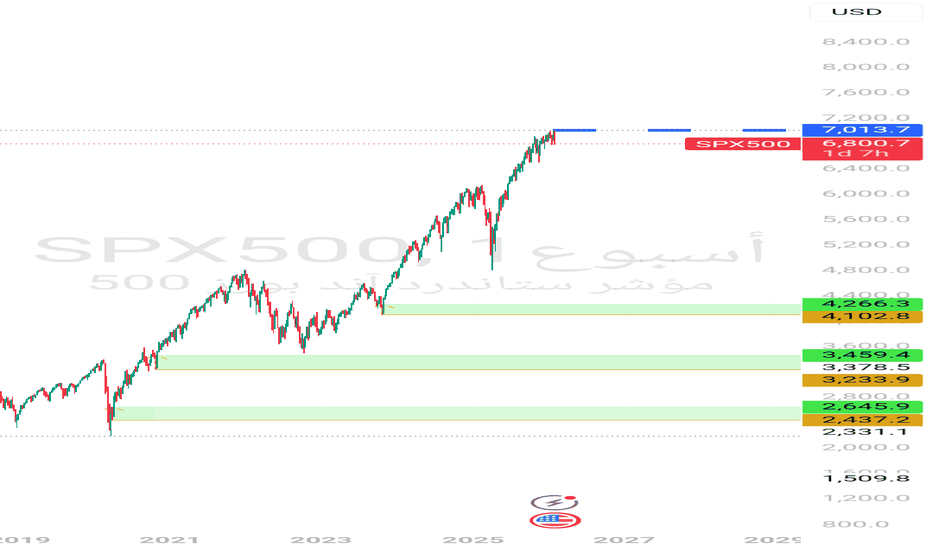

مؤشر SPX500 الى الطريق المنحدرة مؤشر SPX500 تكون عليه شمعة عاكسة سلبية

وبذلك للسوق الأمريكي متجه للتصحيح العنيف

نحن في عهد نفس الرئيس ونفس اسلوك

ما حدث في ولاية ترامب السابقه 2019 -2020 وهو نفس ماسوف يحدث الان التاريخ يعيد نفسه .

اهداف النزول موضحة على الرسم البياني عند مناطق الطلب في حال كسر منطقة الطلب الأولى يتجه لمنطقة الطلب الثانية وهكذا .

التنويع المنهجي بعيدًا عن وول ستريت

في الوقت الذي يقترب فيه مؤشر S&P 500 من أعلى مستوياته التاريخية من حيث التقييم خلال عامي 1999/2000 (مضاعف شيلر) ومع تعقّد المشهد الاقتصادي الكلي والجيوسياسي عالميًا، هل لا يزال من الممكن العثور على أسواق أسهم حول العالم تكون منخفضة السعر من الناحية الأساسية وجذابة من الناحية الفنية؟

أقترح هنا اتباع منهجية منظمة للبحث عن أسواق أسهم دولية تقع ضمن اتجاه صاعد طويل الأجل ولا تزال رخيصة جدًا مقارنة بوول ستريت (مع استخدام تقييم مؤشر S&P 500 كمرجع).

تم اختيار ثلاثة معايير للتقييم من أجل تحليل تقييم أسواق الأسهم العالمية بشكل فعّال، مع التركيز على أكبر 20 سوقًا من حيث القيمة السوقية.

1- مضاعف شيلر (نسبة CAPE)

تقيس نسبة CAPE نسبة السعر إلى الأرباح المعدلة دوريًا مستوى تقييم السوق من خلال مقارنة السعر بمتوسط الأرباح الحقيقية (المعدلة للتضخم) على مدى عشر سنوات.

تسمح هذه النسبة بتخفيف تأثير الدورات الاقتصادية والمحاسبية، وتُستخدم أساسًا لتقييم مدى غلاء السوق على المدى الطويل. تاريخيًا، يرتبط ارتفاع نسبة CAPE بعوائد مستقبلية أقل على مدى عدة سنوات.

2- إجمالي القيمة السوقية / الناتج المحلي الإجمالي) مؤشر بافيت (

تقارن هذه النسبة القيمة الإجمالية للأسهم المدرجة في بلد ما بحجم اقتصاده الحقيقي )الناتج المحلي الإجمالي. (

وتوفر رؤية كلية لتقييم سوق الأسهم مقارنة بالقدرة الإنتاجية للاقتصاد. إن تجاوز النسبة لمستوى 100٪ بشكل كبير يشير إلى أن سوق الأسهم مُقيَّم بأعلى من الاقتصاد الحقيقي الكامن وراءه.

3- القيمة السوقية ) / الناتج المحلي الإجمالي + ميزانية البنك المركزي (

يُعد هذا المؤشر نسخة موسّعة من مؤشر بافيت، حيث يدمج ميزانية البنك المركزي )إجمالي الأصول(في المقام.

ويهدف إلى أخذ تأثير السياسات النقدية التوسعية على أسعار الأصول المالية في الاعتبار. وقد يشير مستوى أقل للنسبة إلى أن تقييم السوق مدعوم جزئيًا بالسيولة النقدية وليس فقط بالنمو الاقتصادي.

يعرض الجدول أدناه أسواق الأسهم من الأعلى سعرًا إلى الأدنى سعرًا بناءً على متوسط معايير التقييم الثلاثة. تُظهر أسواق مثل البرازيل وبولندا والصين والمكسيك وكوريا الجنوبية اتجاهات صاعدة قوية على المدى الطويل من الناحية الفنية، ولا تزال تمتلك إمكانات كبيرة للحاق بتقييم مؤشر .S&P 500 وتُعد هذه الأسواق استراتيجيات جيدة للتنويع. يجب الانتباه جيدًا لتوقيت الدخول، إذ لا يتم شراء السوق إلا بعد مرحلة تصحيح وعودة إلى مستوى دعم فني رئيسي.

4- منهجية التصنيف

قمت بتخصيص ترتيب لكل نسبة) =1 السوق الأعلى سعرًا / النسبة الأعلى، 20 = السوق الأقل سعرًا / النسبة الأدنى (.

بعد ذلك، تم حساب متوسط هذه الترتيبات لكل سوق لإنشاء عمود تلخيصي بعنوان "النتيجة المتوسطة".

وفقًا لهذه الخلاصة، تُعد الولايات المتحدة والهند واليابان من بين أغلى الأسواق، تليها أوروبا الغربية، ثم أسواق أكثر جاذبية من حيث التقييم مثل الصين وبولندا والبرازيل ضمن فئة الأسواق الناشئة.

يوضح الرسم البياني أدناه الاتجاه الصاعد طويل الأجل لسوق الأسهم البولندية على الأطر الزمنية الشهرية والأسبوعية واليومية.

تنويه:

هذا المحتوى مخصص للأفراد الذين لديهم دراية بالأسواق والأدوات المالية وهو مخصص لأغراض المعلومات فقط. الفكرة المعروضة (بما في ذلك تعليقات السوق وبيانات السوق وملاحظاته) ليست نتاج عمل أي قسم أبحاث تابع لسويسكوت أو الشركات التابعة لها. تهدف هذه المادة إلى تسليط الضوء على حركة السوق ولا تشكل نصيحة استثمارية أو قانونية أو ضريبية. إذا كنت مستثمر تجزئة أو تفتقر إلى الخبرة في تداول المنتجات المالية المعقدة، فمن المستحسن طلب المشورة المهنية من مستشار مرخص قبل اتخاذ أي قرارات مالية.

لا يهدف هذا المحتوى إلى التلاعب بالسوق أو التشجيع على أي سلوك مالي محدد.

لا تقدم Swissquote أي تعهد أو ضمان فيما يتعلق بجودة هذا المحتوى أو اكتماله أو دقته أو شموليته أو عدم انتهاكه. الآراء المعبر عنها هي آراء المستشار ويتم تقديمها لأغراض تعليمية فقط. لا ينبغي تفسير أي معلومات مقدمة تتعلق بمنتج أو سوق على أنها توصية باستراتيجية أو صفقة استثمارية. الأداء السابق ليس ضماناً للنتائج المستقبلية.

لا تتحمل سويسكوت وموظفيها وممثليها بأي حال من الأحوال المسؤولية عن أي أضرار أو خسائر تنشأ بشكل مباشر أو غير مباشر عن القرارات التي يتم اتخاذها على أساس هذا المحتوى.

إن استخدام أي علامات تجارية أو علامات تجارية لأطراف ثالثة هو للعلم فقط ولا يعني تأييد سويسكوت لها، أو أن مالك العلامة التجارية قد فوض سويسكوت بالترويج لمنتجاتها أو خدماتها.

Swissquote هي العلامة التجارية التسويقية لأنشطة Swissquote Bank Ltd (سويسرا) الخاضعة لرقابة هيئة الأوراق المالية السويسرية (FINMA)، Swissquote Capital Markets Limited الخاضعة لرقابة هيئة الأوراق المالية القبرصية (قبرص)، Swissquote Bank Europe SA (لوكسمبورغ) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Ltd (المملكة المتحدة) الخاضعة لرقابة هيئة الرقابة المالية القبرصية، Swissquote Financial Services (مالطا) المحدودة الخاضعة لرقابة هيئة الخدمات المالية المالطية، Swissquote MEA Ltd. (الإمارات العربية المتحدة) الخاضعة لرقابة سلطة دبي للخدمات المالية، وسويسكوت بي تي إي المحدودة (سنغافورة) الخاضعة لرقابة سلطة النقد في سنغافورة، وسويسكوت آسيا المحدودة (هونج كونج) المرخصة من قبل هيئة هونج كونج للأوراق المالية والعقود الآجلة وسويسكوت جنوب أفريقيا المحدودة (Pty) الخاضعة لإشراف هيئة الأوراق المالية.

منتجات وخدمات Swissquote مخصصة فقط لأولئك المسموح لهم بتلقيها بموجب القانون المحلي.

جميع الاستثمارات تنطوي على درجة من المخاطرة. يمكن أن تكون مخاطر الخسارة في التداول أو الاحتفاظ بالأدوات المالية كبيرة. يمكن أن تتقلب قيمة الأدوات المالية، بما في ذلك على سبيل المثال لا الحصر الأسهم والسندات والعملات المشفرة وغيرها من الأصول، صعوداً وهبوطاً. هناك مخاطر كبيرة للخسارة المالية عند شراء هذه الأدوات المالية أو بيعها أو الاحتفاظ بها أو المراهنة عليها أو الاستثمار فيها. لا يقدم SQBE أي توصيات فيما يتعلق بأي استثمار أو معاملة معينة أو استخدام أي استراتيجية استثمار معينة.

إن عقود الفروقات هي أدوات معقدة وتنطوي على مخاطر عالية لخسارة الأموال بسرعة بسبب الرافعة المالية. تتكبد الغالبية العظمى من حسابات عملاء التجزئة خسائر في رأس المال عند التداول في عقود الفروقات. يجب أن تفكر فيما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل المخاطرة العالية بخسارة أموالك.

الأصول الرقمية غير منظمة في معظم البلدان وقد لا تنطبق عليها قواعد حماية المستهلك. وباعتبارها استثمارات مضاربة شديدة التقلب، فإن الأصول الرقمية ليست مناسبة للمستثمرين الذين لا يتحملون مخاطر عالية. تأكد من فهمك لكل أصل رقمي قبل أن تتداول.

لا تُعتبر العملات الرقمية عملة قانونية في بعض الولايات القضائية وتخضع للشكوك التنظيمية.

قد ينطوي استخدام الأنظمة المستندة إلى الإنترنت على مخاطر عالية، بما في ذلك، على سبيل المثال لا الحصر، الاحتيال والهجمات الإلكترونية وفشل الشبكة والاتصالات، بالإضافة إلى سرقة الهوية وهجمات التصيد الاحتيالي المتعلقة بالأصول الرقمية.