المتذبذب المطلق (UO)

تعريف

مؤشر المتذبذب المطلق (UO) هو أداة تحليل فني تستخدم لقياس الزخم عبر ثلاثة أطر زمنية مختلفة. تكمن المشكلة في العديد من مؤشرات الزخم في أنه بعد التقدم السريع أو الانخفاض في السعر ، يمكن أن تشكل إشارات تداول تباعد خاطئة. على سبيل المثال ، بعد الارتفاع السريع في السعر ، قد تظهر إشارة تباعد هبوطية ، ولكن السعر يستمر في الارتفاع. يحاول المذبذب النهائي تصحيح هذا باستخدام أطر زمنية متعددة في حسابه بدلاً من إطار زمني واحد فقط وهو ما يستخدم في معظم مذبذبات الزخم الأخرى.

.

نبذة تاريخية

طور لاري ويليامز المذبذب النهائي (UO) في عام 1976. ثم ظهر المؤشر في مجلة Stocks & Commodities Magazine في عام 1985.

الحسابات

هناك ثلاث خطوات لحساب المؤشر. يستخدم هذا المثال معلمات 7 ، 14 ، 28:

1. قبل حساب المؤشر ، يجب تحديد متغيرين ؛ ضغط الشرائي والمدى الحقيقي.

Buying Pressure (BP) = Close - Minimum (Lowest between Current Low or Previous Close)

True Range (TR) = Maximum (Highest between Current High or Previous Close) - Minimum (Lowest between Current Low or Previous Close)2. الاستخدام على 3 إطارات زمنية

Average7 = (7 Period BP Sum) / (7 Period TR Sum)

Average14 = (14 Period BP Sum) / (14 Period TR Sum)

Average28 = (28 Period BP Sum) / (28 Period TR Sum)3. الحسابات

UO = 100 x [(4 x Average7)+(2 x Average14)+Average28]/(4+2+1)الأساسيات

ببساطة المؤشر هو أنه طريقة لقياس ضغط الشراء. عندما يكون ضغط الشراء قويًا ، يرتفع UO وعندما يكون ضغط الشراء ضعيفًا ، ينخفض UO. يأخذ حساب UO في الاعتبار ثلاثة أطر زمنية منفصلة. ثم يتم ترجيح هذه الأطر الزمنية وفقًا لذلك. هذه هي الميزة الأكثر أهمية في UO لأنها تعطي الوزن الأكبر لأقصر إطار زمني ، ومع ذلك فهي لا تزال عوامل في أطول إطار زمني. والهدف من ذلك هو تجنب الاختلافات الخاطئة.

قد يجد المحلل الفني أنهم بحاجة إلى ضبط معلمات المؤشر. قراءات التشيع الشراء والبيع الزائدة ضرورية لإشارات التداول التي تم إنشاؤها بواسطة Ultimate Oscillator. في بعض الأحيان ، لا تتمتع الأدوات المالية بحركة أو تقلبات كافية في الأسعار لتوليد إشارات تشبع الشراء والبيع. في أوقات أخرى ، تنتج الأدوات ذات التقلبات الكبيرة قراءات تشبع الشراء والبيع في كثير من الأحيان. يمكن أن يساعد التحليل والبحث التاريخي في إيجاد معلمات المؤشر المناسبة.

عن ماذا تبحث

إشارات التداول الأساسية الناتجة عن المؤشر Ultimate Oscillator هي الإنفارجات بين السعر والمؤشر الصاعدة والهابطة. هناك ثلاثة شروط لكل من هذه الإعدادات.

الإنفراج الإيجابي

1. السعر يشكل قاعًا منخفضًا بينما UO يصنع قاعًا أعلى.

2. يجب أن يكون قاع المؤشر أقل من 30.

3. UO يكسر فوق قمة الإنفراج.

الانفراج السلبي

1. السعر يشكل قمة أعلى بينما UO يصنع قمة منخفضة.

2. يجب أن تكون قمة المؤشر أعلى من 70.

3. UO يقع تحت قاع الانفراج.

ملخص

يعتبر مؤشر Ultimate Oscillator (UO) مفيدًا للتحليل الفني لأنه يتطلب المزيد من مذبذبات الزخم القياسية ، ويقوم بتعديل الحساب من أجل تقوية نقطة الضعف الشائعة التي يشاركونها. تولد جميع مذبذبات الزخم تقريبًا إشارات بناءً على الاختلافات الصاعدة والهابطة. لذلك ، من الواضح أن الإشارات الخاطئة المتكررة القائمة على هذه الاختلافات ستكون مشكلة. من خلال تضمين أطر زمنية متعددة ، وترجيحها وفقًا لذلك ، يهدف UO إلى تقليل هذه الإشارات الخاطئة. كما هو الحال مع معظم المؤشرات ، لا ينبغي استخدام Ultimate Oscillator كنظام توليد إشارة مستقل.

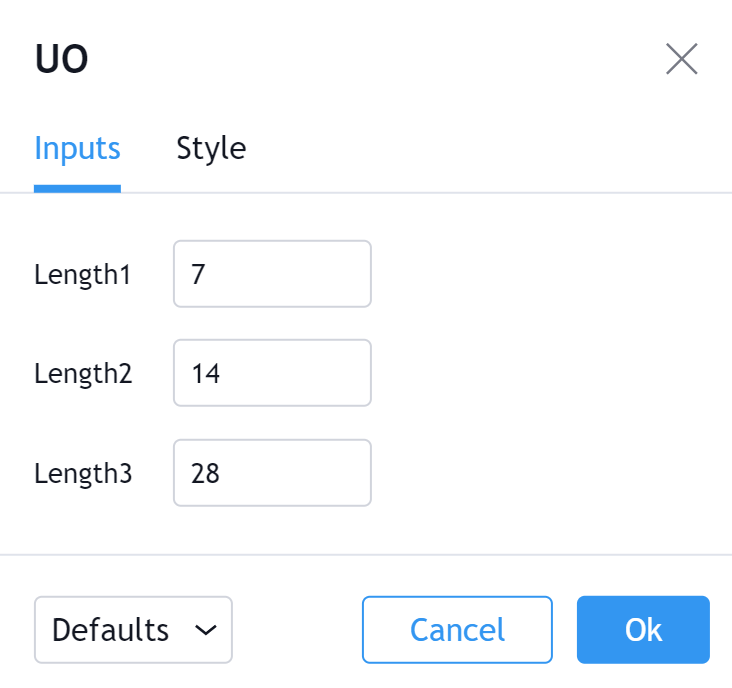

المدخلات

الطول 1

طول الفترة الزمنية الأولى. 7 هو الافتراضي.

الطول 2

طول الفترة الزمنية الثانية. 14 هو الافتراضي.

الطول 3

طول الفترة الزمنية الثالثة. 28 هو الافتراضي.

نمط التنسيق

المتذبذب

يمكن تبديل رؤية UO وكذلك رؤية خط السعر الذي يظهر القيمة الحالية الفعلية لـ UO. يمكن أيضًا تحديد لون خط UO وسمك الخط ونمط النمط المرئي.

الاحكام

يضبط عدد الأرقام العشرية التي يجب تركها على قيمة المؤشر قبل التقريب. كلما زاد هذا الرقم ، زاد عدد النقاط العشرية على قيمة المؤشر.